Mauricio Ortiz (45 años), ingeniero civil eléctrico, ha desarrollado una carrera profesional ligada a la industria minera. Comenzó trabajando en BHP, luego estudió en la Universidad Imperial de Londres y desde ese país trabajó en Rio Tinto. Al regresar a Chile en 2011, se integró a Codelco, donde dirigió las finanzas de la División Chuquicamata.

A Antofagasta Plc llegó hace diez años. Allí, entre 2015 y 2019, fue CEO de la filial Ferrocarril de la firma y luego asumió como vicepresidente de finanzas y chief financial officer (CFO) del grupo.

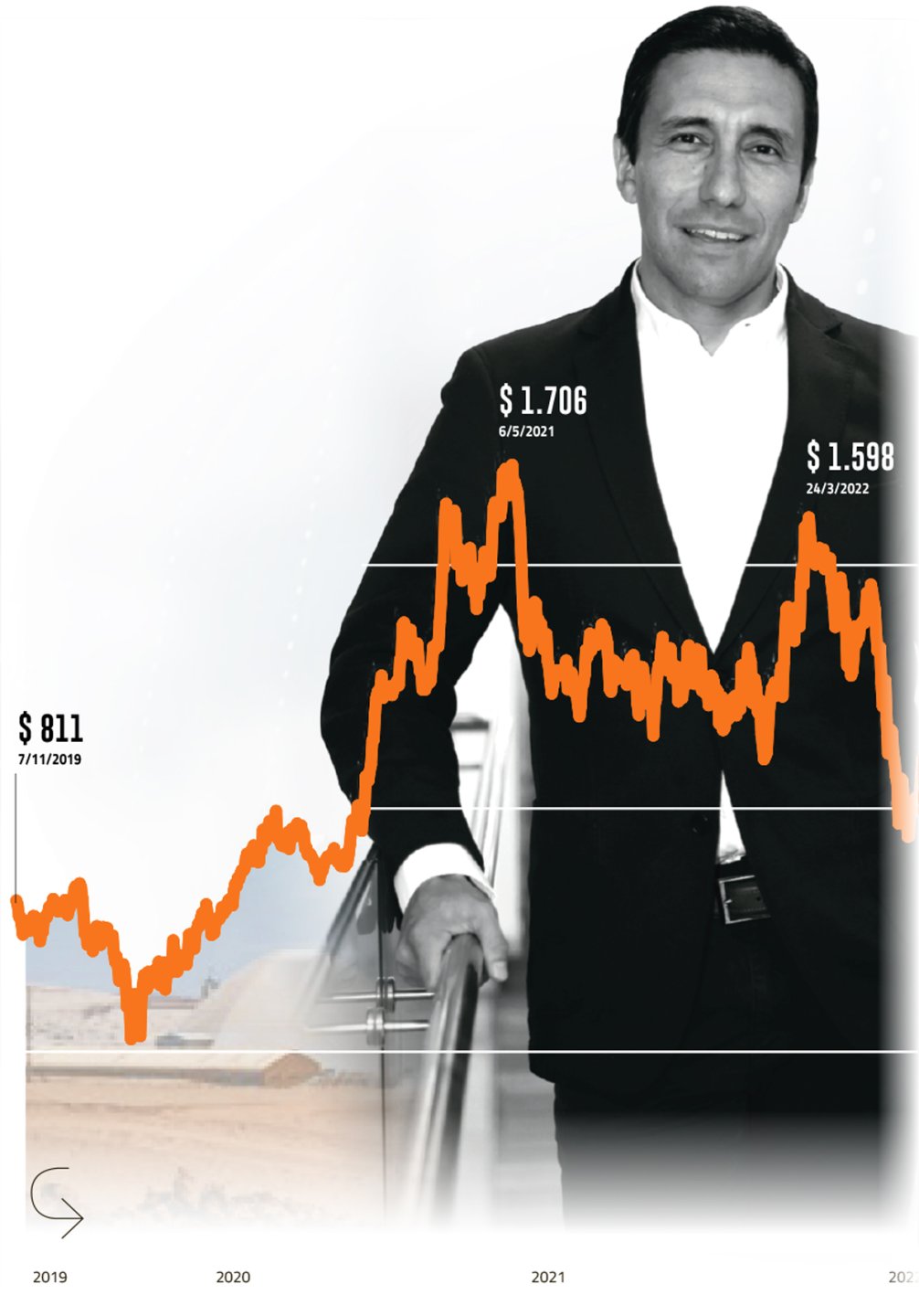

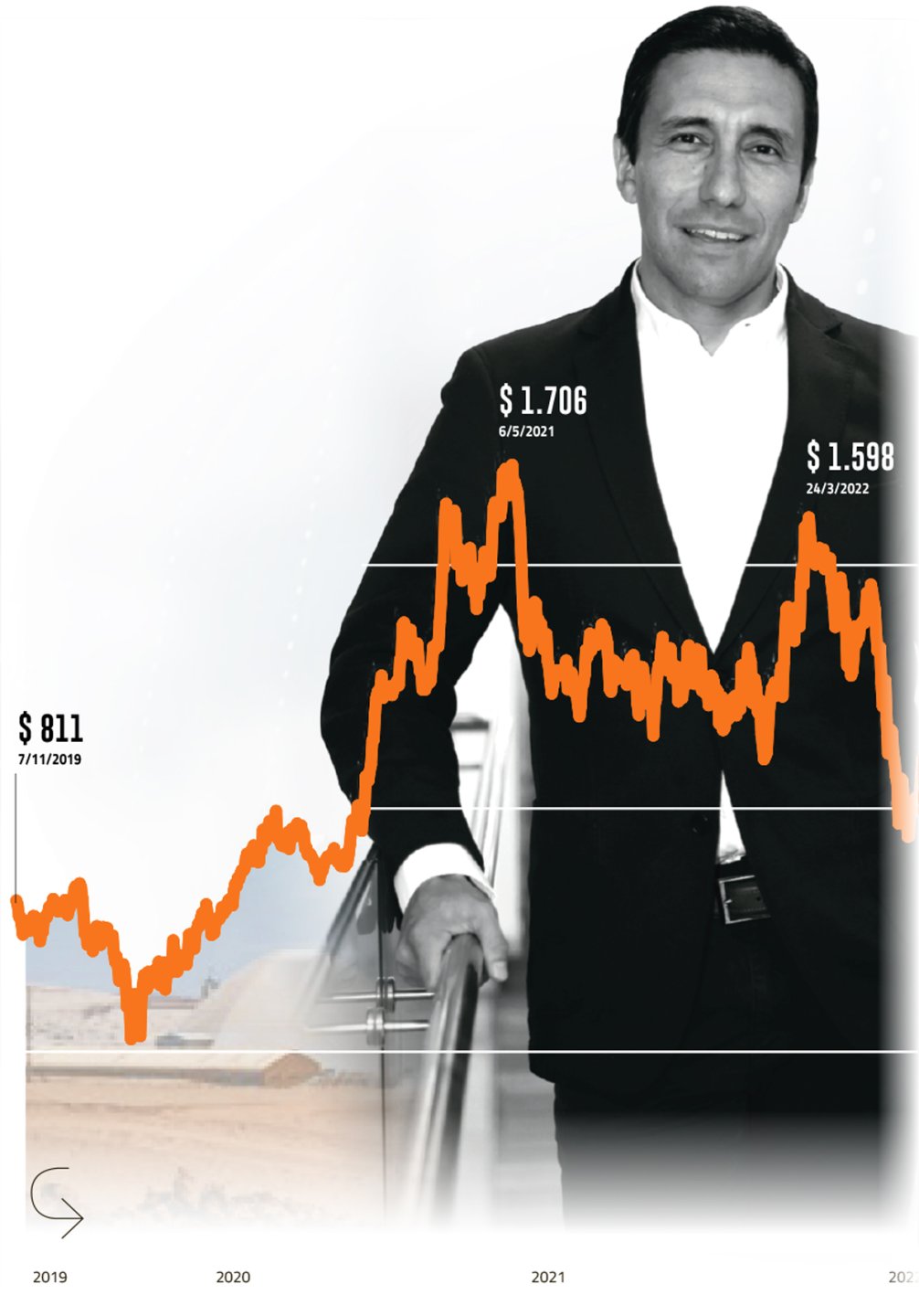

Los últimos cinco años de Antofagasta plc han sido notables. La firma, ligada al grupo Luksic, está dentro del Top 7 de compañías con mejor desempeño en el principal índice de la Bolsa de Londres. Sus acciones han registrado un retorno total de más de 135%, imponiéndose sobre los rendimientos de las principales mineras que cotizan en Londres, como Rio Tinto (83%), Glencore (15%) y Anglo American (9%).

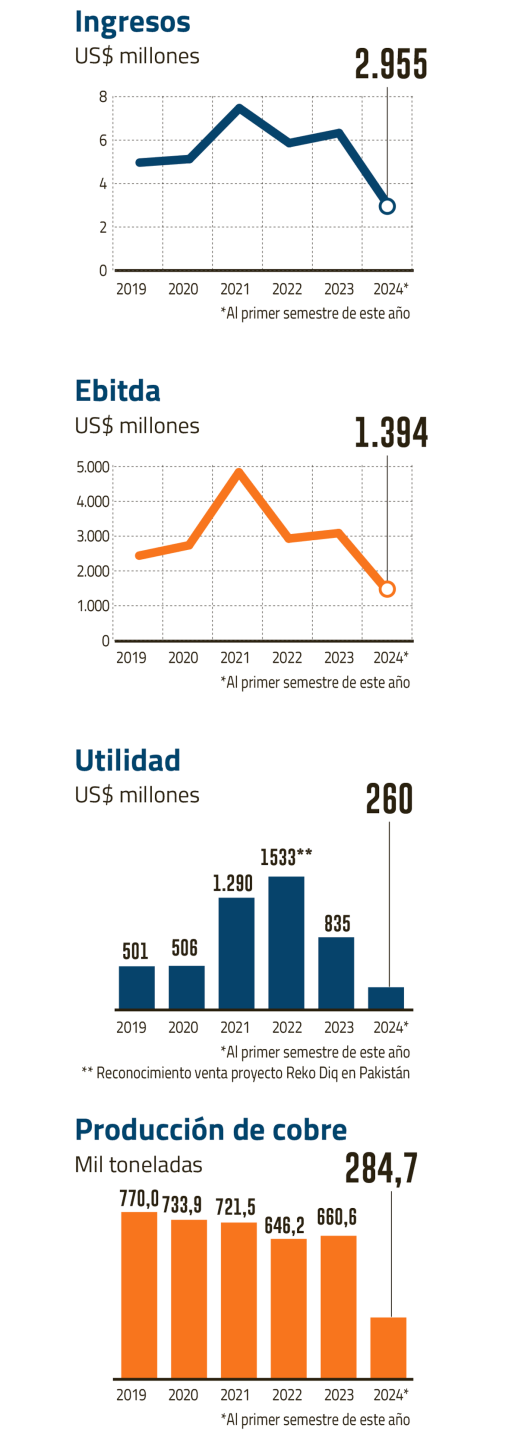

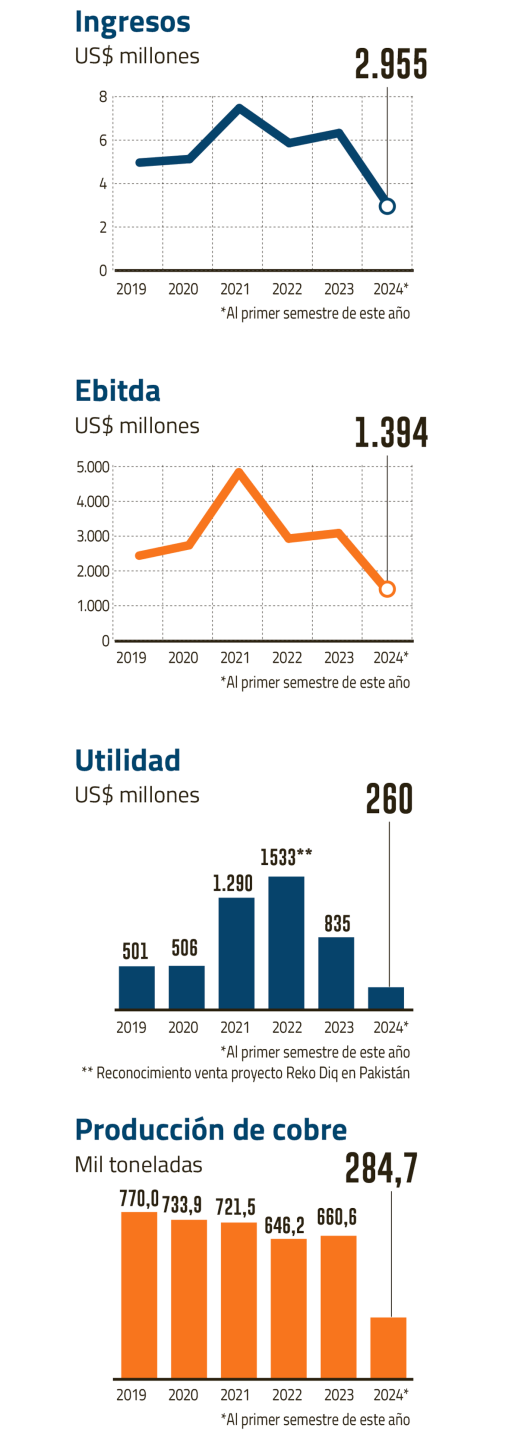

El apetito de los inversionistas por Antofagasta plc no solo se debe a que la minera ha registrado un incremento en sus utilidades del 67% en los últimos cinco años, sino también a una apuesta de la firma por aumentar su producción de cobre en 170 mil toneladas, alcanzando las 900 mil toneladas para el final de la década, según Fitch Ratings. Para eso, Antofagasta plc está desarrollando dos mega inversiones, por un lado, la construcción de Nueva Centinela, donde cuenta con el 70% de la propiedad; y por otro, la ampliación de la planta desalinizadora y la construcción de un nuevo concentraducto en Minera Los Pelambres.

Para ejecutar las obras, la compañía ha debido incrementar su Capex de manera considerable. Entre 2024 y 2026 desembolsará al menos US$ 8.900 millones en inversión. En detalle, el presupuesto de este año es de US$ 2.700 millones, en 2025 de US$ 3.500 millones y en 2026 en torno al monto 2024.

El plan le permitirá sumar a Minera Centinela como un pilar de su producción y de sus márgenes. Actualmente, Minera Los Pelambres es responsable del 50% de la producción de la compañía y se espera que Centinela pase de un aporte de 30% a uno de 40%. Junto con ello, la mina se incorporará al exclusivo club del 25% de los yacimientos con menor costo de explotación, donde ya está Los Pelambres.

“Vamos a ser capaces de decir que tenemos dos pilares de producción, por lo que seremos más robustos y con una mayor diversificación de riesgo”, apuntó el CFO, agregando que el objetivo es que Centinela logre disminuir sus costos en US$ 0,3 por libra.

Aunque la firma no hace proyecciones respecto a cómo esto impactará en sus resultados, reconocen: “Se podría decir que habrá un crecimiento del 35% en ventas”.

- ¿Cómo quedarán los márgenes?

- Hoy en día, nuestro margen Ebitda está en torno al 50% y debería mejorar, principalmente por una caída en los costos. Uno de los atributos más importantes es que nuestro crecimiento no es solo en volumen, sino también en margen, con el 80% de nuestra producción entre el 25% de las minas más eficientes del mundo.

- Hoy son la décima minera de cobre más grande. ¿Subirán en el ranking?

- No me atrevería a decir en qué posición quedaremos, pero sí te puedo asegurar que vamos a avanzar.

Pasar de alrededor de 700 mil toneladas de cobre a 900 mil toneladas es una mejora significativa. Además, el mercado del cobre enfrenta la variable estructural del decaimiento de las leyes y hay muy poca inversión nueva en el sector.

Los avances: 5 mil empleados contratados

- ¿Cómo van los avances de construcción?

- Van muy bien. La construcción y orden de proceder de Centinela comenzó en marzo, y ya teníamos todos los contratos adjudicados. Por ende, es un proyecto que está totalmente movilizado y con un buen nivel de avance. Tenemos casi 5 mil personas contratadas en el sitio, empezamos con las obras civiles y las fundaciones de los molinos. Hacia fines del próximo año deberíamos estar llegando al peak de dotaciones, que son 13.000 personas.

- ¿Y la ampliación de la desalinizadora?

- También se movilizó hace un par de meses. Ahí los campamentos ya están construidos y el avance es positivo.

Lo importante de este proyecto es que una vez terminado, Minera Los Pelambres pasará de ocupar un 60% de agua continental en sus operaciones a menos del 10%, ya que el agua desalada y recirculada sumarán sobre un 90%.

Financiamiento

- ¿Cuál es el mecanismo de financiamiento y la estrategia?

- La inversión en Centinela es de más de US$ 4 mil millones, y podemos decir con tranquilidad y orgullo que está prácticamente financiada. Lo logramos a través de US$ 2.500 millones en Project Finance a nivel de Centinela, lo que significa que una fracción de los flujos que genere el proyecto durante los primeros siete años, sirve de respaldo para el servicio de la deuda. Junto a eso, realizamos la externalización del suministro e infraestructura de agua de Centinela por US$ 1.000 millones, lo que permite reducir la inversión y fortalecer el balance inicial de la compañía. Finalmente, en mayo 2024 emitimos un bono en mercados internacionales por

US$ 750 millones para contribuir con el aporte de Antofagasta plc como socio del proyecto.

- Fitch anticipa ratios de apalancamiento de deuda financiera neta a Ebitda de 1,2 veces en 2025 y de 2,8 veces en 2027. ¿Está en riesgo perder su calificación crediticia (BBB+)?

- Nuestro objetivo y compromiso es mantenerla. El alza del apalancamiento es un tema temporal asociado a la ejecución de los proyectos; una vez que estos entren en operación, ese ratio volverá a niveles similares a los que hemos tenido históricamente.

- La deuda bruta de Antofagasta está en torno a los US$ 5 mil millones. ¿Cómo evolucionará en los próximos años?

-Dentro de las tareas que tenemos que completar en los próximos meses está el financiamiento de la expansión de la desaladora y la planta de concentrado en Minera Los Pelambres, lo cual implica

US$ 2 mil millones. Estamos evaluando una emisión de un bono, pero en marzo podremos tener más detalles de la estructuración.

La odisea de diversificarse

- A pesar de las exploraciones que tienen en Perú, Estados Unidos y Canadá, hasta ahora toda la producción de cobre está concentrada en Chile. Agentes del mercado han señalado que les gustaría ver una mayor diversificación geográfica. ¿Cómo lo ven ustedes?

- Siendo una empresa minera de cobre, Chile es probablemente una de las mejores jurisdicciones para estar, sino la mejor, desde el punto de vista de la calidad de sus recursos minerales, humanos y técnicos. Además, la regulación se ha mantenido relativamente estable a largo plazo y eso para nosotros es fundamental. Entonces, esta concentración es positiva desde el punto de vista de la calidad de la jurisdicción.

- ¿Cómo va la búsqueda de diversificación?

- Obviamente tenemos apetito por desarrollar proyectos en otras regiones, pero siempre buscando áreas que tengan un perfil de riesgo similar o mejor al de nuestro portafolio actual. En esa línea, nuestro perfil de búsqueda de oportunidades está acotado a Chile, Perú, EEUU y Canadá.

- Respecto al paralizado proyecto de Twin Metals en EEUU, ¿cómo ven la defensa de los títulos de propiedad?

- Es un proceso que tomará tiempo, pero creemos que tenemos un muy buen caso y estamos trabajando en cómo defender nuestros derechos, donde contamos con licencias que datan del año 1966.

-¿Influirá la llegada de Donald Trump a la Casa Blanca?

-Donald Trump ya fue Presidente de Estados Unidos, así que hay una base para entender cuál es su aproximación. Pero lo más importante es que, como mineros, tenemos una visión a largo plazo y nuestro interés por seguir creciendo en cobre en esta región va más allá de una administración en particular.

-A casi un año de ingresar con el 19% de la propiedad a la Compañía de Minas Buenaventura en Perú, dedicada al oro, ¿cuál es el balance?

-Nuestra inversión en Buenaventura busca ser una plataforma para entender mejor Perú, su regulación y el ambiente de negocios. Hoy el CEO Iván Arriagada y el vicepresidente de desarrollo Andrónico Luksic están en el directorio de Buenaventura, participando en esas discusiones, conociendo el entorno y fortaleciendo la plataforma de exploración que Antofagasta ya tenía.

Un 2024 al alza y la estrategia no tambalea

- ¿Cómo esperan cerrar el año?

- Hemos ido incrementando la producción trimestre a trimestre y el segundo semestre será significativamente más robusto que el primero. La razón es el aumento de las leyes y también porque los primeros meses la producción se vio afectada por mantenimientos extendidos en Los Pelambres. Esto dará como resultado un buen tercer trimestre y un cuarto trimestre aún más robusto.

-La “barrida republicana" en las elecciones de EEUU ha dejado golpeados a los commodities por temores de mayores aranceles, baja en la demanda y potencial escalada del conflicto geopolítico con China. ¿Cómo lo ven ustedes?

-En el corto plazo, esto agrega volatilidad. Sin embargo, la perspectiva es positiva para los fundamentos del cobre. El principal incremento de demanda viene de las tecnologías, las energías renovables, los autos eléctricos, y está empezando a notarse la demanda asociada a los data centers vinculados con la inteligencia artificial. Al mirar las variables de penetración, el aumento de autos eléctricos en China está en dos dígitos y las inversiones en sistemas eléctricos también. Por tanto, los movimientos de corto plazo nos imponen un desafío, pero no alteran nuestra estrategia.

-Recientemente entregaron un mandato de venta a Santander para desprenderse de sus líneas de transmisión de Minera Los Pelambres. ¿Hay interesados?

-Este no es un proceso que nos apure; queremos principalmente que quede en buenas manos. Aún no hemos recibido ofertas, pero hay gente accediendo a la información.

Mirando al CEO de BlackRock y su mayor crisis como CFO

- ¿Algún referente en el mundo de las finanzas?

- Mi aproximación es siempre tratar de aprender de todas las personas con las que trabajo, tanto de mis pares como de los directorios. Específicamente sobre un referente, sigo a Larry Fink, el CEO y fundador de BlackRock. Es interesante su lectura de lo que está pasando en el mundo y cómo la traduce en tesis de inversión. Al final, las finanzas son un lenguaje que traduce lo que está pasando en los mercados y, además, tiene la capacidad de crear valor.

- ¿La mayor crisis profesional?

- La pandemia fue una crisis que nos impactó a todos, y yo estaba recién asumiendo como CFO. En abril de 2020 el precio del cobre se desplomó en cuestión de semanas y desafió todas nuestras estimaciones. En medio de los planes de contingencia, el mayor aprendizaje fue comprender el ADN de la compañía, ya que la estrategia fue cautelar el valor de los accionistas, pero siempre pensando en las personas que dan vida a la organización. Pusimos por delante la salud física y psicológica de todo el personal por sobre la producción, asegurándoles la continuidad laboral.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok