Desde los 31 años, Arturo Silva se desempeña como CFO. Comenzó en 1998 dirigiendo las finanzas de la Compañía Eléctrica Río de Janeiro, filial del Grupo Enersis. Silva venía trabajando en el holding desde que egresó de Ingeniería Comercial en la Universidad de Chile y fue parte de la expansión que tuvo la compañía en Latinoamérica. “El crecimiento de la firma significó el desarrollo y ascenso de muchos profesionales jóvenes”, recuerda.

Una década después de dejar su cargo en Brasil, y tras pasar por la industria de la sal, Silva fue contactado por SMU para asumir un “atractivo” desafío profesional: dar un giro a las pérdidas que reportaba la compañía. En ese entonces, SMU se había constituido como una nueva cadena de supermercados en Chile a través de la adquisición de cerca de 62 firmas regionales. La conclusión de la integración, que comenzó en 2007 y finalizó en 2013, coincidió con la llegada de Silva como CFO y de nuevos profesionales. El objetivo era comenzar a mejorar el resultado operacional.

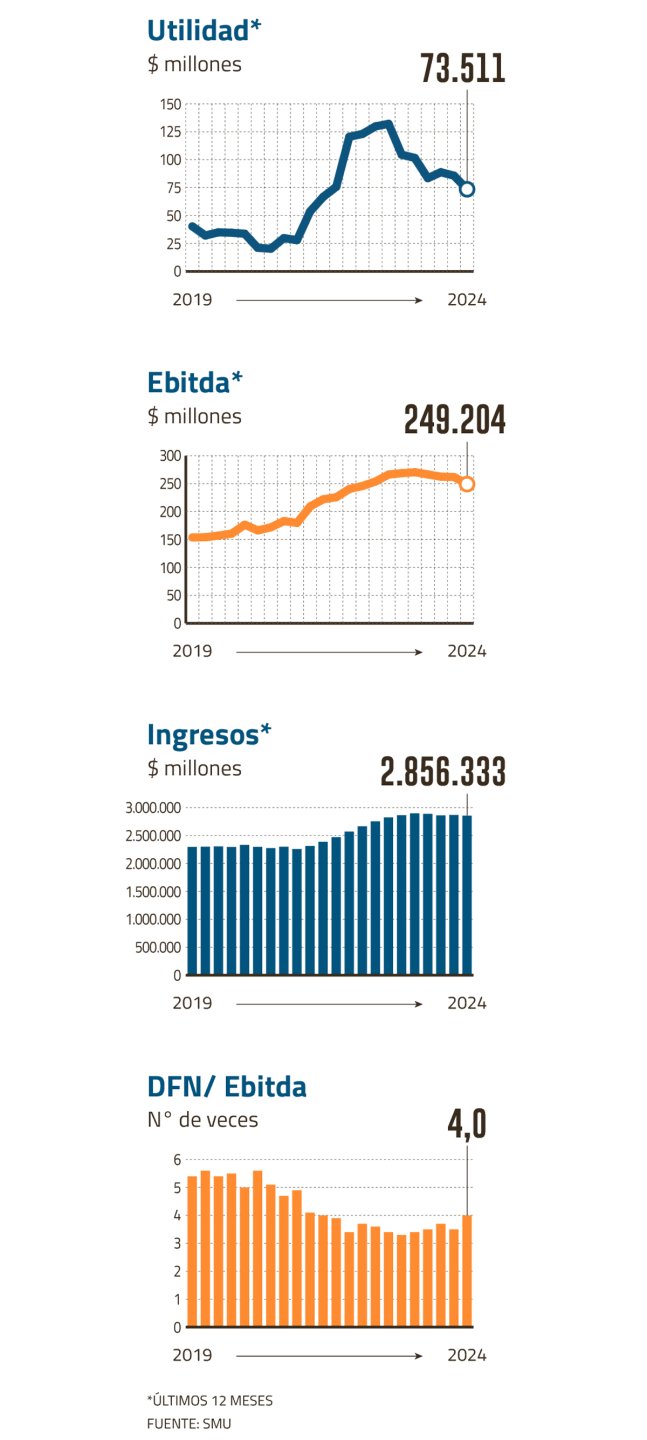

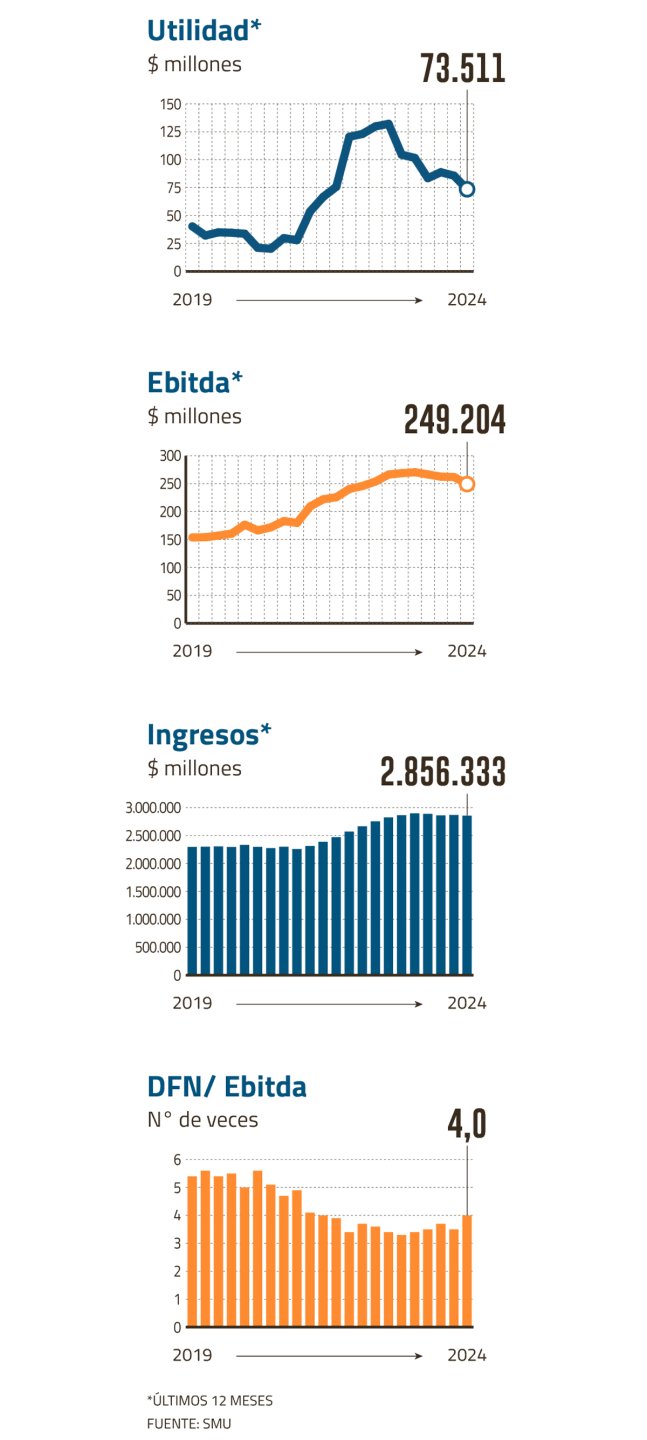

“En el ámbito comercial, se redefinieron estrategias que dieron muy buenos resultados. Las ventas y el margen del negocio empezaron a mejorar, alcanzando un Ebitda positivo a finales de 2014, y en 2016 esa mejora se reflejó en una utilidad positiva. Luego vino el segundo desafío: mejorar el desempeño financiero bajando el nivel de endeudamiento.”

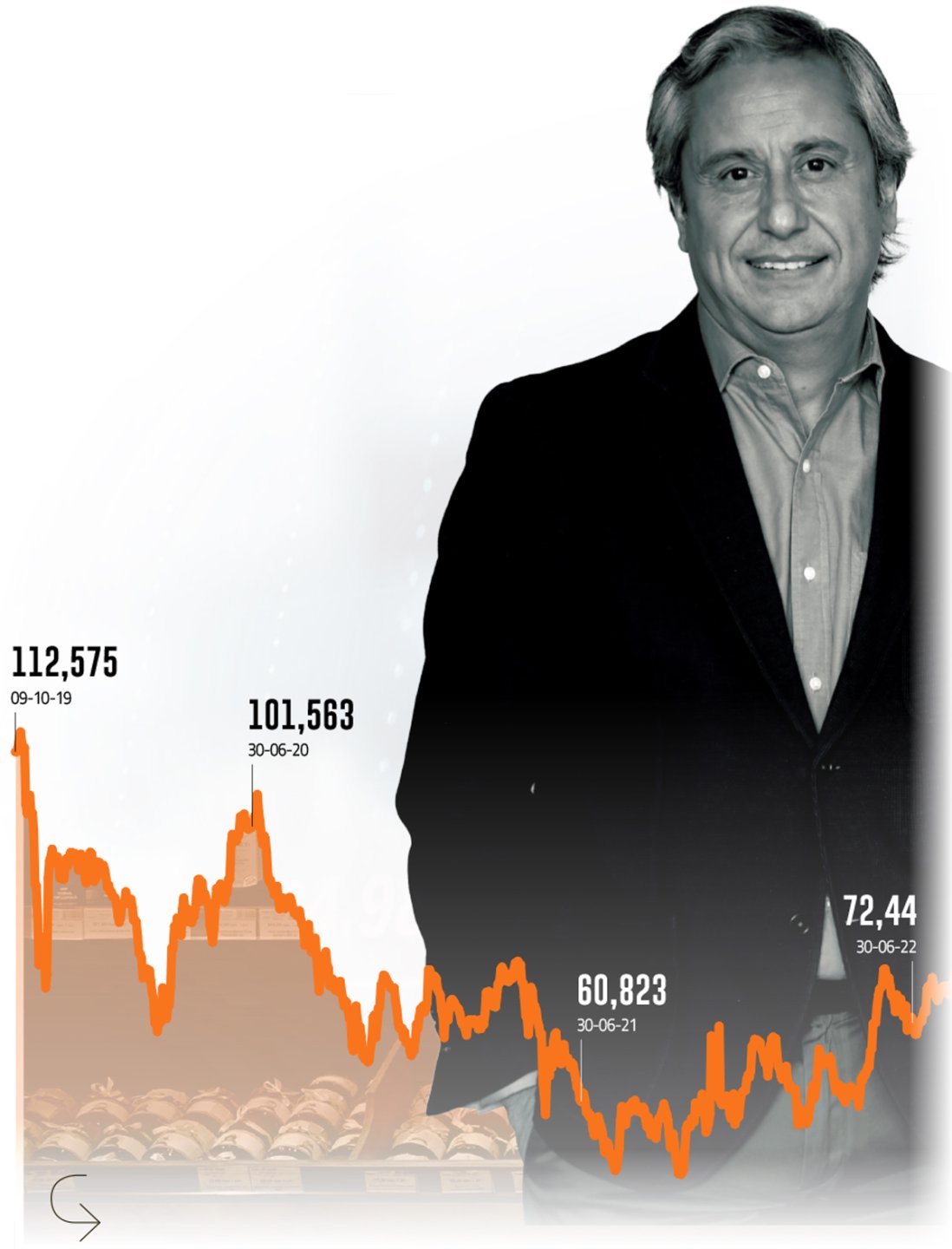

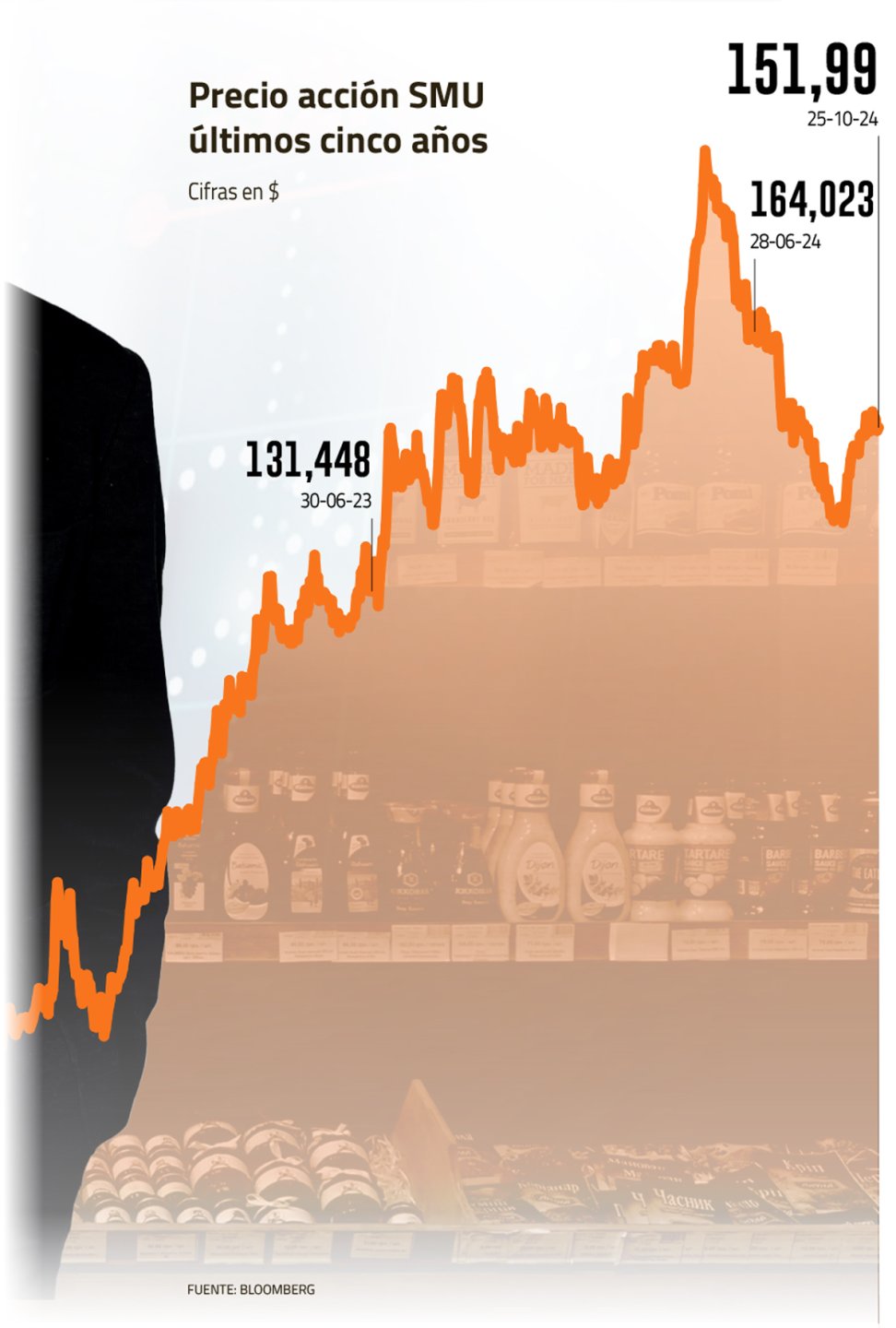

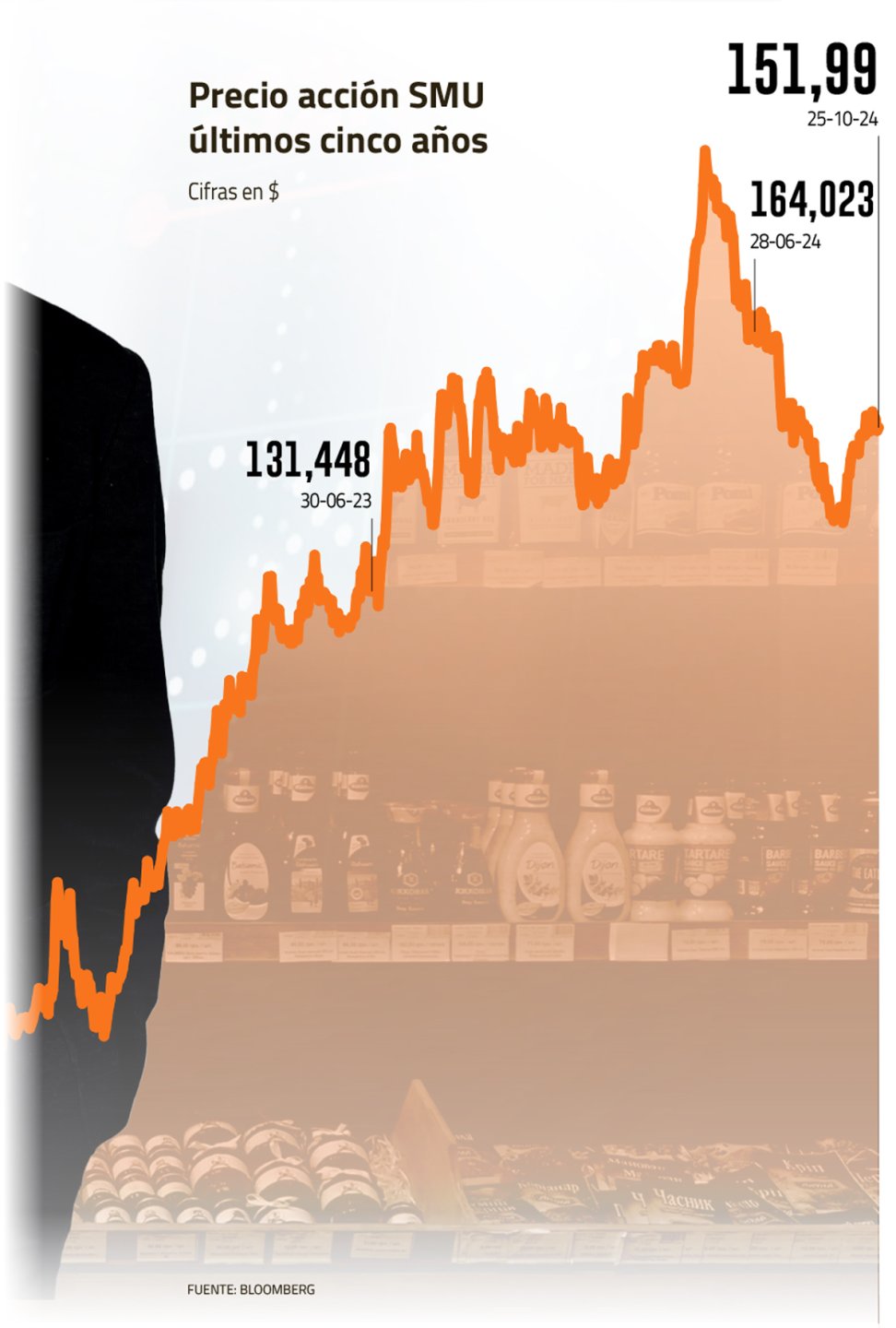

Para ello, SMU se abrió a la Bolsa de Santiago. En enero de 2017 recaudó US$ 200 millones, y en los meses siguientes realizó un aumento de capital por otros US$ 200 millones. La totalidad de esos montos se destinó a reducir la carga financiera, lo que se tradujo en un impacto positivo en la utilidad. Ese año, SMU reportó ganancias por $22.779 millones y redujo su nivel de deuda financiera neta a Ebitda de 13 veces a cerca de 3,1 veces.

“El presente es complejo”

A nivel consolidado, SMU tiene una participación del 17,5% en la industria y cuenta con una estrategia multiformato, donde Unimarc actúa como supermercado tradicional, Mayorista 10 y Super10 se enfocan en el segmento soft discount (descuento blando), y Alvi se destina esencialmente a comerciantes. Mientras este último lidera en su sector, Unimarc es el tercer actor en supermercados, detrás de Lider y Jumbo. Al mismo tiempo, Super10 es el competidor directo de Acuenta.

Tras la pandemia, entre 2022 y 2023, el holding alcanzó niveles de rentabilidad históricos, cuadruplicando su utilidad reportada y dando impulso a un “agresivo” plan de crecimiento. Sin embargo, el 2024 no ha sido fácil para SMU.

“El presente es complejo debido a un escenario macroeconómico de bajo crecimiento en el consumo. Además, a raíz de la alta inflación de los últimos años, los clientes están gastando menos dinero. Actualmente, la 'torta' crece poco y, cuando esto ocurre, todos buscan captar parte de ese escaso crecimiento, haciendo que la competencia sea mucho más dura y compleja”, detalla el CFO.

A esto se suma que hace una semana se conoció que el grupo peruano Intercorp prepara un potente plan de expansión en Chile en su división de supermercados, tras sellar la compra de la cadena Erbi, lo que incrementa aún más la competencia en la industria. Sin embargo, Silva le pone paños fríos a la situación.

Intercorp, el gigante peruano que irrumpe en Chile con su negocio más exitoso

“Nuestros distintos formatos compiten satisfactoriamente en el mercado chileno, con otros actores de muy buen desempeño que hacen la industria muy dinámica. Por esta razón, creemos que nuestros formatos pueden competir exitosamente con la entrada de InRetail a Chile, como lo hacen con el resto del mercado”, detalla el CFO, añadiendo que SMU ya compite en Perú con Mass, el formato hard discount (descuento agresivo) de Intercorp, y que lo hace de “muy buena manera”.

Sin alteraciones al plan estratégico

-A casi dos años de iniciar el plan estratégico, ¿cuál es el balance?

-Vamos muy en línea con lo planificado, lo cual es muy positivo considerando que el plan es bastante ambicioso en términos de apertura de nuevas tiendas. El objetivo total era abrir 58 tiendas, de las cuales 43 están en Chile y 15 en Perú. En 2023 inauguramos 14 tiendas, y este año cerraremos con 22 nuevas aperturas, incluyendo cuatro pendientes en Perú y cuatro en Chile. Para el próximo año, planeamos abrir 15 nuevas tiendas en Chile y siete en Perú, lo que nos permitiría completar el 100% de nuestro plan estratégico en 2025. Dentro de este plan también es clave la expansión de nuestras marcas propias. Actualmente contamos con 20 marcas distintas que abarcan diversas categorías y tipos de productos, representan el 14% del total de nuestras ventas.

-Otro de los pilares es la logística, ¿cuáles son los avances?

-El principal avance ha sido desarrollar herramientas tecnológicas para hacer la operación logística más eficiente. Hemos alcanzado tres hitos importantes. Primero, implementamos un software de predicción de demanda, que nos permite realizar los abastecimientos con alta precisión, reduciendo los días de inventario y mejorando el surtido en las tiendas. En segundo lugar, aumentamos la centralización, recibiendo productos en nuestro centro de distribución y abasteciendo directamente a las tiendas. Finalmente, mejoramos los tiempos en el proceso de picking en los centros de distribución, implementando un sistema de mensajes por voz para guiar a los trabajadores en la ubicación de productos en los distintos pasillos.

-Una vez ejecutado la totalidad del plan estratégico, ¿cuánto crecerán los resultados de SMU?

-En este escenario macroeconómico complejo, nos cuestionamos si debíamos modificar nuestro plan estratégico, pero decidimos mantenerlo sin cambios. ¿Por qué? Porque es una apuesta a largo plazo y consideramos transitoria esta coyuntura económica. Si bien los resultados del plan han sido menores de lo esperado –crecer al 6% ha sido imposible en esta economía– no estamos al margen de lo que ocurre en la industria. Aun así, creemos que los resultados proyectados se alcanzarán en los próximos años, aunque con cierto retraso. Cuando el consumo retome su normalidad, estaremos listos para capturar los beneficios de este plan ya desarrollado

Meta 2025: Crecer al 6%

-¿Cómo esperan cerrar el 2024 y cómo ven el 2025?

-Aunque en estos nueve meses el crecimiento ha sido limitado, hemos visto un repunte en el tercer trimestre en las ventas, y creemos que esta tendencia puede continuar, aunque no se trate de aumentos significativos. Para 2025, estamos alineados con la proyección del Banco Central, que estima un crecimiento del consumo entre un 2% y 2,5% en términos reales, mientras que la inflación se ubicaría en torno al 3,5%. Bajo ese escenario, proyectamos un crecimiento nominal del 6%.

-Tras alcanzar un margen Ebitda superiores al 9%, han ido disminuyendo y en el segundo trimestre reportaron un 6,8%. ¿Retomarán sus niveles históricos?

-Esperamos que en el cuarto trimestre comencemos a retornar a una situación más normalizada, lo cual también se proyecta para el 2025. Nuestro objetivo es volver a reportar márgenes en torno al 9%, y creemos que lo conseguiremos el próximo año.

-Al mirar cuánto representa cada unidad de negocio en los ingresos, ¿cómo esperan que evolucionen esas proporciones?

-Actualmente, Unimarc representa un 67% de las ventas, pero menos de la mitad de las nuevas aperturas. Por lo tanto, en términos relativos, Unimarc irá perdiendo peso a medida que los formatos enfocados en precio crezcan. Sin embargo, no tenemos una meta específica; esta evolución se dará naturalmente, según las oportunidades de nuevas ubicaciones. Elegimos aquellas que se ajusten mejor a las necesidades de nuestros clientes.

-Según Bice Inversiones, el fondo de inversión Southern Cross debería vender el 11% de su participación a mediados de 2026 como máximo. ¿Qué incertidumbre genera esto para los accionistas?

-Desconozco que tal obligatoriedad exista, y hasta ahora Southern Cross no lo ha planteado a nivel de la compañía como una obligación. Sin embargo, si una decisión así ocurriera, no creo que el precio de la acción tenga dificultades para absorberla. No anticipamos que esto genere un impacto significativo en el precio de la acción, a menos que surjan situaciones puntuales. De hecho, podría resultar en un aumento de la liquidez, lo que a su vez podría atraer a inversionistas extranjeros que anteriormente no ingresaban debido a normativas que exigen niveles mínimos de liquidez.

En medio de la liquidación de Bada

-En medio de la liquidación del grupo Bada, recientemente participaron en la adquisición de 10 locales exMonserrat, ¿por qué el interés?

-SMU no adquirió directamente esos locales. Fue el asset manager Moneda Patria Investment quien, a través de una sociedad, adquirió las propiedades; nosotros participamos con un 30% en la propiedad de dicha sociedad. Paralelamente, tenemos contratos de arriendo por 30 años para esos locales. En ese sentido, hoy somos tanto arrendatarios como accionistas. Si en el futuro decidiéramos vender nuestra participación, los contratos de arriendo seguirían su curso normal.

-¿Cuál es la inversión detrás de esta operación?

- Son del orden de UF 100 mil.

-¿Cuál es la estrategia?

-Un atractivo financiero. Lo primero es que esos activos pueden tener una plusvalía, y segundo, nos interesa estar mirando cómo se administran porque son contratos de arriendo muy relevantes para nosotros. La administración es clave, porque a veces es un strip center y nos interesa que sea atractivo como un todo.

-Además, SMU posee otros 20 locales y un banco de terrenos. ¿Habría interés en seguir creciendo en ese patrimonio?

-En general, nuestra estrategia se centra en arrendar los locales, aunque transitoriamente podemos tener activos en nuestra cartera. Compramos los terrenos porque consideramos que son ubicaciones óptimas para instalar supermercados. Una vez que el supermercado está en funcionamiento, es posible que vendamos el activo y nos quedemos solo con el contrato de arriendo.

El indicador clave y los desafíos de la cadena

-¿Cuáles son los indicadores clave que miden la temperatura de cómo está una empresa?

-El indicador madre de todas las batallas es la venta; sin ventas es difícil mejorar en todos los otros aspectos. Sin embargo, lo que resulta más complicado es hacer crecer las ventas y mejorar el margen al mismo tiempo. Vender sin margen es relativamente fácil, pero lograr hacerlo con una buena rentabilidad es el gran desafío. Por lo tanto, otro indicador clave es cuánto ha mejorado el Ebitda y el margen Ebitda. Junto a esto, es esencial ser lo más eficiente posible en gastos como porcentaje de la venta."

-¿Cuál ha sido la crisis más dura que le ha tocado enfrentar?

-Mi experiencia en SMU comenzó desde el desafío de enfrentar una crisis. La compañía venía de pérdidas operacionales a nivel de última línea, y me incorporaron en ese momento con el objetivo de dar un giro a la situación, comenzar a crecer y rentabilizar. Ese desafío fue muy atractivo para mi carrera profesional. Después de diez años, los resultados son muy positivos.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok