Llegó en 2010 a Enaex. Pablo Busquet (55 años) asumió como CFO justo cuando la empresa -dedicada a producir, comercializar y manipular explosivos para la minería- estaba trazando su estrategia de expansión internacional. Desde entonces no solo ha cumplido el objetivo de la diversificación geográfica, sino que la ejecución no ha provocado un mayor estrés financiero.

Día a día, las filiales en otros países han adquirido una mayor relevancia en los resultados de Enaex. Hace diez años, el 1% del Ebitda era fruto del negocio extranjero, mientras que hoy esa cifra alcanza el 38%. “Hemos sido muy rigurosos con el plan estratégico”, detalló el CFO.

Con 103 años de existencia, la compañía que nació en Chuquicamata, está presente en 11 países, tiene 16 filiales y 7.400 empleados, de los cuales el 70% trabaja fuera de Chile. “A nivel mundial somos la tercera empresa más grande de la industria. Hay muy pocas compañías chilenas que pueden decir eso”, señaló Busquet en entrevista con Señal DF.

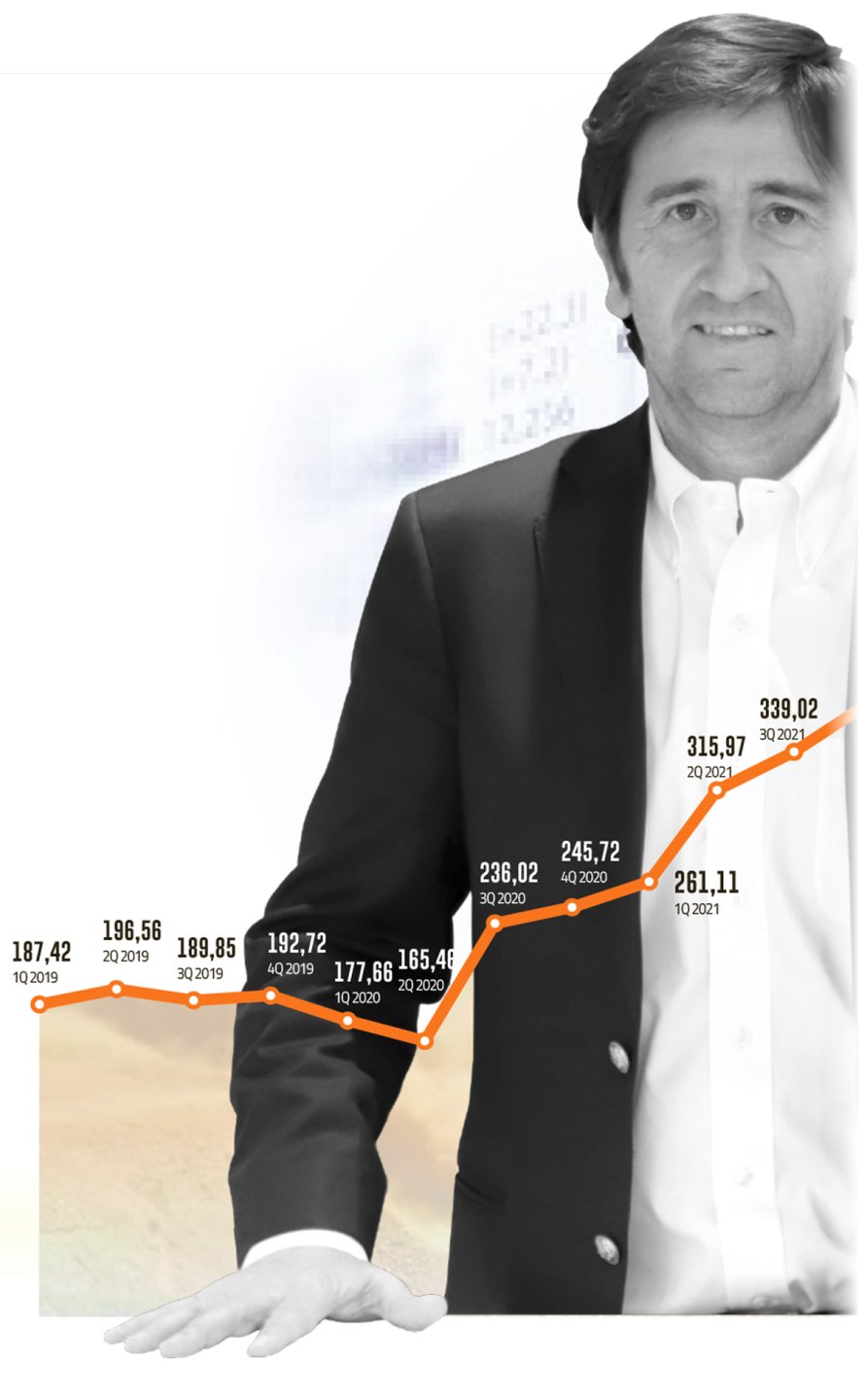

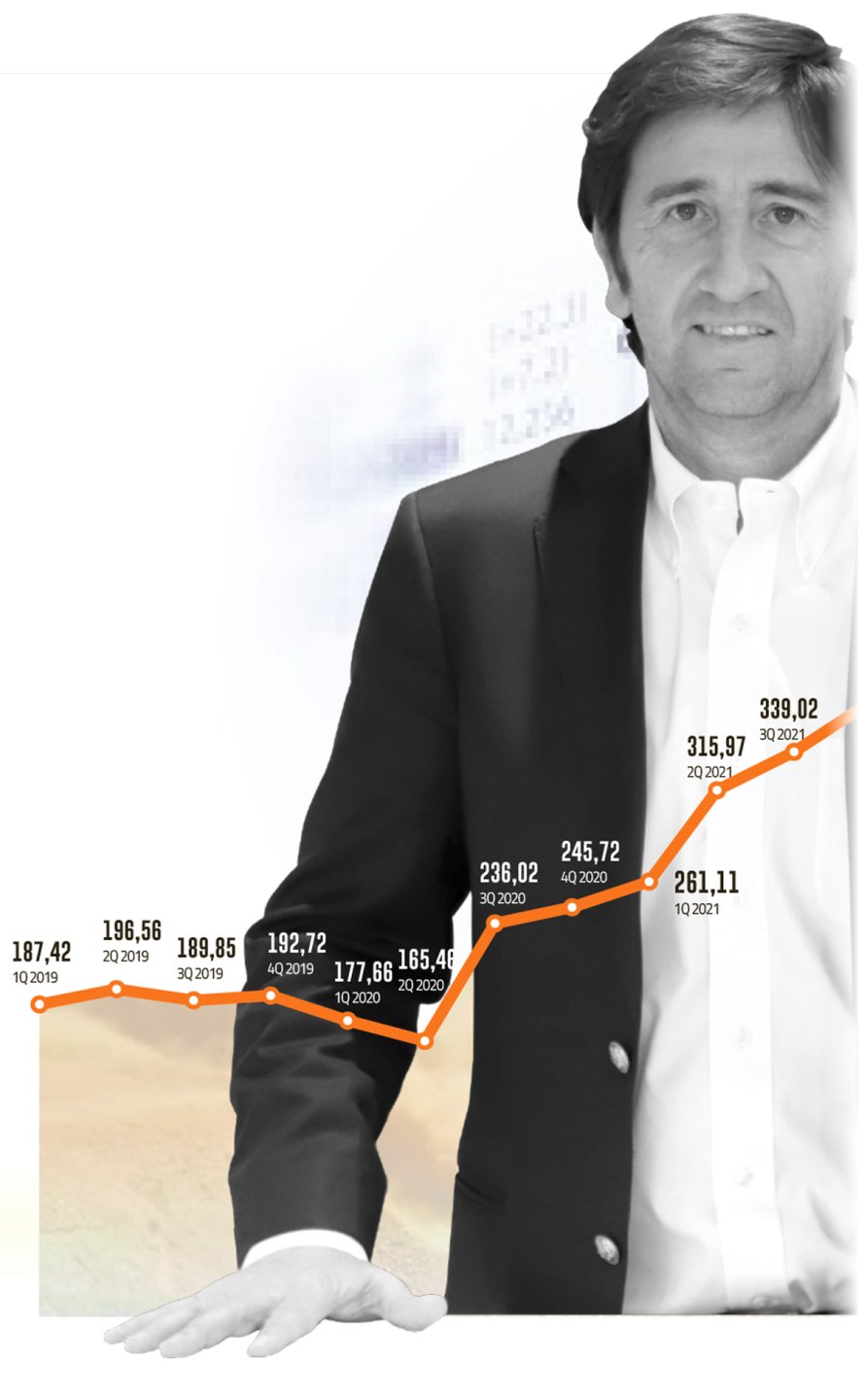

Como CFO del grupo, cada mes Busquet se reúne con las filiales para revisar su performance financiera. La línea de negocios son principalmente la producción de nitrato de amonio, o negocio químico, y la división de servicios de tronaduras, o de distribución. Aunque cada una tiene estructuras muy distintas, los desempeños han sido positivos. A nivel consolidado, este año la firma -entre enero y marzo- reportó el mejor primer trimestre de su historia tras anotar una utilidad de US$ 39 millones, mientras que en 2023 cerró con un Ebitda récord sobre los US$ 326 millones.

“El año clave fue 2015, cuando Enaex adquiere una compañía grande en Brasil y además compra en Francia una firma de tecnología que hace el detonador de los explosivos”, explica el ejecutivo.

Enaex, según señala Busquet, es líder indiscutible en Chile y Brasil. Al mismo tiempo, en Sudáfrica alcanzó el primer lugar tras sumar alrededor del 35% de participación de mercado, mientras que en Francia tienen el 20%. Quien corre por un carril distinto es Australia. Ahí solo cuenta con el 10% del market share, ya que se enfrentan con los dos gigantes de la industria y locales, Orica -quien duplica los ingresos de Enaex- y Dyno Nobel.

En su búsqueda de expansión y consolidación en los polos mineros del mundo, la gran interrogante de sus accionistas es cuándo Enaex entrará con fuerzas en EEUU y Canadá.

- ¿Seguirán diversificándose?

- Hoy nos tenemos que consolidar. ¿Qué nos falta? En Estados Unidos somos muy pequeños y en Canadá prácticamente no existimos. A pesar de que sí tenemos oficinas, nuestro desafío es consolidar lo que tenemos y estar constantemente mirando las oportunidades de crecimiento que se presenten.

- ¿Primero consolidarse y luego crecer?

- Se pueden hacer de forma paralela. Siempre estamos viendo opciones.

- ¿Cuándo van a llegar con más fuerza a Norteamérica?

- Norteamérica es un mercado grande donde están las dos compañías australianas y también una compañía local llamada Austin Powder. La verdad es que estamos evaluando la situación y prefiero no comprometernos con una fecha específica.

- Considerando que es difícil comprar a compañías más grandes que Enaex, ¿dónde están las oportunidades de adquisición?

- Existen actores pequeños, pero en el mercado de Estados Unidos, las industrias suelen tener distribuidoras en cada estado. Por lo tanto, Orica, Dyno y Austin tienen varias asociaciones con diferentes distribuidores en distintos estados, por lo que ahí buscamos opciones.

- Al igual que su controlador Sigdo Koppers, el perfil financiero de la compañía es conservador. Ante una atractiva oportunidad, ¿están dispuestos a aumentar su nivel de apalancamiento?

- El perfil se mantiene, ya que es parte del éxito de esta compañía. Algo destacable de nuestra historia de crecimiento es que hemos invertido mientras los ratios no se han deteriorado.

- Actualmente el apalancamiento bruto de deuda financiera y Ebitda es de 1,6 veces. ¿Hasta dónde están dispuestos a llegar?

- El límite que nos exige Fitch Ratings para mantener nuestra calificación es 2,5 veces y ese es nuestro techo.

- Respetando esos ratios, ¿cuál es el monto disponible a desembolsar?

- Nuestros ratios actuales nos permiten tener tranquilamente una holgura para contraer deuda por US$ 250 millones más, y nuestras adquisiciones son por montos similares. Pero para no endeudarnos tanto podríamos sacar un porcentaje de la caja, que según los últimos reportes alcanza los US$ 218 millones. En caso de una adquisición muy grande, algo que hoy no estamos viendo, la siguiente alternativa de financiamiento que permita sostener los ratios sería un aumento de capital.

- ¿Cómo han logrado financiar la expansión de Enaex?

- Tenemos una caja bastante sólida. Las adquisiciones las hacemos entre un mix de caja y deuda. Cuánto de cada uno ha dependido, pero en general es 70% deuda y 30% caja. En los últimos años hemos hecho emisiones de bonos, y el financiamiento bancario suele ser a cinco años.

Márgenes en expansión

- El 2022 fue bueno y el 2023 aún mejor. ¿Cuáles son las razones que explican este crecimiento?

- Las claves del último tiempo han sido nuestra capacidad de generar sinergia entre las distintas filiales. En el caso de Brasil, cuando entramos en 2015 teníamos el 25% del market share; hoy en día tenemos más del 70% y un Ebitda de US$ 40 millones. Mientras tanto, el caso de Sudáfrica ha sido incluso más explosivo

- A cuatro años de entrar a África, ¿cómo les ha ido?

- En Sudáfrica, la compañía más grande es la firma integrada de energía y productos químicos llamada Sasol. Hace unos años, esta compañía tenía una división de explosivos que estaba vendiendo. Enaex ganó esa licitación, lo que significó la puerta de entrada no solo a ese país, sino a toda Asia.

- ¿Mejoraron el negocio?

- Cuando la evaluamos, la filial vendía US$ 300 millones y tenía un margen Ebitda del 3%. Eso significaba que, si lográbamos llegar a nuestros márgenes promedio, cada punto que subiéramos representaría un incremento de US$ 3 millones.

- Y, ¿cómo están los márgenes hoy?

- A nivel consolidado de la filial, están en un 10%.

- ¿Cuál es la meta?

- Lo top es llegar al 14% o 15%.

- ¿Cómo lograron triplicar la cifra en tan solo cuatro años?

- Analizamos absolutamente toda la cadena. Pero lo primero es lograr mucha eficiencia en costos y logística, además de obtener nuevos contratos con mayor valor agregado y mayor margen. Al final, la clave es ser el socio estratégico, y nosotros tenemos la suerte de estar presentes con el cliente en el campamento minero, lo que nos permite conocer muy bien sus desafíos y necesidades.

- En Australia son el tercer actor con mayor peso, aunque con una amplia diferencia. ¿Qué estrategias están trazando para enfrentarse a los gigantes Dyno Nobel y Orica?

- Australia es la meca de nuestra industria porque, a diferencia de Estados Unidos, la minería tiene una gran importancia en su PIB. En Australia están los principales clientes y las grandes tecnologías de las cuales se puede aprender mucho. La estrategia para ganar participación es ser innovadores, ágiles y entregar soluciones rápidas. Entramos con alrededor del 6% del market share y, en un par de años, llegamos al 10%.

“Sostener e incluso aumentar”

- La clasificadora de riesgo Fitch Ratings destaca los US$ 326 millones en Ebitda, pero proyecta que no podrán sostenerlo en los próximos años.

- Llegar a esos niveles es extraordinario y ha sido gracias a que las filias han tenido un salto extraordinario fruto de las buenas prácticas que tenemos en Chile y de las sinergias de la compañía. De todas formas, creemos que US$ 300 millones es un monto que podemos sostener e incluso aumentar.

- En estos diez últimos años han crecido sus ventas, utilidades y Ebitda. ¿Por qué los márgenes han ido cayendo?

- Hemos ido creciendo en empresas de servicios de tronadura, que son como las distribuidoras, mientras que no hemos comprado empresas de nitrato de amonio, que pertenecen al negocio químico. Dado que los márgenes de las productoras de nitrato de amonio son cercanos al 30%, y los de las distribuidoras oscilan entre el 5% y el 12%, al expandirnos en este último negocio, los márgenes consolidados de Enaex se han ido comprimiendo.

- ¿Por qué trazar una estrategia de expansión hacia una línea de negocios que tiene márgenes más bajos?

- Son totalmente complementarios, y así no te dedicas exclusivamente a ser un vendedor de nitrato. Necesitas áreas de distribución para acceder al cliente final y, de esta forma, diversificar y mejorar el margen definitivo. Por otro lado, construir una planta de nitrato de amonio puede costar hasta US$ 600 millones, mientras que el negocio de distribución no requiere una inversión de tal envergadura.

- A nivel consolidado, ¿cómo ha ido cambiando la ponderación de cada negocio en los últimos años?

- Actualmente cada negocio tiene un peso del 50% del Ebitda aproximadamente. Mientras que hace diez años, cuando solo teníamos presencia en Chile, la línea de distribución pesaba solo un 20%.

- Enaex es de las pocas compañías chilenas con un rendimiento del capital invertido (ROIC) de dos dígitos anuales. ¿Cómo lo han logrado?

- En los últimos diez años, hemos trabajado en descommoditizar nuestro negocio. Antes, el único producto era el nitrato de amonio, que es la materia prima para hacer explosivos. Hoy, hemos desarrollado productos para roca blanda, húmeda, reactiva y seca, entre otros. Además, hemos incorporado la automatización en nuestros servicios; hemos elaborado el detonador electrónico y contamos con una compañía de software para diseñar la tronadura. Junto con nuestro propósito de humanizar la minería y sacar a las personas de las zonas riesgosas, somos la primera compañía que tiene un camión teleoperado, que opera en Los Bronces.

- ¿Dónde está focalizado el Capex del holding? ¿En qué mercado están apostando sus fichas?

- Tenemos un Capex operacional de entre US$ 80 y US$ 100 millones. En cuanto a su distribución, Chile recibe aproximadamente el 35% del total, principalmente porque cuenta con plantas de gran envergadura. Respecto a las filiales, Perú está experimentando una expansión de sus plantas; en Brasil, recientemente compramos un terreno en Goiás para construir un centro de distribución y plantas; y en Sudáfrica estamos ampliando el almacenaje y construyendo plantas adicionales.

Un futuro explosivo

- Entendiendo que las leyes de la minería van a la baja, ¿cómo se ven beneficiados?

- A medida que una faena envejece, se requieren más explosivos. La operación minera no tiene una relación lineal con nuestro negocio. Hoy en día, con los precios del cobre tan altos, es fundamental que realicemos bien nuestra función de tronadura para que ellos puedan vender, vender y vender.

- Se anunció una mega inversión minera en El Abra. ¿Ven una reactivación de los proyectos mineros?

- El caso de Freeport sería una noticia tremenda. Hoy en día, el tema fundamental para reactivar proyectos es agilizar los procesos para que sean más atractivos. Chile es un país minero, pero la minería lleva mucho tiempo produciendo las mismas 6 millones de toneladas al año. Por eso, es tan relevante agilizar el tema de la permisología, porque, aunque no controlamos las tasas de interés, sí podemos gestionar la permisología.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok