El 20 de noviembre del año pasado, Falabella vivió uno de sus momentos más complejos. Ese día la clasificadora de riesgo Fitch Ratings le dio un duro golpe al rebajar su nota desde “BBB-” a “BB+”, lo que, en la práctica, significó que el retailer perdió su grado de inversión.

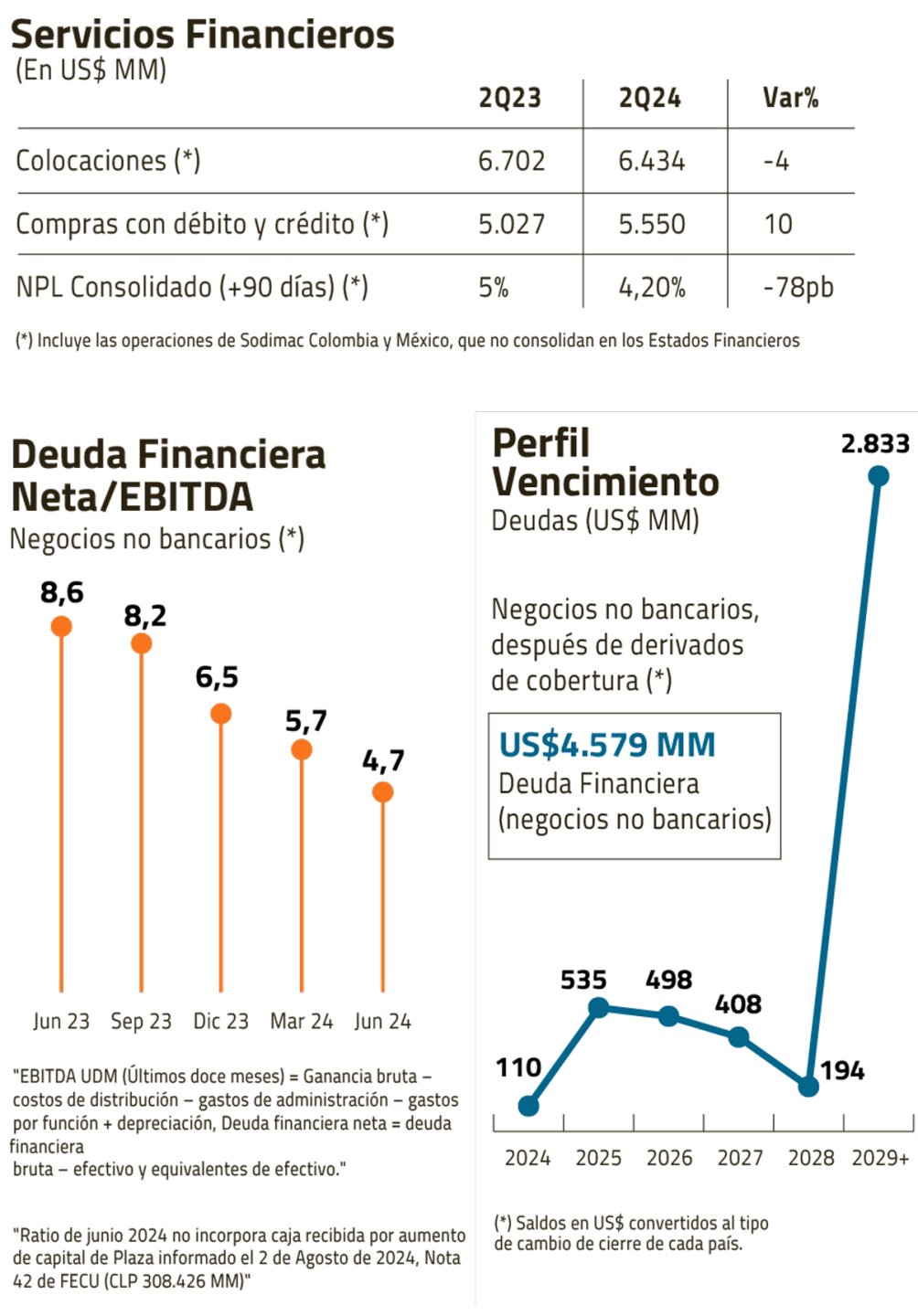

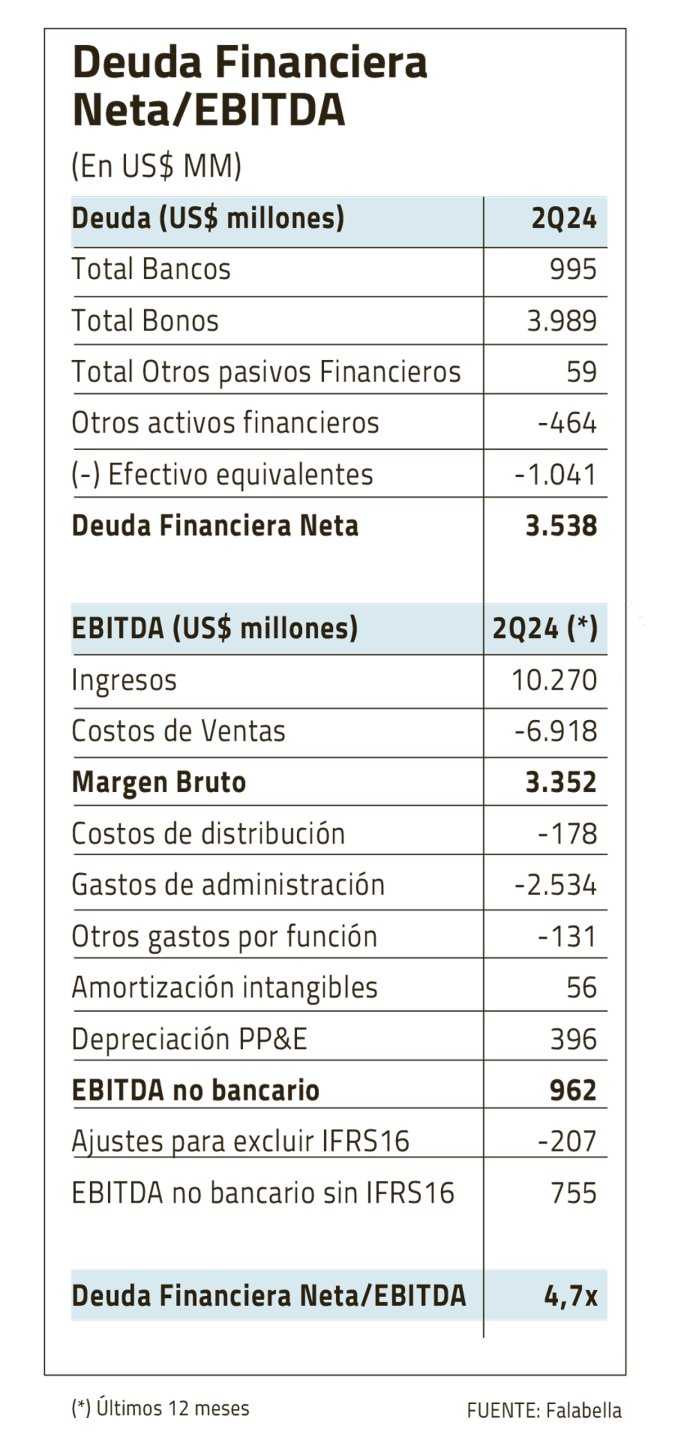

La compañía en ese momento contaba con un nivel de apalancamiento neto elevado de 8,6 veces su Ebitda, con una deuda financiera consolidada de US$ 5.474 millones, a lo que se sumaban resultados operacionales que no repuntaban.

Su rebaja, por cierto, no fue una sorpresa. El fantasma venía rondando a la compañía hace meses con las advertencias de Fitch y S&P. El mercado tenía sentenciado al retail, los spreads (diferencial de rendimiento) de sus bonos, que se transan principalmente en Estados Unidos, comenzaron a subir, por lo cual el anuncio de Fitch Ratings y luego de S&P sólo vinieron a confirmar los hechos.

En el mercado se leyó como una forma de presión para que la compañía diera el puntapié inicial a un plan de desinversión más robusto que le permitiera bajar su alta deuda financiera. Pero los anuncios no llegaron. Falabella tenía otros planes.

El Plan B que resultó

A comienzos de noviembre del año pasado Credicorp Capital publicó un informe que graficaba claramente el sentimiento del mercado. Bajo el título Falabella; The Clock is ticking (Falabella: el reloj corre), planteaban su decepción ante la dirección de la compañía, por no presentar un plan sólido para evitar la posible pérdida de la clasificación de riesgo, enfatizando en que les quedaba la sensación de haber una falta de urgencia en sus acciones.

Pese a todas las presiones, Falabella no se movió de su guión. El nuevo directorio había definido que la salida a la crisis pasaba por dar vuelta la situación, sin tener que desprenderse de activos esenciales, sino más bien concentrándose en generar recursos. “La apuesta siempre fue ir por los resultados”, señala una fuente.

Las razones para aferrarse a ese “plan B”, estaban en que la compañía no tenía un problema de caja ni de patrimonio y que, por tanto, lo que tenían que hacer era mejorar su Ebitda, pero no a costa de vender activos a cualquier precio.

Con esa idea fija, se pusieron a trabajar en un plan estratégico de negocio, el cual fue anunciado a principios de este año.

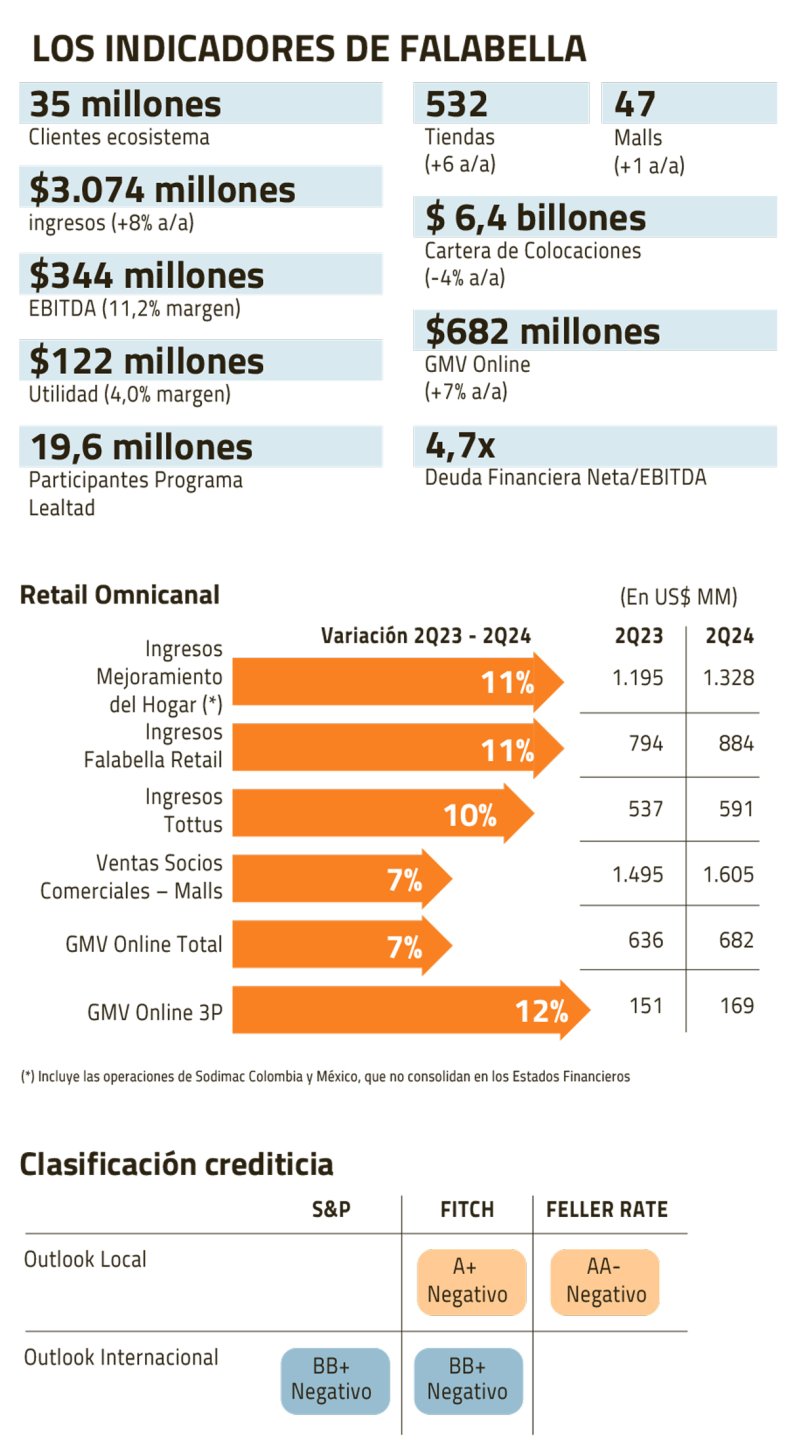

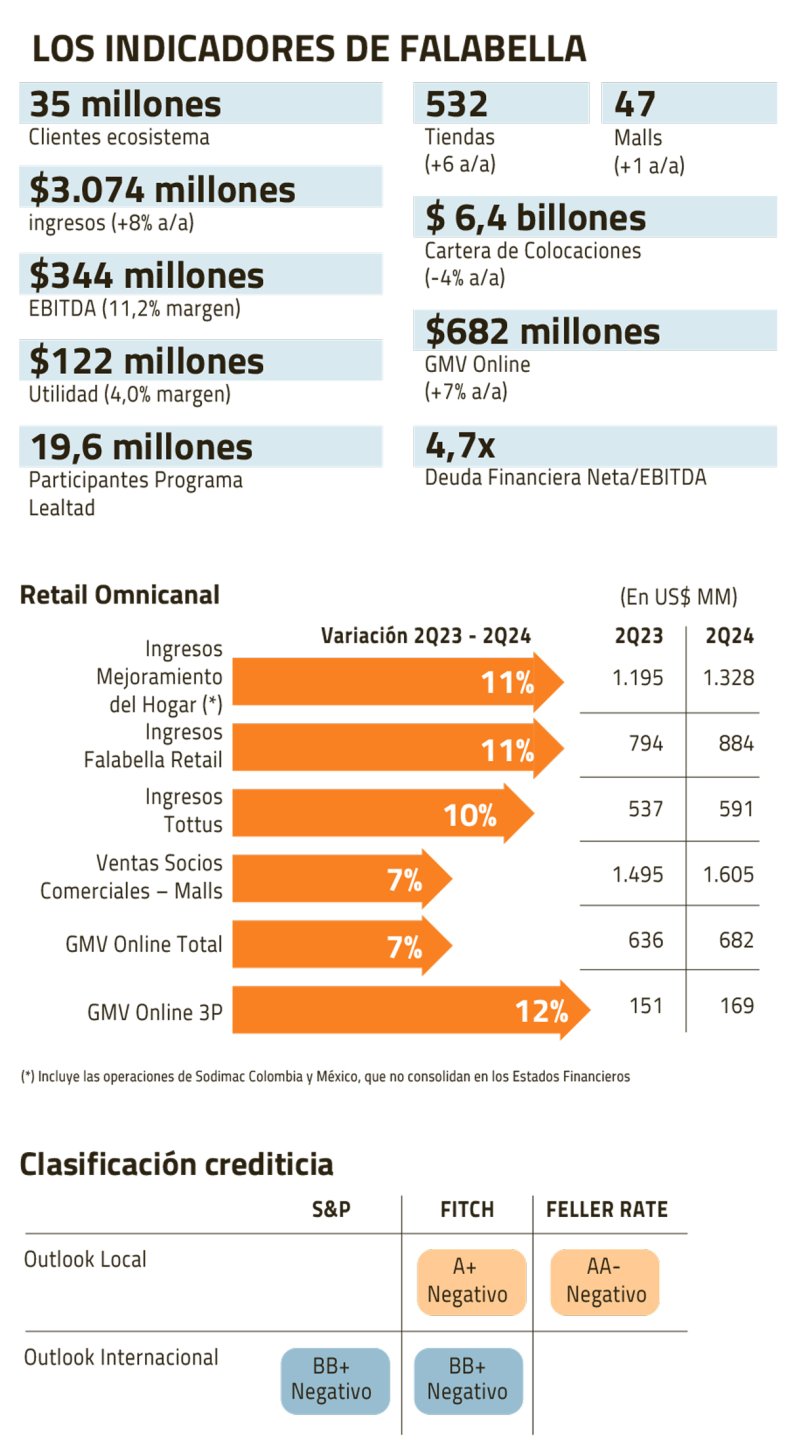

Y la fórmula dio resultados. Esta semana la compañía presentó los estados financieros del segundo trimestre, los cuales arrojaron utilidades por US$ 122 millones, lo que representó un crecimiento de 135% respecto al segundo trimestre de 2023, mientras que en el semestre la utilidad fue US$ 184 millones (vs. pérdida de US$ 6 millones en 2023).

Pero lo más importante, logró multiplicar el Ebitda 2,3 veces versus igual periodo del año pasado (US$ 344 millones), alcanzando un margen Ebitda de 11,2%, un nivel que no se registraba desde 2021.

El margen bruto aumentó 499 puntos base respecto a 2023, “gracias a una atractiva propuesta de valor, una reducción del 9% interanual en inventarios y mejores niveles de riesgo en el negocio bancario”, señaló su CEO, Alejandro González, en la presentación de los resultados.

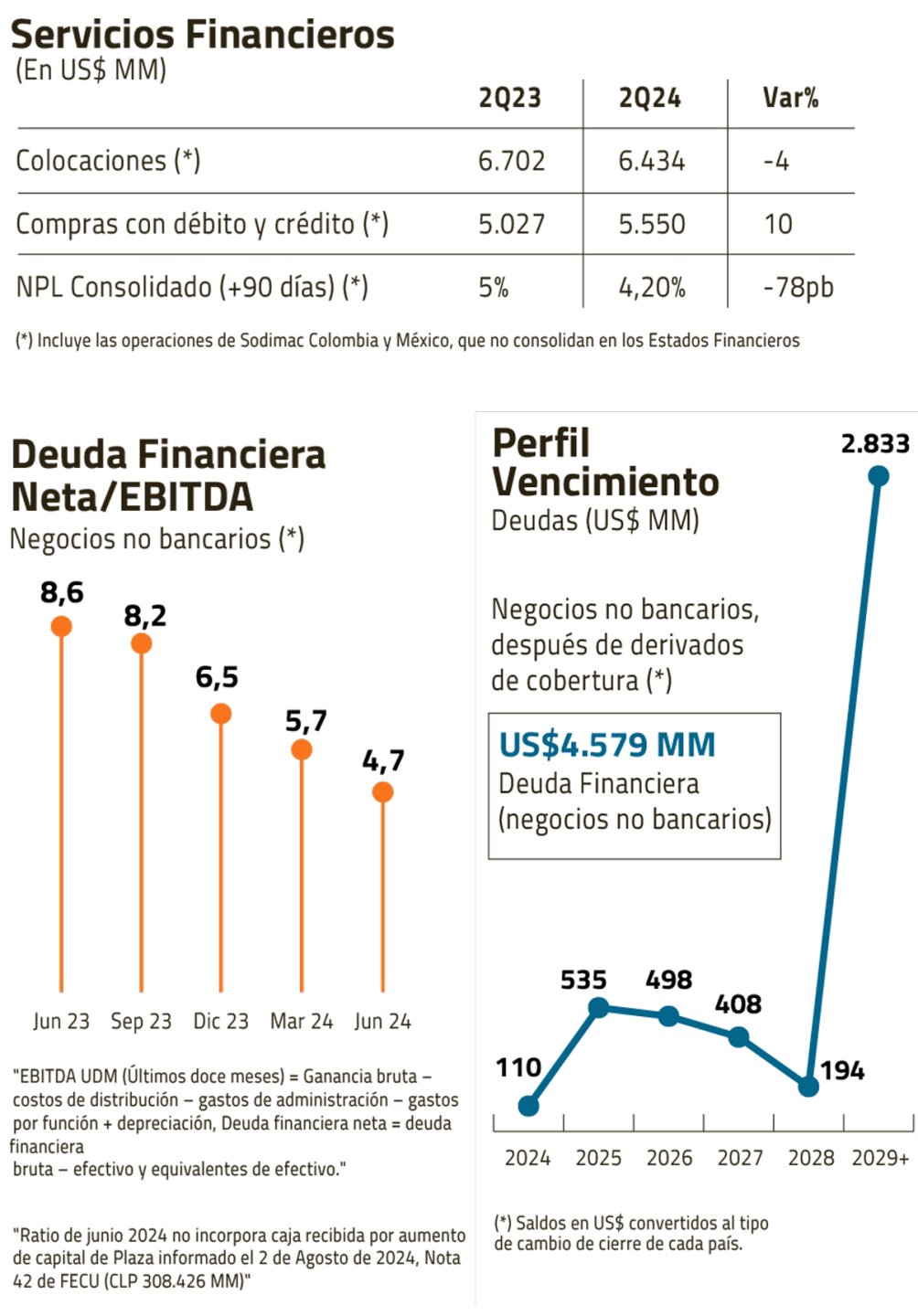

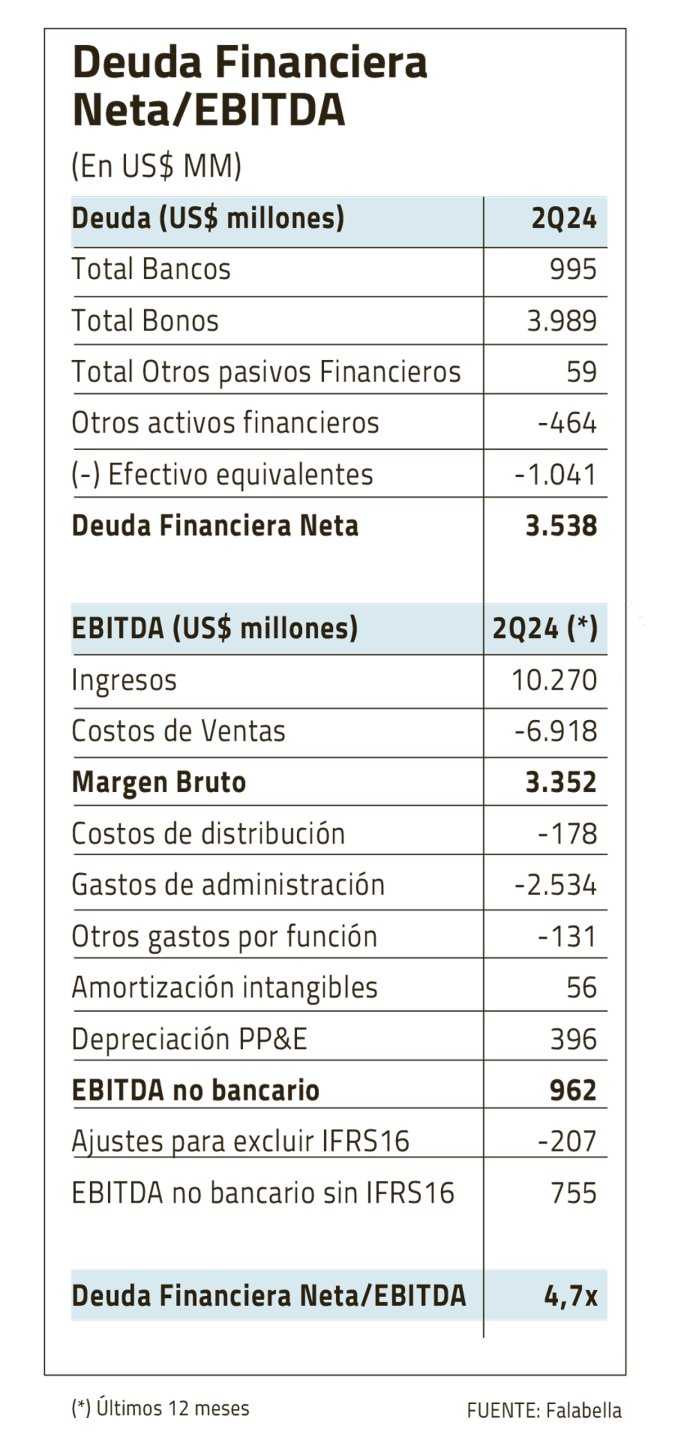

La deuda financiera de los negocios no bancarios alcanzó US$ 4.579 millones a junio, un 2% mayor al periodo comparable, explicada principalmente por la depreciación del peso chileno. La deuda financiera neta alcanzó US$ 3.538 millones a junio 2024, una disminución del 13% respecto a 2023. El ratio de endeudamiento neto de los negocios no bancarios disminuyó hasta 1,0 vez, lo que se comparara favorablemente con el 1,1 veces para el mismo periodo del año pasado, quedando el ratio de Deuda Financiera Neta/Ebitda en 4,7 veces, cifra que no incorpora la caja recibida por el aumento de capital de Plaza informado el 2 de Agosto de 2024, por cerca de US$ 300 millones.

Las 3 claves de los cambios

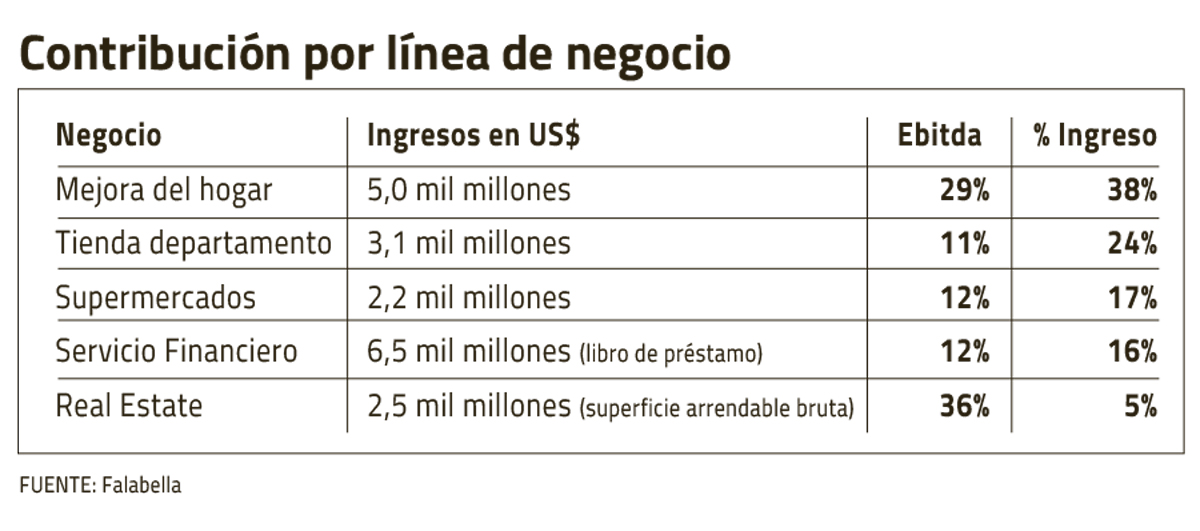

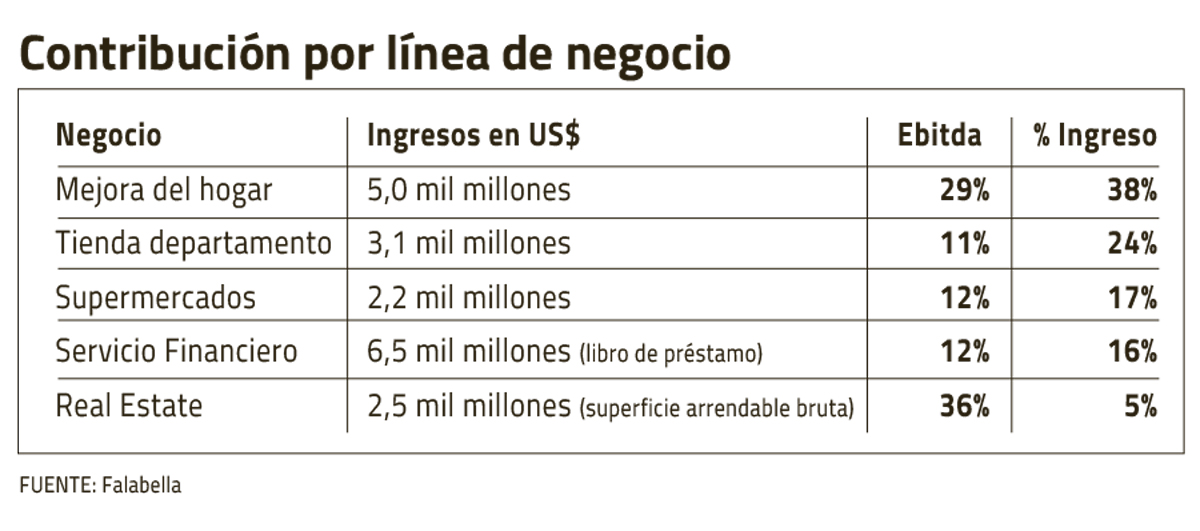

La recuperación del Ebitda en Falabella se puede explicar por un mix de factores. “Esta mejor performance es fruto de una aplicación consistente y efectiva de la estrategia por centrar los esfuerzos en el core, es decir, simplificar nuestras operaciones y desarrollar las oportunidades que presentan los cinco motores de crecimiento del grupo: Falabella Retail y Markeplace, Sodimac, Tottus, Mallplaza y Banco Falabella. Esto, siempre con el cliente al centro, buscando darle la mejor experiencia de compra física y digital, con opción de delivery o retiro, de manera que el cliente sea el arquitecto de su experiencia de compra (omnicanalidad)”, explican desde la compañía.

Este "plan B", que se basó en mejorar el Ebitda, tiene como clave que la recuperación de la compañía pasa por un mejor desempeño operacional. De esta manera, ha logrado sostener la tendencia de los dos trimestres previos, lo que se refleja en que la acción ha subido un 48% este año. Desde diciembre de 2022, cuando llegó a su nivel más bajo ($1.540), ha escalado un 100%, lo que ratifica la tendencia al alza de la compañía.

“Creo que Falabella definitivamente ya dejó atrás los capítulos más complicados de su historia reciente”, señaló la asociado Research de Renta Variable de Credicorp Capital, María Ignacia Flores.

Las claves de estos cambios se pueden asociar a tres factores. El primero es la mejora de los márgenes. En el negocio no bancario los retailers del grupo han venido reduciendo de manera significativa sus inventarios (9% interanual en Sodimac y Retail). Hoy se tiene lo que efectivamente se quiere ofrecer a los clientes. Esto da cuenta de un enorme avance tras el sobre stock que se produjo durante y después de la pandemia que implicó que muchos productos estuvieran en liquidación. Ahora, al haber menos liquidaciones hay mejor margen.

El tener una administración eficiente de inventarios permitió mantener reducidos los niveles de deuda, y mejores márgenes gracias a una menor promocionalidad.

En el negocio bancario, Banco Falabella ha seguido registrando una mejora en los niveles de riesgo de la cartera que habían subido durante la pandemia. “Se hizo un muy buen trabajo en revisar los modelos de riesgo, de admisión, mejorar la cartera que ha disminuido el índice de pérdidas en casi un 50% del castigo que se hacía el año pasado, por lo que estamos haciendo ahora. El desafío es crecer pero con una cartera que está saneada y desde el punto de vista de los resultados es super bueno”, señaló una fuente de la compañía.

Otro punto relevante es la aplicación de un plan de eficiencia de gastos transversal en todos los negocios, a través de la revisión y mejoras de procesos (gastos de marketing, por ejemplo). Es así como Grupo Falabella ha logrado operaciones más eficientes, con una reducción de 7,7% en los gastos por administración y venta consolidada en los tres retailers (menores gastos en logística, marketing, etc.) y mantuvo los ahorros obtenidos el año pasado.

Un factor clave también ha sido la mejora del consumo. Si bien en los países donde opera Grupo Falabella el consumo sigue estando muy desafiado, este ha mostrado una mejora que se traduce en mayores ingresos. En este sentido, se registró un crecimiento en el número de visitas de personas a tiendas físicas, lo que beneficia a los negocios retail del grupo (Falabella, Sodimac y Tottus), así como a Mallplaza.

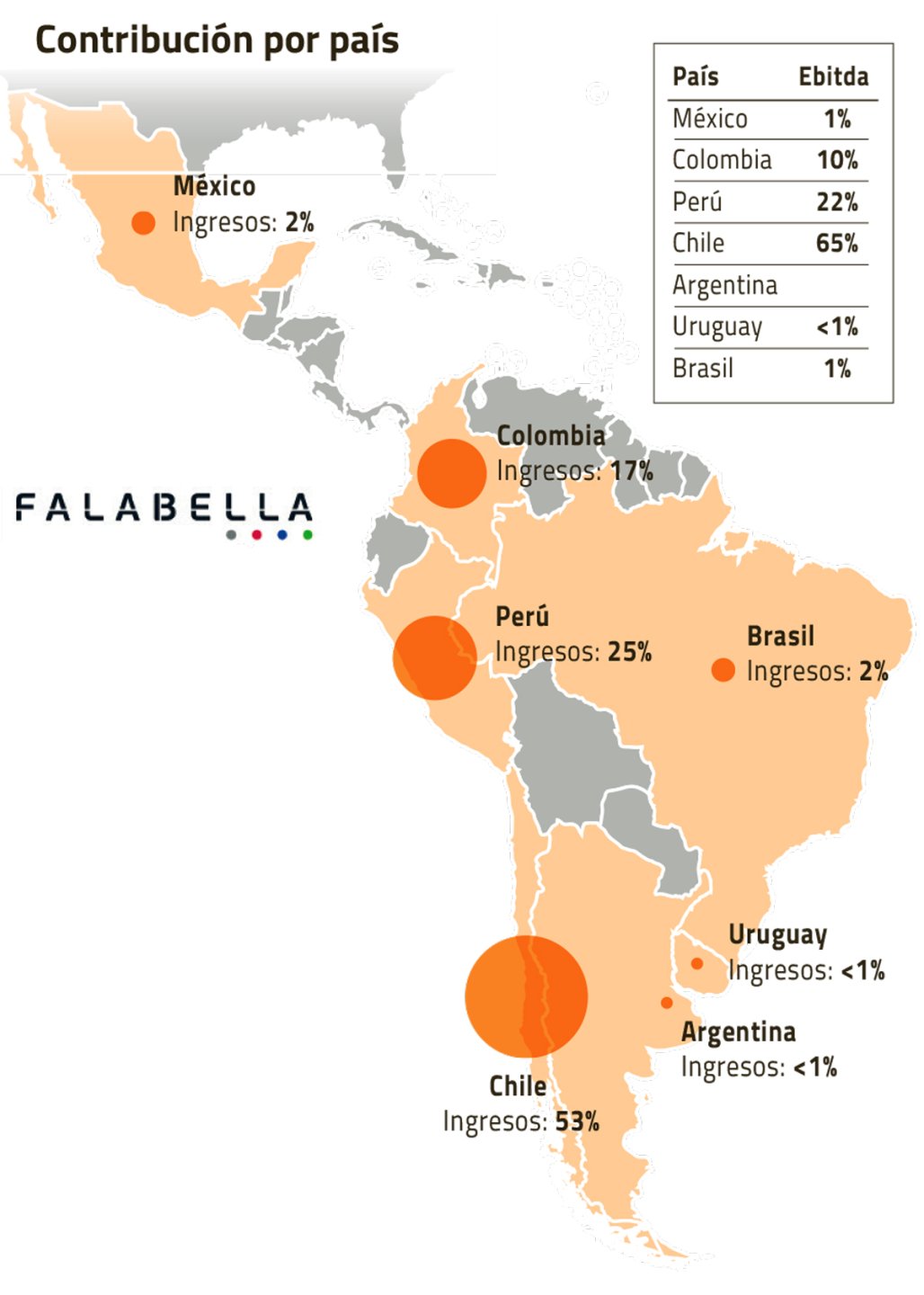

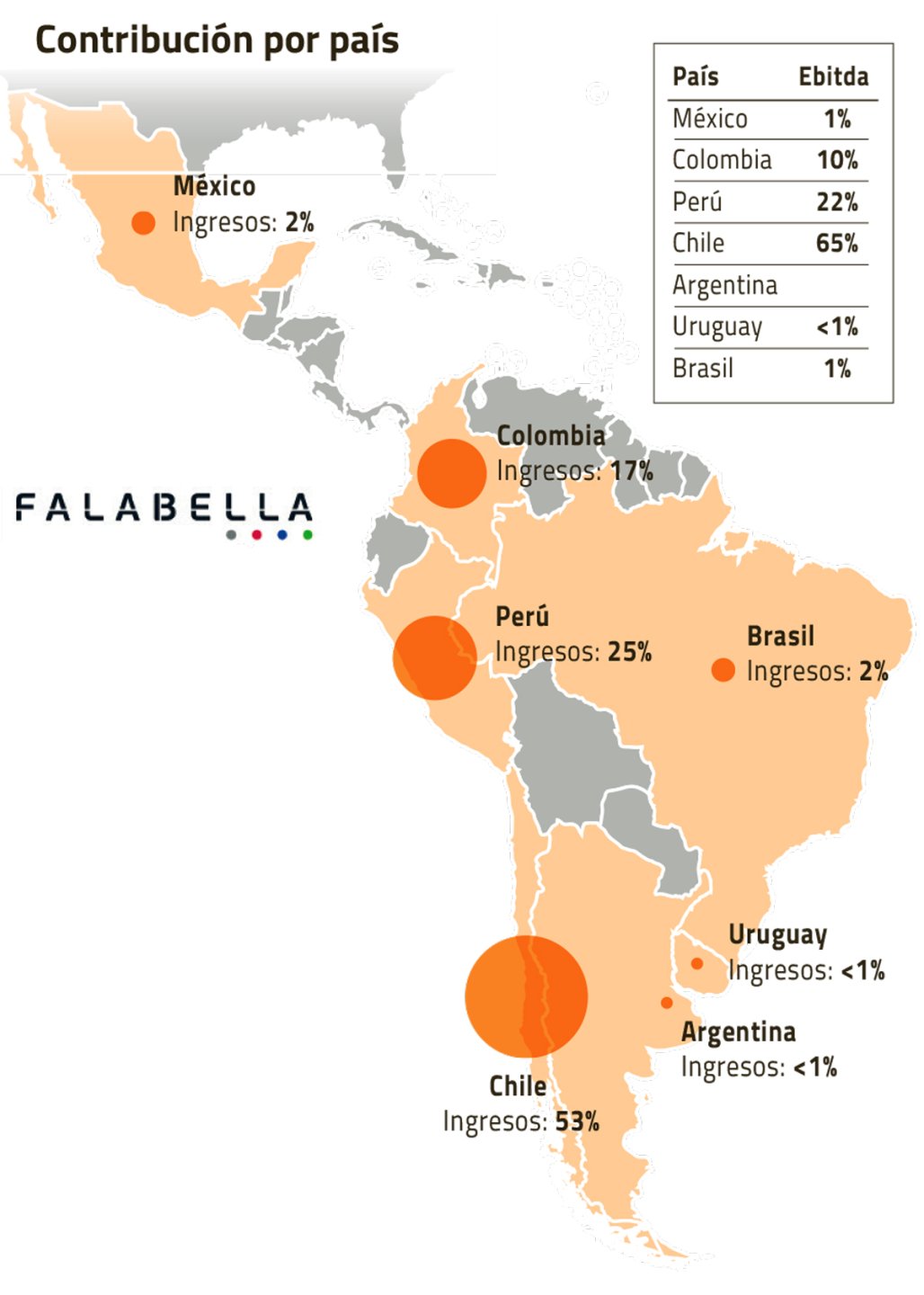

De esta forma, los ingresos crecieron 8% a nivel consolidado, con los tres retailers en Chile (Falabella, Sodimac y Tottus) creciendo por primera vez desde el primer trimestre de 2022.

Adicionalmente a estos tres puntos, hubo algunos otros drivers en el periodo que sumaron a esta mejora. Como parte de la decisión de poner los esfuerzos en el core business, el grupo ha avanzado en su plan de monetización de activos y se acordó la venta de los centros comerciales de Perú a Mallplaza. Y recientemente, el grupo anunció la venta de Open Kennedy a Parque Arauco, lo que seguirá fortaleciendo su caja.

Una fuente del grupo también menciona que fue clave la mirada que se dio al tema puntocom. “Más que ir a competirle a Mercado Libre, nosotros estamos sacando partido a nuestra experiencia omnicanal porque como no somos nativos digitales, hemos aprovechado nuestras tiendas, para que el cliente complemente y tenga su experiencia no solo en la web. Somos especialistas en moda, en belleza, en tecnología. Aquí se ha reforzado lo que es la ventaja competitiva de Falabella. Falabella había descuidado algo sus tiendas su propuesta de valor, se había centrado mucho en el tema puntocom y ahora ha mejorado la experiencia omnicanal”, explicó.

2025, el año clave

Analistas destacan los avances de Falabella, pero también advierten que el año 2025 será clave para la compañía, ya que de mantenerse la baja de sus ratios de endeudamiento con la mejora de los márgenes, las clasificadoras de riesgo podrían cambiar su rating y volver al grado de inversión.

Desde Bice Inversiones señalan que la compañía debería ser capaz de alcanzar un ratio Deuda/Ebitda bajo 4,0x de forma holgada, “sin embargo las clasificadoras le exigirán mantener la mejora de forma sostenida en el tiempo antes de modificar la clasificación”, explicaron el subgerente de estudios de renta variable, Aldo Morales y el analista de inversiones, Eduardo Ramírez.

María Ignacia Flores, de Credicorp Capital, estima que el primer paso será la estabilización del outlook o perspectiva. “Tanto Fitch como S&P hicieron el downgrade el año pasado, asignándole a los bonos un outlook negativo. Lo que creo que se podría dar este año es el cambio desde negativo a estable, pero creo que tendremos que esperar probablemente hasta el próximo año o incluso 2026 para que la compañía recupere el investment grade”.

Pese a ello, el mercado ya está asumiendo una mejor calificación. Tal como sucedió cuando meses antes de bajar la nota, donde los spread de rendimiento comenzaron a subir, hoy están bajando, no a los niveles de un investment grade, pero con tendencia a la baja. “Si consideramos diciembre de 2023 el spread era 3%, mientras que en agosto estaría en 0,9%. Esto refleja una fuerte mejora en las perspectivas de las mejoras internalizadas por el mercado”, explicaron desde Bice Inversiones.

Hoy día, la compañía a pesar que ha bajado mucho su leverage (apalancamiento) todavía está con un leverage alto de 4,7 considerando su historia. Por lo tanto, se sentiría más cómoda con niveles de 3,3 o máximo 3,5.

Desde Bice Inversiones indicaron que la compañía se encuentra con una posición financiera más holgada que el año pasado que le ha permitido prepagar deuda futura. “La empresa podría utilizar los recursos de la venta de Open Kennedy para reducir su nivel de endeudamiento. Pero creemos que la recuperación de resultados vendrá principalmente por una mejor dinámica de consumo. La venta de activos contribuye a la reducción del endeudamiento en menor medida”.

El consenso parece ser que la venta de activo no fue ni será lo que mueva la aguja en Falabella. María Ignacia Flores, de Credicorp Capital explicó que la venta de Open Kennedy no tiene un efecto financiero tan relevante. “A modo de ejercicio, si mantuviéramos todos los factores constantes e incorporáramos la transacción de Open Kennedy a los resultados que se reportaron esta semana, estimamos que la transacción reduciría levemente el leverage desde 4,7x a 4,5x. Adicionalmente, Falabella espera que esto genere una utilidad antes de impuesto de $ 8.500 millones, lo que representa cerca de un 1-2% de la utilidad antes de impuesto que esperamos que la compañía genere en 2025. Dicho esto, creo que lo más relevante del anuncio es la señal que está entregando la compañía al mercado con respecto al compromiso con la ejecución del plan de activos al cual se comprometió y con respecto a la simplificación de su estructura corporativa”.

Para Bice Inversiones, aún falta ver la recuperación del segmento de mejoramiento del hogar en Chile, mientras que, a nivel internacional, creen que el desafío actual es rentabilizar las operaciones en Colombia, en un contexto macroeconómico más complejo. A nivel de venta de activos, aún están pendientes los otros Open Plaza en Chile.

Un informe de LarrainVial, señala que las condiciones actuales del mercado siguen siendo favorables para los consumidores, pero anticipan que la recuperación de las ventas seguirá siendo un proceso gradual. "Ha habido una mejora en las ventas, pero las presiones de mediano plazo podrían afectar a la compañía en 2025”.

Credicorp Capital considera que si bien la recuperación ya es un hecho, hay algunas interrogantes más al largo plazo. “El delivery en este frente aún está por verse. Aún no tenemos claridad sobre el hecho de si estos cambios resultarán en un fortalecimiento en la posición de mercado de la compañía, y que la lleven a recuperar el espacio que perdió durante estos últimos años en los negocios de Mejoramiento del Hogar y Supermercados. Por otro lado, la competencia en el negocio de Tiendas por Departamento se seguirá intensificando cada año con la entrada de nuevos competidores internacionales online y el avance de Mercado Libre. En función de esto, aún está por verse si la compañía será capaz de mantener niveles de rentabilidad sólidos y estables en este nuevo entorno competitivo”.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok