Hace un año, Adrian Neuhauser asumió como CEO del grupo Abra, holding dueño de Avianca y Gol. Meses antes había aterrizado en la firma otro chileno, Manuel Irarrázaval, como CFO.

En 2024, ambos estuvieron concentrados en ampliar la plataforma del grupo, manteniendo la estrategia trazada desde su creación: crear una plataforma de aerolíneas a través de toda Latinoamérica, donde hoy sus marcas principales son Avianca y Gol, a las que se sumó recientemente Wamos Air, con la intención de fortalecer la conectividad con Europa.

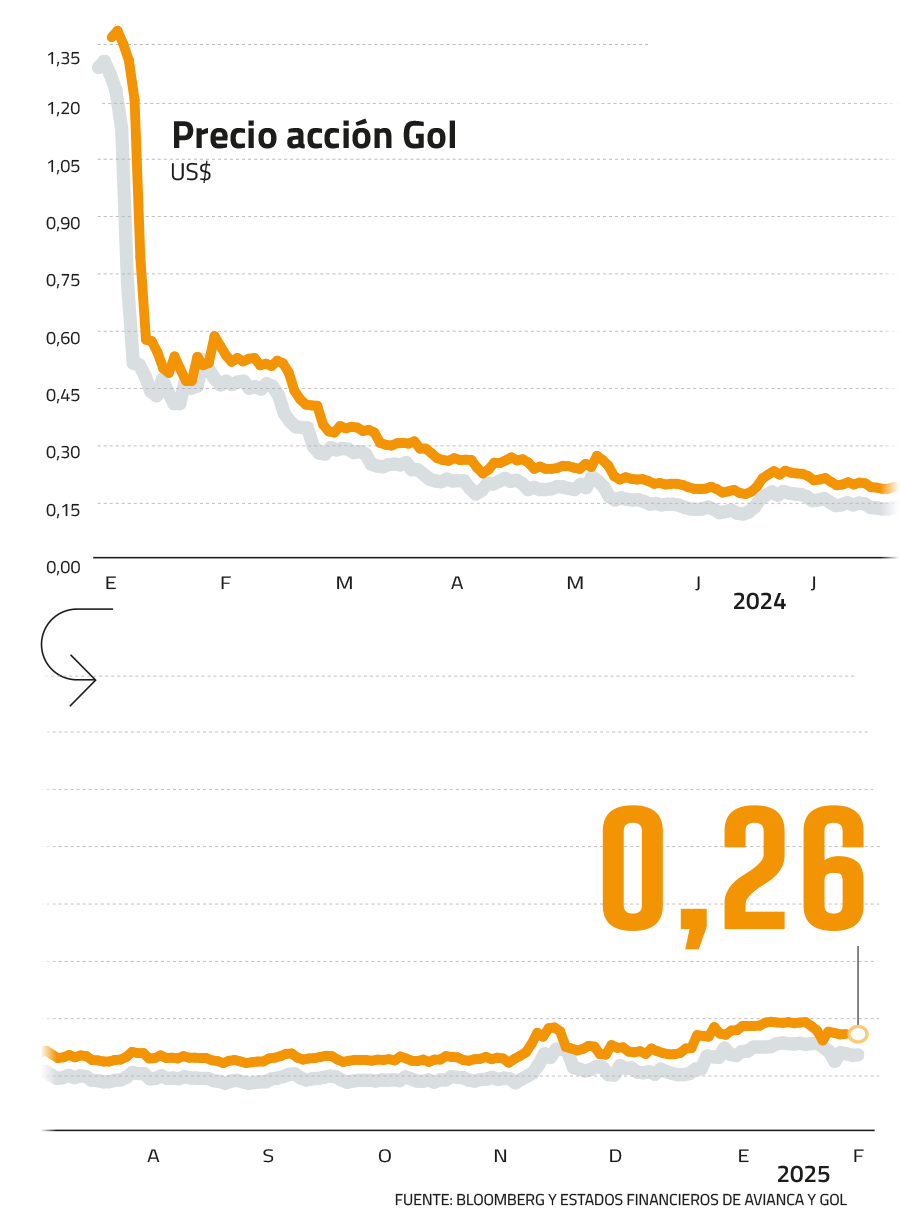

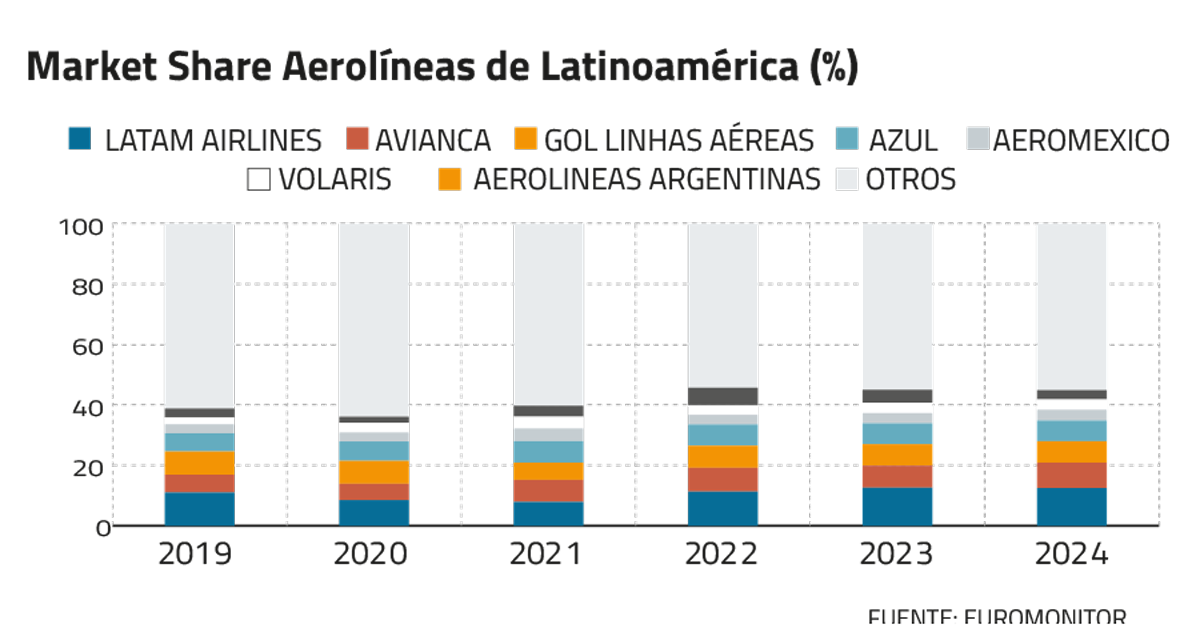

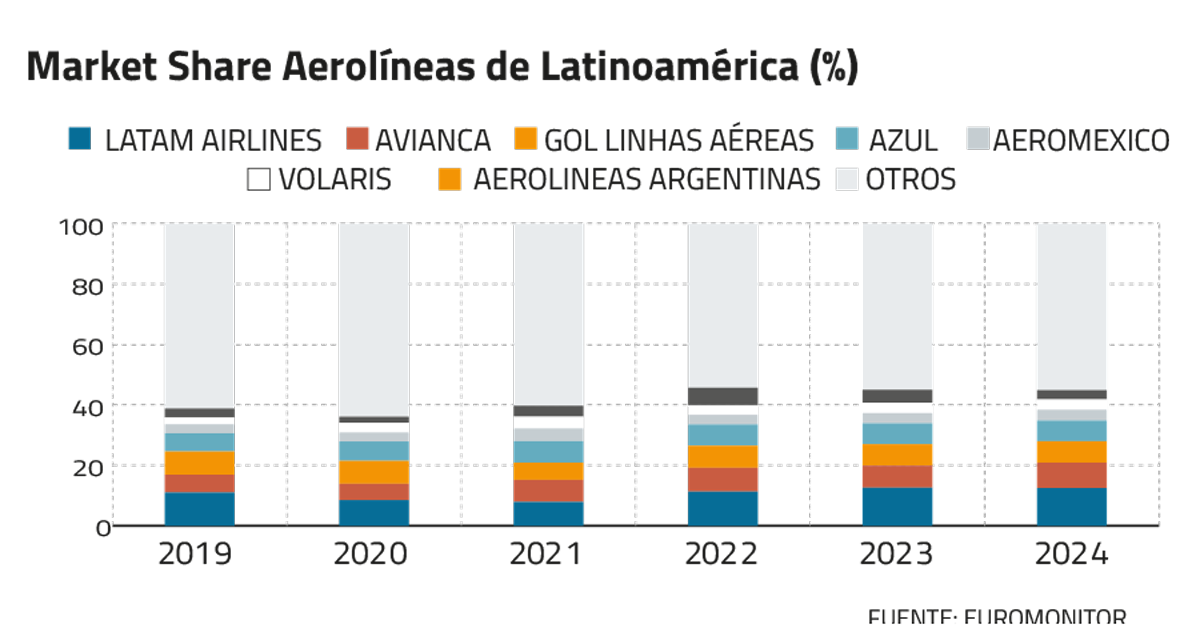

Si bien la coronación del plan será la salida de Gol del Capítulo 11 a mediados de año, en este año han estado haciendo nuevos movimientos con la intención de que la plataforma de Abra se consolide y tome forma para convertirse en un actor relevante en la industria aérea de Latinoamérica, región dominada hoy por Latam Airlines.

“El 2025 lo iniciamos con el anuncio de la firma de un Memorando de Entendimiento no vinculante con la línea aérea Azul en Brasil para explorar una combinación de negocios con Gol, que tiene como propósito robustecer la conectividad nacional e internacional de Brasil, incrementar la competitividad y aportar al crecimiento de la industria aérea en el país, conversando ambas marcas y certificados operacionales”, explicaron desde Abra.

Expansión del grupo

Abra Group es una estructura holding formada por un acuerdo entre los principales accionistas de Avianca y el accionista controlador de GOL, pero que surgió con el interés de seguir sumando marcas icónicas, tarea en la que han estado embarcados durante este último año.

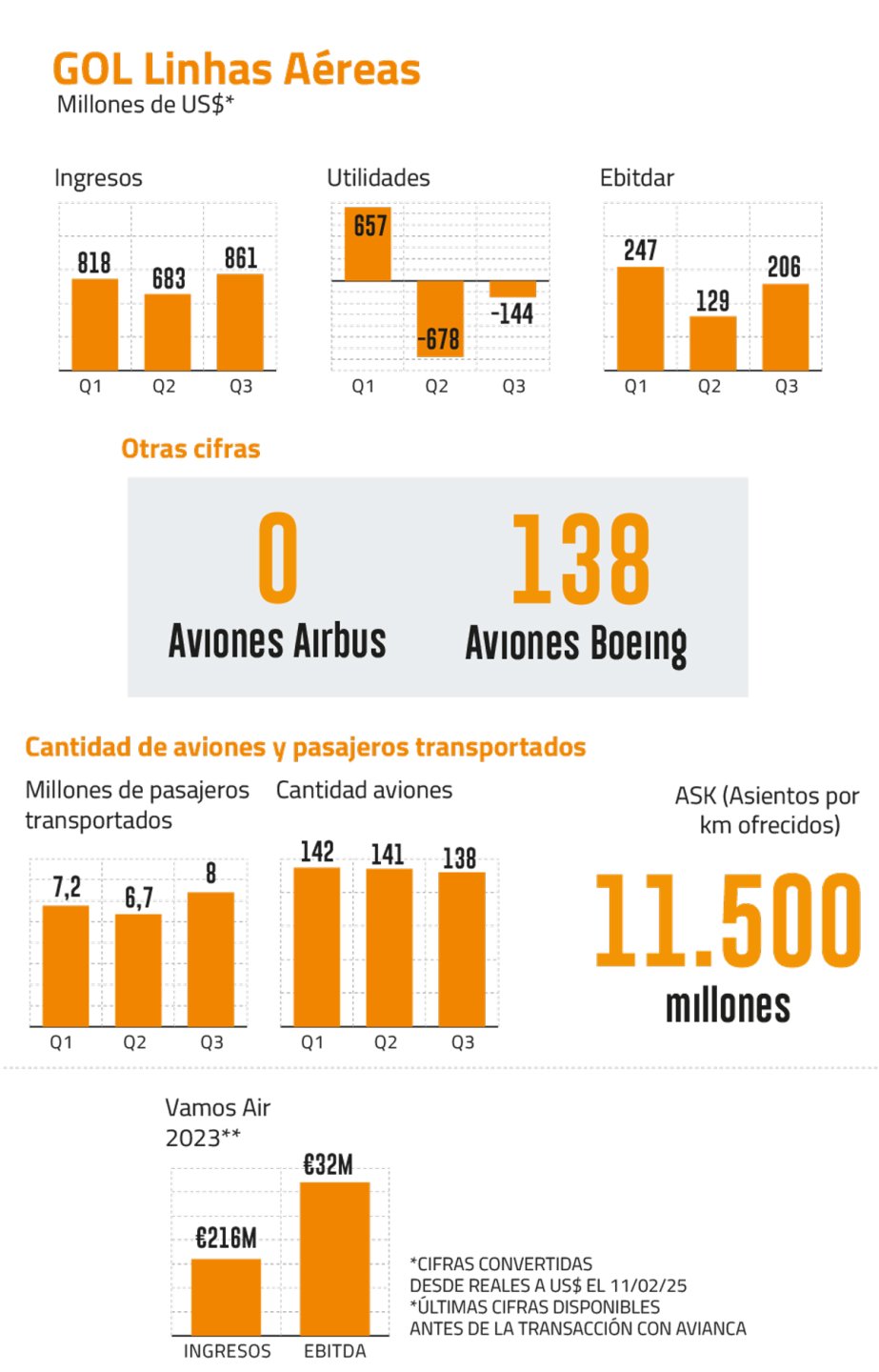

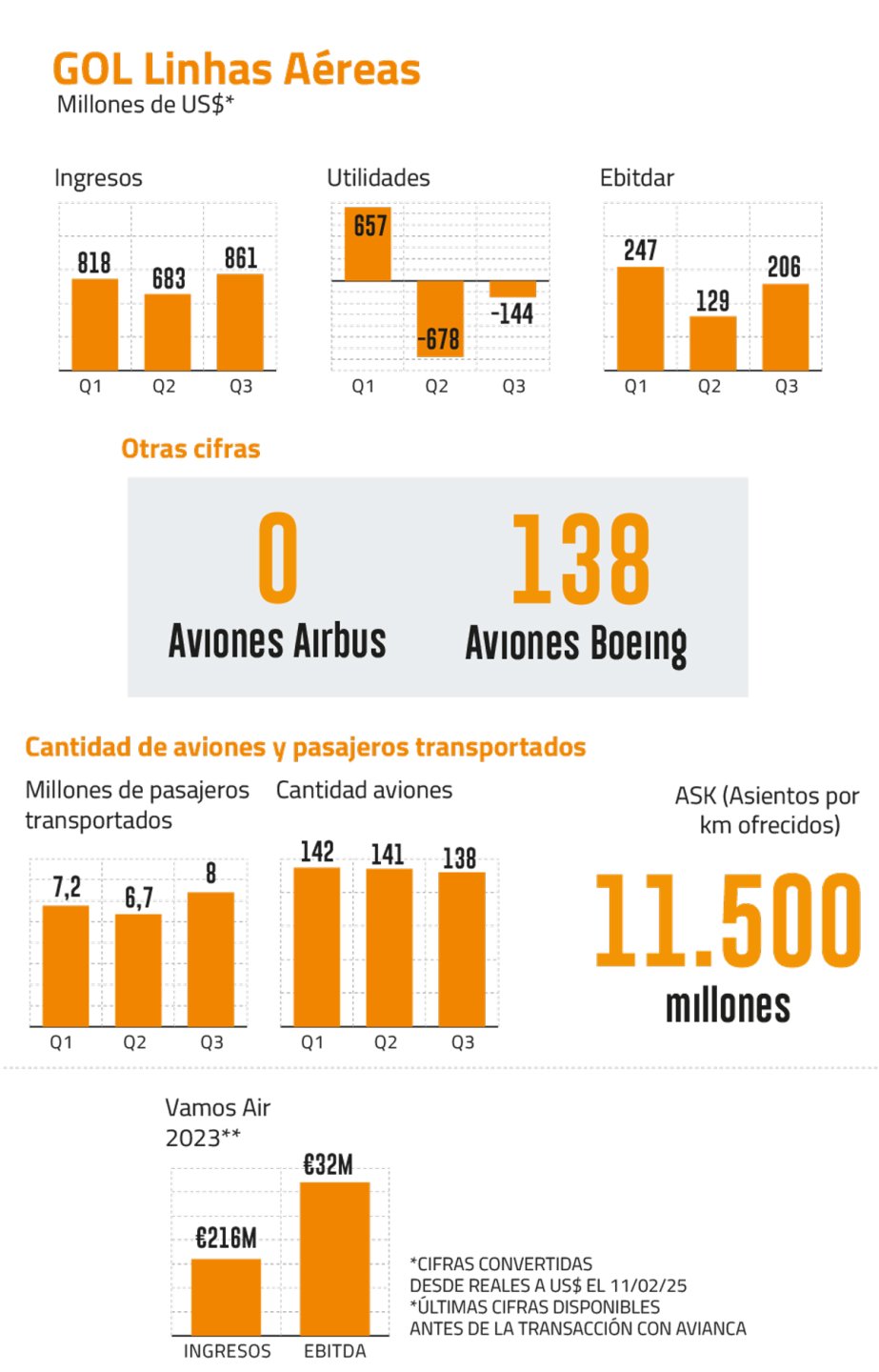

Y el plan comienza a tomar forma. En enero Gol presentó un plan estratégico que implementará en los próximos 5 años para fortalecer su posición en el mercado y mejorar su estructura financiera.

El plan fue presentado tras haberse firmado con el Grupo Abra un acuerdo para salir del Capítulo 11. Abra es el mayor acreedor garantizado y accionista mayoritario de GOL.

“El proceso avanza bien y como Grupo Abra hemos apoyado y seguimos apoyando todo el trabajo que la dirección de Gol y todos sus equipos han hecho para lograr una exitosa reestructuración. Estamos emocionados por las perspectivas de salida de Gol de Capítulo 11 como una entidad autónoma y bien capitalizada”, agregaron desde el holding.

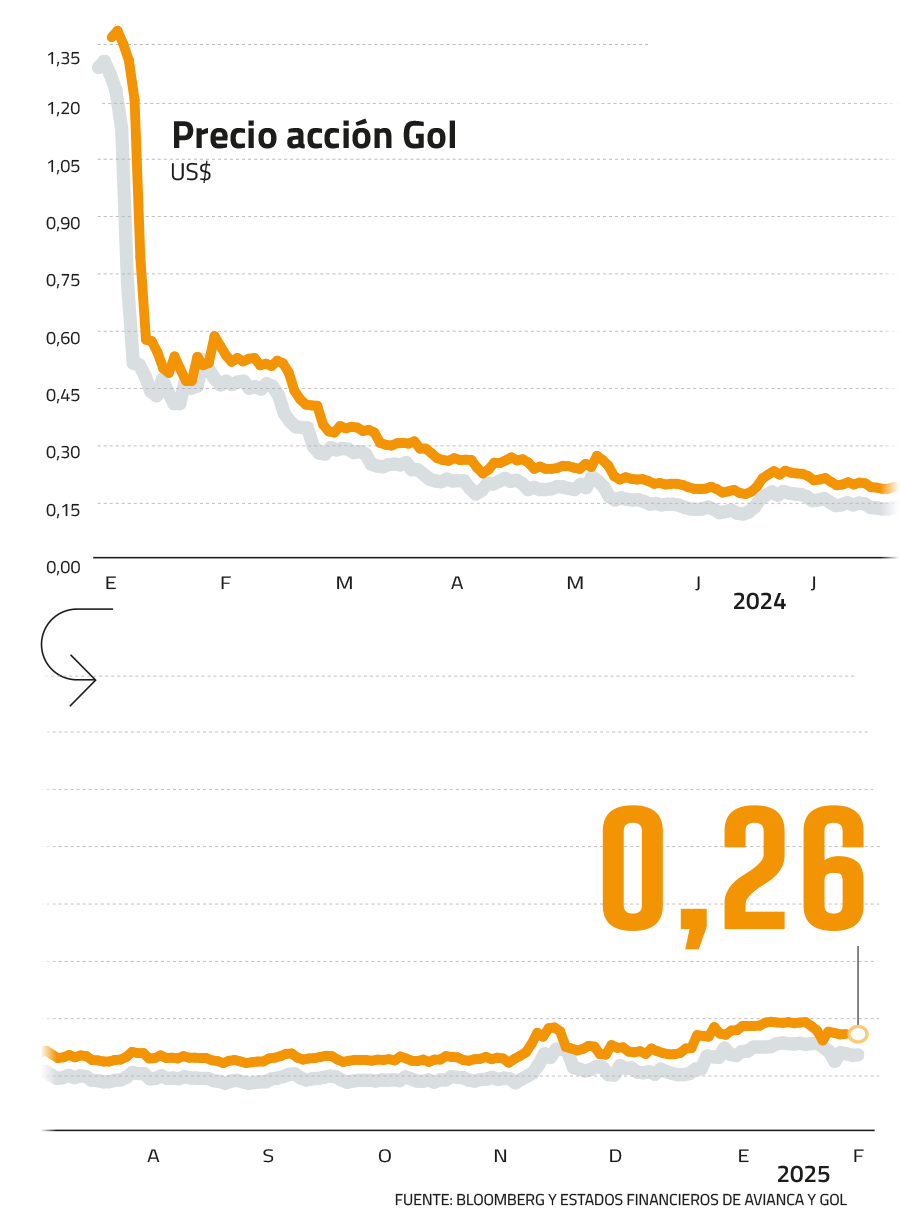

El acuerdo para salir del Capítulo 11 implica la conversión de cerca de US$1.000 millones de deuda garantizada en nuevas acciones de la aerolínea que pasarán a manos de Abra, así como US$ 850 millones recibirán en deuda convertible. Así el holding pasará a tener más del 60% del capital de la compañía.

Este plan de reestructuración implica que hasta US$2.500 millones de deuda de la compañía serán eliminados o convertidos en acciones y un DIP de US$ US$1.000 millones, junto con otros US$ 375 millones de financiamiento de arrendadores.

El plan tras la salida del Capítulo 11 es que su ratio de apalancamiento neto (deuda neta/EBITDA) de 6.1, se reduzca a 2.7 a fines de 2027 y a 1.9 a fines de 2029. Asimismo, proyecta un crecimiento de 30 aeronaves en su flota para 2029, pasando de 137 a 167, con lo cual prevé mantener cerca de un 30% del mercado doméstico en Brasil. En Brasil compite con LATAM y Azul.

La posible fusión con Azul se dará, una vez que Gol tenga saneada su situación financiera, es decir, cuando salga del Capítulo 11.

Por esta razón, el grupo ha indicado que ambas marcas seguirán operando por separado, ya que el acuerdo debe pasar aún por aprobaciones regulatorias.

Pese a ello ya hay avances en el acuerdo. Por ejemplo, Azul designará al director ejecutivo del holding fusionado y Gol al presidente, uniendo así fuerzas comerciales, operacionales y logísticas. En términos de cobertura, ambas son complementarias, ya que Gol tiene presencia en las principales ciudades, mientras que Azul la tiene en ciudades más pequeñas.

Un buen año para Avianca

Mientras el grupo resuelve la salida de Gol del Capítulo 11 y la futura fusión con Azul, Avianca sigue mejorando su desempeño.

La transformación de Avianca durante los últimos tres años se centró en garantizar una operación disciplinada en costos, lo cual ha ido dando resultados.

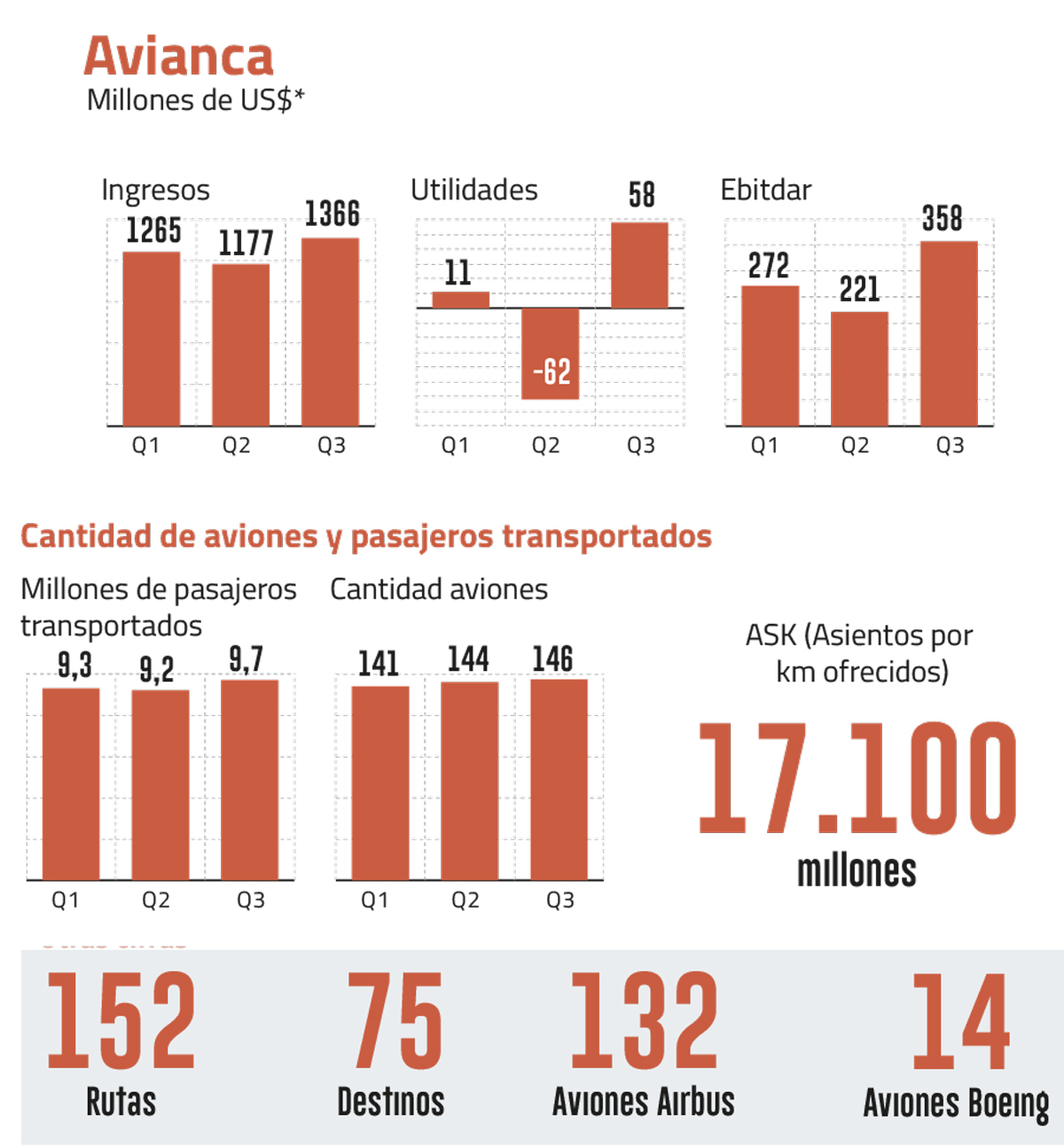

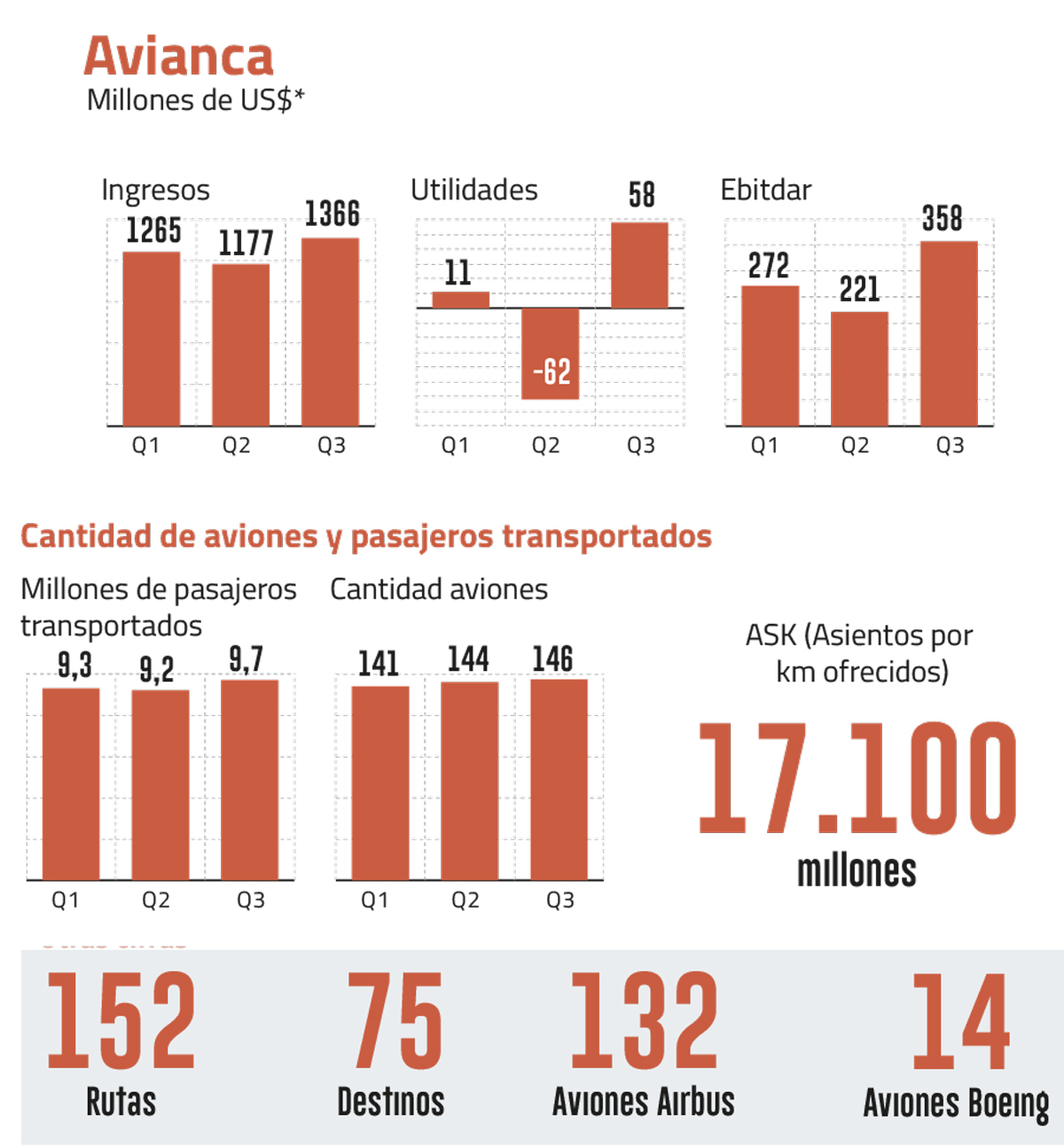

Desde Abra indicaron que Avianca hoy es la segunda línea aérea más antigua del mundo, y es el principal operador en Colombia, Ecuador y Centroamérica, con una flota de más de 140 aviones de pasajeros y 7 de carga; más de 150 rutas en operación a 80 destinos; y con un equipo de más de 14.700 empleados a bordo. “Desde su salida de Capítulo 11 y como resultado de la transformación de su modelo de negocios y del cumplimiento exitoso del plan que se trazó, hoy opera la red de rutas más amplia de su historia, transporta el mayor número de pasajeros en sus 105 años con 38 millones de clientes movilizados, cuenta con el programa de lealtad más reconocido de la región, que es LifeMiles, y también se ha convertido en un líder en transporte de carga en los diferentes mercados donde opera con Avianca Cargo”, indicaron.

Desde el punto de vista financiero, Avianca ha reportado muy buenos resultados. Tanto así que ha refinanciado de forma anticipada un tramo del exit financing y del crédito que tenía a nivel de LifeMiles, permitiéndole a la compañía adecuar los covenants a su nueva realidad y dejando la estructura de capital sin vencimientos relevantes en los próximos cuatro años. “Asimismo, ha mantenido su ventaja de costos operativos y ha ido reintroduciendo productos y servicios en la medida que hacía sentido. En adelante, Avianca está enfocada en seguir fortaleciendo su red de rutas y renovando su flota con la llegada de nuevos aviones A320 Neo entre 2025 y 2031”, agregaron a Señal DF.

La compañía informó en la entrega de sus resultados del tercer trimestre de 2024 que obtuvo ingresos por US$ 1.366 millones, un aumento del 6,6 % en comparación con el mismo periodo de 2023.

En términos de resultados, Avianca registró US$ 358 millones en EBITDAR en el tercer trimestre con un margen de 26,2% y una caja al final del trimestre de US$ 1.122 millones.

Además, amplió el alcance de su acuerdo de código compartido con Clic Air, una aerolínea nacional en Colombia, para conectar los vuelos regionales de Clic Air con 14 de las rutas internacionales de Avianca.

Asimismo, informó que siguen “cumpliendo con más de 150 iniciativas de ahorro de costos que nos permiten tener una de las estructuras de costos más competitivas en la región”.

La tarea pendiente es la apertura en bolsa. Investment Vehicle 1 Limited (sociedad holding del Grupo Avianca) anunció su intención de presentar confidencialmente un proyecto de declaración de registro ante la SEC (Securities and Exchange Commission).” Esto nos da la opción de hacer eventualmente una Oferta Pública Inicial (OPI) y listar las acciones de la compañía en cualquiera de las bolsas de valores de Estados Unidos.

Estamos trabajando en ello y lo que está en nuestras manos es tener todo preparado para aprovechar las condiciones del mercado si éstas son adecuadas para una salida a Bolsa”, adelantó Abra.

Wamos Air: la apuesta en aviones

En octubre Abra anunció la incorporación a su holding de Wamos Air, empresa de arrendamiento de aviones en wet lease (arriendo con tripulación). Informó que se trata de una inversión estratégica que les permite ahora tener una flota de más de 300 aviones para servir a más de 130 destinos en más de 25 países de América y Europa.

Con base en Madrid, Wamos el último año operó en más de 200 aeropuertos y 87 países, transportando más de tres millones de pasajeros para aerolíneas como Air Europa, Air New Zealand, Avianca, Aer Lingus, Condor, Etihad, Iberia, Level, Saudia Airlines, TAP Air Portugal, TUI, entre muchas otras compañías aéreas.

La apuesta de Abra es aprovechar el momento de escasez de aviones por el cual atraviesa la industria aérea, ya que Wamos Air permite acceder a aviones en época estacional y no tener que optar por arriendos permanentes por periodos más largos en que los aviones no son necesarios.

“Wamos Air es una joya en el mundo del arrendamiento de aviones. Su incorporación al grupo calza perfectamente con nuestra estrategia porque ahora contamos con una compañía que tiene experiencia global operando en múltiples mercados, un modelo de negocio que se alinea completamente a nuestro propósito de fortalecer la conectividad de América Latina –en este caso con Europa-. Pero quizá lo más interesante, cuenta con una flota de cabina ancha, -y licencia de línea aérea Europa-, que nos permite tener como grupo un mayor margen de maniobra con este tipo de flota para nuestra operación de largo radio, en un momento en que la industria a nivel global no tiene suficiente disponibilidad de estos aviones. Todo esto la hace muy interesante y nos fortalece como Grupo”, explicaron desde la holding.

Próximo paso: consolidación en el cono sur

Con Avianca, Gol -y en un futuro Azul- y con Wamos; Abra se convierte en un grupo con buena cobertura en Ecuador, Colombia, Centro América y Brasil, quedando un pendiente: el cono sur de América.

“El mercado de Cono Sur es obviamente relevante para nosotros, teniendo en cuenta que la red que suma el Grupo hoy en su conjunto le permitiría brindar mayor conectividad a los países de esta parte de la región con el resto de las Américas e incluso Europa. Y, en ese sentido, ese reto tenemos varias formas de afrontarlo. Sky Airlines es obviamente una opción. Como es de público conocimiento, en la pandemia hicimos un préstamo a la compañía que puede ser convertido en acciones. En ese sentido, como Abra, nos encantaría incorporar a Sky al Grupo más plenamente y creemos que hay mucho valor para las dos partes en esto. Pero, en este momento, no depende solamente de nosotros”, manifestaron en el holding.

Abra tiene un bono convertible que equivale al 40% de la propiedad de la aerolínea chilena de propiedad de Holger Paulmann. Una de las opciones es que Paulmann tome una participación en el holding, incorporando así a Sky en la plataforma de Abra.

Agregan desde Abra que la operación de Sky tiene muchas bondades. “Una de ella es su presencia en mercados como Chile, Perú y Argentina, claro que sí. Pero más importante quizá, Sky tiene una identidad y una cultura que encaja muy bien en nuestro grupo. Tenemos una visión compartida. Además Sky ha hecho un buen trabajo en otras áreas. Por ejemplo, cuenta con una de las flotas más modernas de la región y durante varios años recibió diferentes reconocimientos como la mejor aerolínea regional de Suramérica y galardonada como la mejor línea aérea de bajo costo de América Latina. También, en los últimos años ha logrado mantenerse consistentemente en el top 10 de aerolíneas más puntuales de la región, lo que demuestra también su foco en excelencia operacional. En general, es una compañía que ha puesto su foco en democratizar el servicio en una región como la nuestra en la que, de nuevo, la aviación es fundamental, y eso le ha permitido consolidar una posición interesante en la región”, indicaron.

Este tanto, este año es decisivo para las conversaciones entre Sky Airlines y el grupo Abra, dado que en 2026 debe pagar el crédito. Mientras tanto, señalan que como Grupo, estarán muy enfocados en al menos tres grandes proyectos este año. “El primero, seguir soportando la salida exitosa de Gol de Capítulo 11 con un plan fuerte, independiente y sostenible. Luego, también estamos enfocados en seguir evaluando junto a Azul la posibilidad de una combinación de negocios que nos permita tener dos compañías fuertes en Brasil. Asimismo, y si las condiciones del mercado nos acompañan, nos seguimos preparando para una posible IPO de la compañía matriz de Avianca en alguna de las bolsas de Estados Unidos. Y, entre tanto, como Grupo, seguimos trabajando en captar nuevas eficiencias que nos permitan aprovechar la posibilidad de tener juntas a compañías como Avianca, Gol y Wamos que hoy por hoy son líderes en cada uno de sus mercados, enfocados siempre en consolidar un grupo aéreo líder que sea una alternativa para la región”, sentenciaron.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok