Quien presidió el Consejo Consultivo para el Mercado de Capitales del Ministerio de Hacienda durante los dos gobiernos de Sebastián Piñera y fue vicepresidente en ambos periodos de Michelle Bachelet, analiza el escenario económico global que ha dejado “congelados” a los analistas.

“Llevábamos mucho tiempo con un mercado financiero relativamente positivo en el mundo, y una volatilidad y corrección de tal envergadura no estaban dentro de las expectativas”.

En entrevista con Señal DF, Tagle señala que la política arancelaria de Donald Trump inició un desequilibrio en la economía global. “¿Cómo decantas esto? ¿Quiénes son los afectados y los ganadores? Son preguntas casi imposibles de responder, ya que estamos viviendo una situación caótica e inesperada para el mundo financiero y, por ende, difícil de analizar”.

"La jugada más lógica que China, India y Europa le podrían ofrecer a Estados Unidos es no imponer barreras. La demostración de que la libertad económica genera más progreso".

Volatilidad: el nuevo protagonista de Wall Street

El miércoles de esta semana, el índice VIX —la volatilidad implícita del S&P 500— cerró en su nivel más alto desde los últimos 35 años, solo superado durante la crisis financiera de 2008 y la pandemia de 2020. “El mercado de Estados Unidos, que supuestamente era el más desarrollado y profundo de todos, empieza a adquirir volatilidades propias de mercados emergentes, lo que provoca un cambio en el orden de las carteras de inversión y en la forma de decidir dónde poner la riqueza”, detalla.

Tagle agrega que “si no se establece el orden pronto, esto puede significar una pérdida de hegemonía financiera relevante para EEUU”. En ese sentido, más allá del impacto que tendrán las tarifas en la actividad económica, señala que el tema más preocupante y permanente es la pérdida de confianza en las reglas del juego. “Ese es el daño que aún no se ha dimensionado y que socava uno de los mayores atributos que ha tenido Estados Unidos para la humanidad”.

Incluso, en medio de la guerra comercial, el secretario del Tesoro estadounidense, Scott Bessent, afirmó que “todo está sobre la mesa” a la hora de retirar a las empresas chinas de las bolsas estadounidenses. Según datos al cierre de marzo, 286 empresas chinas cotizaban en la Bolsa de Nueva York, el Nasdaq y el NYSE American, con una capitalización bursátil conjunta de US$ 1,1 billones (millones de millones).

En esa línea, el actual presidente del Depósito Central de Valores indica que no es razonable que un mercado de tal envergadura sea tan vulnerable ante las decisiones de política pública. “No es sano y es parte de lo que el equipo del Presidente Trump tendrá que tener en cuenta al momento de decidir cómo van a estabilizar este proceso que iniciaron y cuándo lo van a detener”.

¿Adiós a los refugios?

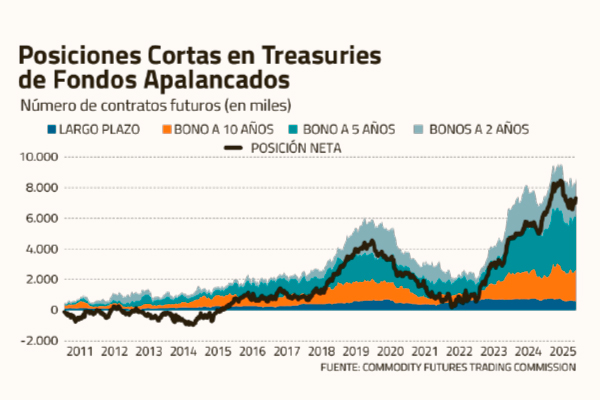

La inestabilidad del mercado financiero en EEUU se percibió esta semana ante la fuga de los “activos refugios” emblemáticos del mercado: los bonos del Tesoro de EEUU y el dólar. Durante los últimos días, los inversionistas se enfocaban en diversificar sus portafolios hacia monedas fuertes y bonos del tesoro distintas al dólar, mientras que estos últimos se teñían de rojo.

“Es un problema para el mundo no tener alternativas de mercados de refugio y más grave aún que el mercado de refugio empiece a ser un lugar donde se tomen decisiones disruptivas que no sigue lógicas de los principios económicos que todo el mundo ha predicado y ha tratado de fortalecer en las últimas décadas”.

Incluso, Tagle señala que la debilidad del dólar y el alza de las tasas del Tesoro de EEUU han generado un escenario paradójico, ya que una de las hipótesis era que la política arancelaria de Trump buscaba el efecto inverso para poder hacer frente al déficit fiscal de EEUU.

¿Make America Great Again?

- ¿Cómo ve el actuar del presidente Donald Trump?

- Estados Unidos ha sido el país de mayor estabilidad, con mayor crecimiento, una apreciación notable de su mercado bursátil, atracción de capitales y menor desempleo en los últimos 10 años, por lo que resulta paradójico y extraño el eslogan Make America Great Again. La idea de que EEUU ya no pueda seguir subsidiando al resto del mundo es un argumento que pierde fuerza cuando las personas lo único que desean es llevar su plata y trabajar en Estados Unidos. (...) Entonces, que repentinamente aparezca el país más potente proponiendo cambiar ese orden deja a todos los analistas en una posición de incertidumbre respecto al siguiente paso.

- ¿Cómo entender el plan de Trump?

- Existen sectores e industrias que han liderado la transformación del mundo gracias a sus avances tecnológicos y a su masiva generación de riqueza, lo que, sin duda, ha aumentado el poder adquisitivo y mejorado la calidad de vida respecto al resto del mundo. En ese camino, naturalmente han existido sectores más tradicionales que han perdido competitividad y han deteriorado su condición, como la industria manufacturera intensiva en mano de obra. En el agregado, claramente Estados Unidos ha sido la economía más potente y generadora de bienestar del planeta, pero las políticas de Trump se enfocan en proteger a aquellos sectores que resultaron perdedores en este proceso.

- ¿Cuál es el riesgo?

- El riesgo de buscar soluciones imponiendo trabas al libre comercio internacional es que el Make America Great Again definitivamente no resulte y, de paso, se deteriore el bienestar de toda la humanidad, terminando con una América que ya no sea Great Anymore.

- ¿Cuál es su lectura de los aranceles?

- Un mundo con la menor cantidad posible de fricciones genera mayor bienestar, progreso y crecimiento. Mi hipótesis personal es que aquellos países que mantengan la libertad económica y la apertura de sus mercados terminarán en un ciclo de mayor fuerza y competencia respecto a quienes opten por el camino contrario. En ese sentido, la mejor respuesta es mantenerse consistentes en una política de apertura y libertad económica, y la jugada más lógica que China, India y Europa le podrían ofrecer a Estados Unidos es no imponer barreras. La demostración de que la libertad económica genera más progreso y permite que los mercados financieros funcionen resulta demasiado contundente, y cambiar ese modelo es una utopía difícil de sostener en el tiempo.

- ¿Ve la historia del país como un ejemplo?

- Cuando los países de América Latina formaron el Mercosur y pusieron barreras a la importación, Chile fue catalogado como “el malo del barrio” por optar por el modelo de economía abierta. Esa misma estrategia fue la que generó progreso económico en los últimos 30 años y nos distanció del resto de América Latina.

La clave antes de la tormenta

-Mirando hacia adelante, ¿qué escenarios podrían darse?

-El escenario más complejo es que esta guerra de tarifas se consolide en la economía global; de ocurrir, habrá una desaceleración en la actividad económica, menor creación de riqueza por un tiempo y uno debería apostar por afrontar ese proceso invirtiendo en activos de menor riesgo y más estables. El otro escenario es que se trate de una turbulencia breve que, a su vez, genere oportunidades de inversión para aquellos que no ven razones para que la economía norteamericana justifique una caída de tal magnitud.

- ¿Usted qué cree?

-Tiendo a pensar que este proceso debe normalizarse; lo sucedido con la pausa de los aranceles recíprocos es una demostración de que alguien tuvo que presionar al presidente Trump.

- Hoy, ¿a qué se puede aferrar el inversionista?

- Es una semana compleja para quien deba evaluar y tomar decisiones de inversión. En estos momentos de turbulencia, uno tiene que detenerse y esperar, porque el error de equivocarse puede ser muy grande, especialmente cuando observamos índices bursátiles con variaciones del 10 % en un solo día. En ese sentido, si cuando comienza un terremoto estás dentro de un edificio, debes evacuar; pero si te encuentras en un lugar abierto, es mejor esperar.

- ¿Cómo saber dónde estamos?

- Estar bien posicionado antes de que empiece la tormenta significa encontrarse en la situación adecuada en términos de la relación riesgo-retorno, considerando tu condición y etapa en la vida. Si estás jubilado, deberías tener una mayor proporción de tu inversión en activos de menor volatilidad, como la renta fija, mientras que si eres joven tienes tiempo para recuperarte y, por ende, puedes asumir riesgos mayores. Lo mismo ocurre con la exposición a monedas: si vas a vivir en Chile, debes contar con una porción relevante de tu patrimonio en pesos chilenos y, para protegerte de problemas locales, mantener una parte en moneda extranjera. (...) Esa es, sin duda, la recomendación más contundente e importante: estar siempre invertido en una posición equilibrada entre riesgo y retorno.

Pausa a los rally bursátiles

- ¿Cómo ve el S&P 500?

- El crecimiento de la bolsa estadounidense ha sido liderado por siete compañías tecnológicas –Nvidia, Apple, Meta, Tesla, Microsoft, Google y Amazon–, que hoy poseen dimensiones monstruosas. Su auge se sustentó en las expectativas de crecimiento derivadas de la disrupción de sus tecnologías; sin embargo, flotaba en el aire el cuestionamiento de si sus valorizaciones serían sostenibles con los flujos futuros, por lo que, ante la incertidumbre, los inversionistas prefieren monetizar las ganancias acumuladas en los últimos años. Respecto al futuro, resulta difícil predecir si viviremos en un mundo dominado por estas compañías o si, en algún momento, se irán desmantelando.

- A nivel local, ¿cree que llegó el fin del rally en el IPSA?

- El alza de la bolsa local durante el año se debe a la expectativa de un cambio en el escenario político a partir del próximo año, acompañado de la previsión de un mayor crecimiento económico y dinamismo en la inversión. Además, está el tema de la reforma de pensiones, la cual probablemente generará un cambio estructural significativo y podría aumentar la presencia de la bolsa chilena en las carteras de los fondos de pensiones.

- Bajo el actual escenario, ¿qué industrias locales peligran?

- La desaceleración de la economía mundial afecta el dinamismo con el que crecerán las compañías chilenas, y ello se reflejará principalmente en empresas con mayor liquidez y exposición al comercio internacional, como SQM. En otros sectores, como el retail o la banca, el efecto es más indirecto y de menor envergadura, ya que sus negocios operan principalmente en mercados domésticos.

“Enfrentamos esta crisis con un balance débil”

- Respecto al impacto en la economía chilena, ¿cuáles son las implicancias si las tasas de los bonos del Tesoro de EEUU siguen escalando?

- El gran problema que enfrenta Chile es que esta crisis global nos encuentra endeudados, sin reservas, con poco crecimiento económico y, por ende, más vulnerables. Si, como consecuencia de esta crisis, las tasas suben, evidentemente lo vamos a pasar mal. Hoy enfrentamos esta eventual crisis global con un balance débil.

- ¿Qué impacto ve para el mercado de capitales chilenos?

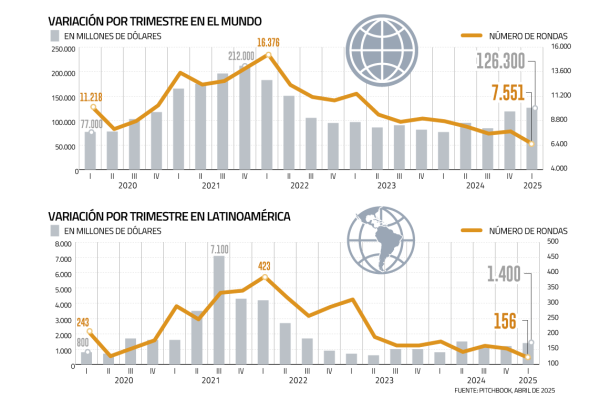

- En los últimos años, el mercado de capitales chilenos ha ido perdiendo importancia, mostrando menos liquidez y con un reducido número de partícipes. Esto se explica por un menor crecimiento económico, menos inversión y una creciente incertidumbre política y social.

Este período complejo se refleja en la ausencia de salidas a bolsa en los últimos años y en la escasez de aumentos de capital significativos en empresas que buscan crecer.

En ese sentido, pese a las variaciones que experimentan los mercados mundiales, los principales riesgos locales no están vinculados a esta contingencia, sino a la falta de dinamismo y profundidad asociada a factores internos.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok