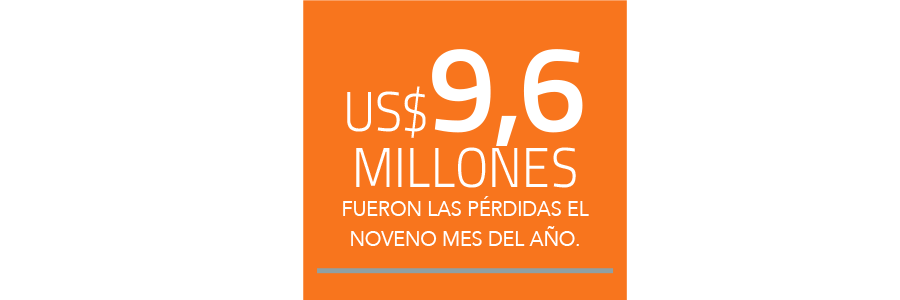

109% aumentan pérdidas de bancos por fraudes externos y alcanzan US$ 228 millones

A pesar de que las mermas continúan afectando al sector, su nivel de crecimiento se contuvo en comparación a los primeros meses del año.

Te recomendamos

ARTICULOS RELACIONADOS

LO MÁS LEÍDO

Newsletters

AFP UNO fue la única administradora que se presentó al último proceso de licitación de afiliados nuevos

La Superintendencia de Pensiones realizó la apertura del primer sobre correspondiente a los antecedentes de los oferentes y Modelo decidió no participar de este proceso, que será el último de la subasta tal como se conoce hasta ahora.

Lo que dejó el 2024 en materia de capacitación: un salto de los cursos en línea y más gente que encontró trabajo

Durante el año anterior, el Servicio Nacional de Capacitación y Empleo (Sence) benefició -a través de alguna de sus líneas de acción- a más de 1,9 millones de personas.

Corte Suprema frena obras del Club Palestino y el deportivo lo califica como abuso municipal

La entidad está trasladando sus canchas deportivas, hoy visibles desde la vía pública, hacia zonas más internas del recinto; pero el municipio ordenó la paralización de las obras. Mientras el abogado del club calificó como un “abuso escandaloso” el frenazo de las obras.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok