La sociedad Nueva Inversiones Pacifico Sur (IPS), ligada a los hermanos Fischer, sorprendió a la industria ayer al anunciar su oferta al directorio de Sun International para adquirir el 50,1% del total de acciones de este operador sudafricano de hoteles y casinos por un precio de 22 rands (US$ 1,27) por acción.

La oferta propuesta -que se calcula en unos US$ 70 millones- también incluye un apoyo de liquidez provisional en forma de un préstamo puente de hasta 1.200 millones de rands (otros US$ 70 millones) a Sun International, lo que fortalecería su balance y abordaría cualquier problema interno que presente actualmente.

En la oferta oficial de IPS, el documento señala que el precio de oferta representa una prima de 68,26% al promedio del último mes, y 50,09% para el valor en tres meses.

La sociedad señala que con esta apuesta existirían beneficios significativos para Sun Internacional, permitiendo a sus accionistas "la oportunidad de monetizar una parte de su participación accionaria por una prima atractiva al precio actual de la acción si desean salir, y participar en la creación de valor futuro de un Sun International recapitalizado y beneficiarse de la experiencia y capacidades de IPS", se detalla en infome.

Los hermanos Fischer van aún más allá y en el documento detallan que a partir de las declaraciones de la operadora de casinos de una reducción del 60% en los costos de nómina en todo el grupo, "IPS cree que retener al personal y motivar a los empleados es fundamental para el éxito de una empresa como Sun International y cree que la Propuesta proporcionará a Sun International suficiente liquidez en el corto plazo para preservar el empleo y los salarios", dicen.

Una oferta que busca captar a los accionistas de la empresa, la que en estos momentos no viviría su mejor momento económico considerando los efectos del Covid-19 en su operación. "La propuesta busca asegurar el futuro de Sun International", remarcaron.

La firma ligada a los hermanos Fischer aseguró que con su entrada a la compañía no habrá cambios significativos para Sun Internacional. Es más, señala que no afectará la continuidad del nombre y la marca de la operadora de casinos en un futuro próximo.

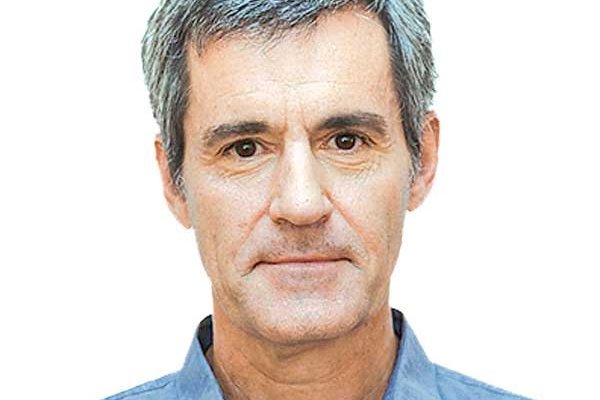

Condiciones de los hermanos Fischer

En cuanto a las condiciones previas contenidas en su propuesta a Sun International, se incluye llevar a cabo un proceso de due diligence que, se espera, no se prolongue más de una semana bajo el supuesto de que toda la información solicitada y acordada por Sun International se pone a disposición oportunamente desde el principio.

Además, IPS señala que no se lanzará o consumará, ninguna emisión de capital ni colocación u oferta de derechos antes de completar con éxito" la oferta parcial propuesta.

Otra condición planteada es obtener compromisos irrevocables de accionistas clave de Sun International: "irrevocablemente comprometiéndose a votar a favor de todas las resoluciones requeridas para implementar la oferta parcial propuesta, en términos aceptables para IPS y ofertar sus acciones ordinarias de conformidad con propuesta, en sus términos y sujeto a sus condiciones".

Entre otras condiciones que los hermanos Fischer exponen es confirmación de cada contraparte a cualquier acuerdo material (incluido cualquier acuerdo de instalación, acuerdo de préstamo, acuerdo de empresa conjunta, acuerdos de accionistas o acuerdo de opción de venta) de que la oferta propuesta no dará lugar a incumplimiento o cualquier otro efecto adverso sobre dicho acuerdo material.

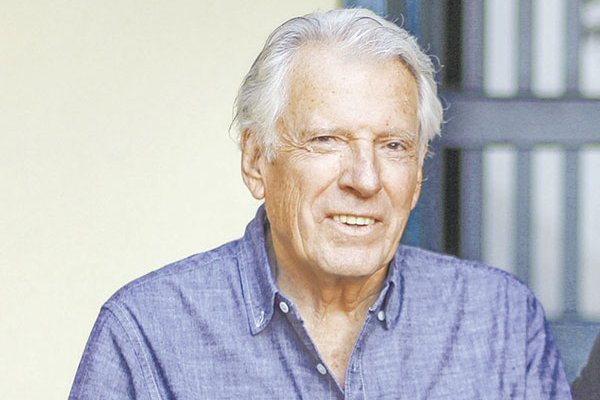

Segundo mayor accionista de Sun hizo reparos a propuesta de firma chilena

Conocida la propuesta de los hermanos Fischer, no se hizo esperar la reacción de Value Capital Partners (VCP), el segundo mayor accionista de Sun International con casi el 20% de las acciones de la operadora de casinos con sede en Sudafrica.

El CEO de VCP, Sam Sithole, aseguró en medios locales no estar de acuerdo en la oferta de IPS, afirmando que no sería el único accionista de la operadora de casinos en ver los reparos de la oferta. "Aunque obviamente nos complace que otros inversores vean el valor significativo en el negocio, como nosotros lo hacemos, creemos que esta oferta propuesta subestima significativamente a Sun International, particularmente cuando se considera que el precio ofrecido debería incluir una prima de control.

Creemos que la mayoría de los otros accionistas de Sun International tendrían la misma opinión", dijo el miércoles.

Si bien comentó que apoya todas las acciones que Sun International ha ido tomado producto de la pandemia -una de ellas es cerrar todos sus casinos donde tiene operación (Chile, Perú, Argentina, Colombia y Panamá)- no estaría dispuesto a hacer lo mismo con la propuesta de IPS. De todos modos, aún no se ha visto una acción formal del empresario frente a la propuesta de los hermanos Fischer, lo que se podría ver en los próximos días.

Cabe recordar que Dreams y Sun International fusionaron en 2015 sus casinos para Latinoamérica, lo que implicó la unión de los líderes de la entretención en la región. De esta forma, las operaciones de los casinos de ambos se juntaron para convertirse en uno de los operadores más competitivos de la zona.

Tras esto, IPS había alcanzado el 50% de la participación en Sun Drems, firma que en Chile posee la cadena de hoteles y casinos Drems, entre ellos Monticello

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok