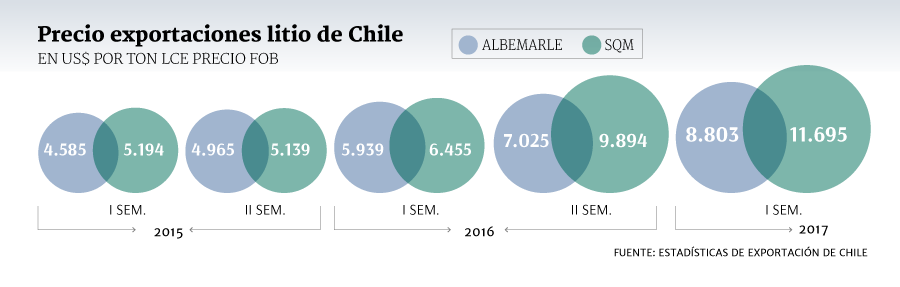

El precio del litio evidencia un alza sostenida en los últimos cinco semestres, reflejando la mayor demanda que se proyecta, fundamentalmente por la asociada al desarrollo de soluciones de almacenamiento de energía, como las baterías para vehículos eléctricos.

Las estadísticas que elaboran consultoras que analizan los datos del Servicio Nacional de Aduanas, reflejan que si bien las dos empresas que producen este mineral en el país, Albemarle y SQM, están reflejando en sus envíos esta tendencia creciente de precios, no lo están haciendo en la misma proporción.

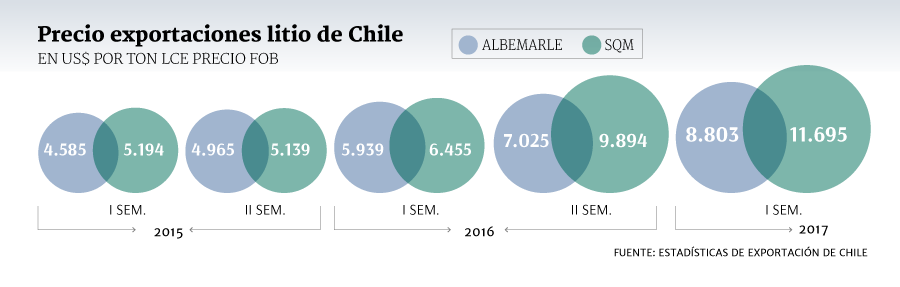

Entre el primer semestre de 2015 y el mismo lapso de este año, el valor del carbonato de litio equivalente (LCE) al que Albemarle comercializa su producción se incrementó 91%, al pasar de US$ 4.585 FOB por tonelada a US$ 8.931 FOB.

En el caso de la nacional, el alza es de 125%, pasando de US$ 5.194 FOB por tonelada a US$ 11.695 por tonelada de LCE, que incluye los envíos carbonato, cloruro e hidróxido de litio, así como la solución de cloruro de litio (salmuera), productos que se obtienen en el país y que, con algunas diferencias, ambas firmas comercializan.

Al comparar la evolución de los precios de ambas compañías en los últimos cinco semestres, la brecha entre los precios de ambas se ha ido incrementando, ya que mientras en el primer período analizado ésta era de 13%, a la primera mitad de este año ésta llega a 33%, con un tope de 44% entre julio y diciembre del año pasado.

Entre el segundo semestre de 2015 y la primera parte del 2016 la brecha se acortó a diferencias de 4% y 9% respectivamente, según los datos revisados.

Al primer semestre de este año y en términos globales, los envíos de litio totalizaron US$ 418 millones, mientras que en todo 2016 estos ascendieron a US$ 589 millones.

Factores de mercado

En lo que corresponde al carbonato de litio, que tanto Albemarle como SQM tienen en sus portafolios, las diferencias son menos notorias, aunque la firma controlada indirectamente por Julio Ponce declara precios mayores a Aduanas.

En este caso, tras una leve diferencia entre el primer semestre de 2015 y la primera parte de 2016, en que la diferencia de precios osciló entre 1,6% y 6%, a partir de la segunda mitad del año las distancias aumentaron a 31%, considerando que la estadounidense declaró un precio FOB de US$ 7.033 por tonelada y SQM informó US$ 9.232.

En la industria explican que respecto de este producto específico la diferencia sería atribuible a la mayor capacidad de SQM y sus costos de producción, condiciones de mercado, características y especificaciones de los productos y ventas a cliente final, que en el caso de Albemarle corresponderían al 70%.

A los descuentos que podrían aplicarse a empresas relacionadas, en el caso de SQM, se suman por el lado de la norteamericana que privilegiaría la suscripción de contratos de largo plazo, a un mínimo de cinco años, lo que requeriría ajustar sus precios a ese objetivo, dejando en segundo plano las ventas al mercado spot, que son de más corto plazo o eventuales.

En Albemarle explicaron que estas diferencias de mercado en el caso del carbonato de litio son especialmente importantes, ya que si bien se utiliza la medida universal LCE para su cálculo, la comparación se puede referir a productos de características absolutamente distintas.

“Independiente de las diferencias, lo importante es que el contrato de asociación con Corfo estableció mecanismos de cálculo de comisión basada en el precio final de venta, algo que no se ve reflejado en esas estadísticas y que asegura al Estado de Chile un ingreso mucho mayor”, explicaron en la estadounidense.

Esto pues el royalty que las empresas le pagan al Estado a través de Corfo está calculado en base al precio de venta declarado.

“Nuestra cartera de productos de litio y nuestros precios revelan la solidez de la posición de SQM en este mercado y también el valor agregado que hemos conseguido durante estos 22 años de desarrollo en esta industria”, explicó el vicepresidente Comercial de Yodo, Litio y Químicos Industriales de SQM, Daniel Jiménez.

El ejecutivo añadió que este conocimiento del mercado les permite tomar mejores decisiones de precio y eso se traduce directamente en un mayor aporte al país por concepto de pago de impuestos corporativos y arriendo a Corfo, entidad con la que mantienen una larga disputa.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok