Después del puntapié que dieron los grandes bancos, Wall Street recibe una avalancha de reportes de resultados que analizar la próxima semana. Empresas que ofrecerán pistas sobre el gasto de los consumidores, como Visa o Pepsi; petroleras (Exxon y Chevron) y nombres como Merck y Southern Copper.

Pero las protagonistas serán las acciones tecnológicas. Cinco de las “Siete Magníficas” reportarán sus cifras entre el martes y el jueves. Los reportes llegan después de una semana de pérdidas y temor de una gran corrección en el sector.

Tesla captará la atención al inicio de la semana. Sus cifras llegarán el martes, y más que los balances el mercado estará atento en su conferencia con inversionistas. “El objetivo central de la llamada será entender la estrategia de futuro de Tesla. Si resulta que Tesla se aleja efectivamente de su plan de fabricar un vehículo eléctrico para el mercado masivo y se centra en un robotaxi de conducción totalmente autónoma, eso sería un sesgo negativo neto para la tesis de inversión de Tesla”, afirmó en una nota Dan Levy de Barclays.

Ya varios analistas, incluyendo Levy, han recortado el valor objetivo de las acciones de Tesla, que han borrado lo que habían ganado en el último año, y por el contrario acumulan una pérdida de casi 17%.

Meta (miércoles), Microsoft, Amazon y Alphabet (jueves) tomarán la posta hacia la mitad de la semana, junto a IBM (miércoles) e Intel (jueves). Excepto Alphabet (-1,27%), el resto de este grupo de acciones acumula pérdidas de entre 3% y 5% en lo que va del año. El mercado se fijará en los planes para nuevos modelos de negocios y desarrollos en Inteligencia Artificial (IA).

Los inversionistas necesitan de nuevas razones para retomar las apuestas por las acciones tecnológicas, en un escenario de mayor riesgo tanto político como inflacionario.

Petróleo y dólar

¿Cuál es el siguiente capítulo en Medio Oriente? Es una pregunta que rondará en la cabeza de los inversionistas, al menos en segundo plano. Quizás Israel esté esperando la confirmación de nueva ayuda militar de parte de Estados Unidos antes de decidir sus siguientes pasos en su guerra contra Hamás.

Estados Unidos, líderes europeos y del Golfo Pérsico están presionando a Israel para que suspenda sus planes de una incursión en la ciudad palestina de Rafah. La operación podría provocar nuevos ataques hacia Israel de parte de Irán y sus aliados. Tal escenario aumentaría la presión sobre el precio del petróleo, y seguiría dando impulso al oro como activo refugio.

Tras romper la barrera de los US$2.400 por onza, el oro es visto en camino al siguiente nivel de resistencia: US$2.500. Recuerden, que Citi ve el metal alcanzando los US$2.700 hacia fin de año. En el corto plazo, es probable que una baja en el riesgo en Medio Oriente (por ejemplo, si Israel descarta entrar en Rafah) dé espacio para que los inversionistas salgan de su refugio y retomen apuestas más riesgosas.

Otra pregunta que rondará los mercados la próxima semana tendrá que ver con el dólar, o para ser más específicos, cuánta depreciación están dispuestos a aguantar países como Japón, Corea del Sur o Brasil. Hay expectativas de nuevas intervenciones, aunque sean verbales, en Japón y Corea del Sur.

Aun cuando el dólar se debilitó en las últimas sesiones, la divisa se mantiene en sus niveles máximos desde noviembre pasado. Su fortaleza complica el escenario para los bancos centrales de países emergentes, muchos ya en medio de procesos de recortes de tasas de interés.

Los accionistas de SQM están convocados, por pedido de Tianqi, para discutir el acuerdo con Codelco.

Crecimiento e inflación

Una vez pasados los reportes de las acciones tecnológicas, la atención del mercado volverá a las cifras de Estados Unidos. La próxima semana, Wall Street recibirá datos desde la industria manufacturera, de crecimiento del PIB, consumo e inflación. Suficientes para mantener ocupados a los analistas en tratar de responder a la siguiente pregunta: ¿Tendrá espacio la Fed para recortar tasas de interés este año?

Ya lo dijo el ministro de Finanzas de Brasil, Fernando Haddad, durante las reuniones en Washington la semana pasada: “Todo depende de eso”.

Haddad recogía así la preocupación entre los países emergentes, o más bien, en cualquiera fuera de Estados Unidos, por el giro que han tenido las expectativas de inflación y, en consecuencia, de acción de parte de la Fed.

El martes tendremos la primera estimación para los índices PMI de manufacturas y servicios de Estados Unidos (y también de las economías europeas). Los analistas buscarán señales de desaceleración de la actividad ya en el inicio del segundo trimestre, para lo que esperan ver alzas moderadas en ambos índices. Mientras, al día siguiente, las órdenes de bienes durables y las ventas de viviendas todavía presentarán una figura sobre el estado de la economía a marzo.

Tras recurrentes sorpresas en los reportes de consumo y laboral, el mercado está expectante frente a señales de desaceleración. El jueves se espera que la primera estimación del PIB de Estados Unidos en el primer trimestre marque una expansión de 2,8% respecto al trimestre anterior. De cumplirse, sería la segunda baja consecutiva, tras el alza de 4,9% y 3,4% en los dos últimos trimestre de 2023.

Una cifra mayor a la esperada podría alimentar el temor a que la Fed se quede sin espacio para recortar tasas de interés este año. Hasta ahora los futuros de tasas de la Bolsa de Chicago dan un 62% de probabilidad de un recorte de tipos en septiembre. Está la idea en el mercado que la Fed tratará de evitar que sus decisiones sean politizadas en el contexto de la campaña para la elección presidencial de noviembre. De ahí que algunos apuntan a que de no realizarse en septiembre, el recorte de tasas esperaría hasta enero de 2025.

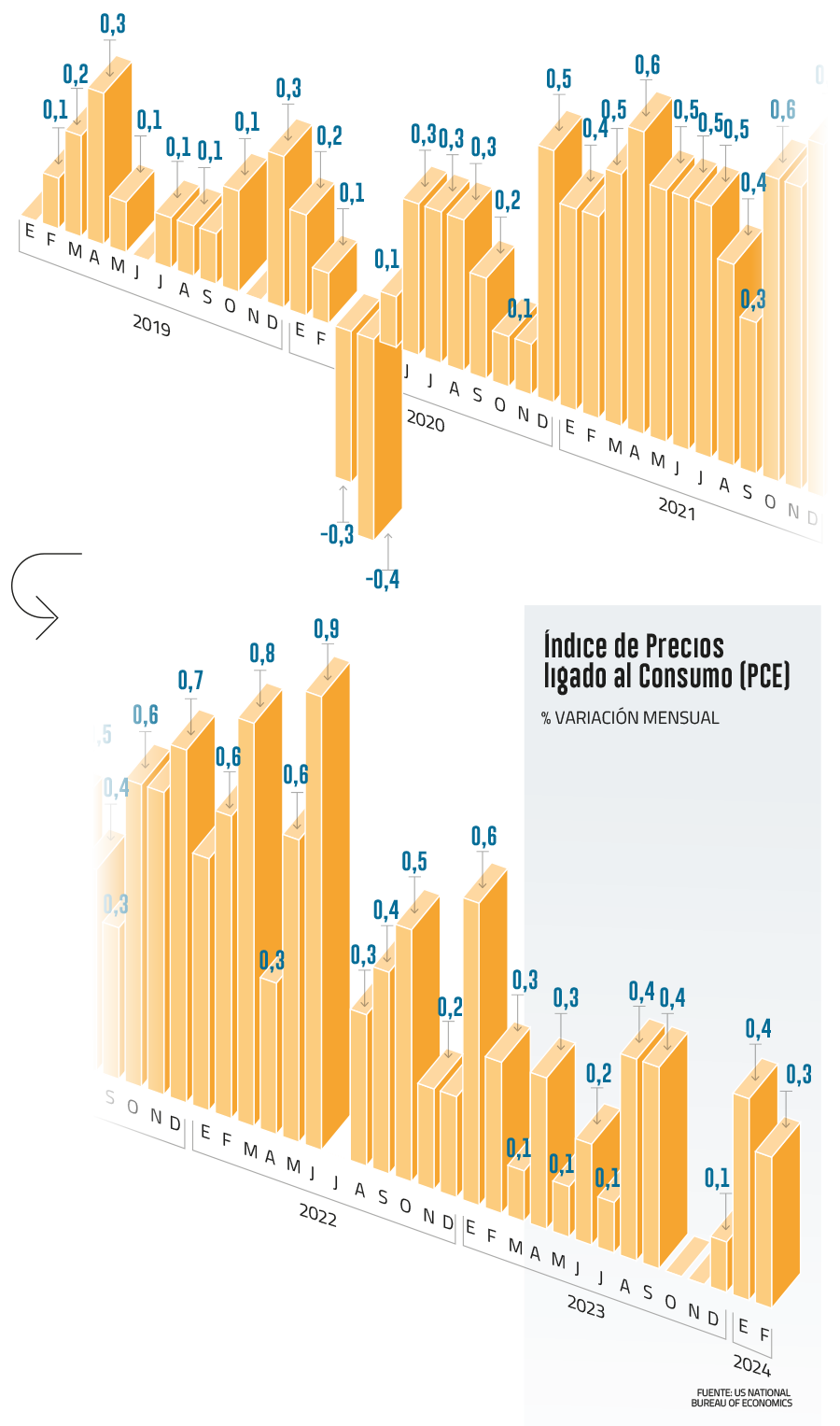

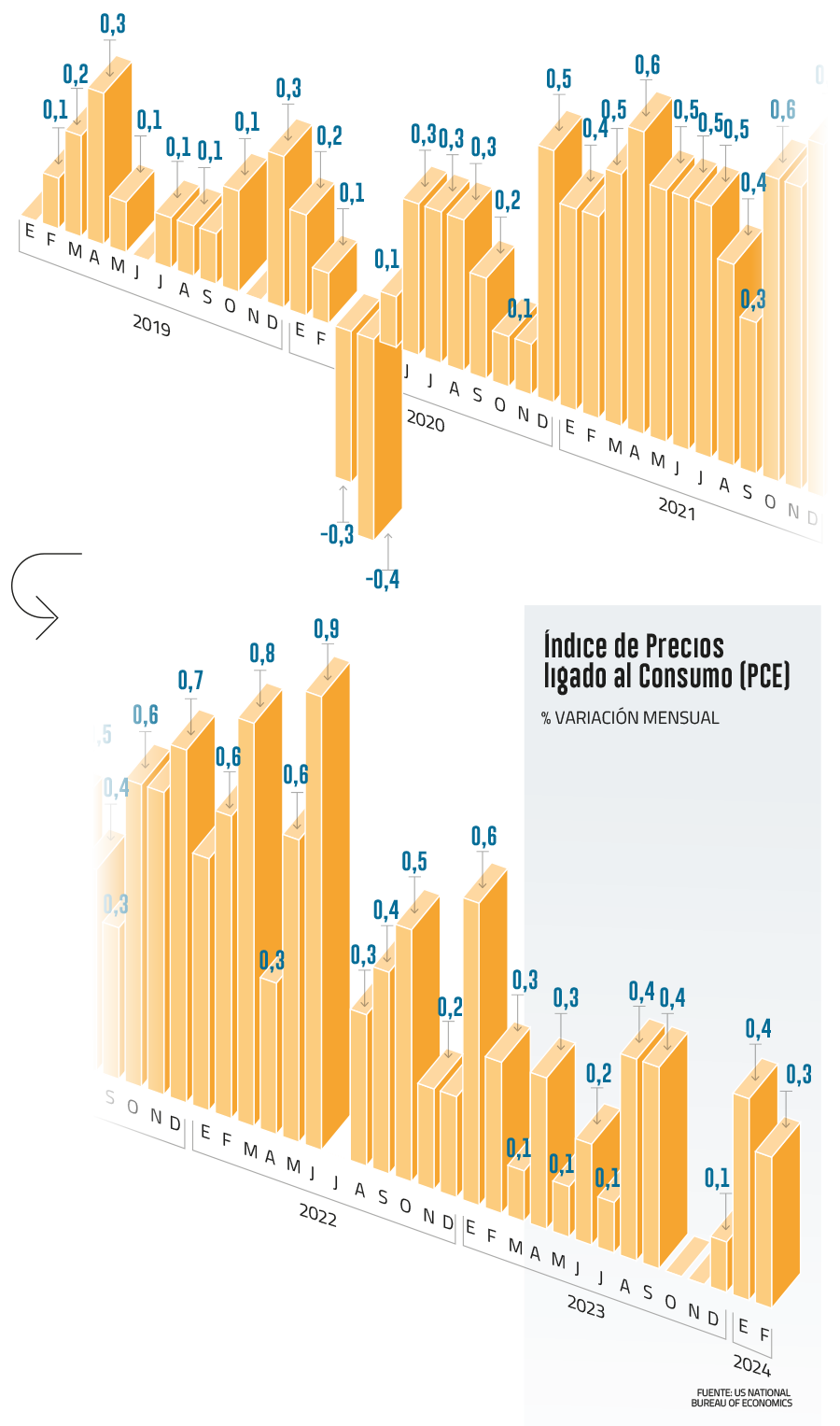

Nuevos datos de inflación serán claves en ese cálculo. Manteniendo en vilo a los mercados, los informes de ingreso y gasto personal de los consumidores llegarán recién el viernes, junto al índice de precios ligado al consumo (PCE), indicador clave para la Reserva Federal. Tras el repunte mensual del consumo en febrero (0,8%), analistas quieren ver un alza no mayor a 0,3%. Mientras, para el PCE, tanto en su medición general como subyacente, se esperan ligeras bajas.

Jerome Powell y otros miembros de la Reserva Federal han inisistido que quieren ver “varios meses” de cifras en línea con una desaceleración sostenida de la inflación. Sólo entonces se sentirán con la confianza suficiente para programar un recorte de tasas de interés. ¿Cuántos son “varios meses”? Ya por terminar abril, las cifras hasta ahora han desafiado todas las apuestas. Si seguimos recibiendo sorpresas, el mercado consolidará la idea de que la Fed se quedará sin margen este año para reducir tasas. Un escenario que cambiaría los planes de empresas y bancos centrales alrededor del mundo.

Juntas clave

El mercado local también verá una semana cargada de juntas de accionistas. Falabella, Enjoy (martes), Latam, Colbún (miércoles), Cencosud y Quiñenco (viernes) son algunos de los nombres en agenda.

Pero serán los accionistas de SQM los que tendrán la semana más intensa con la junta anual (el jueves) y la sesión extraordinaria solicitada por Tianqi (el miércoles). Se espera que SQM actualice el estado de la negociación con la minera estatal. Pero Tianqi buscará presionar para que el acuerdo sea sometido a votación de los accionistas y no sólo dependa de la aprobación del directorio.

Vale seguir de cerca…

- Banco central de Japón

La entidad anuncia el viernes su decisión de política monetaria. El emisor se enfrenta a la presión de realizar una intervención cambiaria ante la debilidad del yen. Hasta ahora el mercado no espera un alza antes de junio. Pero, el gobernador del BOJ advirtió que podrían optar por un alza de tasas, si la continua debilidad del yen frente al dólar afecta las expectativas de inflación.

PMI en Europa

El martes también se publican las primeras estimaciones para los índices PMI de las economías europeas. Hay expectativas de una recuperación tanto desde el sector de manufacturas como para los servicios.

- Ley corta de Isapres

La Cámara de Diputados tiene en agenda dos sesiones para la votación de la ley corta de Isapres. Se espera que, de aprobarse, el texto pase a una comisión mixta dados los cambios introducidos por la Comisión de Salud de la Cámara respecto a lo aprobado en el Senado.

- Otras juntas de accionistas en Chile

23 de abril: Viña Concha y Toro, Compañía General de Electricidad, Entel, Soquimich Comercial, Enjoy.

24 de abril: Empresas Copec, Grupo Security.

25 de abril: Embotelladora Andina, Banco Itaú Chile, Coca-Cola, Embonor, SMU, Socovesa, Empresas CMPC.

26 de abril: CSAV, Clínica Las Condes, Antarchile, Sociedad de Inversiones Oro Blanco, Nitratos de Chile, Plaza.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok