Luego de reiteradas postergaciones en su fecha, finalmente WOM tuvo su segunda audiencia en el proceso del Capítulo 11 radicado en la Corte del Distrito de Delaware, Estados Unidos. Pero la resolución no se dio precisamente al interior del recinto, sino que en las escaleras del juzgado, donde finalmente la compañía logró un acuerdo con sus bonistas para mantener su reestructuración financiera en el país norteamericano.

Recordemos que el primero de abril de este año WOM se acogió a la ley de quiebras estadounidense para acceder a beneficios que no están disponibles en Chile. Sin embargo, el día 23 de dicho mes un grupo de acreedores valistas presentaron ante la Corte una solicitud de sacarla del Capítulo 11 y trasladar el proceso de reorganización a Chile, argumentando que la compañía es chilena, con operaciones 100% en el país, que si llevó su proceso de reorganización a Estados Unidos fue para tratar de mejorar una posición negociadora del accionista final, el fondo Novator, que es liderado por Thor Björgólfsson.

El evento que originalmente se iba a extender durante jueves y viernes, finalmente llegó a acuerdo apenas comenzó la primera jornada. Los tres actores involucrados: WOM Chile, el comité oficial de acreedores no garantizados – conformado por Phoenix Tower International (PTI), American Tower, U.S. Bank, BCI y M&G– y el grupo ad hoc de tenedores de bonos –compuesto principalmente por BlackRock, Moneda, Amundi, Man GLG Partners y Loomis Sayles–, anunciaron además que van a apoyar la evaluación de alternativas para salir del proceso de reorganización.

La jueza Karen B. Owens concluyó la sesión diciendo: “Aprecio que las partes trabajaran de manera constructiva y colaborativa para llegar a eso, aunque fuera en las escaleras del juzgado. Pero eso es lo que sucede en las escaleras del juzgado, lo cual es bueno”.

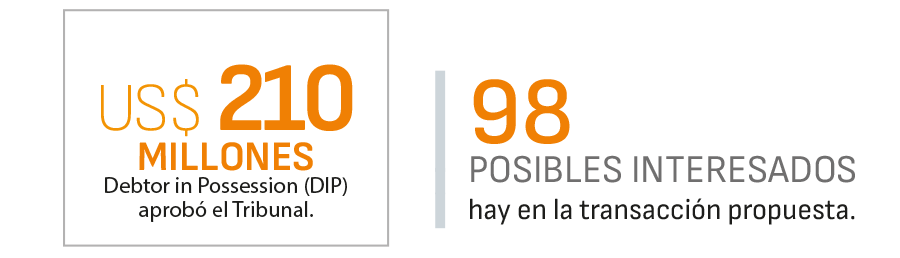

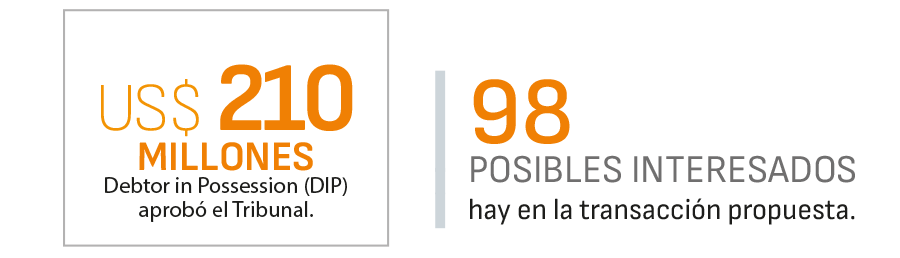

En detalle, el acuerdo que está sujeto a la aprobación posterior por orden del Tribunal de Quiebras de EEUU para el distrito de Delaware, incluye una serie de puntos específicos. Entre otros, las partes acordaron ampliar la capacidad de pago a los proveedores locales y el grupo ad hoc acordó retirar la mayor parte de sus objeciones a las solicitudes de la compañía. Además, el Tribunal aprobó el financiamiento por Debtor in Possession (DIP) de US$ 210 millones de WOM Chile con JPMorgan, liberando US$ 110 millones de liquidez para la firma.

Tras esta resolución, ahora vienen hitos decisivos para la empresa.

Hito 1: La venta

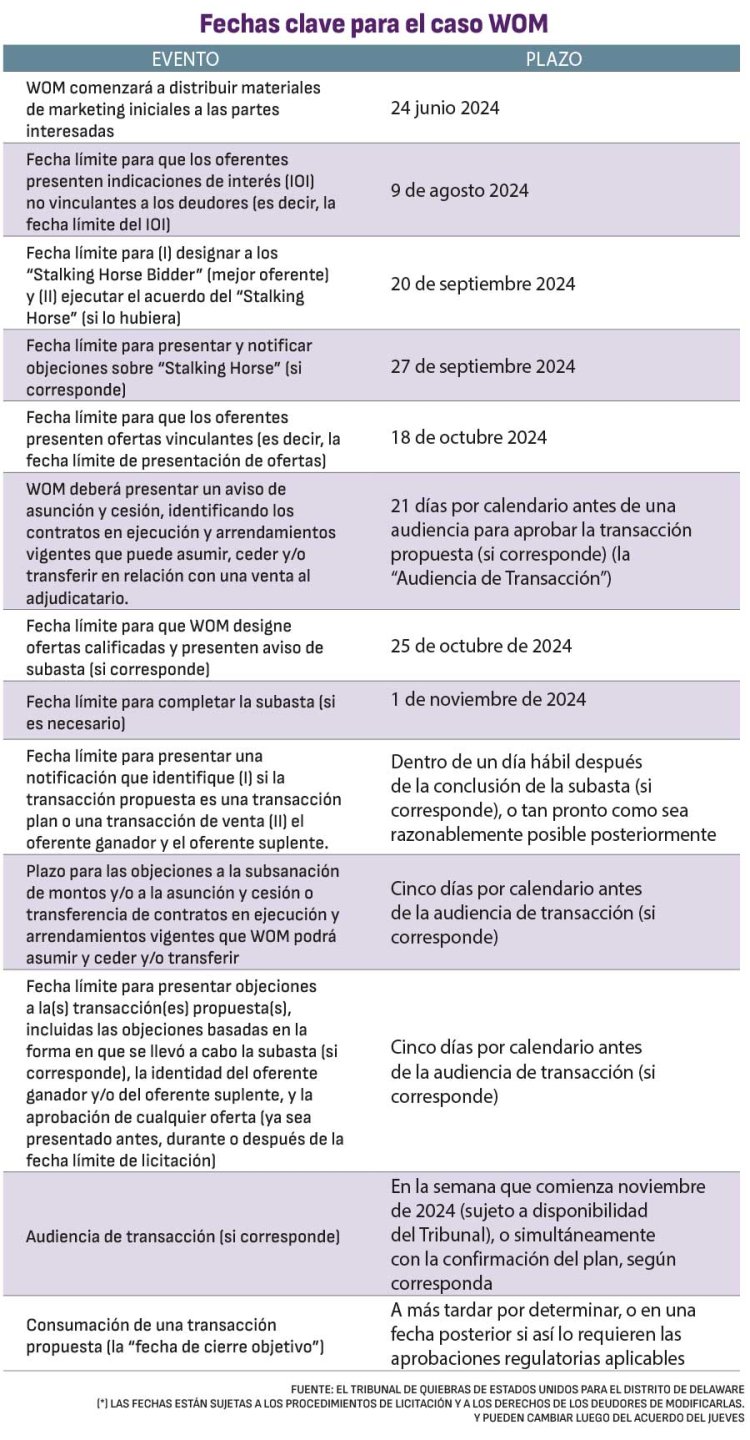

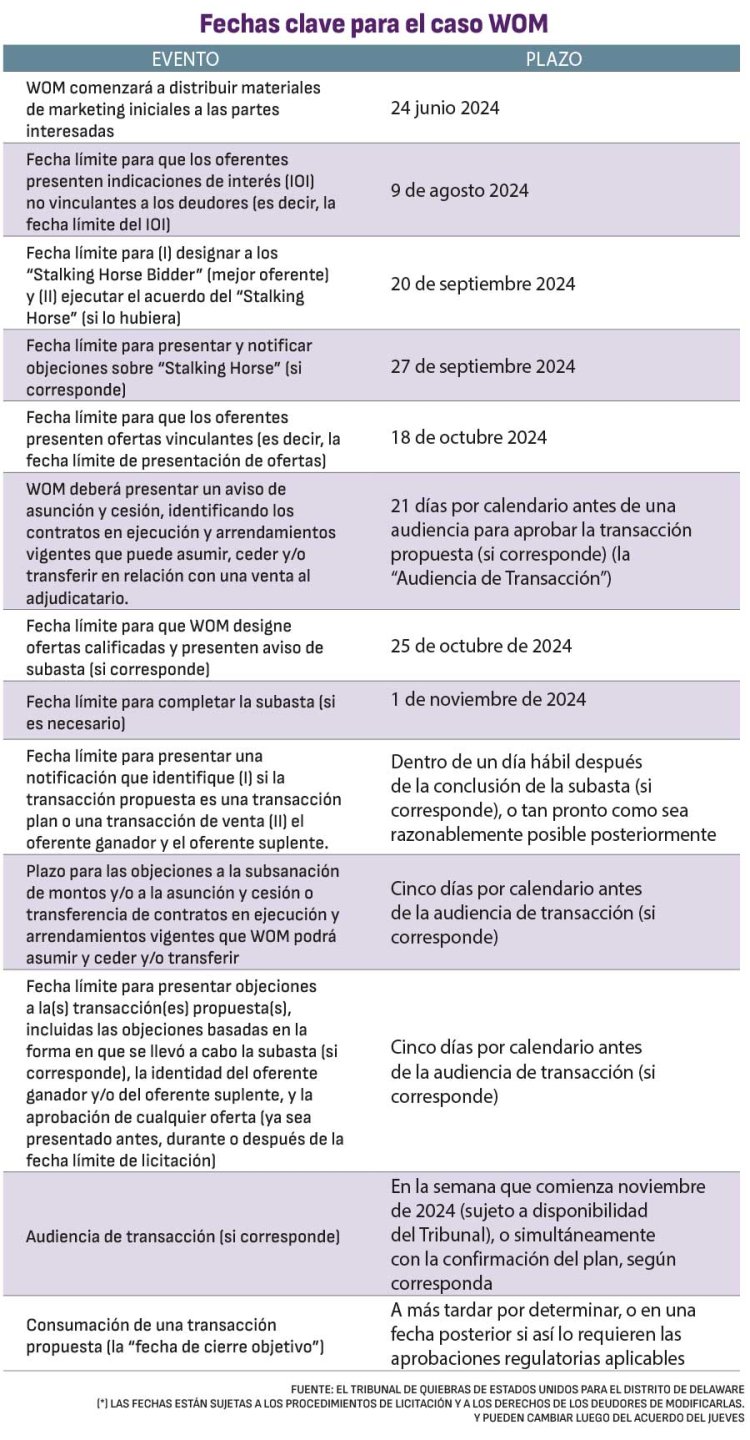

El pacto establece que los deudores llevarán a cabo el proceso de marketing – venta y/o búsqueda de socios– conforme a la moción de procedimientos de licitación, con el objetivo de maximizar el valor presente de los activos de los deudores para el beneficio de la compañía, sus patrimonios y acreedores.

En el expediente 365 presentado ante el Tribunal, WOM propone “el establecimiento de procedimientos de licitación, llevar a cabo una subasta (si es necesario), y facilitar la selección por parte de los deudores de la mejor propuesta para la venta de todos o sustancialmente todos los activos de los deudores o para patrocinar un plan de reorganización según el Capítulo 11".

El banco de inversión Rothschild & Co, que está sujeto a la supervisión del comité especial de la junta directiva – conformado por los directores independientes Timothy O’connor y Christopher Sontchi, exjuez de quiebra de Delaware –, va a iniciar un proceso destinado a solicitar ofertas para una o más transacciones propuestas.

Según revelan, WOM ya ha identificado casi un centenar de posibles interesados en la transacción propuesta. A partir del 24 de junio de 2024 o alrededor de esa fecha -podría cambiar dado los últimos movimientos-, se comenzará a distribuir información de la compañía bajo acuerdo de confidencialidad.

Lo que se busca es tener un oferente que maximice el valor para los deudores y sus patrimonios. Se verán distintas alternativas que incluso pueden llegar a una subasta, para determinar la transacción más alta o mejor disponible y garantizar un proceso rápido en el cual los oferentes potenciales tendrán la oportunidad de presentar propuestas para llevar al máximo el valor de todas las partes interesadas.

Fuentes de la industria señalan que con esto queda la puerta abierta para que entre cualquier interesado, incluso Entel, Movistar y Claro.

A nivel global, uno de los actores que se ve como un posible interesado es la firma de telecomunicaciones más importante de Medio Oriente: Saudi Telecom Group (STC). La compañía saudí está sonando en la región desde que se convirtió en uno de los accionistas mayoritarios de la española Telefónica durante 2023, a la que se suman otras adquisiciones en Europa. Pero eso no es todo, también ya se habla que mira nuevos mercados.

Otro interesado podría ser Millicom International Cellular S.A., matriz del operador de telecomunicaciones Tigo. La firma conoce bien al mercado chileno porque su CEO, Mauricio Ramos, fue por muchos años la cabeza de VTR en Chile. Millicom participa en los mercados de Bolivia, Colombia, Costa Rica, El Salvador, Guatemala, Honduras, Nicaragua, Panamá y Paraguay. En algunos de ellos es el principal o uno de los dos competidores de mayor relevancia para América Móvil, como son los mercados colombiano y centroamericano.

Hito 2: Market share

Desde sus comienzos en el año 2015, la compañía puso en jaque a la industria, caracterizada por su estrategia de marketing disruptivo y la idea de que existía una fuerza oscura que cobraba caro los planes móviles. Estos “enemigos” estaban representados en sus comerciales por Claro, Movistar y Entel. Fue así que se instaló la idea de que estos tres jugadores no querían compartir la pelota con el nuevo del barrio: WOM. La firma tuvo un ascenso meteórico en el mercado nacional, convirtiéndose rápidamente en un actor importante en las telecomunicaciones.

Según se lee en el expediente 365 presentado ante el Tribunal, “WOM es actualmente el segundo mayor proveedor de servicios móviles en Chile y sigue prestando servicio a más de ocho millones de clientes”. Sin embargo, los datos de la Subsecretaría de Telecomunicaciones (Subtel) señalan que a marzo de 2024, WOM tiene una cartera de 5.664.113 clientes, lo que desde julio de 2023 lo ubica en el tercer lugar con una participación de mercado del 21,2%.

Por encima se ubican Entel en primer lugar con 8.235.382 abonados en telefonía móvil al cierre del año pasado, lo que representa una participación de mercado de 30,9% y, Movistar en segundo lugar con 7.448.845 suscriptores que, con un alza de 7,4% respecto al año anterior, subió su cuota a 27,9%. Mientras que Claro, ubicado en el cuarto lugar de la lista, cuenta con 4.780.647 clientes y una participación del 17,9%.

Durante los últimos meses la compañía de telecomunicaciones del fondo Novator, ha sufrido una baja de clientes. De acuerdo a las estadísticas de la Subtel, la firma ha perdido más de 57 mil clientes en los primeros cuatro meses de 2024, cifra que duplica a las más de 21 mil personas que decidieron abandonar los planes de postpago de WOM en el mismo período del año pasado. Por tanto, el objetivo de WOM estará en recuperar a esos clientes y mantenerse en los primeros lugares de participación.

Hito 3: Terminar la red 5G y Fibra Óptica Nacional

Un punto que preocupa es qué va a pasar con la red 5G y el Proyecto de Fibra Óptica Nacional (FON).

Sobre el 5G, la operadora concursó en 2021 en un proceso licitatorio que tuvo como objetivo dar a compañías un recurso escaso en el mercado: el espectro. En dicha oportunidad la Subtel le adjudicó las bandas 700 Mhz, AWS, 26 GHz y 3,5 GHz, que es la joya de la corona en la carrera 5G, porque permite que la tecnología de quinta generación se pueda utilizar en su máxima expresión.

En el plan de uso eficiente del espectro, paso obligatorio para suscribir al concurso 5G, WOM comprometió las estimaciones de tráfico de la red, la proyección de cantidad de usuarios a atender, así como el total de estaciones base proyectadas junto con el ancho de banda utilizado. Compromisos que a la fecha no ha cumplido (los plazos de entrega de los proyectos vencieron en octubre del año pasado).

A esto se le añade que hace poco más de un mes, el vicepresidente de asuntos corporativos de WOM, Eduardo Jara, solicitó al mismo Tribunal de Quiebras de Delaware, una autorización para que la empresa renuncie a la banda 26 GHz. Las razones que dio fueron los altos costos, falta de usuarios disponibles y atractivo comercial.

Por otra parte, está el Proyecto de Fibra Óptica Nacional (FON). La Subtel, a través del Consejo de Desarrollo de las Telecomunicaciones (CDT), adjudicó a WOM cinco de las seis macrozonas de este proyecto que tiene como objetivo entregar conectividad por medio de una carretera de datos de 10 mil kilómetros de fibra a lo largo de Chile, desde la Región de Arica y Parinacota hasta la Región de Los Lagos. Hasta el momento falta que entreguen dos zonas.

La Subtel contó a Señal DF que se encuentra monitoreando los alcances de la situación de WOM y su proceso de reorganización, procurando que la empresa “cumpla con sus compromisos con el Estado, es decir, que finalice el desarrollo de los proyectos 5G y Fibra Óptica Nacional”.

Además, esperan que se cumpla con el compromiso de cancelar las deudas con acreedores locales. “Todo lo anterior, de acuerdo a las leyes de Chile, que es donde la empresa mantiene sus operaciones, clientes y acreedores, a quienes debe responder de acuerdo a los compromisos que adoptó en el marco de la legislación de nuestro país”.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok