Hay dos términos que dominan la política monetaria estadounidense a partir de ahora: recalibrar y normalizar. Así definió Jerome Powell, el presidente de la Reserva Federal, el proceso en el que se han embarcado desde la semana pasada.

La Fed sorprendió a la gran mayoría de economistas, pero no al mercado, con un recorte de 50 puntos base, que dejó la tasa de interés de referencia en el rango 4,75%-5%. La acción llevó al S&P500 a un nuevo cierre récord (5.713,00 puntos) al día siguiente y dio impulso a las acciones tecnológicas, activos emergentes, commodities, y otros activos de mayor riesgo.

Pero en medio de la celebración, el mercado comienza a preguntarse sobre el destino del viaje que ha iniciado la Reserva Federal.

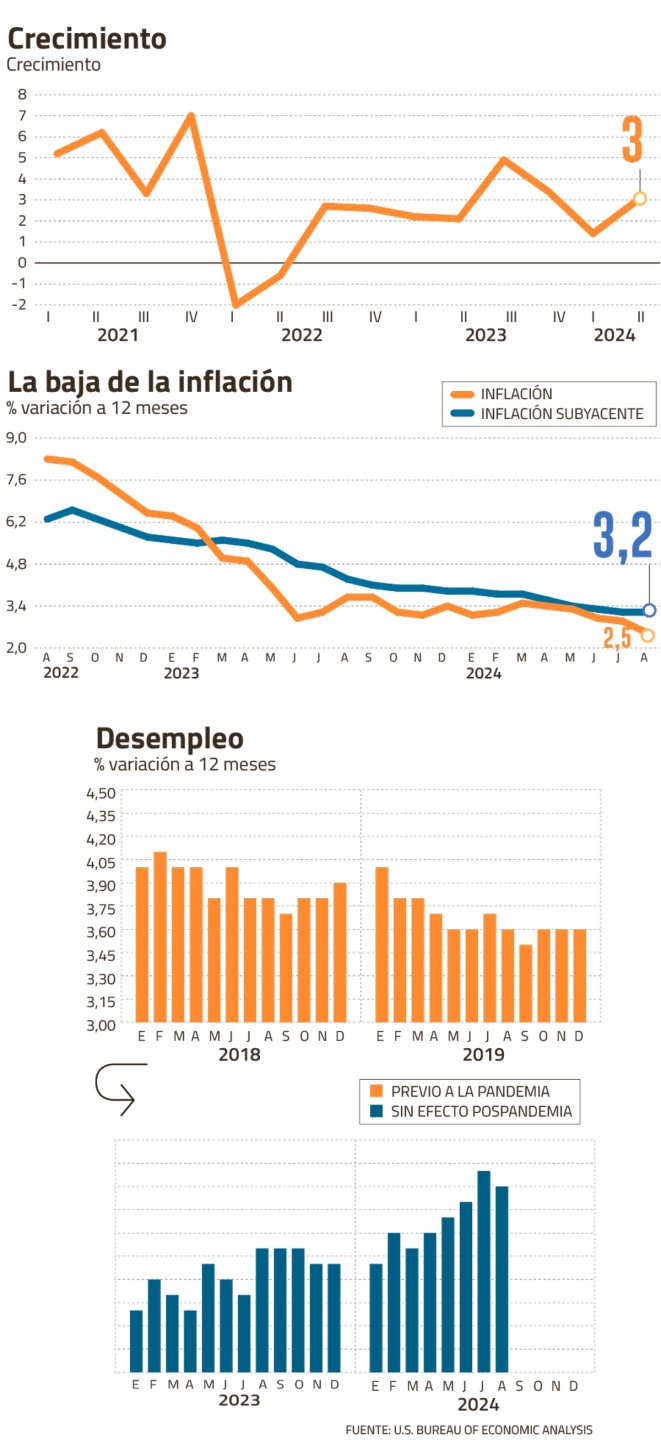

“La economía está bien”, insistió Powell, cuestionado sobre si la decisión de iniciar su ciclo de bajas con 50 puntos buscaba evitar una recesión. En su lugar, Powell dijo que era un esfuerzo por acelerar la “recalibración” de la tasa de interés hacia su nivel neutral en medio de una economía todavía en crecimiento y con una inflación “que se acerca” a la meta de 2%.

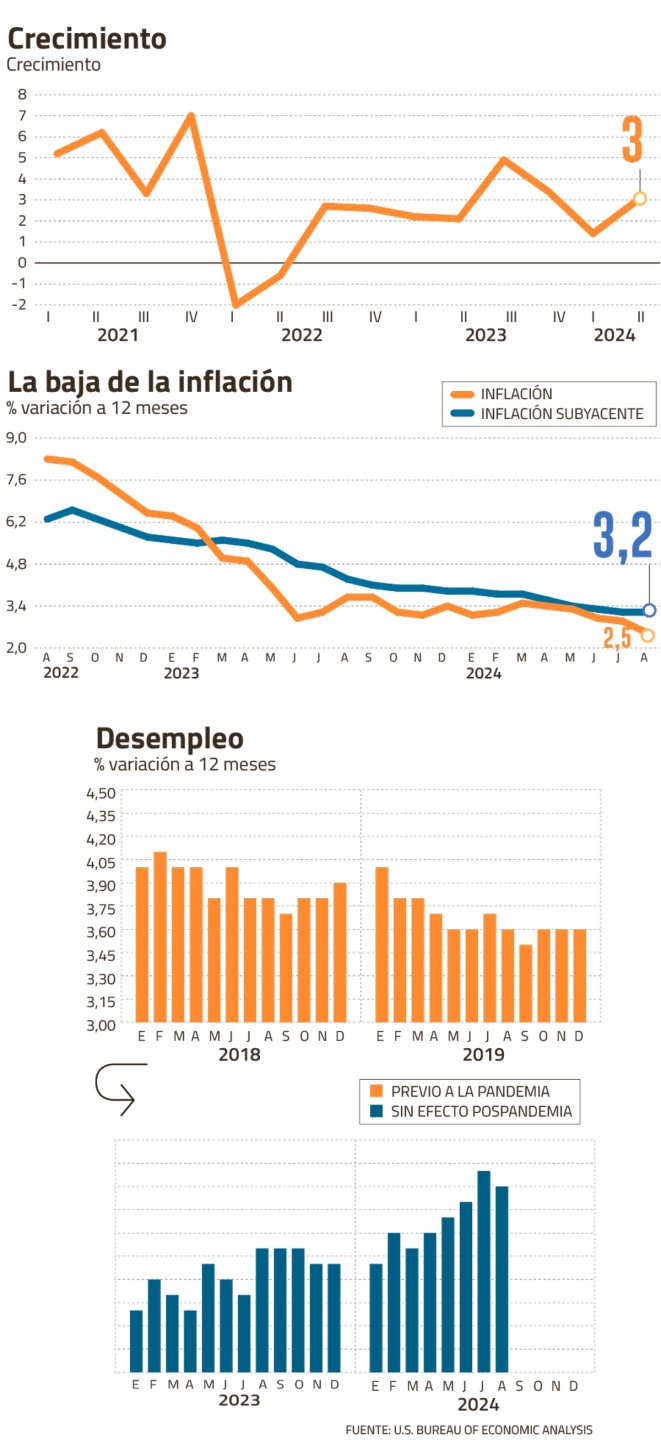

En sus nuevas proyecciones, la media de los miembros del comité de política monetaria (FOMC) de la Fed espera un crecimiento anual del 2% entre 2024 y 2027 para la economía estadounidense, con un desempleo ligeramente mayor (4,4% vs 4,2%), y una inflación que no llegaría a la meta hasta 2026.

La demora en la baja de la inflación no impediría nuevos recortes de tasas. El FOMC recortó el nivel de la tasa esperada a fines de este año de 5,1% a 4,4%. Para 2025, la tasa bajaría a 3,4% y no 4,1% como se había proyectado en junio. Pero hubo una corrección al alza para la tasa de largo plazo de 2,8% a 2,9%.

Para los analistas del bróker de acciones y monedas XTB, con la combinación de una inflación más alta y tasa más bajas en sus proyecciones, la Fed está confirmando su “compromiso con un sesgo expansivo y un intenso ciclo de recortes”.

Este escenario “ideal”, con una economía que crece y un banco central que reduce el costo del dinero, favorece la toma de riesgo, concuerdan analistas. Pero, factores como el avance del precio del oro y el alza en los rendimientos de los bonos del Tesoro alertaron sobre las dudas que prevalecen en el mercado sobre la acción de la Fed.

Los recortes que vienen

Los próximos pasos de la Reserva Federal es lo que concentra ahora las preguntas del mercado y puede determinar la evolución del dólar. Nuevamente, el mercado está presionando por recortes más agresivos a los previstos en las proyecciones de los banqueros centrales. Instrumentos de futuros muestran que el mercado está apostando a que tasa de referencia cerrará el año en 4,1%, un nivel menor al 4,4% proyectado por el FOMC. Alcanzarlo requeriría al menos un recorte más de 50 puntos base de parte de la Fed, y otro de 25 puntos antes de fin de año.

Analistas de Citi y Bank of America creen que este será el ritmo por el cual optará la Fed. Goldman Sachs y Morgan Stanley apuestan por una serie consecutiva de recortes de 25 puntos base hasta mediados del próximo año.

Michael Feroli, economista jefe de JPMorgan para EEUU, y quien acertó en pronosticar el recorte de 50 puntos base de la Fed, cree que una segunda baja de esta magnitud en noviembre dependerá de una mayor desaceleración del empleo.

Los reportes a mirar

“La justificación del mayor recorte y el tema clave de la reunión (del 18 de septiembre) fue el cambio de enfoque de los riesgos de inflación a los riesgos de empleo a la luz de la reciente desaceleración en los datos del mercado laboral”, afirma David Mericle, economista jefe para EEUU de Goldman Sachs Research.

Antes de su próxima reunión, el 17 de noviembre, la Fed recibirá las tasas de desempleo y reportes de creación de empleo no agrícola de septiembre y octubre. Hasta ahora, si bien hay una desaceleración de las contrataciones, todavía no se puede hablar de una crisis del empleo. La tasa de desempleo se ubicó en 4,2% en agosto, bajando desde el mes anterior para sorpresa del mercado. Además, la desocupación se ubica en el promedio visto en los años previos a la pandemia.

Los miembros del FOMC proyectan un alza del desempleo hasta 4,4% para este y el próximo año, para luego bajar y volver a 4,2%, que es el nivel que ven de largo plazo.

Dentro del potencial

Para mantener el desempleo a raya es clave que la economía, aunque más lento, siga creciendo. La Encuesta Global de Riesgos realizada por Oxford Economics a inicios de este mes revela que menos de 1 de cada 10 encuestados cree probable una fuerte ralentización del crecimiento estadounidense en los próximos doce meses.

La Fed está de acuerdo y proyecta una tasa de crecimiento promedio de 2% hasta 2027, en línea con el potencial de la economía estadounidense.

Sin embargo, hay voces que alertan que el mercado en general no está tomando en cuenta la volatilidad reciente de los datos. Por ejemplo, el crecimiento trimestral de 1,4% (bajo potencial) de inicios de año fue seguido por una expansión de 3,0%. La diferencia indicaría que hay factores puntuales y estacionales que podrían no estar presentes en los próximos trimestres. “Aunque seguimos siendo optimistas sobre un aterrizaje suave, vemos que la senda se estrecha y creemos que el riesgo de una auténtica recesión (bajo los términos Oficina Nacional de Investigación Económica, NBER) en los próximos doce meses ha aumentado significativamente hasta situarse justo por debajo del 40%”, advierte Christian Scherrmann, economista jefe para EEUU de DWS AM.

Por ahora, el consenso apunta, sin embargo, a una mirada más optimista. Thomas Matthews, jefe de Mercados de Capital Economics, afirma que no esperan una recesión, y cree que al igual que en 1995-96, los recortes de tasas de la Fed lograrán evadir una recesión, mientras se “recalibran” los tipos tras el ciclo de alzas.

El mayor riesgo

Para el mercado no ha pasado desapercibido que la Fed haya optado por un “recorte jumbo” de 50 puntos, cuando la inflación todavía no está cerca de la meta. Si bien la inflación se ha desacelerado de manera sostenida desde su peak de 2022, todavía se ubica en torno a 2,5%. Más llamativo aún es que la Fed haya actuado como lo hizo con una inflación subyacente por encima del 3%. En sus proyecciones, la FOMC no ve ni la inflación general, ni la subyacente llegando a la meta de 2% hasta 2026.

Esto expone a la Fed a enfrentar un rebrote inflacionario. Un escenario de ese tipo en la mira del mercado explicaría en parte el alza del oro a un nivel récord, el día siguiente de la acción de la Fed, así como el salto en los rendimientos de los bonos del Tesoro.

Si se espera que la inflación sea baja, las tasas exigidas a los bonos tienden a ser más bajos. Dos días antes de la acción de la Fed y sus nuevas proyecciones, la tasa de los bonos del Tesoro a 10 años llegó a transar en 3,61%, su menor nivel en un año. Ayer viernes operaban en 3,74%.

El destino

Si habrá recesión o no, si la inflación será más alta o no, influirá en el punto final del ciclo de bajas de la Fed. Lo que el emisor busca, en palabras de Powell, es “normalizar” la tasa hacia su nivel neutral. Es decir, un nivel en el que ni estimula ni restringe la economía. Pero Powell advirtió en la misma conferencia: “Me parece que la tasa neutral es probablemente significativamente más alta de lo que era entonces (antes de la pandemia)”.

Las proyecciones de largo plazo del FOMC apuntan a que la tasa de interés terminaría 2025 en 3,4%, y 2,9% en 2026. Analistas de JPMorgan, Wells Fargo y Morgan Stanley ven la tasa de referencia cayendo otros 150 puntos base, a un rango de 3,25%-3,50% hacia mediados del próximo año, pero no se atreven a proyectar qué pasaría después.

Pero Holger Schmieding, economista jefe de Berenberg Economics, cree que las apuestas del mercado están siendo demasiado complacientes, y no sólo en EEUU. Según Schmieding, políticas fiscales laxas, cambios estructurales en el mercado laboral y presiones inflacionarias todavía existentes (especialmente en servicios) dejan menos espacio a los bancos centrales de EEUU y Europa para recortar tasas.

“Esperamos que la Fed deje de recortar los tipos una vez que alcancen el rango de 3,75%-4% a mediados de 2025. Una razón clave de nuestra previsión es el persistente déficit presupuestario público”, apunta Schmieding.

De ahí que parte de la política de la Fed dependerá también del resultado electoral de noviembre. Tanto Donald Trump como Kamala Harris han elevado las promesas de gasto. Será clave el resultado en el Congreso, y si el próximo presidente tendrá apoyo suficiente para realizar sus planes. Pero, independiente del resultado, Schmieding y otros creen que es poco probable que EEUU reduzca su déficit fiscal de manera sustancial en la próxima administración para mantenerse en torno a 7% del PIB.

Es este escenario de una economía con un soporte fiscal importante, con presiones inflacionarias o niveles de inflación y, por lo tanto, de tasas mayores a las de períodos anteriores, lo que da sostén a la idea de un dólar más fuerte, una vez pasado el impacto del recorte de tasas reciente. En un mundo en el que China se sigue desacelerando y Europa ve con temor una posible nueva recesión de su principal economía, EEUU y el dólar siguen ofreciendo un refugio atractivo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok