Tras la serie de adquisiciones en el sector frutícola nacional en el último año –como la compra de la exportadora Giddings Fruit por la estadounidense Frutura, la adjudicación del 50% de Agrícola El Olmo SpA por el fondo de pensiones canadiense Ontario Teachers’ Pension Plan y la toma de control de Verfrut por la multinacional Unifrutti- el hito más reciente fue a la inversa: la empresa europea BerryWorld Group, el mayor comercializador de frutos rojos del Viejo Continente, pasó a ser 100% propiedad de la firma chilena Agroberries.

Dedicada a la producción y comercialización de berries, la compañia local fundada en 1996 por Jorge Varela y Manuel Romero, declaró al momento del anuncio realizado la semana pasada que la transacción implicará casi triplicar sus ingresos actuales -en torno a US$ 500 millones-, para alcanzar desde ahora ventas consolidadas por unos US$ 1.300 millones. Será “la compañía más grande de Europa por lejos”, según comentó en su momento una fuente vinculada al deal cuyo primer paso fue la adquisición del 23% de la firma con sede en el Reino Unido el año pasado.

Así, la nueva Agroberries destaca que sólo es superada por la gigante estadounidense Driscoll’s, posición que la sitúa en un punto de directa competencia con otro líder global de la industria nacido en Chile: Hortifrut. En la actualidad, la compañía fundada en 1983 por Víctor Moller que lideró la internacionalización de los berries chilenos, registró ventas por US$ 1.156 millones en la temporada 2023-2024 (un 14% más que en el lapso anterior) de los cuales US$ 1.013 millones corresponden a fruta fresca, con un alza de 7,9%.

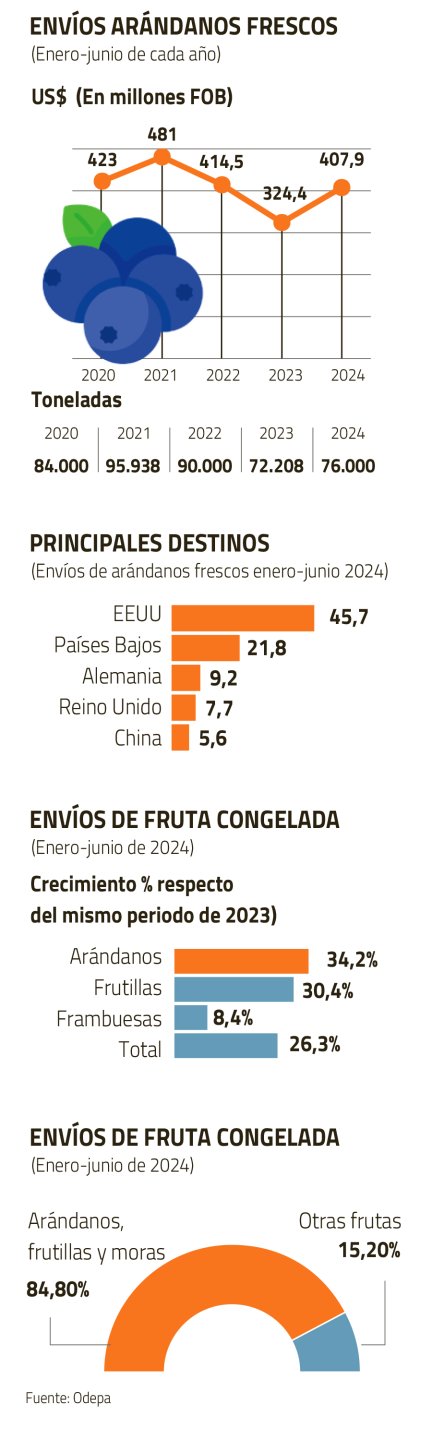

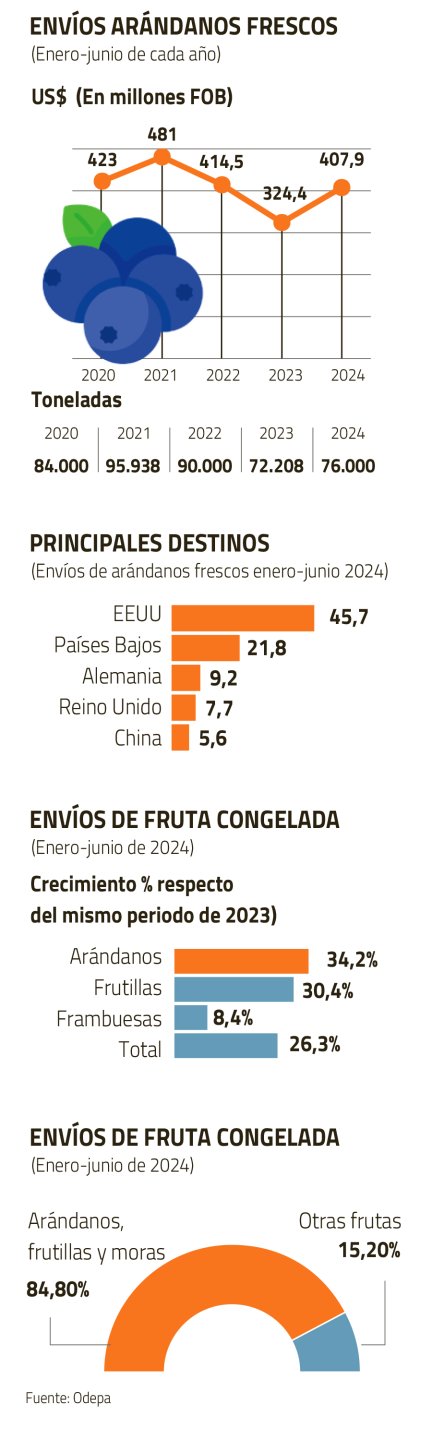

Según fuentes del mercado, cada una de estas empresas representan un poco más del 10% de las ventas de exportación global de berries frescos (fundamentalmente arándanos y frutillas), por lo cual ambas suman del orden del 23% de un mercado que registra operaciones por unos US$ 11.300 millones anuales, de acuerdo a las últimas estimaciones.

Así, la industria mundial pasó a tener entre sus tres principales actores a dos compañías que nacieron y proyectaron su internacionalización desde Chile. Pero en un mercado con consumos sostenidos que atraen cada vez más actores y opciones de cultivo en el mundo, Hortifrut y Agroberries están llamados a una dura competencia.

Fortalezas y debilidades

Cuando Agroberries comunicó que la compañía nacida de su adquisición de BerryWorld esta valorizada en US$ 1.350 millones –con una capacidad de distribución de 150 mil toneladas de fruta fresca y 60 mil toneladas de producción propia con 3.180 hectáreas plantadas en cinco países- las comparaciones al interior de la industria son inevitables. Uno de los puntos en la mira es hasta qué punto supera a Hortifrut, respecto de lo cual fuentes del sector ponderan que sus expectativas de venta ascienden a unos US$ 1.300 millones para este año, recordando que es necesario tener en cuenta los ingresos por transacciones comerciales en empresas en las que están asociados y que no consolidan en el balance operacional, como es el caso en China de su joint venture con la firma local Joy Wing Mau. Por ello, indican que la valorización de Hortifrut es significativamente mayor y, de hecho, la propia compañía indicó en su memoria anual 2023 que sus activos ascendían a US$ 1.945 millones a diciembre pasado, con una red que integran unos 400 productores y 500 clientes en 55 países.

Otro punto en análisis son las estructuras del negocio y gestión de ambas firmas. Tras su desarrollo en Chile –donde cuenta con 700 hectáreas (ha)- en el mercado destacan que Agroberries llevó adelante una activa internacionalización que amplió su base productiva que actualmente incluye 1.200 ha en Perú, 80 ha en EEUU, 300 ha en tres zonas de Marruecos con un socio local, y 900 ha de arándanos, frambuesas y moras en Jalisco, México, tras levantar capital de Continental Grain Company (Conti) que posee del orden del 20% de Agroberries y jugó un rol clave en la compra de BerryWorld.

Junto a una distribución consolidada en EEUU, destacan que la clave de la estrategia de Agroberries es su manejo desde una estructura ágil y liviana. “Es una empresa sorprendentemente eficiente. Siempre se ha manejado con muy poca gente y una estructura de costo baja, por lo tanto, me parece que es una empresa menos endeudada y está trabajando con una economía de guerra para lograr ser competitiva”, opinó un actor del rubro.

Pero otras visiones advierten que la operación de BerryWorld “representa la adquisición de una empresa de gran tamaño, desde mi punto de vista con ventas muy grandes pero con poco margen, y que tiene una administración mucho más pesada”, explicó un conocedor del sector.

Respecto de Hortiftrut, fuentes de la industria observan que la cara contraria de su fuerte expansión es su obligación de atender exigencias en distintos frentes como un actor altamente consolidado, factor que ven como una fuente de aumento de costos. A junio pasado, estos subieron 26% incidiendo en la línea final donde las utilidades se redujeron desde US$ 14,5 millones a US$ 5,4 millones entre las dos últimas temporadas. Al respecto, analistas matizan que “el resultado de la utilidad neta final debiera mejorar mucho en la presente temporada a junio de 2025, y existe optimismo desde el punto de vista del financiamiento y crecimiento”.

En cuanto a sus bases para el futuro que viene, señalan que Hortifrut “ya ha hecho gran parte del deterioro” que significó su profunda política de recambio de variedades en arándanos –que en 2022 implicó un efecto por US$ 55 millones- y que ahora está cosechando el resultado de su ambicioso programa de mejoramiento genético. Ambos fueron los focos principales de sus inversiones por US$ 71 millones en 2023. También destacan la prioridad asignada al desarrollo en campos como la analítica de datos, marketing y sustentabilidad.

Los desafíos inminentes

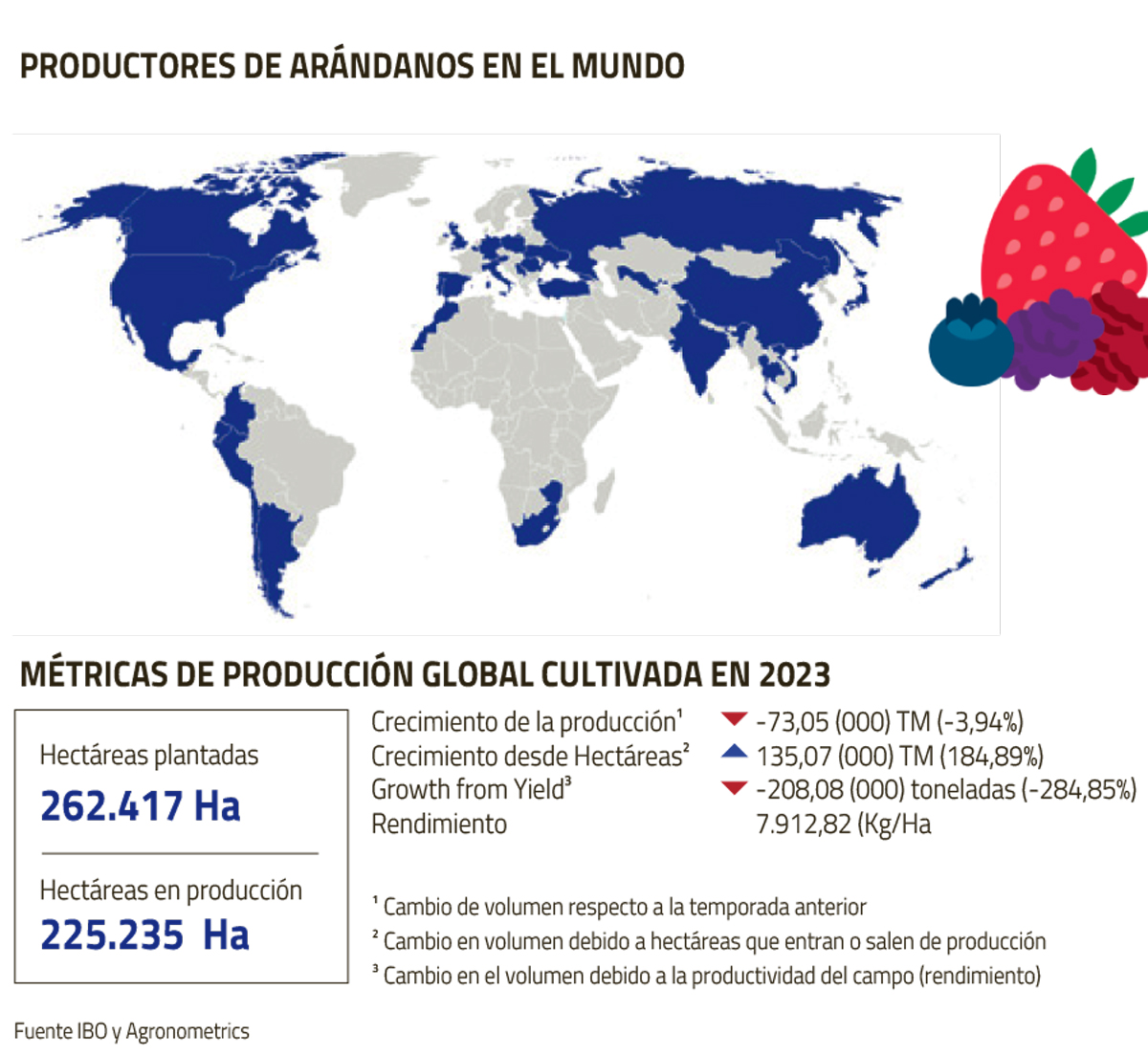

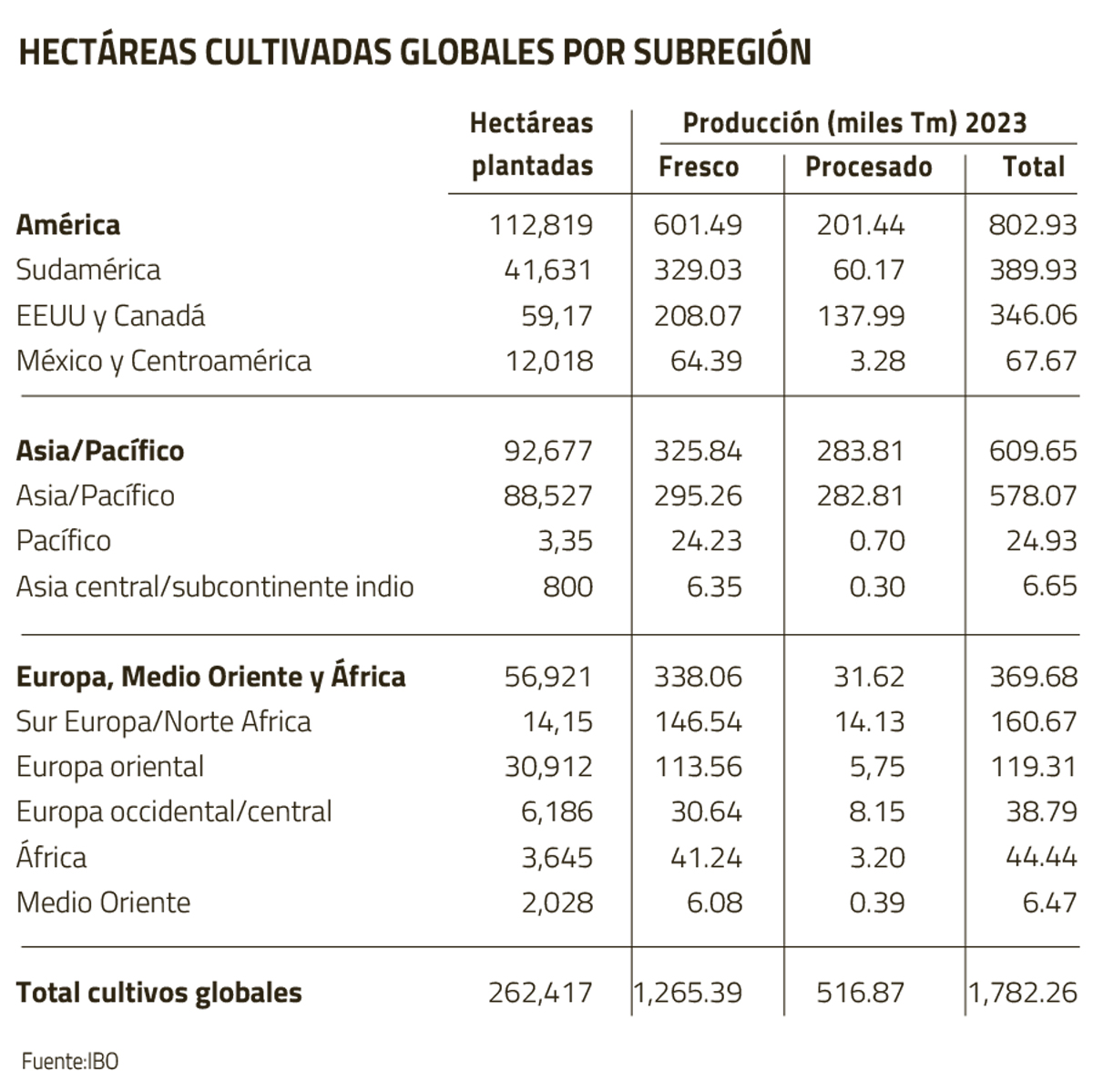

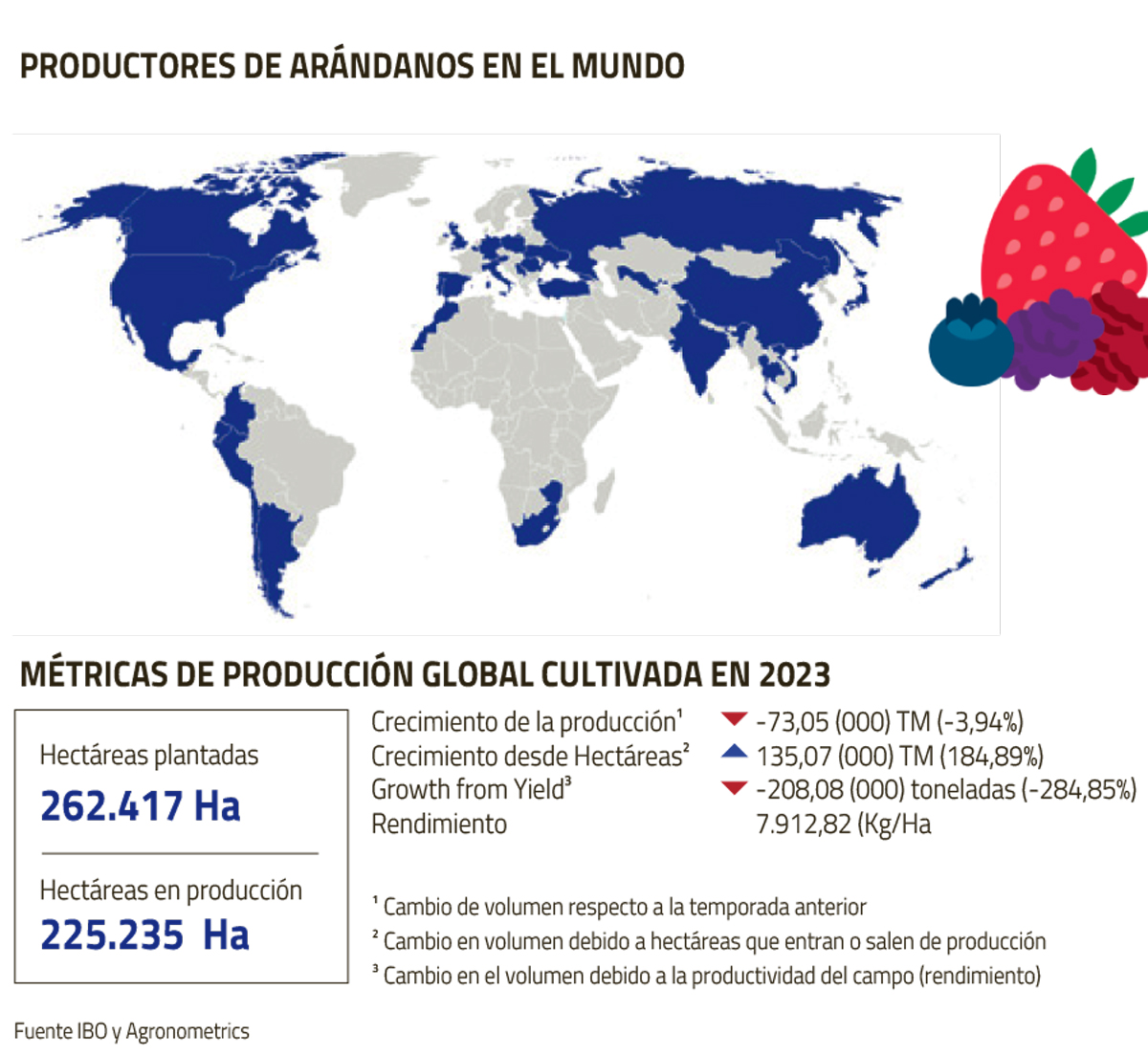

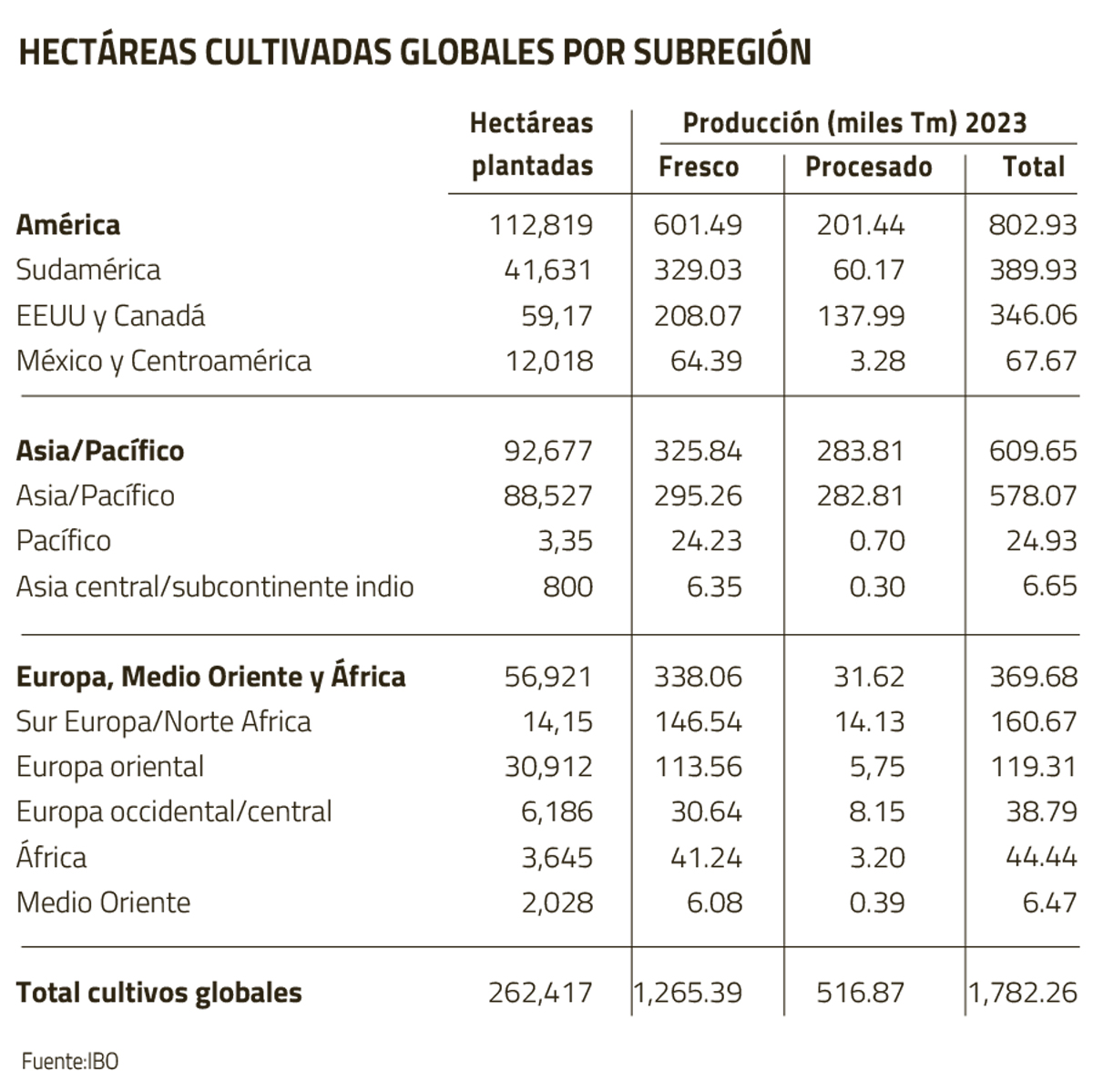

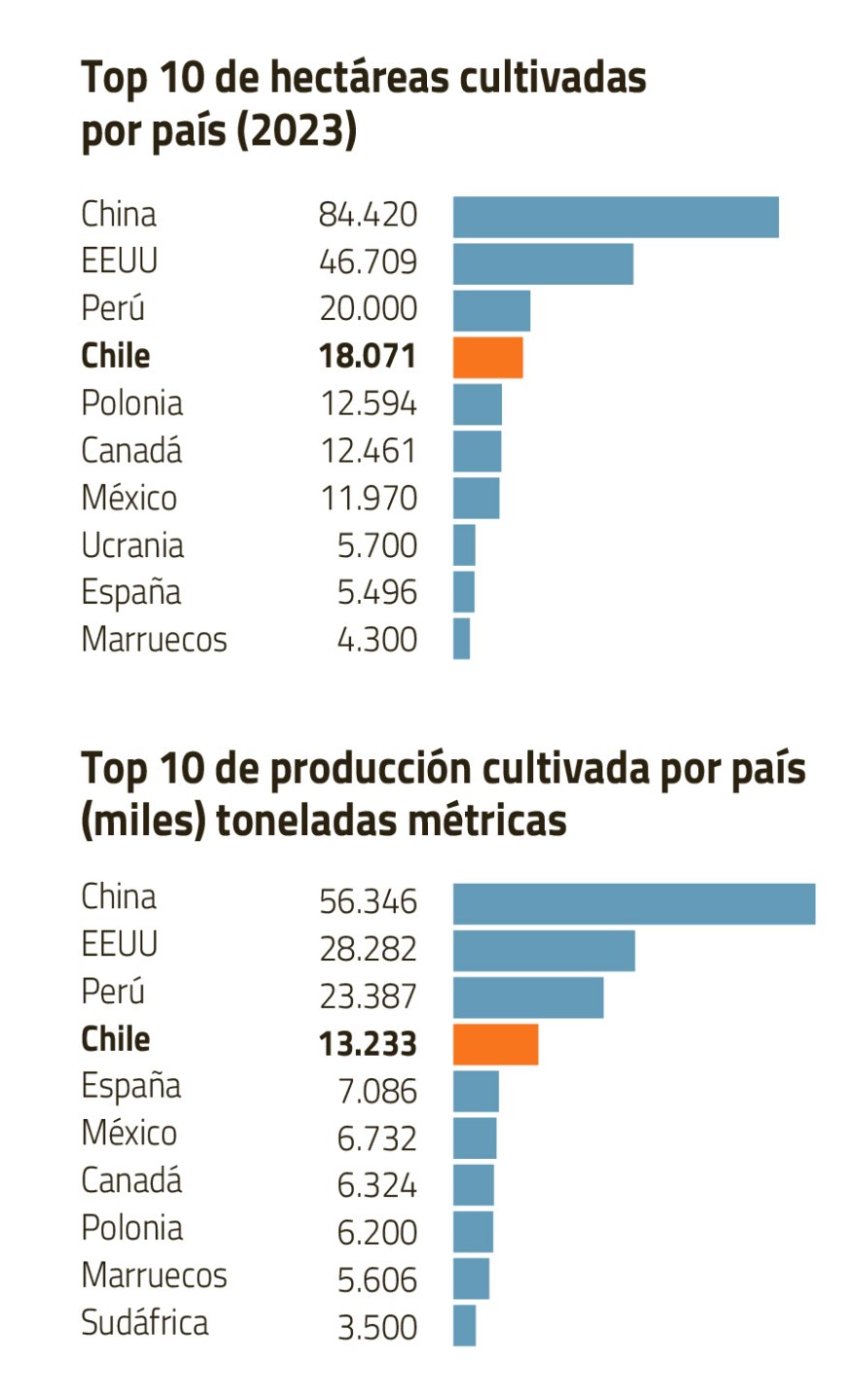

Los líderes chilenos en el mercado tienen como denominador común su exitosa internacionalización al ritmo del auge mundial del consumo de arándanos como un “superalimento” con potentes antioxidantes. La industria local fue pionera liderando la producción desde el hemisferio sur posibilitando un mayor abastecimiento durante el año para los mercados europeos y estadounidense. Este último sigue siendo el principal e importa dos tercios de su oferta.

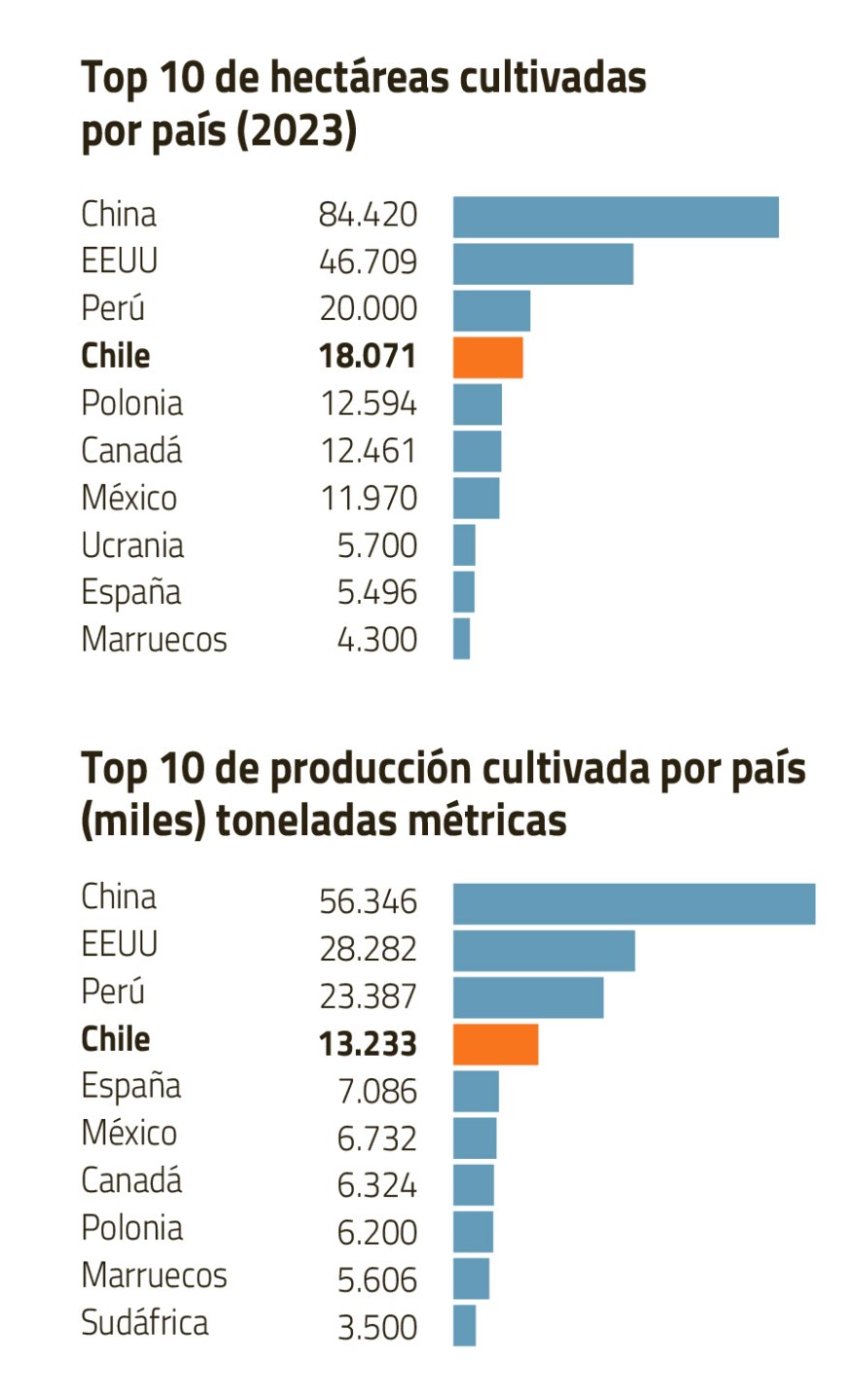

Luego, el sector derivó en una verdadera revolución productiva con el recambio de variedades de arándanos hacia características como un menor requerimiento de horas de frío, lo que posibilitó incorporar zonas del mundo impensadas hace 10 o 15 años como es el caso de Perú -convertido en el principal polo mundial-, México o Marruecos, transformándose en una fruta global que tiene como epicentro de las perspectivas futuras a China, que escaló a los primeros lugares de producción pero con un fuerte foco en el consumo interno, por lo cual sigue teniendo un potencial para las importaciones.

Es en estos escenarios donde transcurre el futuro de Agroberries y Hortifrut. “La integración con BerryWorld abrirá las puertas a nuevos mercados para nuestros productores, y creará una plataforma robusta para seguir empujando el crecimiento”, señaló Jorge Varela la semana pasada sobre las perspectivas de la compañía, que partió teniendo su principal negocio en los arándanos y que desde ahora potenciará también la distribución de frutillas durante todo el año, lo mismo en moras y frambuesas, desde la compañía europea.

En paralelo, el despliegue de Hortifrut cruza nuevas fronteras. Tras aumentar su posicionamiento en los mercados más consolidados –principalmente EEUU, asociándose a grandes productores creando la comercializadora de berries Naturipe Farms- y en Europa con la compra del 100% de Atlantic Blue -con posiciones en Portugal, España y el norte de África en 2021-, la compañía dio otro salto con alianzas en países como Senegal e India, donde ya tiene 100 hectáreas y selló un acuerdo con la firma local IG Berries para crecer en Asia y Medio Oriente. Una trayectoria que coronó instalando un hub global con base en Irlanda. “La firma se expande de manera importante. En lo productivo, crece del orden de 300 ha al año con su propia genética y está plantando cada vez más con terceros productores, y seguirá así por bastantes años, como evidencian sus exploraciones en puntos como Kenia, Ecuador o Colombia, sin olvidar de seguir consolidando su fuerte base en Perú”, indicó un ejecutivo al tanto del sector.

Una fuente conocedora de la estrategia de Hortifrut indica que el objetivo central es “duplicar las ventas en los próximos tres a cuatro años para superar los US$ 2 mil millones y en el lapso de un quinquenio alcanzar los US$ 2.600 millones, manteniendo un margen ebitda en torno al 20%”.

¿Próximos actores globales?

¿Qué empresa chilena se sumará a las primeras liga del negocio de berries internacional? En la industria los ojos están puestos en compañías como Prize, firma que además de estar posicionada como la quinta exportadora mundial de cerezas, está embarcada en un activo crecimiento en el rubro de los arándanos. De hecho, entre los objetivos para este año tiene previsto invertir del orden de US$ 70 millones para cultivar campos con nuevas genéticas de ese fruto en México y Perú. En este último país, ya tiene 500 ha plantadas, y durante el segundo semestre está concretando una segunda fase de crecimiento con otras 400 ha. “El volumen se va a cuadruplicar este año y esperamos facturar sobre US$ 80 millones esta temporada en Perú”, señaló el presidente de Prize, Alejandro García-Huidobro.

En relación a México, el directivo indicó que ya cultivaron las primeras 140 ha que entrarán en producción hacia diciembre próximo, hito a partir del cual “esperamos duplicar la superficie plantada esta temporada y llegar a cerca de 300 hectáreas”.

La estrategia de Prize va más allá de la región. En China se destinarán cerca de US$ 9 millones para comenzar una plantación de arándanos a fines de año, en "un proyecto de pequeña escala pero alta tecnología, con un socio local”, explicó García-Huidobro, a lo que se añaden iniciativas en la misma línea en Georgia y Marruecos, países en los cuales “estamos avanzando con productores estratégicos”, añadió.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok