Mientras este mes la Comisión Nacional de Evaluación y Productividad (CNEP) advertía sobre el estancamiento productivo de Chile, el precio del dólar volvía a ganar terreno sobre $ 900, dejando abierta la pregunta de si las caídas de mayo no fueron más que un alivio pasajero.

El "dólar a luca" regresará, dijo en conversación con Señal DF el director de Risk Modeling & Economic Advisory de Deloitte, Patricio Jaramillo. Y aseguró que en el centro de la problemática está la baja productividad en términos relativos, sin que el cobre pueda hacer mucho para remediarlo.

- Uno esperaría que el peso chileno se hubiese apreciado más con la escalada del cobre. Y ahí la pregunta que surge es: ¿Cuál es el castigo sobre el peso y cómo se podría descomponer?

- Creo que lo relevante es distinguir siempre entre la trayectoria de corto plazo, que es donde pueden existir los desalineamientos; y la de mediano y largo plazo, que es hacia donde debiese converger el tipo de cambio.

Diría que en el corto plazo, lo que muestra la evidencia es que te vas a mover 20% en torno al valor de equilibrio. De acuerdo con las estimaciones del Banco Central, este hoy día está en torno a $ 850 y $ 900. Entonces, es esperable que fluctúe entre los $ 700 y los $ 1.000.

En términos de tipo de cambio real, ese es el punto clave ahora. No es lo mismo esa trayectoria respecto de la del tipo de cambio nominal, que es el que normalmente interesa. Y ahí es donde, básicamente, si uno estudia el tipo de cambio desde los años 80 hasta hoy, ves desde el 2012 en adelante una tendencia clara a sobrepasar los $ 1.000, en términos de su trayectoria esperada.

Evidentemente, tiene este túnel de fluctuación de 20% que viene dado por los shocks de precio del cobre y sorpresas de actividad o de inflación en Estados Unidos y en Chile. Eso es impredecible, pero sí sabemos que se va a ir moviendo en esa tendencia hacia arriba.

- ¿Se puede asegurar entonces que el tipo de cambio va a volver a los $ 1.000 en algún momento?

- Claro. Lo que no podemos saber es cuándo. Y la razón viene en términos de producto potencial y de producto esperado: Chile tiene una tasa de crecimiento menor para los próximos tres o cinco años que el resto del mundo. Eso trae como contrapartida que tu productividad relativa es más baja que el resto, y por lo tanto, tu economía va a crecer menos que el resto. Por lo tanto, tu moneda va a valer menos.

- Entonces, no podemos salvarnos del dólar a $ 1.000.

- No podemos salvarnos del dólar a $ 1.000. Y por eso hemos estado hace mucho rato cerca de esa cifra. Habrá períodos en que vamos a volver a los $ 900, porque hemos tenido un shock muy grande del cobre, y pasó algo súper interesante y que no pasa siempre: subió el precio del cobre, pero cayó o se contuvo el del petróleo. En general, los shocks de commodities afectan a todos los productos, y acá nos benefició marginalmente en los términos de intercambio.

Los family office del mundo están apostando por las criptomonedas

Productividad y ahorro

- ¿Qué rol juega la productividad en esta tendencia al alza del tipo de cambio?

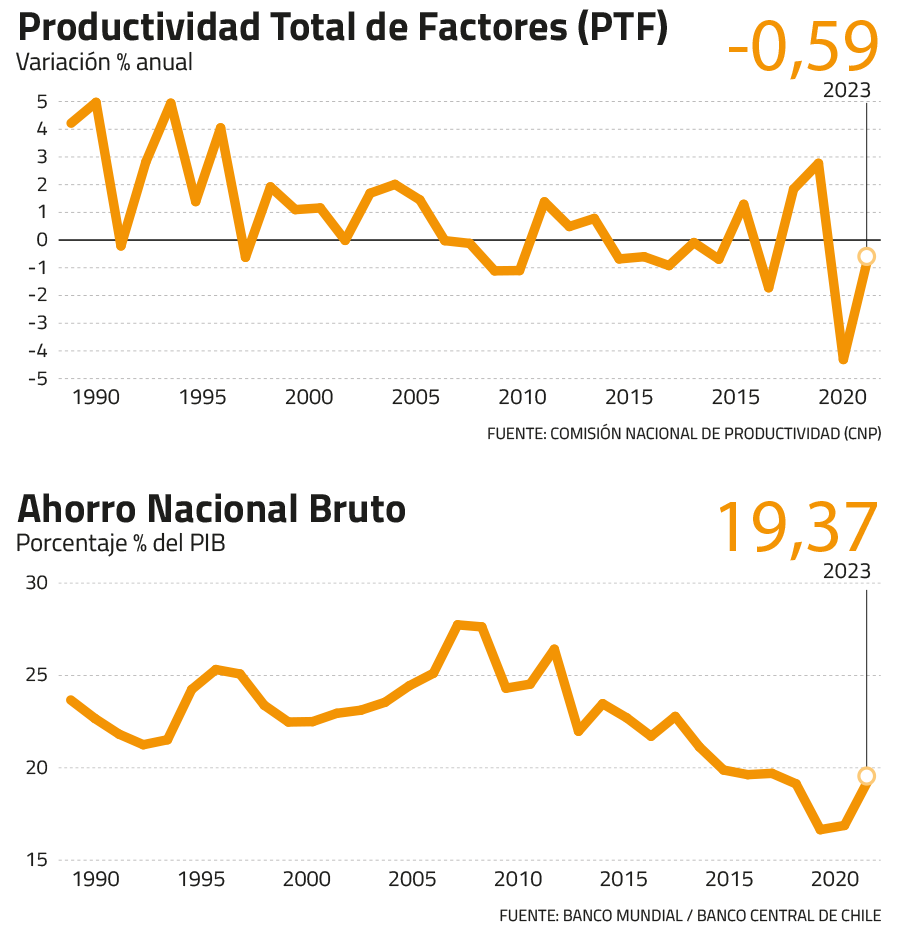

- La productividad es 100% el driver de largo plazo. Viene tanto por el lado del capital humano y la educación, como por la capacidad de generar inversión. Y ahí, en esas dos patas es donde estamos cojos, y por eso también no lo veo reversible, por lo menos de aquí a tres o cinco años, que podamos revertir ese diferencial de productividad y de crecimiento que tenemos con respecto al resto del mundo. Tendría que haber una reforma educacional severa para recuperar el terreno perdido y pasar al otro lado, o un shock de inversión que permita generar proyectos a un nivel que no estamos viendo hoy en día.

- ¿Cómo Chile puede hacer que la educación juegue a favor de las capacidades económicas del país?

- Hoy día hay un shock tecnológico que podemos adaptar relativamente rápido, y donde no necesitamos generar un cambio tan estructural. Tengo una buena perspectiva de lo que se está haciendo a nivel de adaptación en Chile. Nosotros mismos somos testigos de que las grandes empresas están usando Inteligencia Artificial, y hay startups que están haciendo cosas interesantes. Eso es como un bálsamo sobre ese diagnóstico.

- El país vio un impacto particular por los retiros de fondos de pensiones. ¿Cómo conversa eso con sus proyecciones sobre el tipo de cambio?

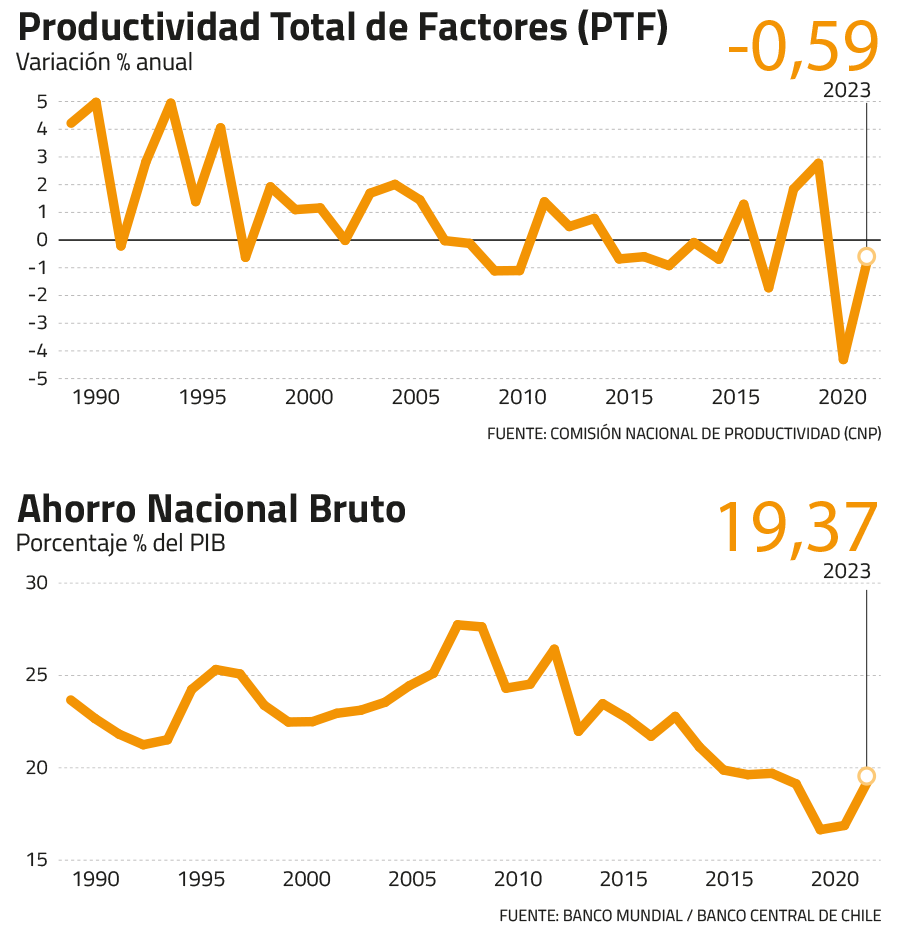

- Lo primero es que en Chile los retiros sustituyeron el incremento de deuda pública que se observó en el resto del mundo. Todos los países subieron aproximadamente entre 10 y 20 puntos porcentuales su endeudamiento como proporción del PIB, mientras que en Chile la deuda se movió en torno a 41%, y se ha mantenido ahí justamente porque la gente retiró dineros para sus pensiones.

Tenemos como nuestro escenario base que esa recuperación del ahorro previsional va a tomar a lo menos cinco años más. Si hubiese una medida adicional que acelere esto, evidentemente ahí tendríamos que cambiar el escenario, pero nosotros en los $ 1.000 del dólar tenemos contemplado que no habrá un acelerador de la recomposición de los fondos de pensiones.

Chile está muy bajo en ahorro nacional, en comparación con lo que tendría que haber si es que los retiros no hubiesen ocurrido. Y eso efectivamente ha impactado en esta debilidad mayor que tenemos respecto del mundo.

Entonces, ¿por qué estamos creciendo menos que el resto en términos potenciales? Un factor es la productividad y el otro es la menor inversión, y esta última es por menor ahorro, que al final es un driver fuerte. Los fondos de pensiones eran los que más hacían líquido todo el mercado de ahorro y de inversión en Chile.

Límites del cobre

- Hay una tesis muy vigente de que el cobre, por la importante escasez de oferta que se está advirtiendo va a llegar a US$ 5 e incluso US$ 6 la libra. ¿Comparten esto? Si es así, ¿cómo es que el peso se depreciaría de todas maneras?

- En el escenario central, hoy las proyecciones favorables de precios del cobre están en torno a US$ 5 y US$ 6 la libra. En rigor, en términos reales, no son tan desviadas con respecto a los súper ciclos que ya hemos visto. Tomando eso como base, incluso el cobre moviéndose nominalmente en ese rango genera que el PIB real esté en torno a valores ya observados en el pasado.

- ¿A cuánto tendría que subir el cobre para generar un cambio en el PIB tendencial?

- Es una pregunta difícil. Estamos hablando de que, para generar un quiebre en el PIB tendencial, debería ser capaz de pasar de 2% a 3% o más. Hoy día, el mundo desarrollado está creciendo entre 2,5% y 3%, más o menos, y hace bastante rato que estamos estancados en torno a 2% y un poco más, como techo. Para subir de ahí, el cobre tendría que estar 40% por sobre los niveles actuales de manera sistemática, y eso yo no lo veo probable.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok