Durante años el litio fue solo un negocio menor para SQM, una línea productiva incipiente que estaba lejos de ser la principal fuente de ingresos de la compañía como ocurre hoy. Los fertilizantes de especialidad y el yodo eran el core de la empresa, que apostaba a seguir creciendo para apoyar a la industria de los alimentos con sus nutrientes vegetales y los exámenes médicos con el yodo. La electrificación lo cambió todo. El proceso de descarbonización para hacer frente al cambio climático y el uso de baterías, intensificó la demanda global por litio, un insumo clave para el almacenamiento de energía, y multiplicó su precio en varias veces.

El gran salto ocurrió en 2021. Ese año, los ingresos por litio para SQM superaron por primera vez a los generados por la venta de fertilizantes. De ahí en más, la diferencia se fue haciendo cada vez mayor. Si en 2013, el litio y sus derivados eran el 9% de los ingresos totales de SQM, en 2023 representaron el 69% entre los negocios de la compañía.

Por lo mismo, no es de extrañar que el debate sobre el crecimiento de la empresa y su potencial futuro se haya centrado en los últimos años en este mineral. “El boom del litio eclipsó los otros negocios dentro de SQM”, reconoce Horacio Herrera, analista de renta variable de MBI Corredores de Bolsa.

Sin embargo, a una semana de la firma del acuerdo de extracción conjunta de litio de SQM con Codelco en el Salar de Atacama, bien vale mirar qué está sucediendo con la otra tajada del negocio, que equivale a un 33% de su utilidad bruta, según datos de la compañía al primer trimestre de 2024, en la que la empresa contempla una inversión de US$ 700 millones este año.

El impulso del yodo

El yodo y derivados son una materia prima que ha ido agarrando tracción. En el último año su precio escaló con fuerza para ubicarse en un máximo de US$ 70 por kg y hoy genera el 22% de las ganancias brutas de SQM, empresa que lidera el mercado mundial de este mineral con el 35% del market share. Sus usos son principalmente en la industria de la salud donde se usa como medio de contraste para exámenes médicos, en la industria farmacéutica y como insumo para la nutrición humana y animal.

“Si bien existe cierta moderación en los precios, éstos están bastante más altos de lo que estábamos acostumbrados hasta hace dos años. La demanda es bien estable, es un mercado que crece a una tasa de 4% o 5% anual, pero que por el lado de la oferta está bastante contenido y ese balance ha mantenido los precios en alto. Puede haber moderación, pero tiene buenos augurios para SQM”, explica Horacio Herrera.

Para asegurar su posición global en este negocio, SQM cuenta con la planta de yodo más grande del mundo, Nueva Victoria, ubicada en la región de Tarapacá. Sin embargo, en mayo pasado tuvo que reorganizar su operación en las faenas ubicadas en Antofagasta: Pedro de Valdivia terminó su proceso de lixiviación de pilas de relave, y Coya Sur, agotó su mineral, lo que significó el cierre de esas operaciones y la desvinculación de unas 250 personas. Mientras tanto, en la faena de Pampa Blanca, también en la región de Antofagasta, la empresa busca aumentar su producción en 1.300 toneladas métricas este año.

“La demanda global de yodo continuará siendo sostenida por el mayor uso de medios de contrastes para rayos X. En cuanto al precio, esperamos que se mantenga estable debido a la entrada de nueva capacidad, entre ella la expansión en Pampa Blanca”, dice Carolina Cruzat, analista de Banchile Inversiones.

El peso de los nutrientes vegetales

El que históricamente fue el principal negocio de SQM, los nutrientes vegetales de especialidad, ha ido perdiendo espacio. Si en 2015 representaba el 38% de los ingresos totales de la firma, en 2023 alcanzó solo el 12%, con ventas por alrededor de US$ 900 millones. Sin embargo, la empresa continúa siendo la principal productora de nitrato de potasio en el mundo, con el 42% del mercado. Es un fertilizante de alta calidad, libre de cloro y altamente soluble, que se utiliza en plantaciones de frutales de alto valor y en cultivos de papa.

Carolina Cruzat explica que “la demanda global de nitratos se ha recuperado durante los últimos meses ante la normalización de su costo anteriormente afectado por el conflicto geopolítico en Europa y el alza del precio del gas natural, insumo clave para la producción de fertilizantes nitrogenados.

Según las previsiones de SQM, el mercado del nitrato de potasio podría crecer 15% durante 2024. La empresa proyecta que el precio ya habría tocado fondo y que podrían estabilizarse hacia el resto del año si se mantienen las actuales condiciones.

En tanto, los negocios de potasio y químicos industriales, en los que SQM tiene una participación global de 1% y 67% respectivamente, podrían mantenerse estables durante este año.

Respecto del peso que estos negocios pueden tener en hacia el futuro en los márgenes de SQM, Guillermo Araya, gerente de Estudios de Renta4 sostiene que, en la medida que se recupere el precio del litio, luego de la caída que ha registrado desde 2023 en adelante, el aporte de estas otras áreas tendería a ser menor en el total de las ganancias de la empresa. “El aporte de 33% de los otros negocios es circunstancial porque el litio hoy está aportando poco. En un escenario de mayor estabilidad de precios debería ser entre 20% a 25%”, estima.

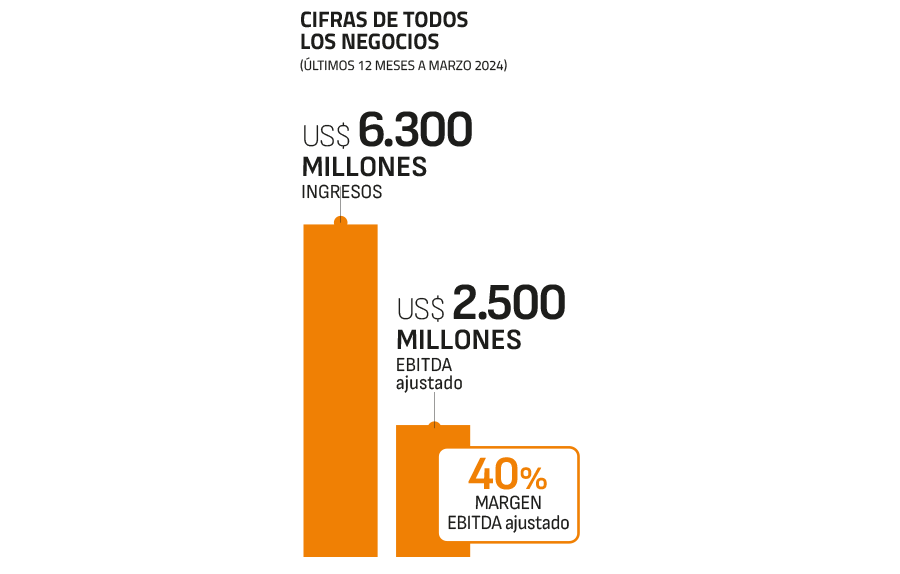

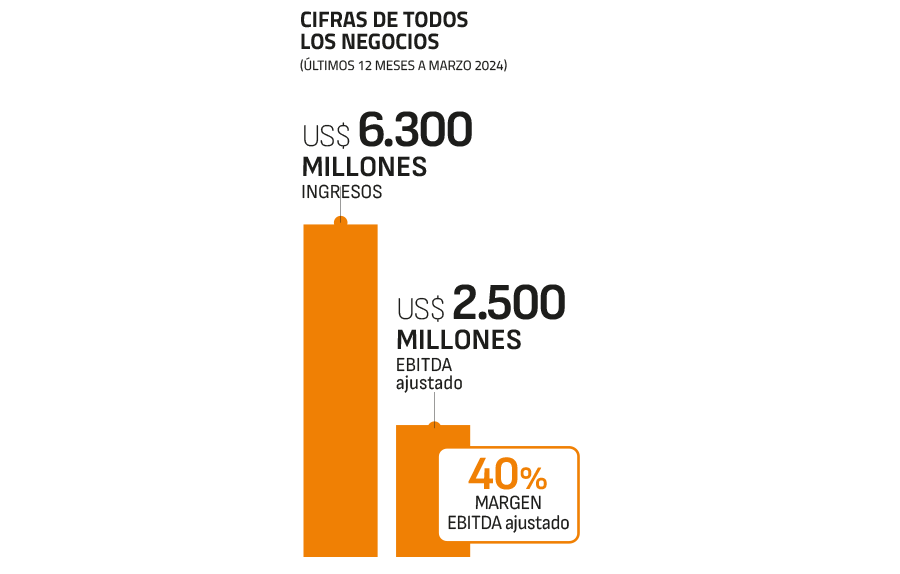

CIFRAS DE TODOS LOS NEGOCIOS

(% del beneficio bruto en 12 meses a marzo 2024)

67% Litio y derivados

22% Yodo y derivados

- Ingresos: US$ 893 millones

- Beneficio bruto: US$ 523 millones

- Market Share: 35% (a diciembre 2023)

- Factores clave 1T 2024 vs 1T 2023: Mayores volúmenes de ventas (9%) parcialmente compensados por un menor precio promedio (-8%)

- SQM estima que el mercado mundial de yodo la demanda podría crecer ~4% en 2024.

- Dado el crecimiento esperado de la demanda y nueva oferta limitada, se estima que el precio podría permanecer estable por el resto del año, con una posible ligera alza desde los niveles del 1T2024

- Capex 2024-2025: aproximadamente US$ 700 millones, incluido el mantenimiento de US$ 80 millones de dólares por año

8% Nutrición Vegetal de Especialidad

- Ingresos: US$ 901 millones

- Beneficio bruto: US$ 191 millones

- Market Share: 42% (a diciembre 2023)

- Factores clave 1T 2024 vs 1T 2023: Volúmenes de ventas significativamente mayores (21%) y menor promedio interanual de precios (-22%).

- SQM estima que el mercado de nitrato de potasio podría crecer ~15% durante 2024.

- Se proyecta que el precio de mercado habría tocado fondo, y que los precios se mantendrán relativamente estables el resto del año, siempre y cuando las condiciones actuales del mercado permanezcan inalteradas.

1% Químicos Industriales

- Beneficio bruto: US$ 29 millones

- Ingresos: US$ 131 millones

- Market Share: 62% (a diciembre 2023)

- Factores clave 1T 2024 vs 1T 2023: Mayores precios promedio (63%) y menores volúmenes en ventas (-80%).

- SQM estima una demanda y un precio de mercado relativamente estables para el resto del año.

- Volúmenes de ventas planos en 2024 vs 2023 con precios relativamente estables vs 1T2024.

2% Potasio

- Beneficio bruto: US$ 36 millones

- Ingresos: US$ 256 millones

- Market Share: 1% (a diciembre 2023)

- Factores clave 1T 2024 vs 1T 2023: volúmenes de ventas significativamente mayores (19%) y precios promedio más bajos (-38%).

- La demanda del mercado de potasio podría alcanzar ~70 millones de toneladas métricas en 2024 vs 2023.

- SQM espera que los volúmenes de ventas de potasio alcancen las 600.000 toneladas métricas en 2024.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok