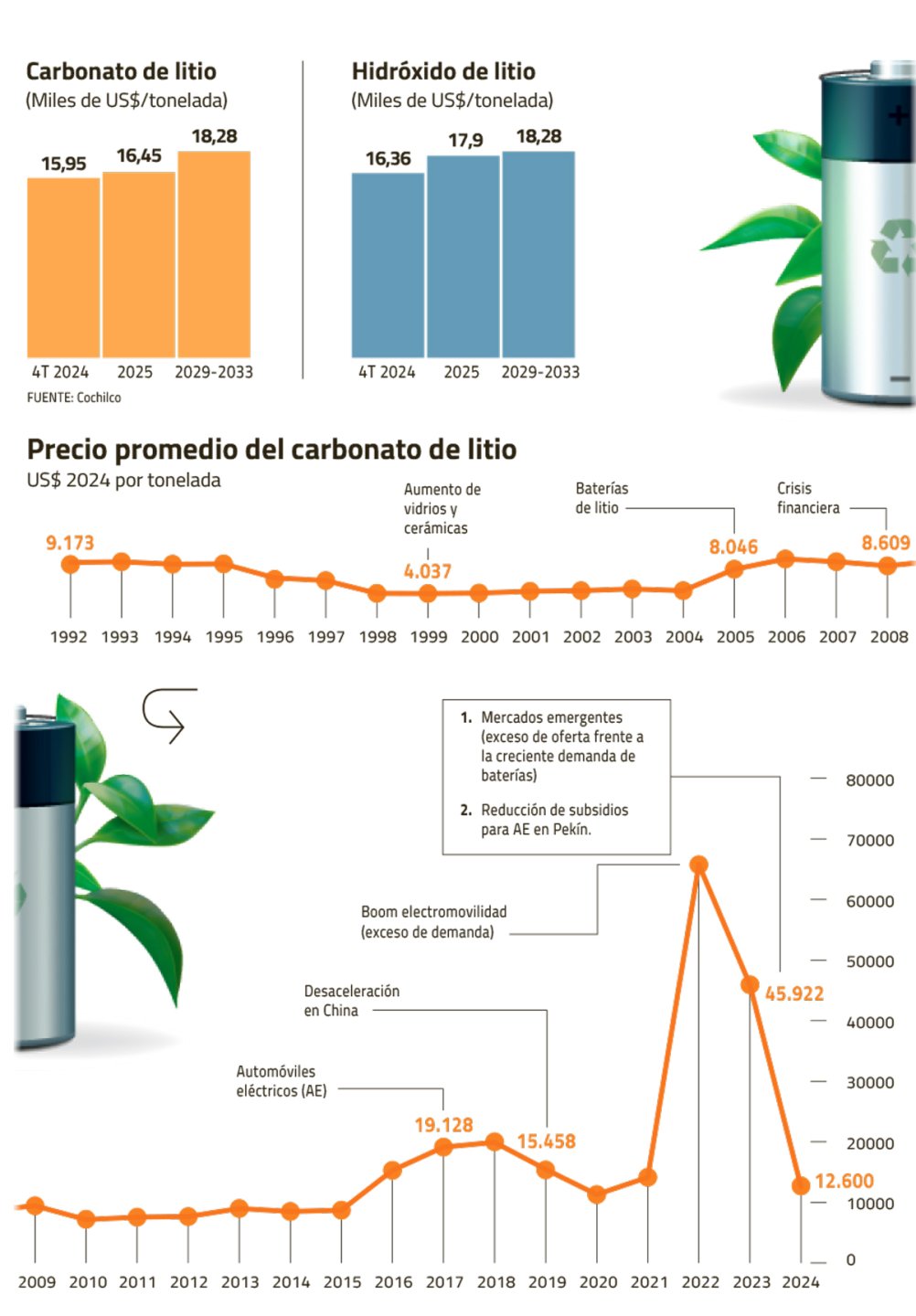

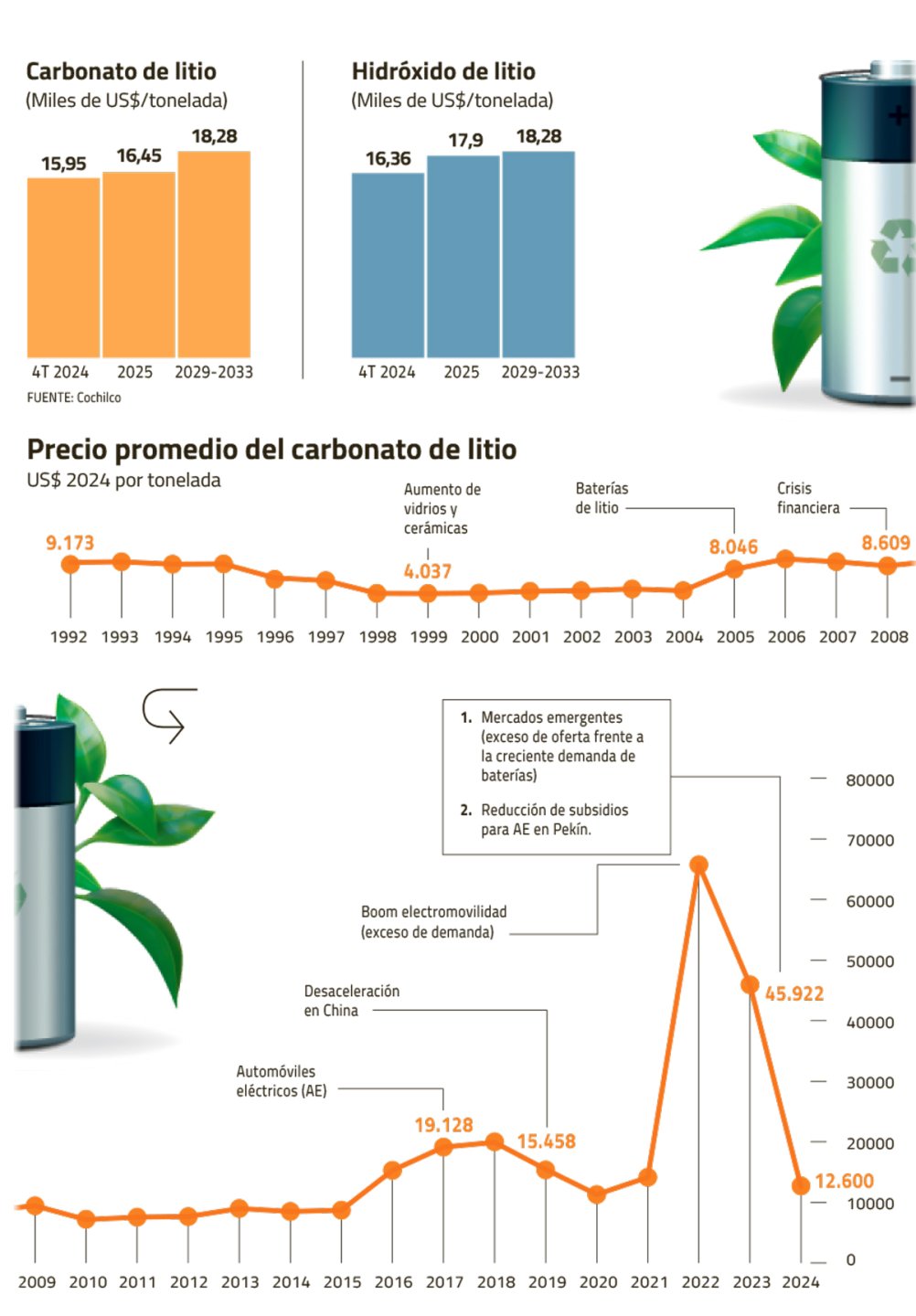

Hace una semana la acción de SQM estaba en mínimos del año ($ 32.000), arrastrando al IPSA, al ser uno de sus principales componentes. Sin embargo a partir de esta semana comenzó a escalar saltando el miércoles cerca de un 10% alcanzando los $35.950, aún muy lejos de sus máximos históricos registrados hace exactamente dos años (14 se septiembre de 2022), cuando alcanzó los $ 91.032, impulsado por el precio máximo alcanzado por el litio, cuando llegó a US$ 84.500 la tonelada.

En SQM no les sorprendió este giro. Mientras todas las compañías que le compiten a nivel mundial están sumidas en un torbellino, que las ha llevado a bajar producción, cerrar plantas, bajar gastos e incluso despedir gente, SQM tomó la decisión de seguir creciendo, tal como lo hizo hace cinco años, antes que estallara la pandemia. Internamente señalan que esta decisión va a repercutir positivamente en los resultados del grupo, porque mientras la competencia baja la guardia, ellos aprovecharán de mantenerse en el mercado y no ceder terreno.

Su apuesta (en corto tiempo) les ha dado la razón, porque con el correr de las semanas las productoras de litio han ido bajando las cortinas, entregando espacios a la firma chilena.

La caída de los precios del litio, con un valor actual de alrededor de US$ 10.000 por tonelada, ha obligado a muchos actores en el mundo a reducir su producción. ¿La razón? El exceso de oferta de mineral abrumó la demanda de los fabricantes de baterías en medio de una desaceleración en las ventas de vehículos eléctricos.

Las mineras de litio en el mundo han sido golpeadas por esta realidad. Sin ir más lejos, durante el transcurso de la semana, el gigante chino de baterías Contemporary Amperex Technology (CATL) anunció que tuvo que detener la producción del metal blanco de una importante mina china en la provincia sureña de Jiangxi.

Pero no es el único. Este anuncio viene a engrosar la lista de mineras que han tenido que ajustar sus planes de crecimiento como Albemarle y Tianqi.

La estrategia SQM

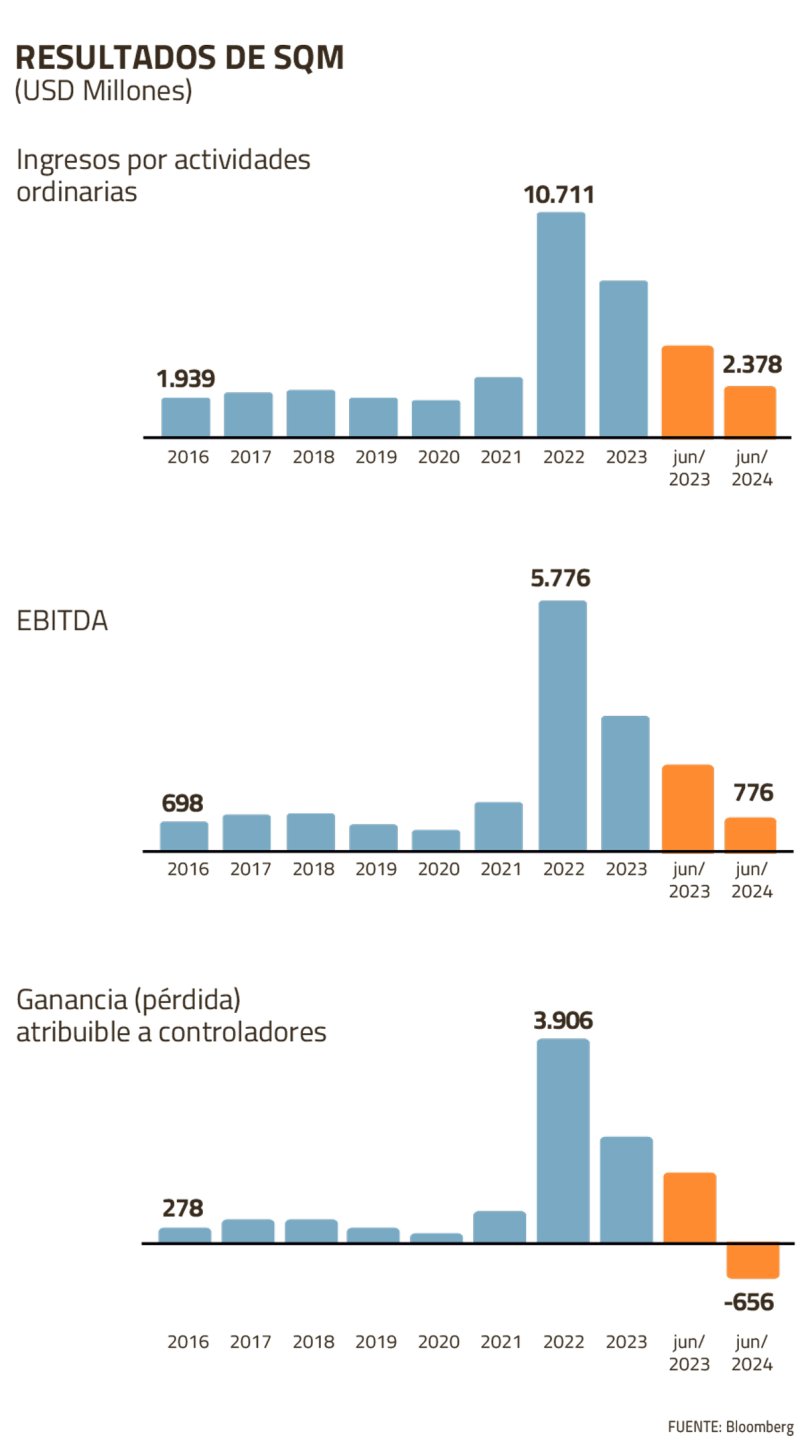

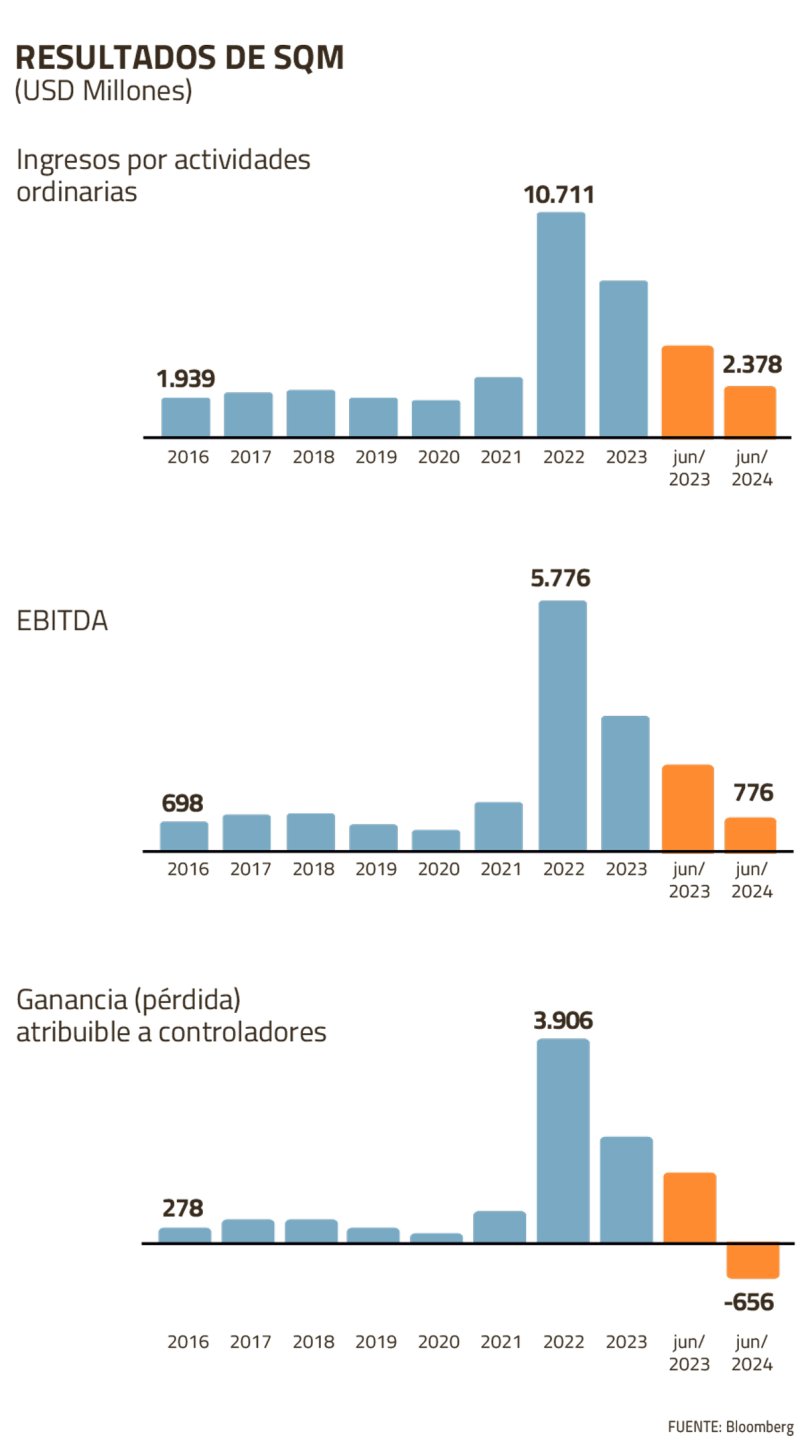

En 2024, la minera no metálica tuvo una caída interanual de 63% en sus ganancias del segundo trimestre, las que totalizaron US$ 213,6 millones, debido principalmente a la caída en el precio del litio. A pesar de este escenario y como señaló su gerente general, Ricardo Ramos en la última presentación de resultados de la compañía, los planes se mantienen.

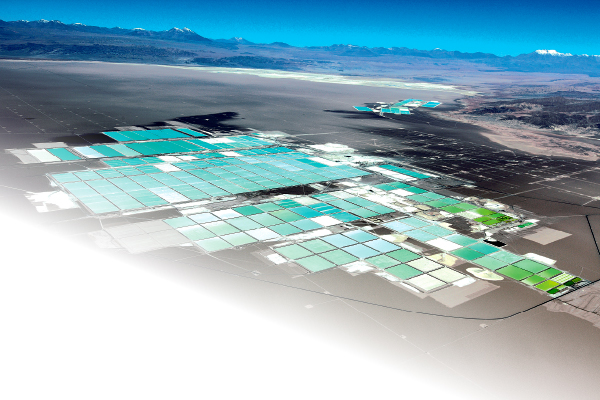

La firma actualmente cuenta con una producción de 180.000 toneladas. Con el acuerdo con Codelco, el plan es llegar a las 300.000 de cara a 2030, para ello requieren hacer crecer la planta de refinación.

De hecho, esta semana emitieron un bono por US$850 millones en el mercado internacional para refinanciar la deuda pendiente y para fines corporativos generales de la sociedad, incluido el financiamiento de gastos de capital.

No es la primera vez que SQM aprovecha una coyuntura adversa para avanzar en su producción. Entre 2019 y 2021, cuando el mineral blanco todavía no alcanzaba su punto más alto, invirtieron para aumentar su producción. El objetivo era garantizar tener siempre producto en stock.

A pesar de que 2019 fue peor que 2018 por los menores precios de venta, esto no detuvo los planes de expansión de la compañía, aun cuando la disminución de las ventas fue del orden del 31,2% de un periodo a otro.

En la memoria anual de 2019, SQM da cuenta de que en ese momento la capacidad productiva de la planta de carbonato de litio en Salar del Carmen era de 70.000 toneladas métricas por año. A continuación se dice: “Estamos en proceso de aumentar nuestra capacidad de producción a 120.000 toneladas métricas por año”. Plan que ejecutaron a pesar de los vientos en contra que supuso la pandemia para la expansión de la compañía.

Pasaron dos años y la historia les dio la razón. El precio del litio alcanzó su máximo histórico en 2022 llegando a los US$ 84.500 por tonelada. Su producción en ese entonces ya había superado la meta de las 120.000 toneladas. Estaban listos. Entonces abastecieron la demanda global que trajo en ese minuto los proyectos ligados a la electromovilidad y las baterías.

Los ingresos totalizaron US$ 10.710,6 millones para los doce meses finalizados el 31 de diciembre de 2022, lo que representó un aumento del 274% frente a los US$ 2.862,3 millones reportados durante el mismo período de 2021.

El plan de ahora, que los vientos vuelven a soplar en contra del precio del litio, es apostar a repetir la jugada. A pesar de que las mineras en el mundo están recortando sus planes de crecimiento, SQM se mantiene tranquilo con sus proyectos de expansión.

Para ello, eso sí, la compañía está cuidando sus costos, primero manteniendo una caja limpia lo que implica no desviar la atención en costos innecesarios, así como aplicando eficiencia con proyectos que hagan más sostenibles las operaciones.

La apuesta de la compañía es que si se mantienen a raya los costos, se apuesta por la eficiencia y se concentran en aumentar la producción, cuando la demanda suba y también los precios, podrán nuevamente gozar de los beneficios que ello traiga.

Y eso el mercado comienza a internalizarlo. Hace un par de semanas, BanChile Inversiones recomendó comprar acciones de SQM. "Si bien los precios del litio han caído más de un 70% durante el último año, vemos una recuperación hacia niveles de US$ 20/Kg en el precio del metal a fines de 2025, a medida que recortes en la oferta de mercado reducirían el actual exceso de producto en dicha industria", dijo. "Adicionalmente, creemos que el valor actual de la acción no incorpora los beneficios del acuerdo respecto a la operación futura en el Salar de Atacama", agregó.

Por ahora, el objetivo de SQM es seguir aprovechando su momento como ya lo hizo una vez en 2019.

Los recortes de la industria

Tianqi Lithium

La compañía que opera en China, Australia y Chile, tras haber logrado ganancias por US$ 884 millones en el primer semestre de 2023, informó pérdidas de hasta US$ 758 millones en la primera mitad de 2024.

En 2018 la firma de capitales chinos Tianqi compró en unos US$ 4.000 millones una participación a la empresa chilena SQM, que le trajo una gran deuda. De hecho, la compañía tuvo que vender su participación en la mina australiana Greenbushes para pagar un préstamo que usó para entrar a la propiedad de la firma chilena.

En medio de la disputa con SQM respecto a someter la alianza de la minera no metálica con Codelco a la aprobación de una junta extraordinaria de accionistas, analistas de Scotiabank señalaron que podría vender su participación en SQM en US$ 3.000 millones.

A esto se le suma que desde China también se habían anunciado recortes de producción (Zhejiang Huayou Cobalt y Zhicun Lithium Group), al igual que la australiana Core Lithium y Greenbushes, que opera en ese país, de propiedad de Albermarle y Tianqi.

Albemarle

En lo que va del año la multinacional estadounidense ha anunciado dos planes de reducción de gastos. El primer productor de litio a nivel global reportó pérdidas por US$ 188 millones en el segundo trimestre, con lo que terminó por frenar su plan de expansión en Australia, paralizando los trabajos para expandir su planta de conversión de Kemerton.

La estadounidense, que aumentó su cuota de mercado desde 21% a 31% entre 2021 y 2023, según un reporte de la Comisión Chilena del Cobre, comenzó 2024 despidiendo al 4% de su planilla a nivel mundial y aplazando el gasto en un proyecto de refinería en Estados Unidos, en el marco de un amplio plan de reducción de costos por la caída de precios del metal.

El director ejecutivo de la compañía, Kent Masters, señaló que la empresa está llevando a cabo una revisión exhaustiva de su estructura de costos y operaciones, un proceso que se espera concluya en octubre de este año. No se descartan despidos adicionales y la venta de activos no estratégicos.

CATL

La compañía china es el mayor fabricante de baterías para vehículos eléctricos (EV) y sistemas de almacenamiento de energía del mundo. Esta semana dijo que planea ajustar la producción de dos minas de lepidolita, mineral altamente explotado en ese país para producir litio ubicadas en la región de Jiangxi. Este se extrae de una roca dura cuya producción es más costosa en comparación con otras fuentes, como los depósitos de salmuera. Esto ha obligado a CATL a reconsiderar su estrategia de producción.

La decisión de CATL de reducir su producción afectará considerablemente el mercado chino de litio. Según un informe de UBS, la producción mensual de carbonato de litio en China disminuirá en un 8%.

El mercado se hizo eco de esta noticia y SQM sobresalió en la bolsa a causa de esta señal que apunta hacia un esperado ajuste de oferta en la industria del litio, impulsando los precios del mineral.

Arcadium Lithium

En esta misma línea, la empresa minera Arcadium Lithium –que nació de la fusión entre la estadounidense Livent y la australiana Allkem este año–, canceló el jueves de esta semana dos créditos internacionales con el BID Invest y con la Corporación Financiera Internacional (IFC) – miembro del Banco Mundial–, por un total de US$ 230 millones. Estos créditos los había obtenido para invertir en el desarrollo del proyecto argentino Sal de Vida. La empresa recientemente ya había ralentizado el plan de expansión del proyecto Fénix, donde se ubica la principal mina de litio de Argentina.

Como parte de su plan de reducción de costos ante la débil situación del mercado del litio y mejorar su flujo de caja, la minera también suspendió temporalmente las operaciones en su mina Mt. Cattlin en Australia a comienzos de mes. Asimismo, pausó su proyecto Galaxy en Canadá.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok