Durante la última década los dividendos repartidos por las empresas chilenas han experimentado variaciones considerables. A dos semanas de haber culminado las juntas de accionistas, los montos acordados se afianzan en niveles medios y toman distancia de los máximos históricos registrados tres años atrás. Este escenario ha generado optimismo en el mercado, el cual observa cómo las empresas están reinvirtiendo, al mismo tiempo que satisfacen el apetito de los accionistas.

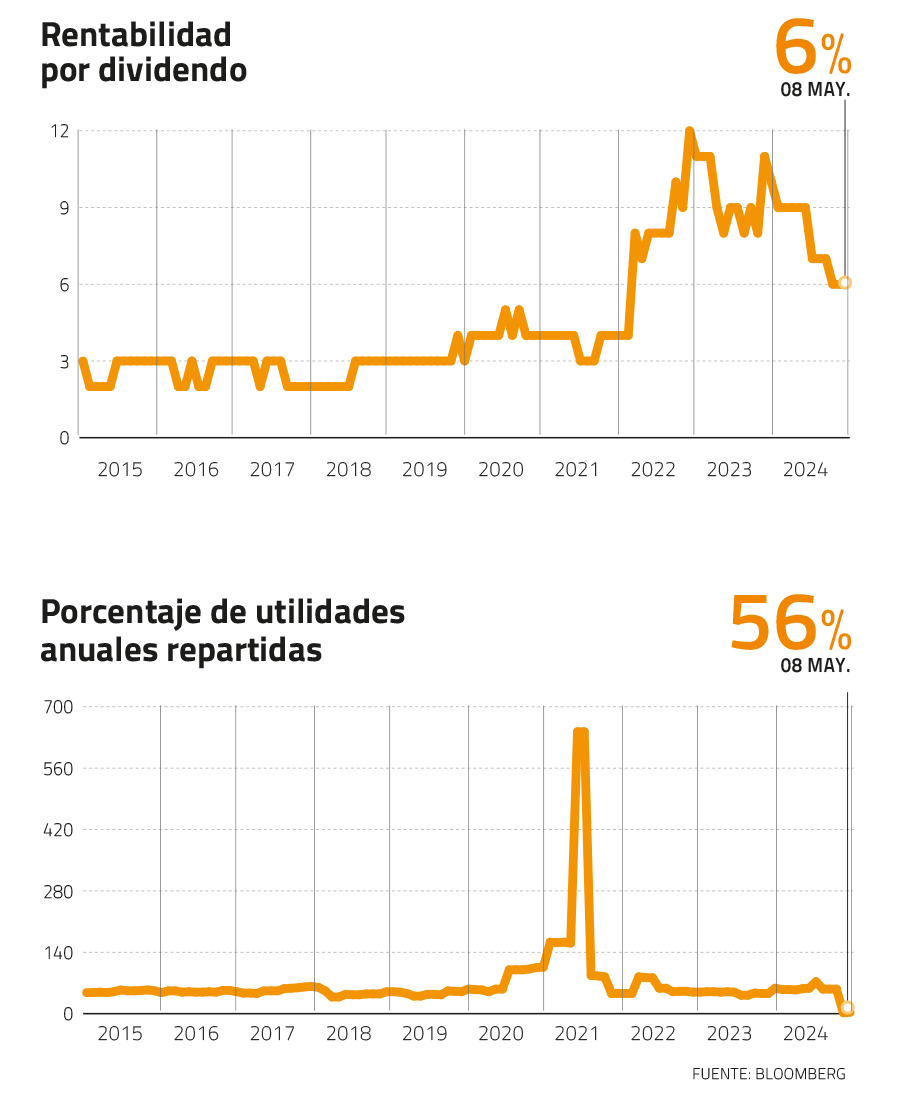

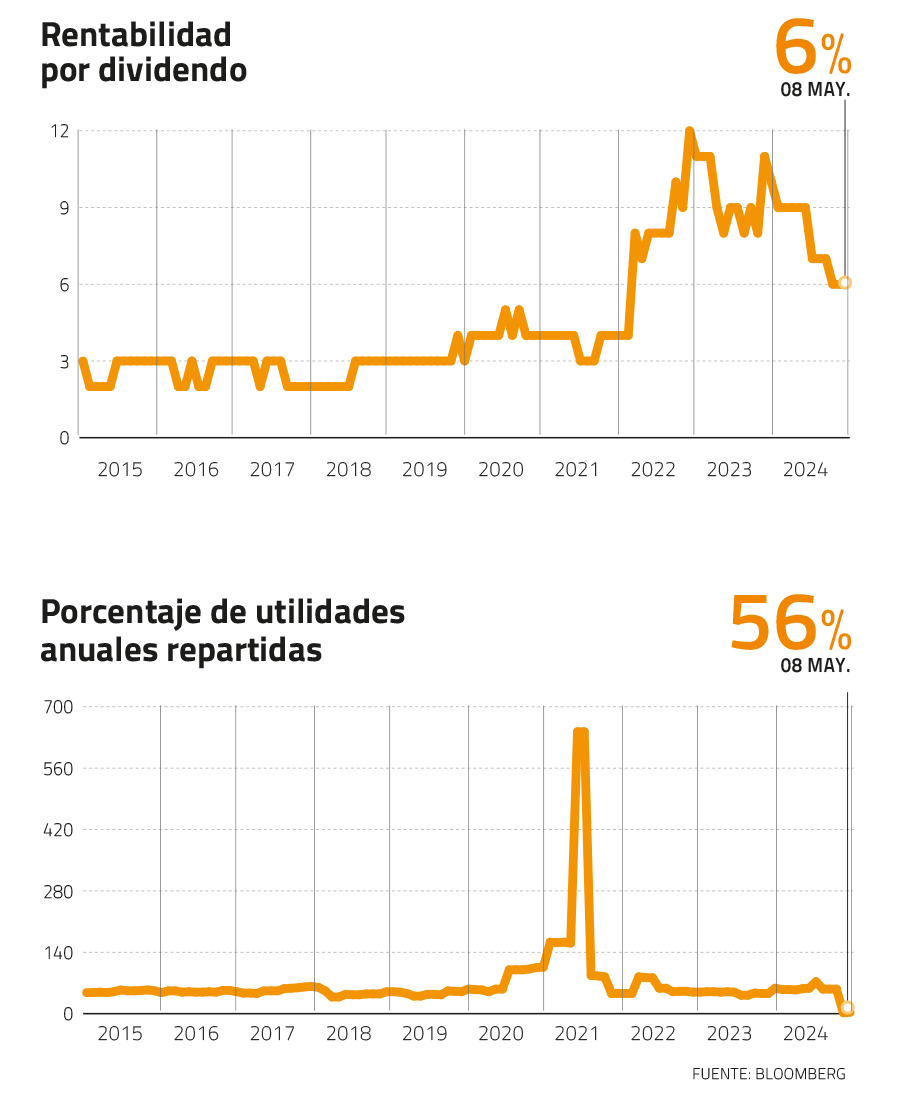

En base a datos de Bloomberg, Señal DF graficó cómo los dividendos repartidos por las empresas IPSA han ido cambiando durante los últimos diez años. Para el ejercicio, se obtuvo el porcentaje de utilidades repartidas, conocido como payout, y la rentabilidad por dividendo o Dividend Yield (DY, por sus siglas en inglés), el cual mide la relación entre los dividendos entregados por acción y el precio del papel.

Utilidades repartidas

Actualmente, los datos reflejan que en promedio las firmas que componen el índice bursátil repartirán el 55,9% de las utilidades, cifra similar a la registrada en 2023 cuando entregaron el 50%. Frente a eso, que las empresas estén entregando alrededor de la mitad de sus beneficios ratifica el retorno a sus niveles medios históricos, y así, se distancia de la distribución en 2021 y 2020.

“Es una normalización de resultados”, analizó el analista de Renta Variable de MBI Corredora de Bolsa, Horacio Herrera.

A pesar del retorno de las cifras a sus medidas históricas, los analistas advierten que se deben analizar las razones detrás de cada compañía para saber cuáles son las repercusiones.

“Si reparten dividendos es porque la empresa está invirtiendo menos, lo que es una señal negativa al haber menos confianza en el futuro y en nuevos proyectos. Y eso fue lo que pasó durante el 2021, las empresas postergaron las decisiones de inversión provocando que aumentaran los retornos por dividendos”, explicó el subgerente de estudios de Renta Variable en Bice Inversiones, Aldo Morales.

“Cuando reparten el 100% de las utilidades es porque la empresa tiene un exceso de flujo de caja, o bien, porque no tiene proyectos de inversión. De todas formas, la distribución de dividendos restringe la reinversión, por lo que siempre va en desmedro del valor económico de la empresa a futuro”, analizó el gerente de estudios de Renta 4, Guillermo Araya.

Pese a la abrupta disminución del payout en comparación a años anteriores, el promedio actual de las empresas IPSA se vio fuertemente impulsado por el reparto de dividendos de la Compañía Sudamericana de Vapores. La sociedad, controlada por el grupo Luksic, anunció un reparto de dividendo sin precedentes de unos US$ 1.140, lo que representaría el 492% de las utilidades logradas el año anterior.

Pero Vapores no ha sido la única que reparte grandes cantidades frente a sus buenos resultados. La banca es otro de los sectores que entregó a sus accionistas montos considerables.

Banco de Chile fue quien dio el puntapié inicial en la plaza, tras acordar en su Junta de Accionistas de marzo distribuir el 65% de las utilidades del ejercicio 2023, que fue de US$ 807 millones. Semanas más tarde, Banco Santander acordó repartir el equivalente al 70% de las utilidades de 2023, el equivalente a US$ 373 millones, al dólar de este viernes.

“El reparto de utilidades que hicieron fue porque la banca se ve beneficiada por la composición de sus activos que están en UF, donde son las colocaciones que se ven reflejados de mejor manera. Además, tienen políticas de dividendo bastante estables y están capitalizados, por tanto, tampoco tienen necesidad de ir capitalizando parte de las utilidades”, explicó el operador de renta variable de Vector Capital, Jorge Tolosa.

Utilidades que seducen

La rentabilidad por dividendo alcanzó el 6% en los últimos 12 meses, una cifra que viene disminuyendo luego de superar los dos dígitos en 2022. A pesar de su caída, el promedio de las empresas IPSA aún genera oportunidades de inversión en la renta variable local, aunque se deben considerar las razones que explican las cifras.

“Es más atractiva la renta variable cuando aumenta el DY porque la hace más competitiva con la renta fija. Las cifras actuales quieren decir que la bolsa está barata, que todavía hay buenas oportunidades, pero que a la vez el mercado le asigna un mayor componente de riesgo”, explicó Morales.

Herrera de MBI expresó que más allá de que la rentabilidad influye al momento de invertir hay que ser cuidadoso, ya que “es solo una de las variables a la hora de tomar la decisión. Por eso se debe mirar el precio de la acción y conocer las razones que influyeron en el monto del dividendo repartido”.

Araya profundizó en la importancia de analizar las razones del DY. “A veces el mercado se alegra de que la empresa pague y suba la rentabilidad por dividendo, pero tener una política que reparta el 80% de las utilidades quiere decir que no hay proyectos rentables por financiar. Por eso, a veces una rentabilidad por dividendo alta puede ser contraproducente para el inversionista a largo plazo”.

La cifra de la semana

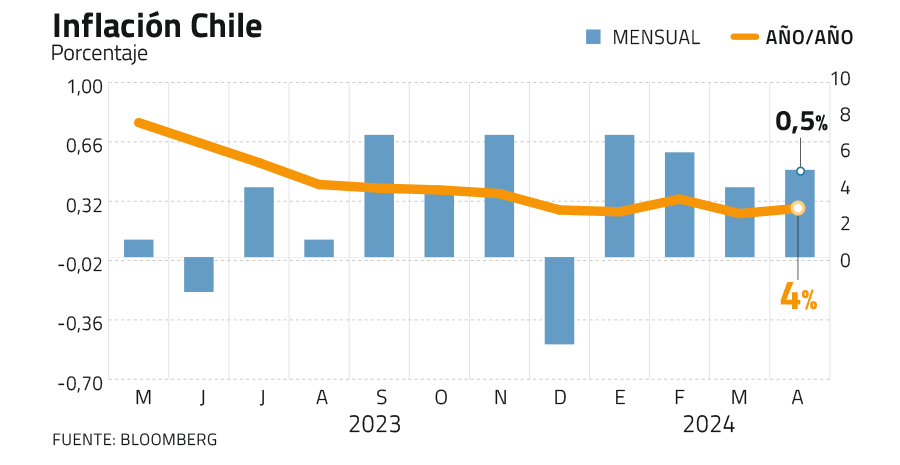

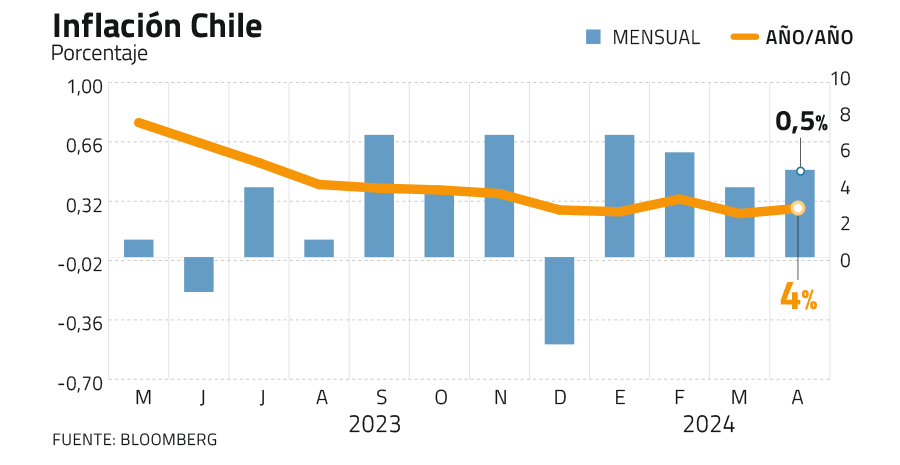

- El miércoles el INE dio a conocer el IPC de abril, el que resultó por sobre las expectativas del mercado. En su variación mensual, se ubicó en 0,5% frente a la previsión de 0,4%, mientras que, en términos anuales, los precios se aceleraron un 4%, sobre la previsión de 3,7%.

- El dato genera una serie de inquietudes en el mercado respecto al proceso de política monetaria y si la inflación realmente está retrocediendo. Lo que se cree, es que el Banco Central seguirá con los recortes de tasas de interés, debido a que el nivel actual de tasas continúa siendo restrictivo, pero es posible que el tono que adopte el consejo sea menos expansivo que hace algunos meses. Hoy, las expectativas se cargan a que el próximo recorte sea de 50 puntos base.

- De esta forma, y si bien el dato resultó sobre lo esperado, debería ser positivo para los instrumentos de renta fija en UF, dado que el devengo de estos papeles ganaría mayor atractivo, mejorando la rentabilidad esperada para los próximos meses y aumentando el apetito por este tipo de activos, lo que se sigue viendo reflejado en la continua salida de saldos desde depósitos a plazo a instrumentos de mayor duración. Por otra parte, un posible discurso más moderado por parte del Banco Central ayudaría a aliviar la presión en el diferencial de tasas entre Chile y Estados Unidos, provocando posibles caídas en el tipo de cambio en el corto plazo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok