A poco más de dos años que La Polar renegociara sus deudas, ayer la compañía informó que buscaría hacer lo mismo nuevamente, tal como adelantó Diaro Financiero en febrero pasado. La decisión del directorio se gatilló tras conocer un análisis encargado al banco de inversiones BTG Pactual, sobre el estado actual de la empresa y sus proyecciones. En éstas, dicen cercanos, la empresa aparecía en una situación compleja, sin poder cumplir sus compromisos.

El presidente de la firma, César Barros, explicó en un comunicado que "habiendo superado las principales contingencias legales y despejado temas pendientes como fuera la decisión de salir de Colombia, además de sentar las bases para un negocio sano en Chile, tanto retail como financiero, hoy se ha hecho evidente que debemos ajustar nuestra carga financiera a lo que es la nueva realidad de La Polar y, así, dar término al proceso de normalización de la empresa a tres años de destapado el fraude", explicó.

A esto añadió que "la actual carga financiera limita la capacidad de crecer de La Polar y las posibilidades de que los accionistas reciban dividendos".

Lo que se busca

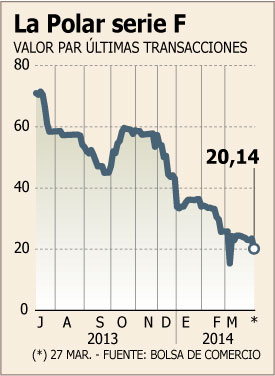

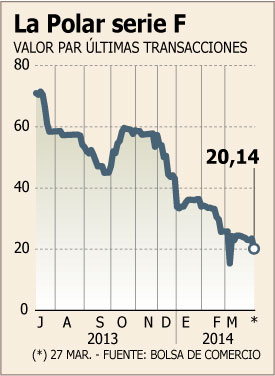

La empresa buscaría que se reconozca el valor de mercado más que el valor nominal de su deuda. Así lo señaló el mismo Barros en un comunicado, en donde indica que "es el momento de ajustar nuestros pasivos a lo que el mercado mismo cree que vale la deuda y que es muy distinto al precio que prevalecía en un principio".

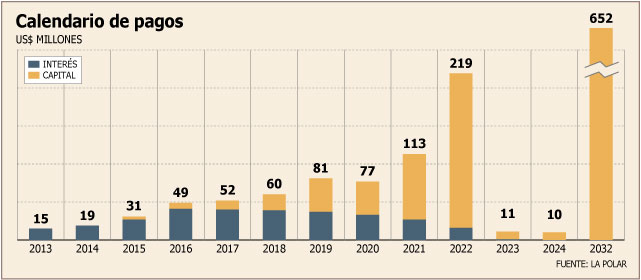

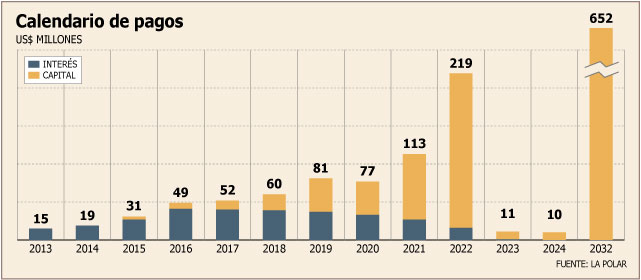

En todo caso, la renegociación sólo incluiría la deuda del convenio judicial preventivo, expresada en dos bonos. El bono F –deuda senior- tiene un valor nominal de US$ 391 millones, pero se transa en el mercado a un 20,14%, por lo que el valor de mercado alcanzaría los US$ 78 millones, aproximadamente. En tanto, el bono G –deuda junior- tiene un valor nominal de US$ 370 millones, aunque tras el castigo del mercado, hoy estaría en torno a US$ 18,5 millones.

De esta forma, señalan fuente del proceso, la deuda de La Polar tendría un valor de mercado de US$ 96,7 millones, lejos de los US$ 750 millones nominales.

La justificación de La Polar detrás de esta idea, es que los tenedores de deuda de la compañía ya provisionaron la misma, por lo que conseguir el valor de mercado más algo adicional, sería mejor que no recibir nada. Por lo mismo, el hacer esta conversión, "no sería doloroso", comentan cercanos al proceso, pues esto ya está "internalizado".

Además, dicen entendidos, con esto la deuda de La Polar se acercaría a niveles promedio de mercado, de entre tres y cuatro veces el Ebitda.

Distintas posiciones

Entre los acreedores las posiciones de qué hacer ante una quita de deuda de La Polar, son disímiles. Algunos aseguran que lo que estarían dispuestos a conversar con La Polar es una extensión de plazos, más que una rebaja en el monto. De hecho, añaden, la banca nunca en la historia ha hecho un "perdonazo" como éste.

Al interior de la compañía ven con buenos ojos la posibilidad de extender el plazo de pago, manteniendo el monto, toda vez que se reduzcan las cuotas a apagar.

Por otra parte, fuentes de una aseguradora que tiene papeles de La Polar, apuntan a que están disponibles para hacer una quita de deuda y que la lógica apunta a límites de hasta 90% para la serie F, y hasta 50% para la serie G. Eso sí, apuntan que no tiene sentido entregar más plazo a los bonos, pues su duración ya es extensa.

Otros acreedores, más duros en su posición, señalan que estarían dispuestos a dejar caer a La Polar antes que perdonar las deudas, puesto que los montos ya están provisionados en sus respectivos balances y una nueva renegociación implica una serie de trámites legales y conversaciones con sus matrices.

En todo caso, Barros dijo que esperaban "una negociación corta y exitosa, porque los accionistas deben poder recibir los frutos de las mejoras que se han logrado hasta la fecha y las que vendrán en el futuro, y una empresa que sólo produce para pagar a sus acreedores no constituye una empresa en su sentido filosófico", aseguró César Barros.

Con todo, en los próximos días se iniciarían las conversaciones con los acreedores. Según La Polar, la compañía contará con la asesoría de BTG Pactual y del estudio de abogados Guerrero, Olivos, Novoa y Errázuriz.

Bonos de La Polar en mínimos

Varios meses llevaba cayendo el valor de los bonos de La Polar. Y no pocos en el mercado adelantaban que los precios actuales apuntaban a una nueva renegociación.

En junio de 2013, las acreencias incluidas en el convenio judicial preventivo fueron canjeadas por los bonos seríe F y G, transacción que implicó una quita de deuda.

Hoy, la serie F -junior- se está transando a un valor par de 5%, es decir la mitad del precio al que se canjeó en 2013 (10%). En tanto, la serie G - senior- que originalmente fue canjeada al 71%, hoy en día transa en 20,14%.

Así, el spread de la primera serie es de 4.532 puntos básicos (PB), mientras que para la segunda llega a 1.529 PB.

Luego del canje, Santander se deshizo de los papeles, y Scotiabank vendió la deuda junior.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok