La compañía habría pecado de optimismo. Esa es la evaluación que altas fuentes de La Polar hacen de la situación que vive el retailer. Hoy la firma está en una encrucijada de qué hacer con la operación en Colombia, luego de que hasta ahora no han logrado el interés de posibles compradores ni tampoco de potenciales socios, mientras en otro frente, también evaluarían enfrentarse a un nuevo episodio de refinanciamiento de pasivos.

Son esas dos grandes decisiones las que deberá tomar el retailer en las próximas semanas, para dejar tranquilo al mercado y a sus acreedores, los que en el último tiempo han perdido la paciencia, situación que se refleja en la sucesiva caída del precio de la acción y también de sus bonos.

Respecto del destino de Colombia, las alternativas son tres: tratar revertir la situación que los tiene con un Ebitda negativo en esta filial (por unos $ 8.000 millones); luego, vender la operación o conseguir un socio (lo que cada vez se ve más lejano); y, una tercera vía sería cerrar definitivamente la filial. Respecto de cuánto costaría bajar la cortina, cercanos señalan que habría que borrar de los activos, al menos, los US$ 50 millones de valor libro que hoy tiene La Polar Colombia.

En cualquier caso, el qué hacer con esta operación será una materia que no pasará de marzo, cuando el directorio tome una decisión definitiva. Esto, comentan cercanos, permitiría calmar los temores de los inversionistas y acreedores de La Polar, al concentrarse en una operación que está rindiendo frutos, como es el caso de Chile.

Renegociar

deuda

Pero esa no es la única decisión que deberá tomar el retailer. Otra idea que ronda al interior de la firma es refinanciar las deudas que poseen, ello porque la situación de caja, aseguran, estaría siendo ajustada. Cercanos al grupo advierten que no es porque no haya generación de flujos, sino que éstos se están utilizando en acrecentar la cartera, la que ya habría aumentado en unos

US$ 150 millones. De hecho, el negocio financiero es una de las áreas que destaca por su buen desempeño, en la nueva firma.

Con todo, voces al interior de La Polar critican que la negociación de las deudas dejó en mala posición a la firma, que tiene el ratio deuda/Ebitda más alto de la industria. Ante ello, la alternativa, comentan, sería firmar un nuevo convenio con los acreedores, puesto que el actual no contempla alternativas de refinanciamiento.

En todo caso, desde la banca, advierten que hay preocupación por La Polar, en particular por la situación de la caja. Y es que, argumentan, de estrecharse podría truncar sus planes de crecimiento. Por otra parte, advierten que las provisiones actuales cubren casi la totalidad de sus acreencias, por lo que un eventual default implicaría liberar una gran cantidad de capital inmovilizado. Por ello, una segunda eventual renegociación no sería del todo factible.

Mercado continúa golpeando bonos del retailer

Por Sebastián Valdenegro Toro

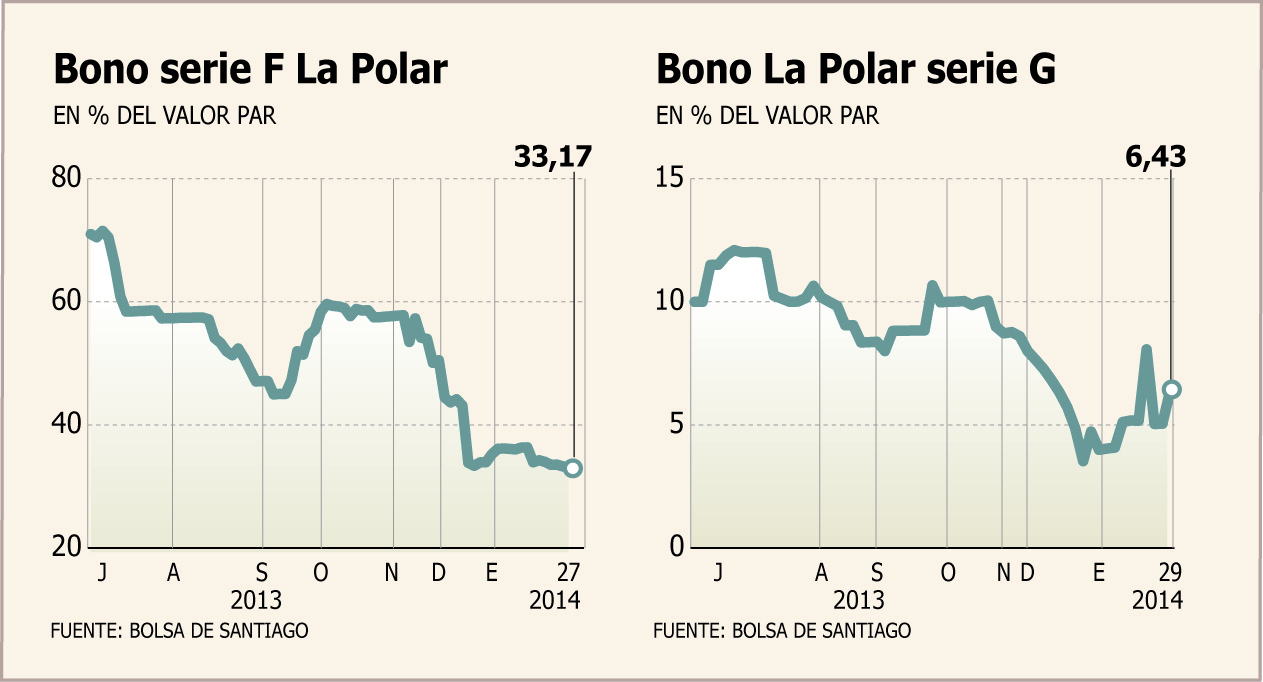

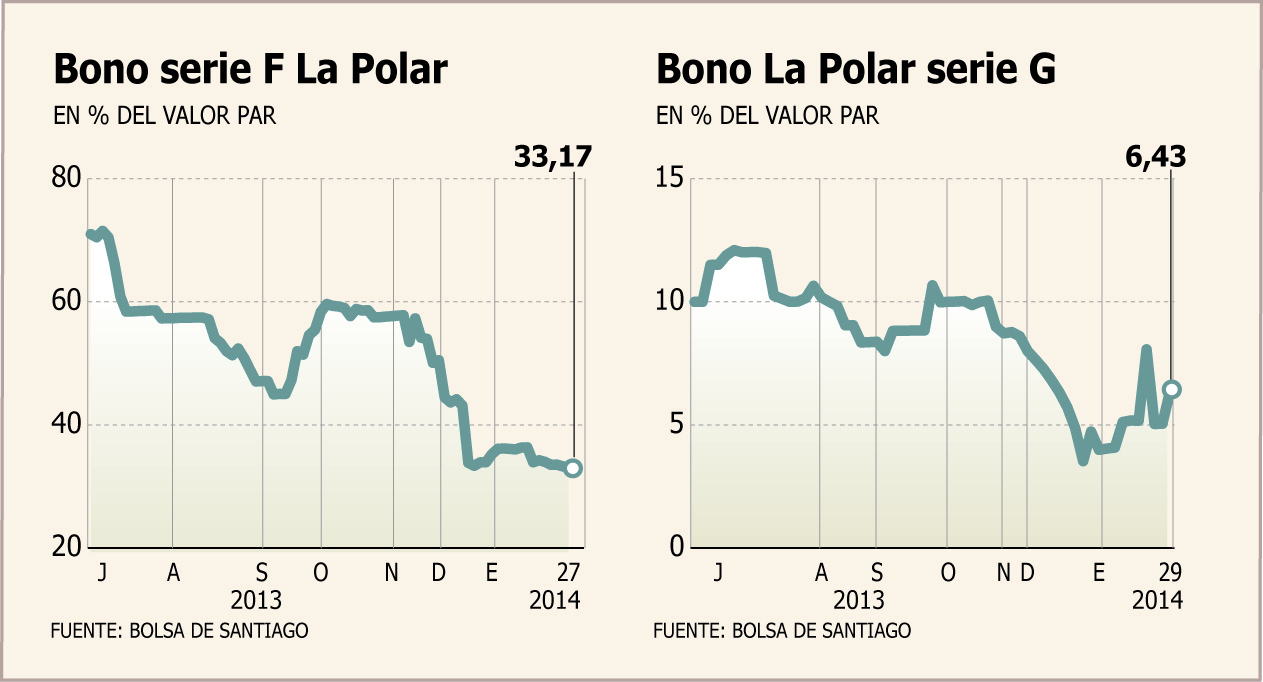

La deuda de La Polar en el mercado local continúa cotizándose en torno a sus mínimos históricos, en medio de crecientes rumores de una importante debilidad financiera del retailer.

En este contexto, los bonos serie G de la compañía se cotizan en 6,43% de su valor par, lo que si bien supone una leve recuperación respecto al mínimo histórico de 5% con que se cotizaron a mediados de enero, de todas maneras es casi la mitad de lo que se cotizaba el papel en julio pasado (12,01% de su valor par).

El papel se transa con un diferencial del bono libre de riesgo (spread) de 1.524 puntos básicos, el tercero más riesgoso del mercado medido en esos términos, según datos de BICE Inversiones.

Asimismo, el retorno de la deuda es casi de 18%.

Por su parte, la deuda serie F del retailer se cotiza a 33,17% de su valor par, en su mínimo histórico, mientras que con un spread de 3.413 puntos se alza como el papel de renta fija más riesgoso de la plaza, por sobre la serie A de SMU, que se negocia con un diferencial de 1.540 puntos.

"El tiempo se le ha ido acabando a la compañía. La empresa tiene que evaluar salirse de Colombia, lo cual sería una opción viable para dedicarse a un mercado más fuerte y que conocen más como el chileno", dice el gerente de la mesa de dinero de Econsult Asset Management, Rodolfo Friz.

Ayer, la acción anotó su segunda alza consecutiva y cerró en $ 47,19, luego de alcanzar mínimos históricos de $ 42,53 el miércoles pasado.

Así, el título retrocede 31,67% en lo que va del año.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok