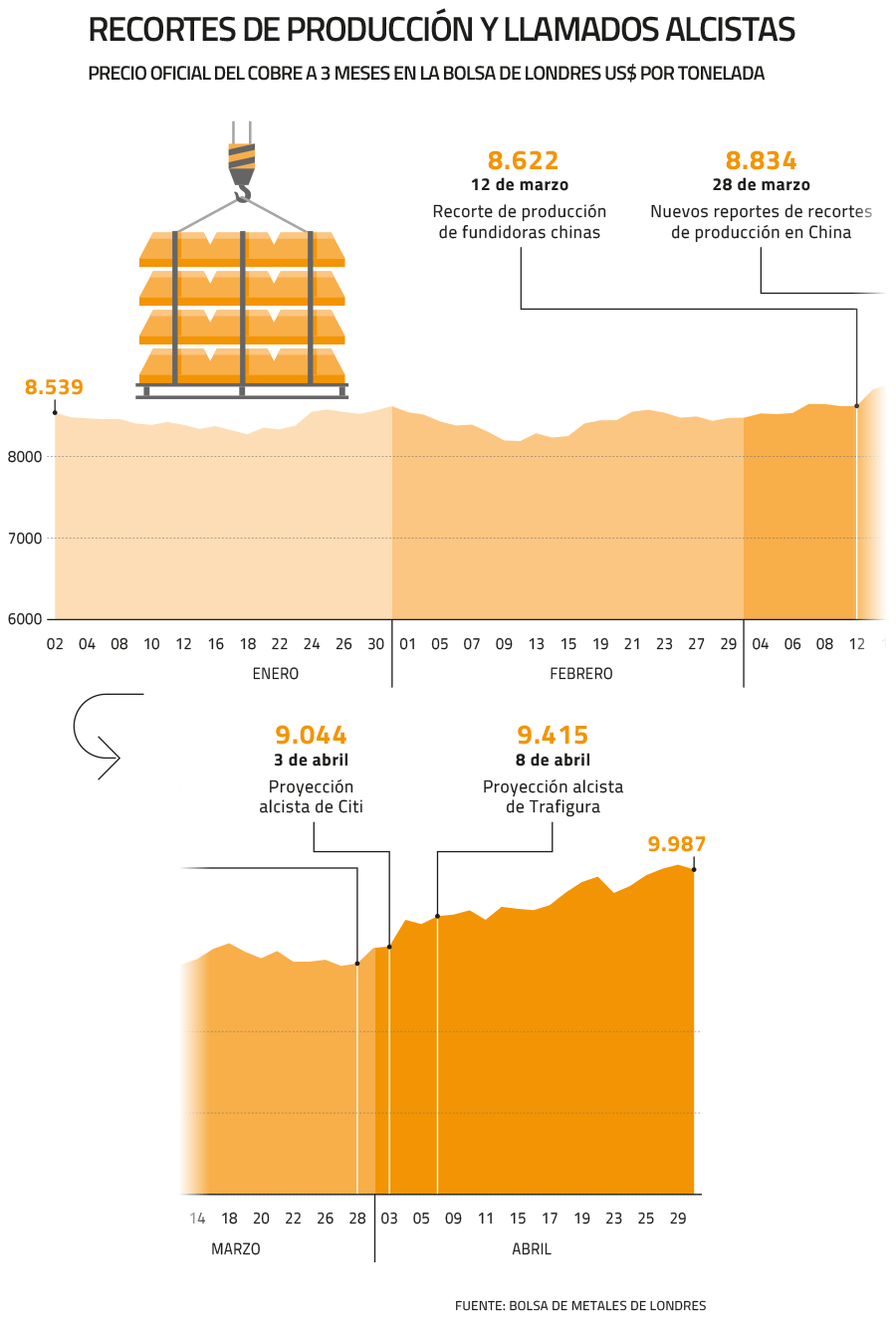

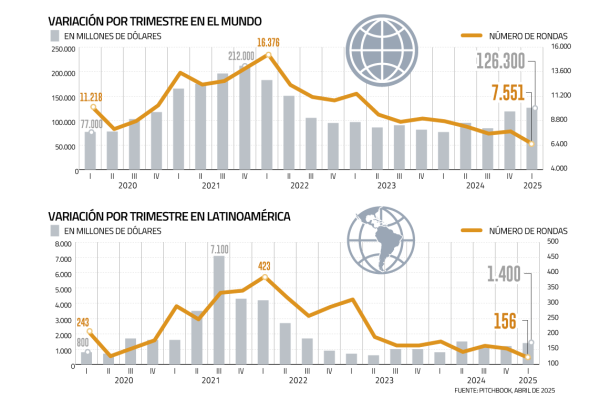

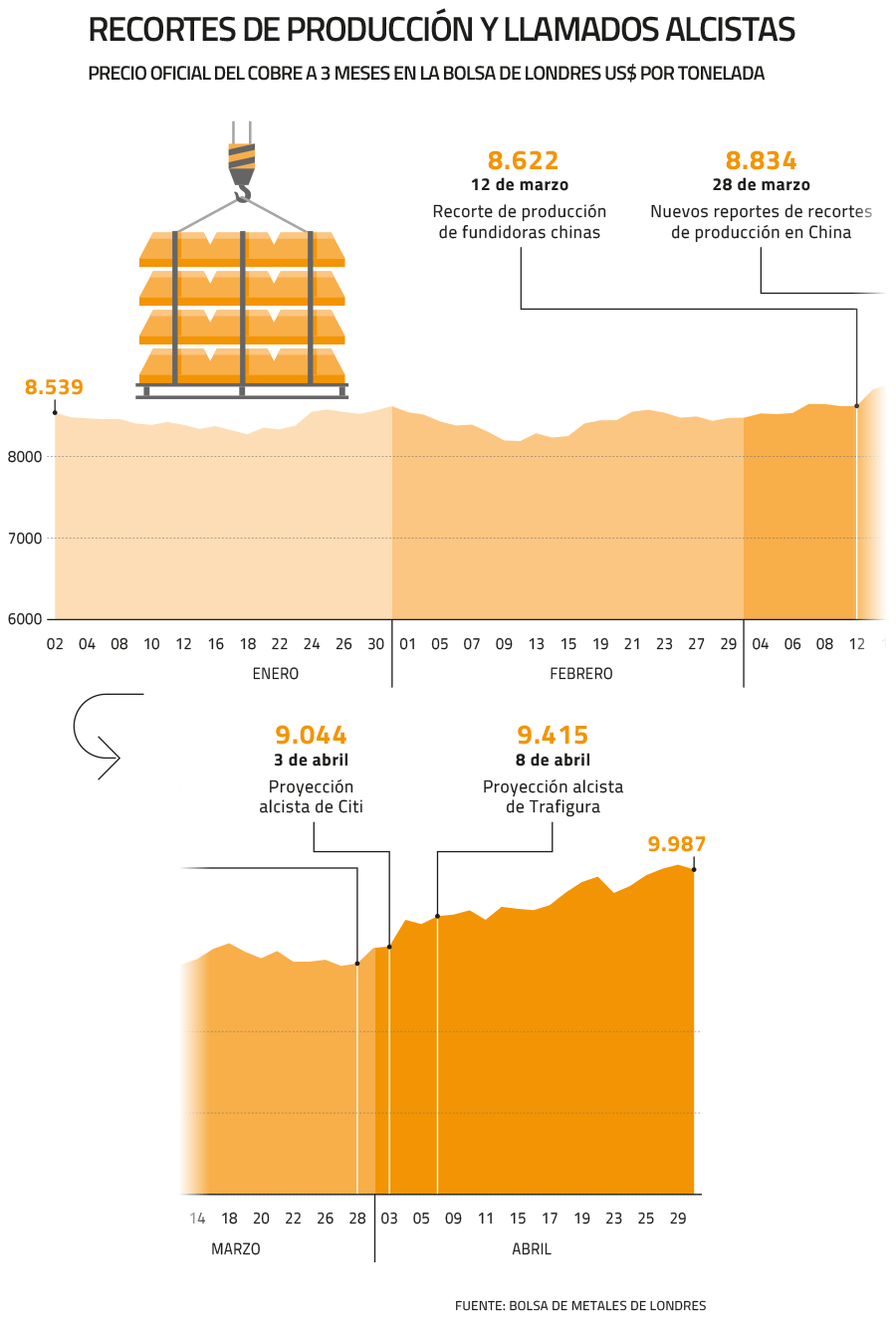

Hace dos años que el precio del cobre no era tan atractivo. Ahora, no solo acumuló un alza de 18% entre enero y abril, sino que las proyecciones alcistas por el precio del metal se han acelerado.

Uno de los más optimistas ha sido Citi. Desde mediados del año pasado, analistas del banco estadounidense han proyectado un rally del precio del commodity hacia 2025. A inicios de abril, cuando el metal transaba en torno a los US$ 8.800 por tonelada (unos US$ 3,9 la libra), los analistas de la entidad elevaron aún más su pronóstico a un precio promedio de US$ 10 mil, o US$ 4,53 por libra, al cierre de este año, para avanzar a US$ 12 mil (US$ 5,44) hacia 2026. Dos semanas después, el metal ya operaba cercano a esos niveles.

Desde entonces, el cobre ha registrado bajas moderadas. Pero, parece resistir en un precio por sobre los US$ 4. Hay quienes ya hablan de un “súper ciclo”. Un escenario que, de cumplirse, ayudaría a elevar las perspectivas de crecimiento de la economía chilena.

Pero expertos locales ponen una cuota de cautela. Gustavo Lagos, miembro del Comité Consultivo del Precio del Cobre, asegura que “los fundamentales” de la industria no han cambiado.

Es más, el diagnóstico de que el mundo necesitará mucho más cobre del que actualmente produce es ya conocido por empresas, gobiernos, analistas y también por el mercado financiero.

Sin embargo, desde inicios de año una serie de factores han coincidido para generar un alza del precio, especialmente durante abril. “Los precios han ido muy por delante de los fundamentos existentes… A más de US$ 10 mil por tonelada, el precio refleja más las expectativas sobre la evolución del mercado a mediano y largo plazo que su situación actual”, afirma Eleni Joannides, analista de Copper Markets, Metals & Mining de Wood Mackenzie.

Expectativas vs. presente

Parte de los fundamentos que no han cambiado es la ausencia de un déficit físico del metal. Después de la escasez de suministro que impulsaron los precios en 2021 y 2022, el mercado del cobre estuvo prácticamente balanceado el año pasado, según cálculos del Grupo Internacional de Estudios del Cobre (ICSG, por su sigla en inglés). Para 2024, el think tank incluso proyecta un superávit de 196 mil toneladas, en parte por una demanda menor a la prevista en su cálculo inicial.

Según el ICSG, la desaceleración económica de China llevará a un aumento de 2% de la demanda por cobre refinado en 2024, menos del 2,7% que habían proyectado en octubre pasado. Para 2025, la demanda crecería 2,5%, con un superávit de 94 mil toneladas para ese año.

Las cifras del ICSG desafían los pronósticos de un déficit creciente, que debería producirse desde este año y agravarse hacia 2030. “Si el mercado físico no reacciona a corto plazo, no nos sorprendería que los precios retrocedieran desde los elevados niveles actuales”, apunta Joannides.

Apuestas alcistas

“Es un reflejo más de lo que se espera que pase, a lo que estamos viendo en los inventarios”, agrega un analista senior de una de las principales productoras de cobre.

Se refiere así al momentum generado por una combinación de eventos puntuales y los ambiciosos pronósticos sobre la demanda esperada.

El primer evento que influyó en la industria fue la salida de la mina Cobre Panamá, de la minera First Quantumm a finales de noviembre de 2023. El cierre por orden judicial, tras meses de protestas, significó la salida del equivalente al 1% del suministro global y de un potencial de producción de 350 mil toneladas de cobre futuro.

Dos meses después, la economía china comenzó a dar señales de estabilización, alimentando las expectativas de una recuperación del sector industrial. ICGS registró un incremento de 14% en la demanda de China en los dos primeros meses del año, que contrastó con una caída en países desarrollados como EEUU, Japón y la Unión Europea. Con un 50%, China es el principal consumidor de cobre del mundo.

De ahí que las expectativas de un repunte de su demanda dieron el siguiente impulso al precio del metal desde fines de febrero.

Pero, dada la caída de las tarifas por el procesamiento del metal, en una acción inédita, las fundidoras chinas (que tienen 42% del mercado) acordaron un recorte de producción en marzo. Revisando la evolución del precio, puede verse que este fue el punto que desató la ola alcista. El retiro del cobre ruso (3,8% del global) de la rueda de la Bolsa de Metales de Londres, debido a sanciones, influyó en menor medida, ya que se espera su reingreso al mercado vía negociación directa con China u otros países aliados a Moscú.

Otro factor clave ha sido el ingreso de capitales. “No es que haya una reducción súbita de los inventarios, pero obviamente hay una mayor demanda o una expectativa de ello. Hoy los mercados reaccionan muy rápidamente a estas señales. No ha pasado solo con el cobre, también con otros metales. Los fondos de inversión ven un atractivo en los commodities, por diversos motivos, por lo que pasa en China (con la transición energética), las energías renovables y las tasas de interés en Estados Unidos”, apunta Lagos.

La oferta de BHP por Anglo American, valorando esta última en US$ 39 mil millones, con el objetivo de aumentar sus activos de cobre alimentó aún más el ánimo alcista, especialmente entre los fondos de inversión.

Además, los inversionistas tienen suficientes proyecciones alcistas para alimentar el atractivo de apostar por el cobre.

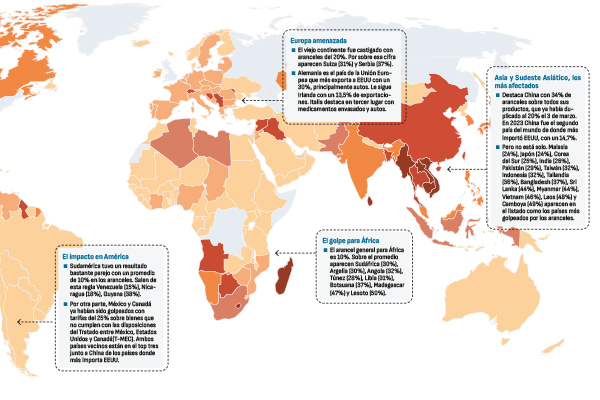

Tranfigura, el principal trader de commodities del mundo, proyecta que el mundo requerirá 36 millones de toneladas de cobre en 2034, 10 millones más que en 2023. Pero la consultora McKinsey estima que ese monto se adelantará para 2031. Las cifras de S&P Global Intelligence son aún más dramáticas con una demanda por 50 millones de toneladas esperada para 2035, si es que se avanza con los planes y metas de reducción de emisiones. La cifra implica duplicar la producción actual de cobre.

Todos los análisis tienen elementos en común: la apuesta por el avance de la transición energética, especialmente en China; nuevos polos de crecimiento (y con ello construcción y urbanización) como India e Indonesia; y el mayor consumo de energía por la digitalización y el desarrollo de la inteligencia artificial.

“El cobre es el metal con el mayor potencial a sufrir una verdadera escasez de suministro en los próximos años”, declaró a inicios de abril Jeremy Weir, CEO de Tranfigura, en una cumbre de commodities en Suiza. La declaración coincidió con una serie de otras publicaciones desde la casa de trading asegurando que las alzas recientes del metal son sólo el inicio.

“Nunca se sabe bien qué interés tiene Tranfigura y sus cálculos, como que los centros de datos aumentarán la demanda de cobre en 1 millón de toneladas anual, simplemente no calza con las estimaciones… Son muchos los que este tipo de declaraciones buscan capturar los titulares”, asegura el analista de una de las grandes mineras consultado por Señal DF.

Según el experto, los pronósticos recientes anticipando alzas de hasta 50% en el precio del cobre hacia 2025 (Goldman Sachs proyecta US$ 15. mil por tonelada, unos US$ 6,8 la libra) sólo buscan alimentar el buen momento del metal para atraer capitales.

El nuevo escenario

Podría ser una estrategia útil para la propia industria, que requiere ver precios más atractivos para impulsar el desarrollo de nuevos proyectos que aumenten la oferta en un futuro. “El mercado del cobre siempre tendrá un déficit estructural a largo plazo, incluso sin la demanda adicional que pueda surgir de la Inteligencia Artificial, los semiconductores y los centros de datos. Existen suficientes proyectos (mineros), la pregunta es con qué rapidez puede incentivarse su puesta en marcha”, plantea Joannides.

En su última proyección, publicada al cierre de abril, el Banco Mundial anticipó que la producción de esta materia prima crecerá de forma “modesta” este año. Una de las principales limitantes sería la baja en la ley de mineral (menor concentración de cobre) en minas sudamericanas, principalmente en Chile. Mientras, en 2025 el mayor impulso a la producción, según ICGS, vendría de la apertura de minas grandes en Rusia y la República Democrática del Congo.

Independientemente de la entrada en línea de estos dos proyectos, la mayoría de las proyecciones apuntan a un déficit, de entre 6 y 10 toneladas según el autor, hacia mediados de la próxima década.

Lagos, quien anticipó en agosto pasado que el precio promedio para 2024 sería de US$ 4,50 por libra, cree que más que un “súper ciclo” se debe hablar de un “nuevo escenario”. Uno en el que, independiente de movimientos puntuales de precio, se puede esperar una mayor demanda debido al desarrollo -ya sea más rápido o lento- de las energías renovables, los autos eléctricos y la digitalización.

De ahí la necesidad de aumentar la producción. Pero con precios bajo los US$ 4 o US$ 10 mil por tonelada no existen los incentivos para la industria. “Las mineras y sus inversionistas tienen un incentivo de corto o mediano plazo. Por eso, tienen que ver un precio sostenido por encima de esos niveles, más en torno a los US$ 12 mil, (unos US$ 5,4 la libra), para poner en marcha nuevos proyectos”, sostiene el analista de una gran minera, lo que coincide con cálculos de algunos bancos de inversión.

El desafío y la oportunidad para Chile si el metal sigue subiendo

Independiente que entre o no en un “súper ciclo” o que el cobre alcance las más optimistas proyecciones, que lo elevan a los US$ 5 - US$ 6 la libra hacia 2025, de mantenerse en sus niveles actuales ya significaría buenas noticias para el fisco chileno y las proyecciones de crecimiento.

“Esto puede fortalecer la inversión del sector minero que, de hecho, es el sector que está llevando la inversión en Chile. Esto también puede tener un efecto en términos de la disponibilidad de recursos fiscales para la inversión en programas sociales, siempre cuando en estos recursos adicionales sean manejados de acuerdo con la metodología del balance estructural”, afirmó a Señal DF Adolfo Rodríguez-Vargas, economista en la oficina de Chile de la OCDE.

Según el cálculo realizado por la Dirección de Presupuestos en el Informe de Política Fiscal del cuarto trimestre 2023, una variación de un centavo de dólar en el precio del cobre respecto a lo presupuestado tiene un impacto de US$ 27,8 millones, sumando cambios en los ingresos de Codelco y las mineras privadas. El Presupuesto 2024 fue realizado en base a un precio promedio de US$ 3,86. Si el precio promedio en el año sube a US$ 4, la diferencia de 14 centavos generaría unos US$ 389,2 millones extra para el fisco. El ingreso se elevaría a US$ 1.779 millones si se llega a los US$ 4,5 por libra.

De ahí que la clave es que el alza del precio del cobre no sea sólo temporal. Cálculos elaborados por Juan Ignacio Guzmán y Patricio Faúndez, CEO y analista senior de GEM Mining Consulting, muestran que el impacto sería aún mayor para el resto del país. Según sus estimaciones, cada dólar que genera la industria del cobre se convierte en US$ 4,5 de beneficio para el resto del país, debido a su impacto cadena en proveedores, servicios, comunidades, etc. Faúndez destaca que esto se compara con un impacto mucho más limitado del litio, que generaría solo US$ 1,9 para el resto del país fuera de las mineras.

“Deberíamos dar prioridad en aumentar nuestra capacidad de producción de cobre”, insiste Faúndez, dado el mayor efecto multiplicador de esta industria.

Según datos del Servicio Geológico de Estados Unidos (USGS, por su sigla en inglés), la producción minera de cobre en Chile alcanzó las 5 millones de toneladas en 2023. La cifra es un 13% menos que los 5,75 millones que el país produjo hace una década, en 2014. Los cálculos son confirmados por los del Grupo Internacional de Estudios del Cobre (ICSG), que muestran una caída de 7,5 puntos porcentuales en la participación mundial de Chile en la producción de cobre de 31,8% en 2013 a 24,3% en 2022. En el mismo período, Perú aumentó su participación en 3,8 puntos porcentuales, y la República Democrática del Congo en 5,8 puntos.

Según los cálculos de Faúndez y Guzmán, si Chile lograra sumar su producción máxima de 8 millones de toneladas, el país recibiría un aporte extra del cobre por US$ 24 mil millones y el PIB podría crecer en alrededor de 5%.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok