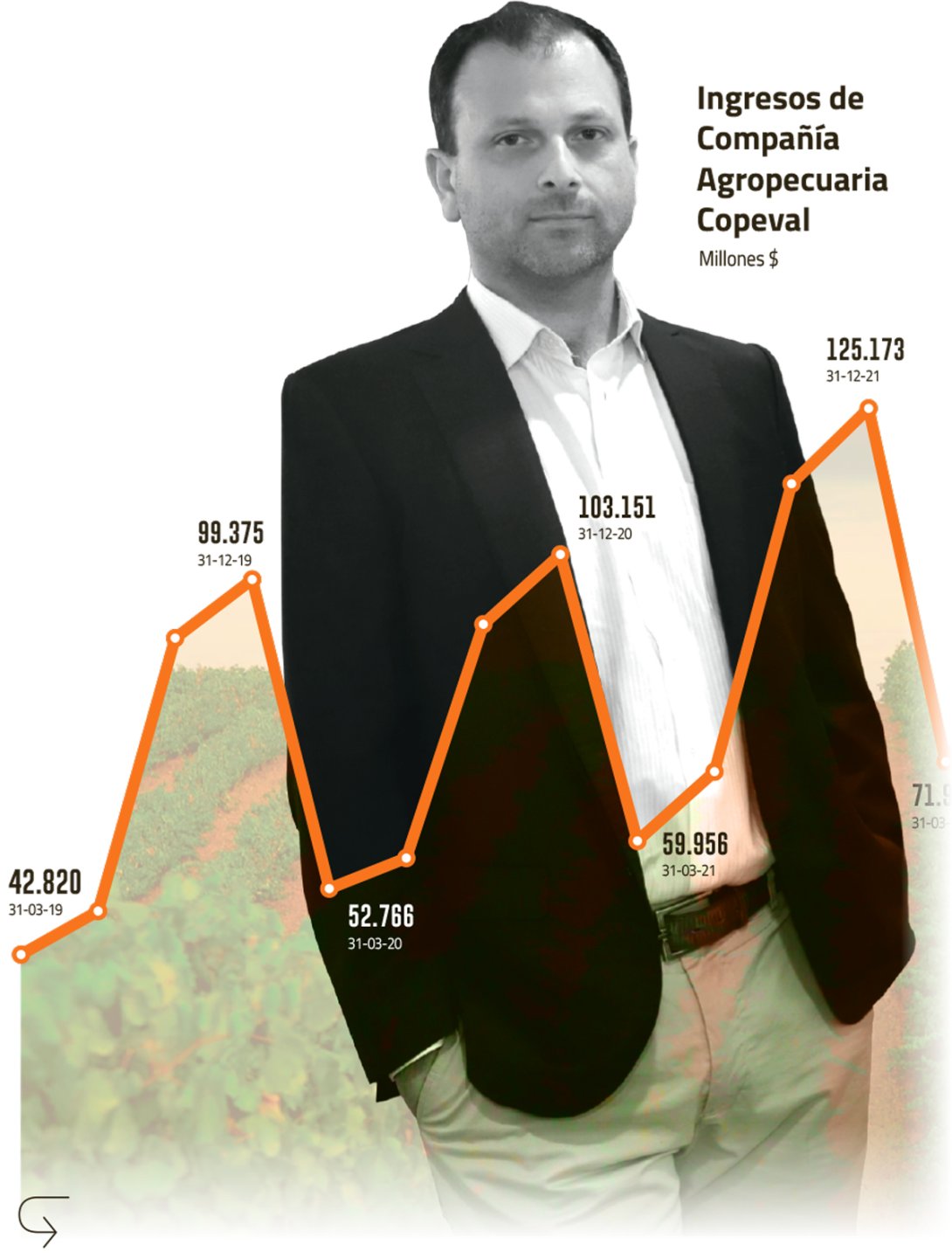

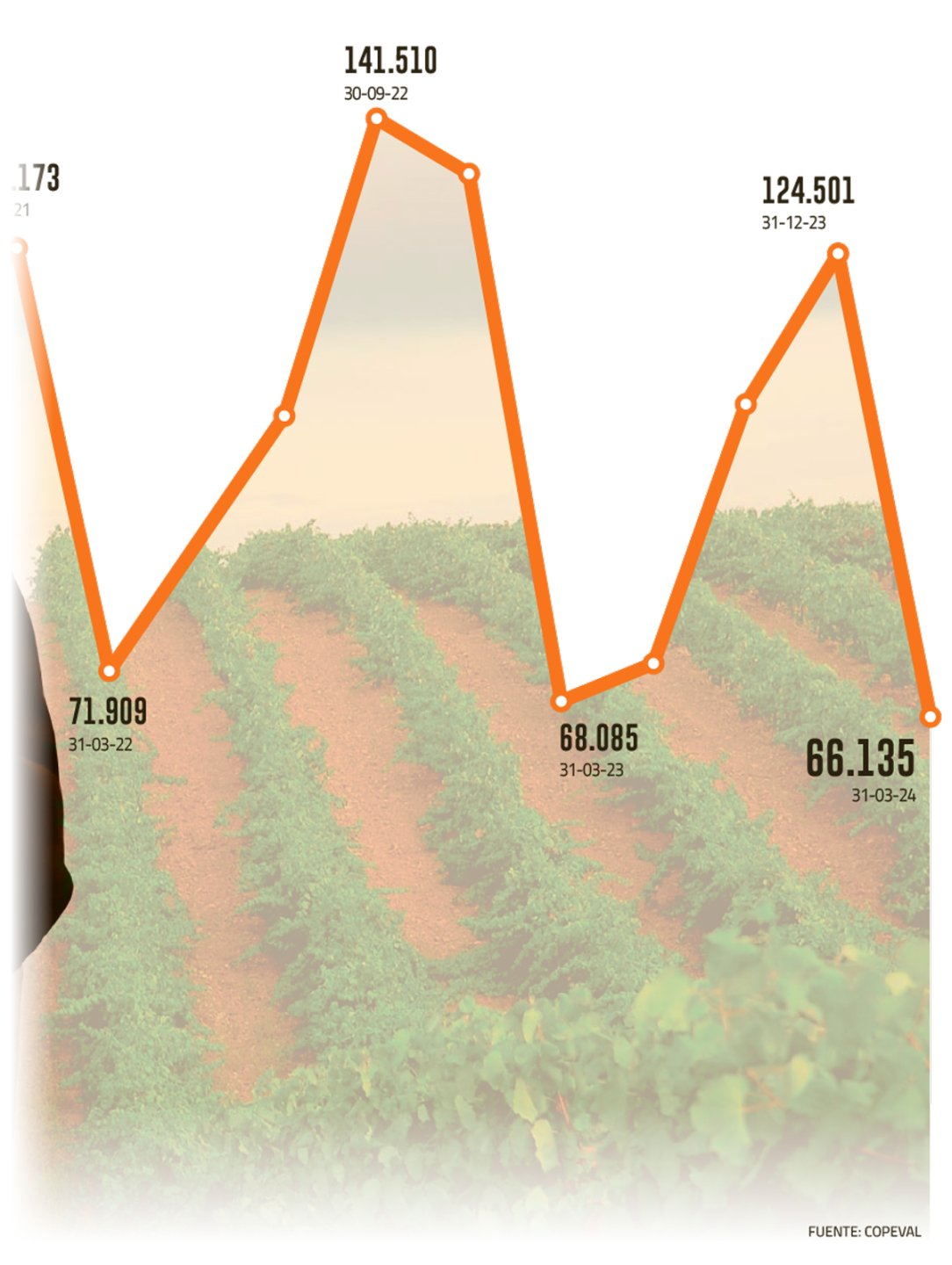

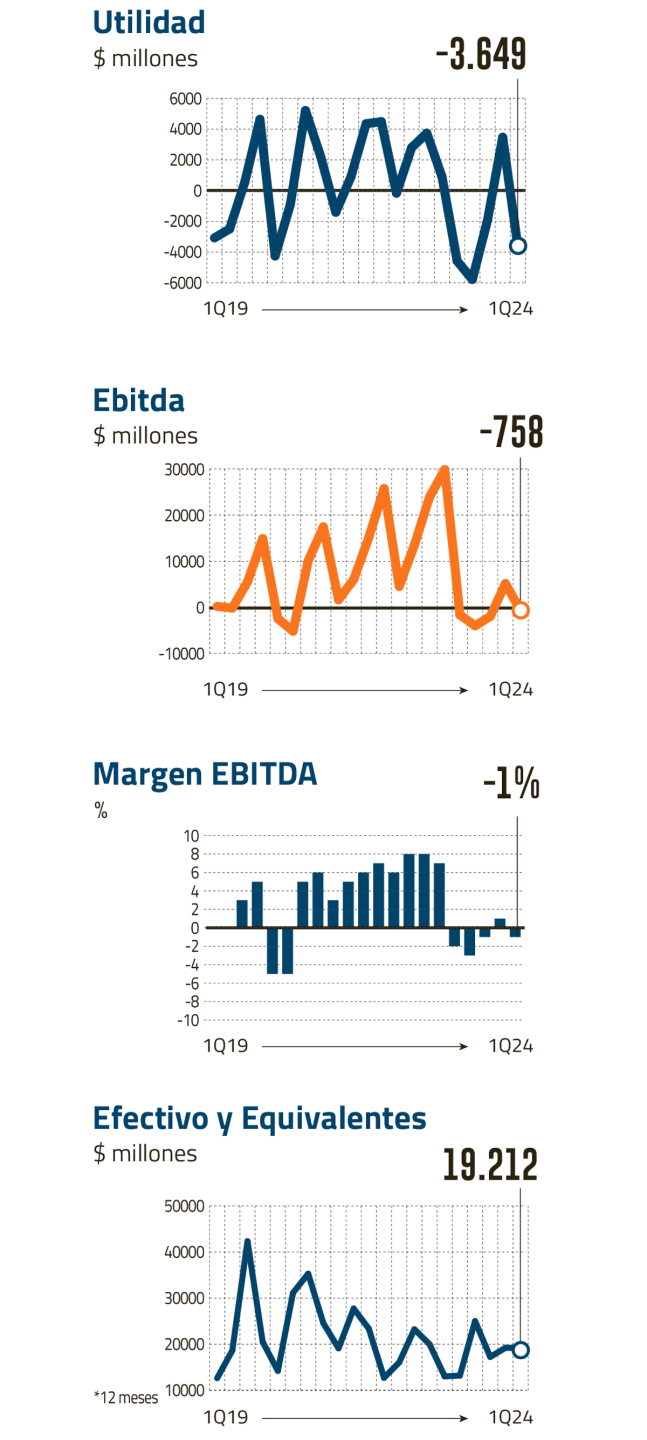

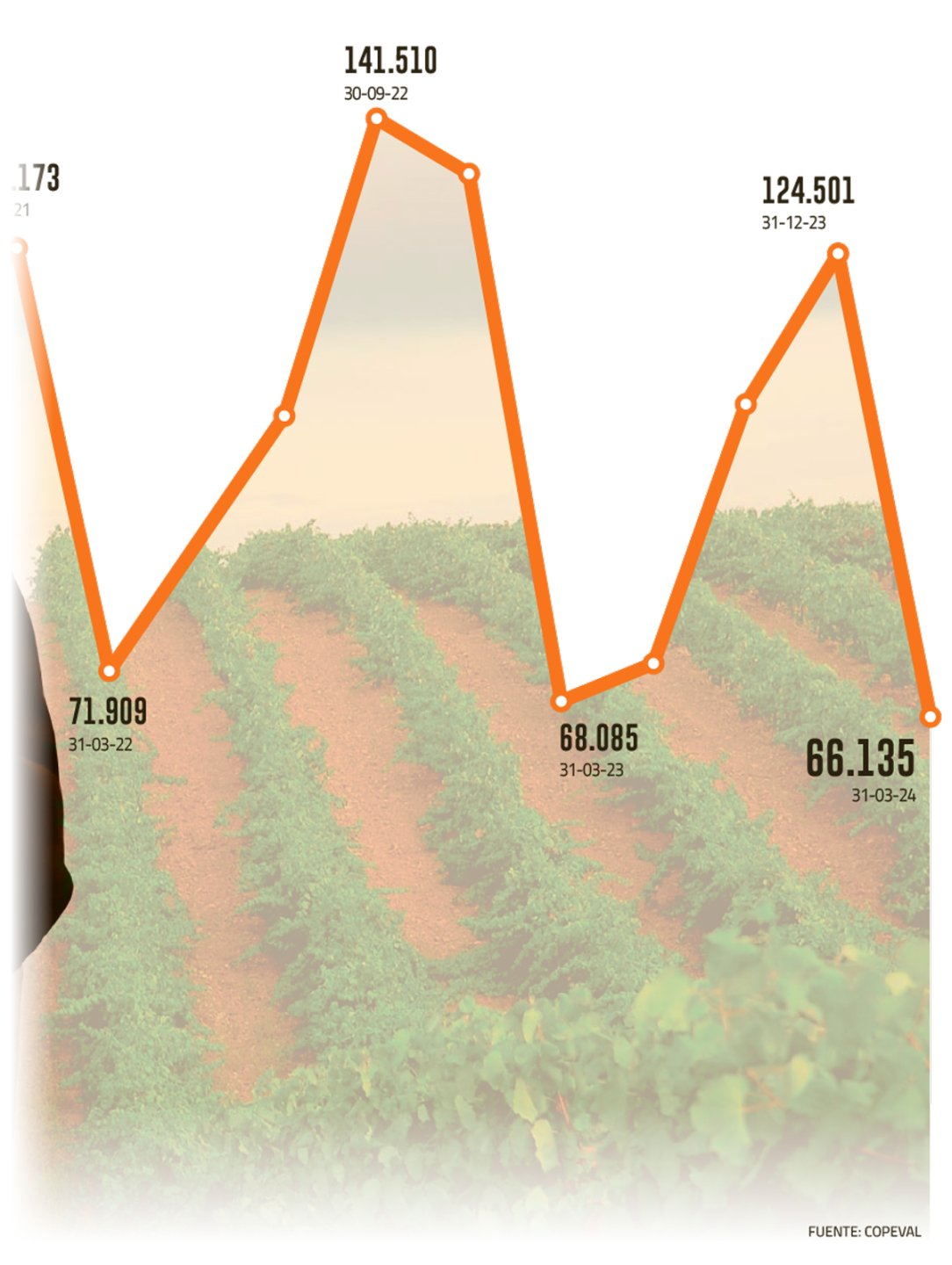

Un 2023 negro vivió Copeval. Luego de registrar rendimientos récord durante la pandemia, la empresa dedicada a comercializar insumos, equipos y maquinaria para el sector agropecuario, experimentó un fuerte deterioro en sus resultados tras verse obligada a vender a pérdida sus productos.

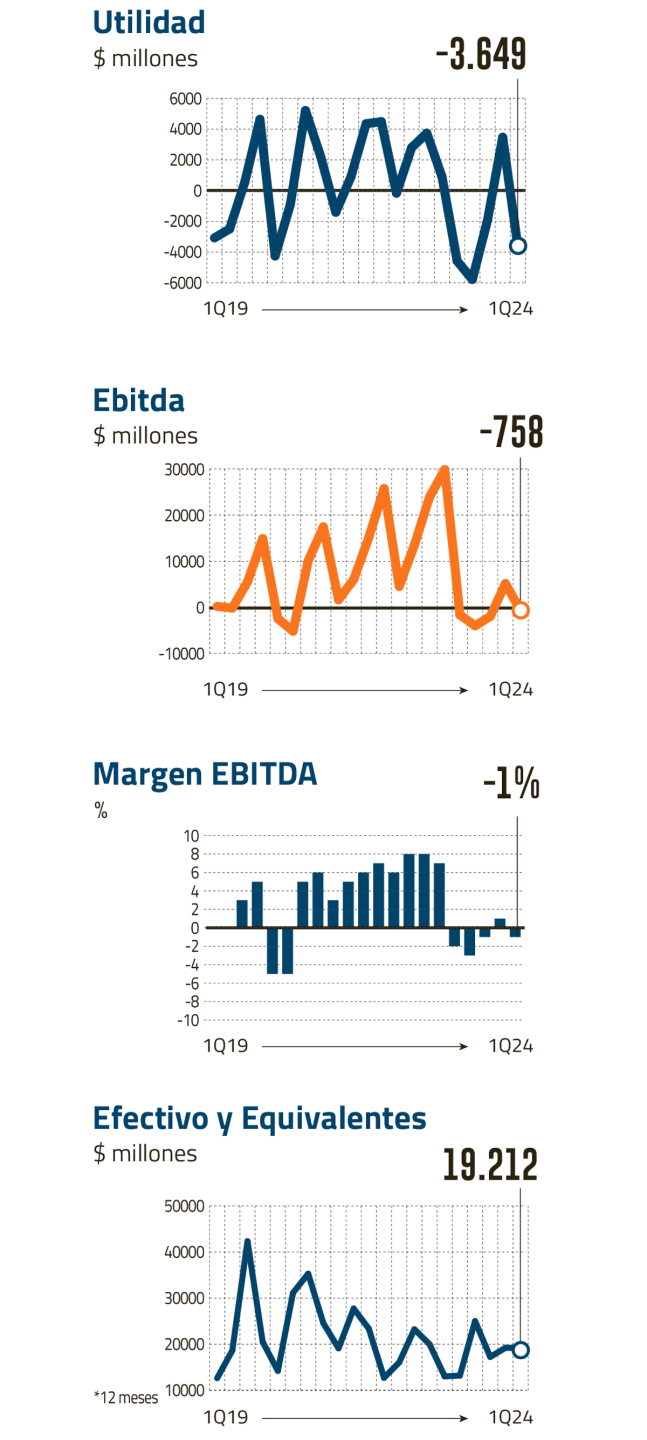

La compañía líder en el mercado nacional, al representar el 28% de la distribución de fertilizantes en el país, aún no logra ver números azules. Los primeros tres meses del año registró pérdidas por $ 3.649 millones.

En entrevista con Señal DF, el CFO de Copeval, Enrique Hott (45 años), explicó cómo han logrado navegar por la crisis y cuál es su estrategia para “revertir los resultados”.

Tras egresar de Ingeniería en la Universidad de Chile, Hott comenzó su carrera profesional como analista financiero. A medida que fue adquiriendo más experiencia las responsabilidades también fueron en aumento. Fue CFO en Pronto Copec, pasó por la industria alimenticia y automotriz, entre otras. Hoy suma más de cinco años en la gerencia de finanzas de Copeval.

El CFO recordó que para compensar el menor desempeño y el desplome de sus márgenes pospandemia debieron realizar acciones en gestión de liquidez, lo que significó liberar US$ 30 millones en capital de trabajo. Aquella estrategia les permitió eficientar la compañía en términos de inventario, cuentas por pagar y cuentas por cobrar, al mismo tiempo que se reestructuró el negocio y se redujo en 150 personas la dotación.

El 2024 no será suficiente para revertir el mal desempeño de Copeval; sin embargo, desde la mirada de Hott “lo peor ya pasó, ahora los números solo van a ir mejorando".

Pero aún hay temas pendientes. La compañía se encuentra en un proceso de reestructuración de su deuda a largo plazo. En septiembre debe desembolsar $ 10.000 millones en un cupón, en 2025 deberá pagar dos cupones por el mismo monto y en 2026 comenzarán a amortizar un crédito. Para enfrentar esos vencimientos, el equipo está trabajando en la emisión de un bono de hasta US$ 30 millones que espera colocar antes de diciembre.

Los cambios no han sido solo internos, según el CFO la industria está experimentando el paso previo a profesionalizarse. La administración de los campos vive una transición generacional, donde los nuevos operadores están enfocados en una gestión productiva bajo un alto estándar de industrialización y tecnología.

Al mismo tiempo, la diversidad de las actividades agrícolas se ha ido reduciendo, concentrándose en cultivos como las cerezas y los avellanos. “Los campos en general están quedando en menos manos y en manos más profesionales”, apuntó.

En cuanto a sus competidores, a pesar de que no han ingresado nuevos actores al mercado, los ya existentes han tomado estrategias distintas pero con “un nivel de agresividad de acción cada vez mayor”, focalizándose en aumentar la cadena de valor de los productos. Una realidad que ha generado mayor competencia entre las agroquímicas.

Copeval no se ha quedado abajo y destinará $ 3.000 millones para construir tres plantas de fertilizantes líquidos. “Ya tenemos definida la locación de una y empezaremos a construirla este segundo semestre. El plan es desarrollar una o dos este año y otra el próximo, para que así estén operativas entre 2025 y 2026”, detalló.

CFO de ENAP y venta de activos en Argentina: “Tenemos ofertas vinculantes y estamos revisando los contratos”

“Cambio estructural”

-En 2023, Copeval experimentó un fuerte deterioro en sus resultados. Registraron pérdidas por $ 15.658 millones y el Ebitda cayó un 82,7% respecto al año anterior. ¿Cuáles fueron los factores clave que los llevaron a esa situación?

- Fue una combinación de situaciones. En primer lugar, y la más significativa, es que los fertilizantes antes de 2023 llegaron a precios récord, alcanzando hasta tres veces su valor histórico. La causa fue que la pandemia generó una crisis logística que afectó significativamente el flujo de transporte, junto al estallido de la guerra de Rusia con Ucrania, donde ambos países son productores de fertilizantes. En ese entonces, evidentemente los precios eran insostenibles, pero nadie sabía en qué momento empezarían a caer. Cuando empezaron a caer, aplicamos una estrategia de abastecimiento corto, pero aunque hicimos compras de bajo nivel de posicionamiento, la demanda cayó más de lo estimado y los precios se desplomaron en un 65%.

-¿Cuánto disminuyeron los inventarios y cuánto la demanda?

- Cuando los precios empiezan a caer, lo que haces es reducir tu nivel de cobertura. Si habitualmente compras un stock para venderlo en los próximos 90 días, vas a ser más conservador y compras para 60 días de venta. El problema fue que los 60 días de venta proyectados se tradujeron en 180 días de ventas reales. Por lo tanto, la venta de ese inventario, que había sido comprado a precios altos, duró prácticamente todo el año. Frente a esa realidad, registramos márgenes negativos gran parte del año, lo cual generó un impacto de prácticamente $ 20 mil millones en el Ebitda de la compañía.

- ¿Cómo está el negocio actualmente?

- Los precios de los fertilizantes se han ido estabilizando. Si bien tienen variaciones, no son del impacto que vimos entre 2022 y 2023. Al mismo tiempo, el mercado se ha ido consolidando, ordenándose el mapa de acción de las compañías. Pero también hay desafíos, ya que nos encontramos frente a un mercado cada vez más complejo. En términos de generación de Ebitda, las empresas distribuidoras van a ser negocios con márgenes bajos, de entre el 4% y 8%. Y eso debemos considerarlo, ya que el negocio de distribución representa el 90% de la generación de Copeval, mientras que el 10% restante corresponde básicamente a servicios agroindustriales.

Entre 2020 y 2022, la empresa anotó resultados muy positivos. Sin embargo, antes de eso, el desempeño era bastante ajustado. ¿Fueron acaso los años de pandemia una excepción?

- No, la compañía ha cambiado bastante. Antes de 2019, Copeval estaba fuertemente concentrada en fitosanitarios y fertilizantes, pero esa ponderación se ha reducido. Actualmente, estos rubros representan menos del 60% de los ingresos, mientras que hace cinco años sumaban el 80%. Esto ha fortalecido los rubros de combustibles, maquinaria, riego y ferretería, al mismo tiempo que el negocio ha logrado un mayor nivel de diversificación. La compañía que tenemos hoy es estructuralmente distinta de la que teníamos en 2018.

- ¿Hasta qué punto seguirán diversificándose?

- Seguimos trabajando en eso. El ideal es que entre 2025 y 2030 el negocio de fitosanitarios y fertilizantes no represente más del 50% de la compañía.

El aterrizaje de McKinsey

-A un año de contratar a McKinsey, ¿cuáles han sido los principales cambios que se han instaurado?

- Los cambios son en varias líneas. Fundamentalmente, ha habido un cambio cultural y en la forma de hacer las cosas. En segundo lugar, se han involucrado muy de cerca en los procesos comerciales. Desde esa perspectiva, lo que más impacto tiene es todo lo relacionado con la gestión de la fuerza de ventas, el pricing y la segmentación de la cartera de clientes. Esa es la línea donde más valor han generado y seguirán generando, porque obviamente este proyecto está recién empezando a dar frutos.

- ¿Cuáles han sido los cambios comerciales más significativos?

- Estamos trabajando en la venta cruzada. Hoy en día, tenemos un gran número de clientes a los que les vendemos uno o dos productos, pero podríamos venderles mucho más, dadas sus necesidades. Por otro lado, buscamos vender mejor. Por ejemplo, si hoy en día le vendemos fertilizantes solubles a un cliente, queremos poder venderle fertilizantes líquidos, que es la siguiente etapa evolutiva. En cuanto a la segmentación de la cartera, básicamente buscamos alinear las acciones comerciales con la clasificación de los clientes para entender mejor su comportamiento.

- Copeval atiende una diversidad de clientes. ¿Cómo está compuesto su portafolio?

- Los segmentos altos, con requerimientos de insumos superiores a $ 150 millones al año, representan el 10% de los ingresos. El segmento más grande es el segmento medio, que representa el 65%, y finalmente está el segmento retail, con el 25% de las ventas. Este último registra el mayor margen de la compañía y es un sector con potencial al contar con muchos clientes.

- En este proceso de reestructuración han desvinculado a aproximadamente 150 personas. ¿Seguirán los despidos en Copeval?

- Desde el punto de vista de un evento de alto impacto, no deberían. Sin embargo, dentro del proceso de sanidad de la compañía, siempre estamos evaluando su estructura para mantenerla en los niveles de eficiencia adecuados.

- Una de las 14 líneas de negocio de la compañía es el financiamiento a clientes. ¿Qué relevancia tiene este sector?

- El financiamiento lo entregamos en conjunto con los productos, es decir, vendemos un producto a un plazo que en promedio es de 120 o 150 días, pero puede extenderse incluso a un año. Lo que hacemos es poner un precio dependiendo del plazo en el que se paga ese producto. Actualmente, si quisiéramos hacer una distinción entre lo que es venta y lo que es negocio financiero, de los $ 350 mil millones en ingresos, $ 10 mil millones provienen del financiamiento, mientras que el resto corresponde a productos.

- ¿Por qué un cliente decide endeudarse con Copeval?

- En general, es porque los agricultores no están suficientemente bancarizados o tienen tomada su capacidad de deuda. Por lo tanto, a pesar de tener copada su capacidad de endeudamiento en el sistema bancario, pueden acceder a una línea de financiamiento con empresas de distribución agrícola que no figuran en la Superintendencia. Este año, pensamos que entregaremos alrededor de US$ 500 millones en financiamiento.

Perú: “Todavía falta”

- ¿Cuánto invertirán este año y cómo lo distribuirán?

- Tenemos un Capex de entre $ 3.000 millones y $ 4.000 millones. En esa perspectiva, diría que el 35% está orientado a temas de fertilizantes líquidos, incorporación de productos estratégicos, nutrición vegetal y biológica, agroquímicos, e investigación y desarrollo. El otro 65% se destinará a mantener un estándar de infraestructura adecuado, remodelaciones y mejoras de las sucursales.

- ¿Cómo ha avanzado el proceso de modernización de sus sucursales?

- Ya hemos implementado la modernización en ocho sucursales y están en ejecución cuatro más. Las nuevas sucursales nos están permitiendo cargar productos en la tienda en un formato mucho más retail, lo cual nos permite llegar mejor a los segmentos más bajos. Hasta el momento, las sucursales que tienen implementado este formato han tenido un incremento considerable en las ventas.

- Hace tiempo que Copeval está buscando oportunidades en Perú. ¿Cuándo concretarán su llegada al país vecino?

- Siempre hemos estado mirando Perú, pero creemos que todavía nos falta un poco para poder alcanzar ese mercado. Consideramos que tiene algunos drivers distintos del mercado local y, por lo tanto, el mismo modelo de negocio no necesariamente funcionará. Eventualmente, deberíamos salir junto a un operador local asociado o quizás entrar de manera más gradual, para no correr los riesgos ni los costos de una salida en falso. De todas formas, seguimos observando.

EL DELIRIO DE SER CFO

- ¿Qué consejo le darías a alguien que se está iniciando en el mundo de las finanzas?

- El sentido de responsabilidad. Recuerdo colegas que hacían muchas cosas mejor que yo en varios aspectos, pero no ascendieron de manera sostenida porque su trabajo era muy transaccional; hacían su parte y luego pasaban a la siguiente sin involucrarse más. Uno de los atributos que me permitió crecer fue sentir una pertenencia tan grande que casi sentía que la empresa era mía. Era un nivel de compromiso muy alto.

En mis delirios más ambiciosos, tenía la expectativa de algún día ser CFO. Pensaba que tendría que pasar mucho tiempo para lograrlo, pero para alcanzarlo trabajé con convicciones y adquirí experiencia en todos los lugares en los que estuve.

- ¿Cuál ha sido la crisis más dura que le ha tocado enfrentar?

- He trabajado en varias empresas que han pasado por crisis de distinto tipo, aunque afortunadamente ninguna de ellas terminó en reorganizaciones o reestructuraciones. Recuerdo en particular cuando trabajé en Central Frenos; el alto nivel de apalancamiento y la baja generación de flujo me enfrentaron a una de las situaciones más críticas que me ha tocado vivir. Salimos adelante básicamente con gestión. Primero, logramos convencer a los acreedores de que había un proyecto viable y, en segundo lugar, resolvimos los pasivos vencidos para que la generación de flujo pudiera ir desapalancándose. Creo que el aprendizaje fundamental fue cómo ordenar para luego gestionar y poder salir de esa situación de crisis.

- ¿Cuáles son los indicadores clave que miden la temperatura de cómo está una empresa?

- El primero es la generación de flujo. Una empresa, para poder subsistir, necesita generar flujo, y desde esa perspectiva, el Ebitda es quien mejor lo resume. Complementario a eso, es importante siempre medir el nivel de liquidez de la empresa. Tener un nivel de liquidez generalmente superior a uno puede ser desde el punto de vista estructural una señal de salud financiera razonable. Y por último, un nivel de deuda acorde al rubro. El nivel de apalancamiento debe ser tal que no consuma toda la capacidad de generación de flujo de la empresa.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok