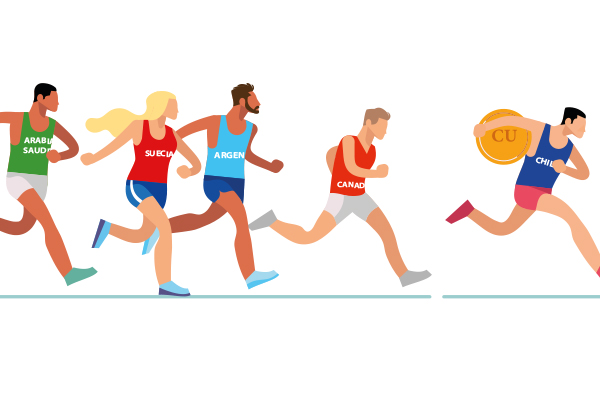

La amenaza al cobre chileno: países desarrollados aceleran planes para aumentar su producción

Aunque el liderazgo de Chile en la industria no está en duda, las bajas leyes de mineral y magros presupuestos de exploración contrastan con los planes de otras naciones.

Te recomendamos

ARTICULOS RELACIONADOS

LO MÁS LEÍDO

Newsletters

Rechazan recurso de amparo de inmobiliaria con edificio fantasma en Estación Central: privado sugiere su “condena de muerte”

Rechazan recurso de amparo de inmobiliaria con edificio fantasma en Estación Central: privado sugiere su “condena de muerte”

Empresa recurrió a la Corte Suprema por inmueble terminado en enero de 2022 y que -hasta ahora- no ha logrado su recepción definitiva. “Lo que ha generado un escenario muy cercano a la liquidación concursal”, afirmó.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok