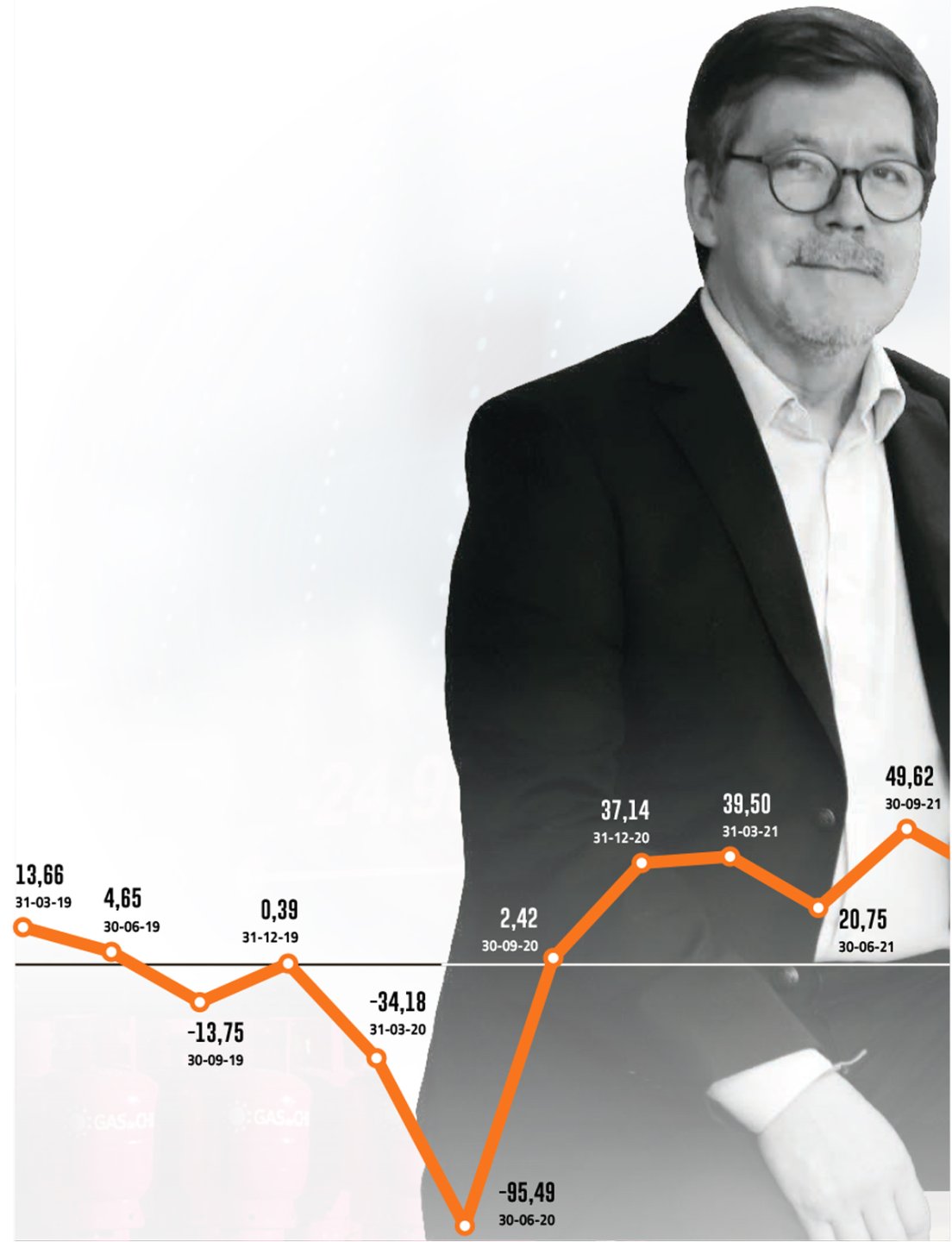

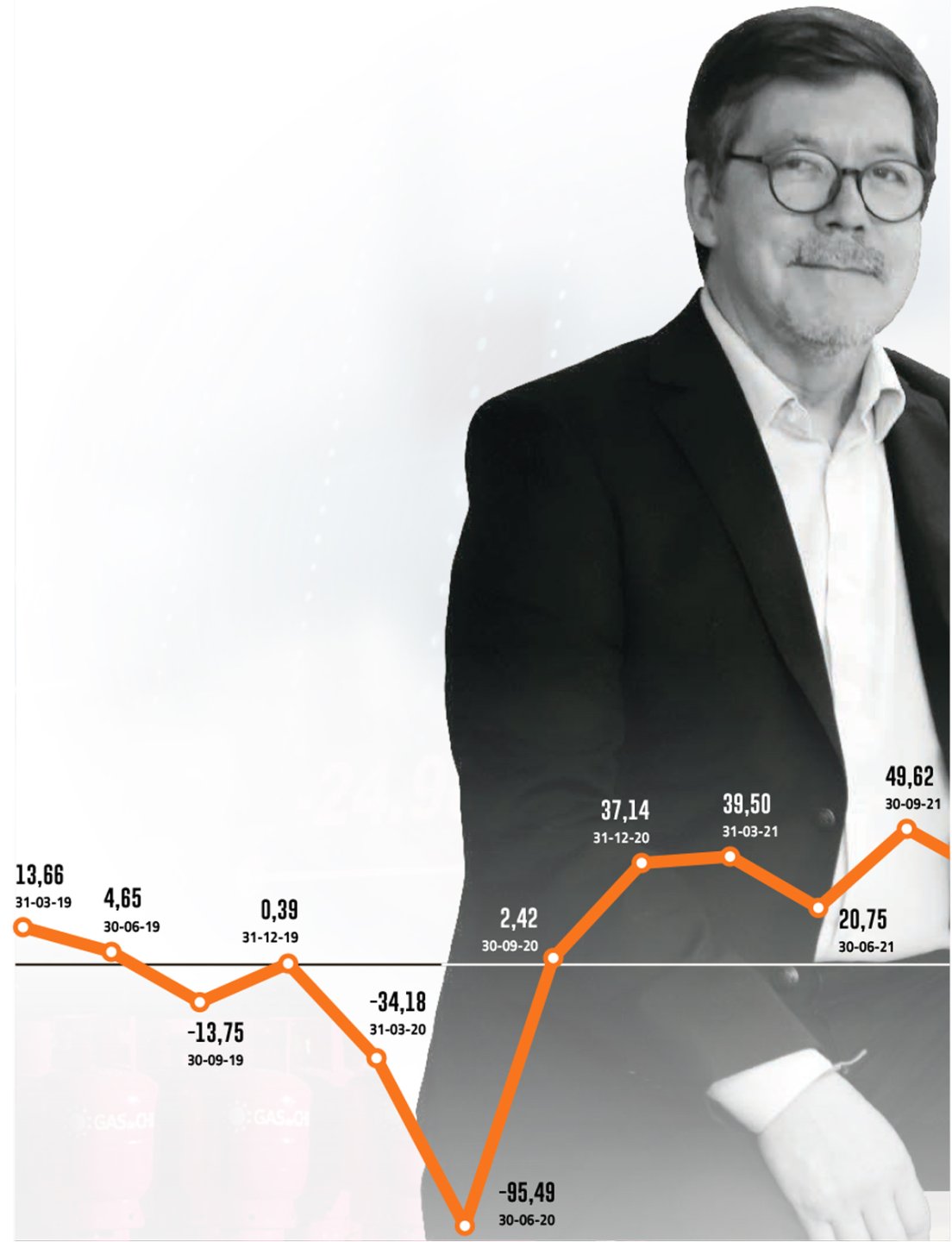

Fue 14 años jefe de finanzas públicas en la Dirección de Presupuesto. José Pablo Gómez (58 años) enfrentó desde el lado fiscal la crisis subprime, el terremoto y la pandemia. En esta última, se desempeñó en un Estado donde los ingresos se desplomaban, al mismo tiempo que las exigencias y necesidades de la población aumentaban.

Gómez asumió en noviembre del 2022 como gerente de Finanzas de la Empresa Nacional del Petróleo (ENAP). La experiencia en financiamiento es una de las cualidades que debe emplear para sortear los desafíos de la firma estatal dedicada a producir, refinar y comercializar derivados de petróleo.

Hoy el CFO afronta un gran desafío. Tras el rally en 2022 del precio del crudo y de los productos refinados, la compañía se encuentra en un proceso de “normalización” de los márgenes de refinación, por lo que su indicador base para obtener ganancias ha ido cayendo. A comienzos de 2023 los márgenes por barril refinado fueron de US$ 32,9, el primer trimestre de este año la cifra cayó a US$ 22,1.

Tal reducción, ha venido acompañada de una caída cercana al 50% en sus principales indicadores. Al comparar el primer trimestre del 2023 con el mismo periodo de este año, el Ebitda de la estatal pasó de US$ 477 millones a US$ 247 millones, al mismo tiempo que la utilidad pasó de US$ 242 millones a US$ 110 millones. Los siguientes meses serán aún más difíciles para los estados financieros de ENAP.

En entrevista con Señal DF, Gómez detalló que los márgenes de refinación estimados para este año seguirán cayendo, y que el 2024 cerraría con un margen promedio de US$ 16. “Al bajar los precios se aprietan los resultados, principalmente porque la estructura de costos sigue siendo la misma. (...) Todos los trimestres de este año que se comparen con los mismos trimestres del 2023 mostrarán cifras menores”, explicó.

A fines de julio, el CFO lideró la emisión de un bono por US$600 millones en Nueva York, el cual tuvo una sobredemanda de diez veces y donde invirtieron instituciones como BlackRock, Metlife e incluso family offices del país.

El éxito de la colocación requirió de una estrategia que se viene desarrollando desde mayo de este año. Aquel mes, el equipo de finanzas viajó a la conferencia del Bank of America en Miami, donde tuvo 18 reuniones con posibles inversionistas y, luego se desplazó al Chile Day, donde aprovechó de reunirse con los agentes colocadores para acordar las condiciones de la operación. Una vez que llegó la fecha de colocación, el CFO realizó el roadshow en Nueva York, donde quedó sorprendido por el interés en el bono.

“Sin salir todavía al mercado teníamos intenciones de invertir por US$ 800 millones. Eso demuestra que era muy apreciado el desempeño operacional, financiero, las actuaciones en ESG y la transparencia de la compañía”, explicó el CFO.

Para Gómez, el gran logro de la operación fue el precio. La colocación se realizó con 187 puntos base (pb) sobre la tasa de los Bonos del Tesoro a diez años. Así, en comparación a la emisión del año pasado, el spread se redujo en casi 100 pb, al mismo tiempo que la diferencia con su par estatal Codelco, paso de 140 pb a 30 pb.

Pero los viajes al extranjero no han cesado para el CFO. Desde abril de este año que ENAP está gestando su salida de Argentina. Con ofertas vinculantes y tres inversionistas interesados en la operación trasandina, Gómez comenta que todos los meses debe viajar al país vecino para reunirse con los CEO y dueños de las empresas interesadas.

Due diligence trasandino

-¿Por qué ENAP está vendiendo sus operaciones en Argentina?

-Esperábamos una mayor rentabilidad y nos dimos cuenta que para mejorar estos indicadores era necesario realizar nuevas inversiones. A eso, hay que sumar las complejidades macroeconómicas históricas de Argentina, las cuales han llevado a la compañía a verse afectada por la inflación y por una constante devaluación. Ante esta incertidumbre de Capex, preferimos dirigir los recursos hacia lugares donde haya mayor certeza de rentabilidad.

-¿Cómo ha sido la rentabilidad de esas operaciones?

-Visto desde Chile, esperábamos una tasa de retorno del proyecto del 14%, pero hemos obtenido alrededor del 10% al 11%.

-¿Cuándo esperan concretar la venta de los activos?

-Aún no está completamente listo. Actualmente estamos finalizando la fase de due diligence, ya que tenemos tres ofertas, de las cuales dos son vinculantes y estamos revisando los contratos potenciales. Lo que podemos anunciar es que contamos con la autorización del Ministerio de Hacienda y la toma de razón de la Contraloría para la salida de estos activos.

-¿Cómo ha estado el interés de los inversionistas?

-En el momento de recibir las primeras ofertas, ocho firmas presentaron propuestas, lo cual superó nuestras expectativas. Actualmente, tenemos tres interesados y dos ofertas vinculantes, donde uno es extranjero y otro cuenta con capitales mixtos argentinos y extranjeros. (...) No me adelantaré a lo que el directorio pueda autorizar, pero espero que para finales de septiembre tengamos claridad sobre el proceso que seguirá.

-¿A dónde irá destinada la recaudación de las ventas?

-Es una operación muy pequeña, pero la recaudación de ventas se destinará a la matriz, y compensará el pago de US$ 60 millones de deuda que saldamos hace unas semanas.

Los esperados US$ 400 millones

-El año pasado Hacienda solicitó el retiro anticipado de utilidades por cerca de US$400 millones. Al mismo tiempo, se comprometió a aportar hasta ese monto para el desarrollo del plan de negocio de Enap. ¿Cuándo recibirán esos recursos?

-El ministro de Hacienda, junto con ENAP, elaboró una estrategia compartida para lograr la sostenibilidad financiera, lo que requería compromisos de capital para seguir reduciendo la deuda. ¿Cuándo se empiezan a materializar? Nosotros tenemos la esperanza de que dentro de este año calendario, ya que en la Ley de Presupuesto 2024 se contemplan US$ 300 millones.

-Las necesidades de Hacienda han ido cambiando. ¿Podrían eventualmente no recuperar esos

US$ 300 millones durante este año?

-No me corresponde juzgar esa situación. Primero, porque aún falta transcurrir la segunda mitad del año; y en segundo lugar, porque no tengo ningún indicio hoy de que esos fondos no se vayan a recuperar. Sería como poner un parche para una herida que no ha ocurrido.

-¿Y los US$ 100 millones restantes?

-Hay un compromiso de incluirlos en la Ley de Presupuesto 2025. Sin embargo, esa es una responsabilidad exclusiva del Ministerio de Hacienda y la Dirección de Presupuesto.

-Pero, ¿es una opción no recibir esos recursos?

-La Ley de Presupuestos establece máximos de asignación, por lo tanto, podría ocurrir esa eventualidad.

Pablo Busquet, CFO de Enaex: "El desafío es consolidar y mirar oportunidades en Norteamérica"

Reduciendo deuda

-¿Cómo les ha ido en su plan de reducción de deuda?

-En noviembre de 2022, teníamos alrededor de US$ 4.800 millones en deuda bruta. Hoy, esa cifra se ha reducido a cerca de US$ 3.800 millones. Con la disponibilidad de caja que hemos tenido, hemos avanzado en el pago anticipado o íntegro de algunas de nuestras obligaciones sin necesidad de refinanciarlas. Esto se reflejó en 2023, cuando pagamos con caja toda la deuda que teníamos en Chile para ese año y emitimos un bono de US$ 500 millones para pagar US$ 600 millones. Gracias a esto, comenzamos 2024 casi sin obligaciones y pudimos programar cómo reducir nuestro stock de deuda en los próximos dos años.

-El 2025 enfrentan un vencimiento de US$ 300 millones, ¿cómo planean abordarlo?

-Lo que determinemos hacer durante ese año dependerá de la situación de los bonos locales y de lo que ocurra con el aporte de Hacienda. Si no se cumplen estas condiciones, manejaremos la deuda de 2025 antes de su vencimiento.

-De efectuarse el pago de Hacienda, ¿los US$ 300 millones irán al pago de deuda?

-Sí, esa es la idea.

-¿Está en riesgo cumplir el objetivo de reducir la deuda bruta a US$ 3.300 millones para 2027?

-No. Seremos perfectamente capaces de reducir US$ 600 millones en deuda entre hoy y el 2027.

-¿Cuál es la estrategia detrás del bono emitido recientemente?

-Es una estrategia combinada en la cual se reduce el stock de deuda y los vencimientos y se reperfila la deuda. Lo que hicimos con la reciente colocación fue emitir US$ 600 millones, para pagar US$ 800 millones de deuda, donde esa diferencia de US$ 200 millones provendrá directamente de la caja. En detalle, los recursos irán destinados a comprar todo lo que nos vendan de un bono de US$ 700 millones que vence en 2026 y hasta US$ 200 millones de un bono que vence en el año 2031, pero teniendo en consideración que la oferta de compra tiene un tope de US$ 800 millones.

T: Felipe Valencia, CFO de Agunsa: "EEUU es la zona geográfica donde vemos que hay más oportunidades para desarrollarnos"

Pérdida del market share

-De la mano de la baja en los ingresos, la participación de mercado de Enap pasó del 57% al 54% entre enero del 2023 y enero del 2024. ¿A qué se debe?

-El primer trimestre de este año nuestro volumen de ventas fue menor al mismo periodo del año anterior, lo cual es el primer punto a considerar. Luego, la demanda nacional cayó y nosotros caímos en venta en una proporción algo superior a la demanda y ello resultó en una caída en la participación de mercado. Además, los ingresos en términos nominales bajaron por la caída de los precios de los productos refinados lo cual afecta directamente a nuestros precios de venta.

-Las estaciones de servicio son clientes de Enap, aunque ellas podrían importar directamente los combustibles. ¿Pone en riesgo perder un cliente con la llegada de Aramco?

-En principio no. Hay buenas razones que nos llevan a pensar que en el corto plazo no debería haber variaciones en las ventas que le hacemos a Esmax, que es la sociedad que compró Aramco. Como todo nuevo actor genera nuevas conversaciones, pero estamos recién conociéndonos.

-¿Qué importancia ha tomado la importación de crudo de Vaca Muerta y por cuánto tiempo está asegurado el suministro?

-Para la Refinería de Biobío, el crudo de Vaca Muerta representa cerca del 70% del total. A nivel agregado de la compañía, la cifra es cercana al 30%. Los contratos de compra son de hasta tres meses y actualmente el área comercial está analizando las ventajas de contar con un contrato a largo plazo.

-El oleoducto tiene capacidad para 18 mil metros cúbicos (m3) pero se utilizan 11 mil m3 . ¿Cambiará eso?

-Se están haciendo pruebas para ver si se puede usar el crudo de Vaca Muerta en la refinería Aconcagua. Son infraestructuras productivas que requieren sus settings, no puedes llegar y cambiarle el crudo. En el caso que Aconcagua pueda recibir ese crudo, vamos a aumentar la utilización.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok