Los gestores de fondos de inversión activa tienden a salir malparados cuando se compara la rentabilidad de sus productos con el desempeño de las bolsas en distintos periodos de tiempo. Especialmente cuando se consideran plazos más largos, en los que la balanza se decanta a favor de los índices o de los productos de gestión pasiva, que funcionan simplemente replicando la composición de los mercados y casi con exactitud su rentabilidad.

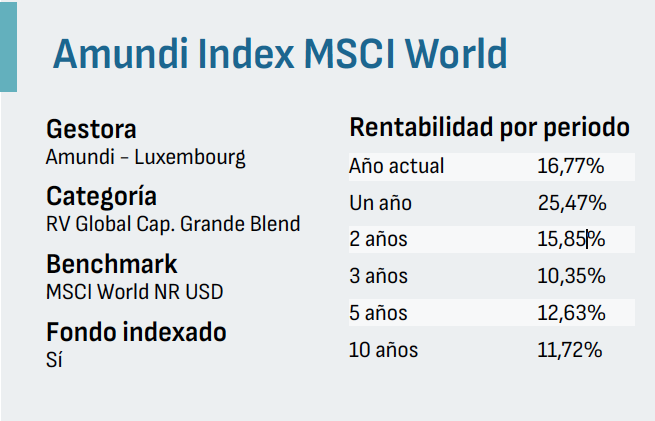

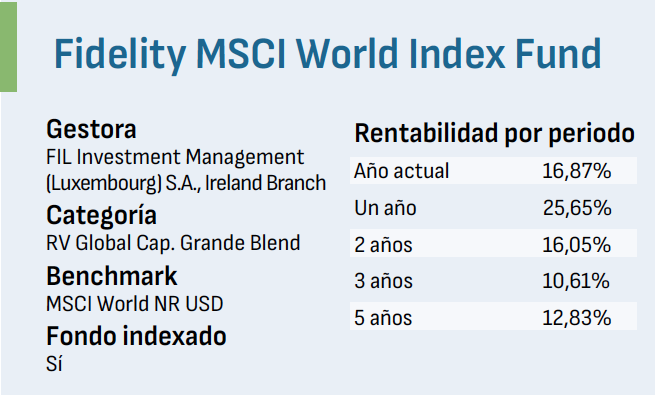

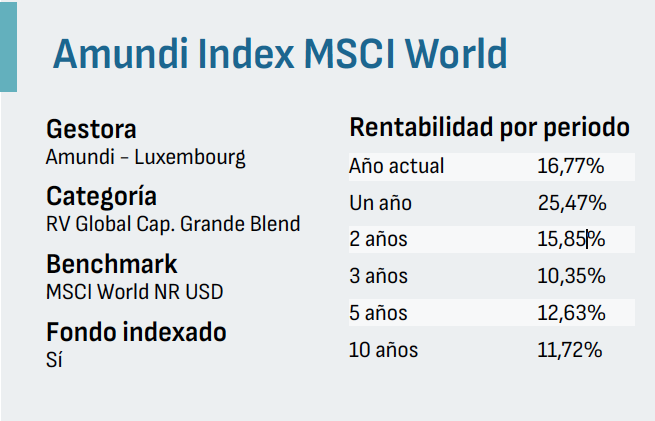

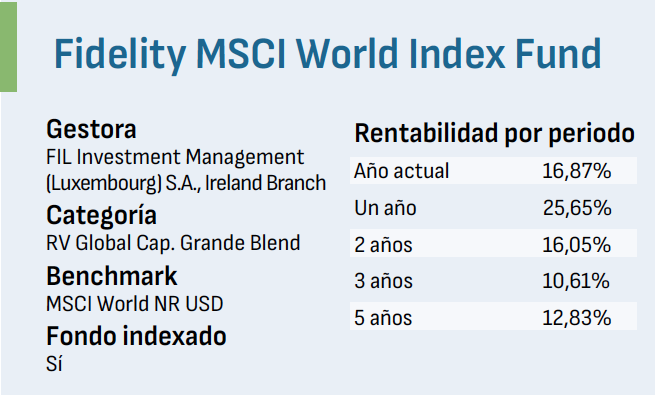

En los últimos diez años, un inversionista que hubiera apostado por meter su dinero en un fondo que replica al MSCI World Index, el índice más representativo de bolsa a nivel global, hubiera ganado entre un 11% y un 12% anualizado cada año. Es lo que han ofrecido de rentabilidad fondos de gestión pasiva que apuestan por la renta variable global, como el Amundi Index MSCI World, Vanguard Global Stock Index Fund o el Fidelity MSCI World Index Fund, por citar tres ejemplos con gran patrimonio.

Más allá de ellos, solamente un selecto club de gestores de fondos que apuestan por invertir en bolsa, sin restricciones por geografías, y variando la asignación de activos por mercados, en función de sus propias perspectivas, han conseguido superar estos números de la gestión pasiva. No quiere decir que estos fondos superen cada año a su índice de referencia, pueden tener ejercicios de rentabilidades buenas y otros, peores. Pero a largo plazo han conseguido ser mejores que el mercado.

Productos

El Seilern World Growth es uno de estos fondos. Uno de los productos de inversión más reconocidos de renta variable de mercado. Invirtiendo en grandes empresas de todo el mundo, sus gestores logran una rentabilidad anualizada de prácticamente un 14% a diez años. Cerca del 70% de su cartera está invertida en empresas de Estados Unidos, y el resto está repartido entre distintos países de Europa. Y, por sectores, el sanitario y el tecnológico son sus favoritos: Microsoft, Mastercard, SAP, West Pharmaceutical Services y UnitedHealth Group. En lo que va de año su rentabilidad se sitúa en el 4,74%, según Morningstar.

También el CT (Lux) - Global Focus gana alrededor de un 14%, de media, en los últimos diez años. Este fondo de Columbia Threadneedle Investments sigue una estrategia muy similar al producto de Seilern, también apuesta por grandes empresas presentes en las grandes bolsas mundiales, especialmente en Estados Unidos, donde tiene un 78% del patrimonio invertido, y en la zona euro, donde tiene un 6%, pero los gestores diversifican la cartera añadiendo compañías de otras regiones, como Reino Unido, Japón y mercados de Asia, como China. Y por sectores, en cualquier caso, el top 5 de su cartera está en grandes empresas norteamericanas, como Microsoft, Mastercard, Visa y Amazon. Precisamente, la inversión en estas compañías le permite este año revalorizarse más de un 20%.

El Capital Group New Perspective es otro de los fondos más recomendados por los selectores y con mejor track record en los últimos diez años. Su objetivo es siempre tratar de capturar la próxima generación de líderes mundiales de la economía y los mercados bursátiles. Así, ha logrado una rentabilidad del 13% en diez años. Este fondo se aleja un poco más de Estados Unidos, con un 50% de la cartera invertido en ese mercado y el resto diversificado en otras regiones. Entre sus principales posiciones se encuentran Novo Nordisk, Taiwan Semiconductors y Broadcom.

Estrategias

Las estrategias que siguen los gestores para tratar de batir a la bolsa mundial pueden ser muy distintas. Las combinaciones son casi infinitas entre empresas de pequeña y mediana capitalización, bluechips, compañías de mercados desarrollados, diamantes escondidos en mercados emergentes...

Lo cierto es que los productos que invierten en grandes compañías de crecimiento o growth, como los tres productos mencionados, han vivido una época dorada durante los últimos años. Además, todos ellos mantienen una apuesta muy relevante, en muchos casos superior a la de los propios índices, por la bolsa americana.

Otros productos similares con rentabilidades destacadas por encima del 10% son el FundSmith Equity Fund, el Guinness Asset Management Funds plc - Global Innovators Fund, el MainFirst Global Equities Fund o el Nordea 1 - Global Opportunity Fund.

Temáticos

También dentro de la estrategia de renta variable global, se pueden encontrar productos muy rentables, que pueden invertir en cualquier parte del mundo, pero que bucean en temáticas más concretas.

El sector tecnológico ha sido sin ninguna duda la estrella de los últimos años, con productos como el Franklin Technology Fund, con una rentabilidad a diez años del 25%; o en tendencias de consumo, como el Robeco Global Consumer Trends Equities, un fondo muy repetido en las carteras de los grandes inversores de todo el mundo, que gana más de un 12% anualizado a diez años.

Otra tendencia interesante y con perspectivas de futuro es la que siguen los fondos globales que invierten en compañías relacionadas con la salud. El Bellevue Medtech & Services, por ejemplo, gana cerca de un 13% en la última década.

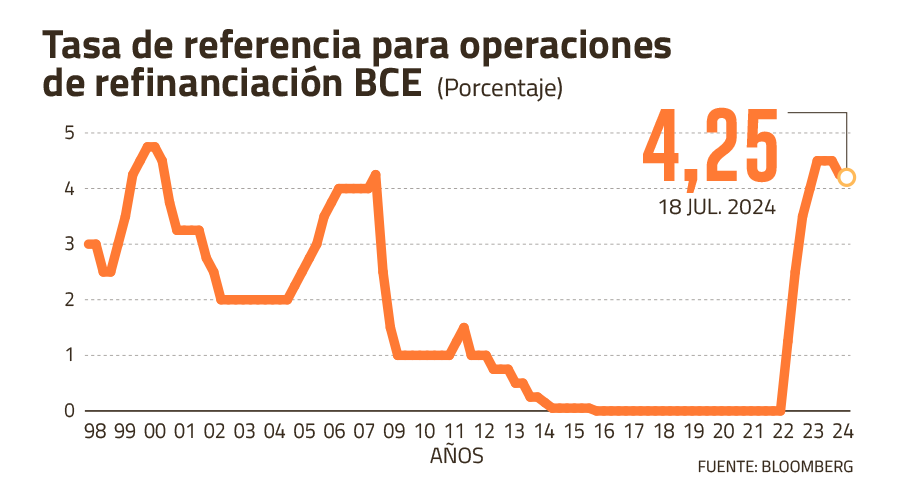

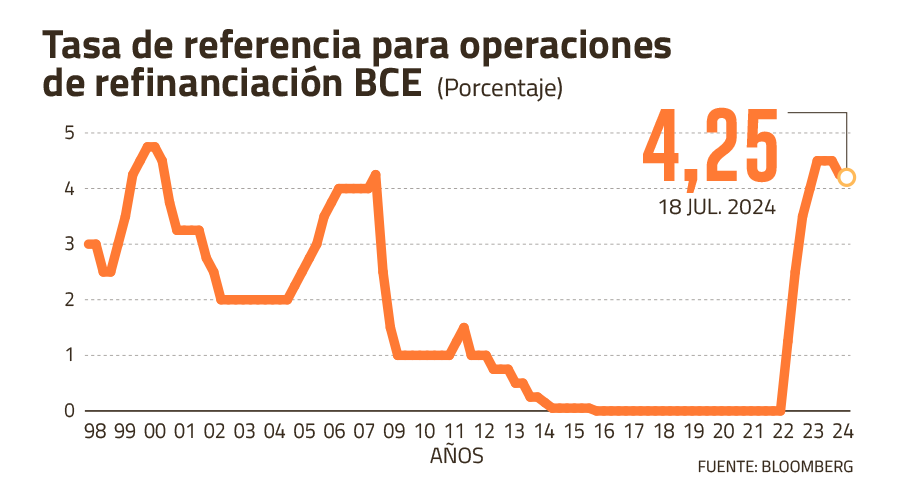

La cifra de la semana

- El Banco Central Europeo (BCE), en una nueva Reunión de Política Monetaria, decidió de forma unánime mantener sus tasas de interés de referencia sin cambios, tal como anticipaba el mercado. En su comunicado, la entidad destacó que la presión sobre los precios sigue alta y que, probablemente, la inflación se mantendrá sobre la meta del 2%, hasta el próximo año.

- La decisión se da en un contexto donde la inflación de junio en la zona euro se ubicó en 2,5% y la partida subyacente –que excluye alimentos y energía- se encuentra en 2,9%. No hubo un impacto significativo en las bolsas europeas ya que es una decisión que se anticipaba.

- El mercado tiene implícito en sus tasas de interés un 80% de probabilidad de que, en la próxima reunión de septiembre, el BCE continúe con el proceso de recortes iniciado en junio, anticipando cuatro recortes de tasa de 25 puntos base para los próximos 12 meses. Estas proyecciones están alineadas a lo que el mercado espera también para la Reserva Federal en Estados Unidos.

- De mantenerse la tendencia de convergencia inflacionaria actual, la volatilidad de las tasas de interés disminuiría hacia adelante, estabilizando los retornos de los instrumentos de renta fija internacional. El potencial inicio de recortes de tasas en Estados Unidos y la continuación del proceso en Europa, será favorable para las inversiones en activos de riesgo a nivel global.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok