Mal tiempo, dura competencia y alza del dólar se cuentan entre los motivos por los que el mercado ha relegado a CCU en la Bolsa de Santiago, mientras hay quienes valoran sus planes de eficiencia, también con esperanzas de un respiro dieciochero de por medio.

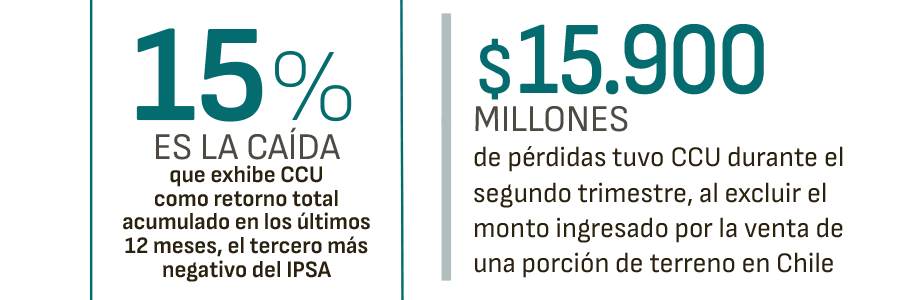

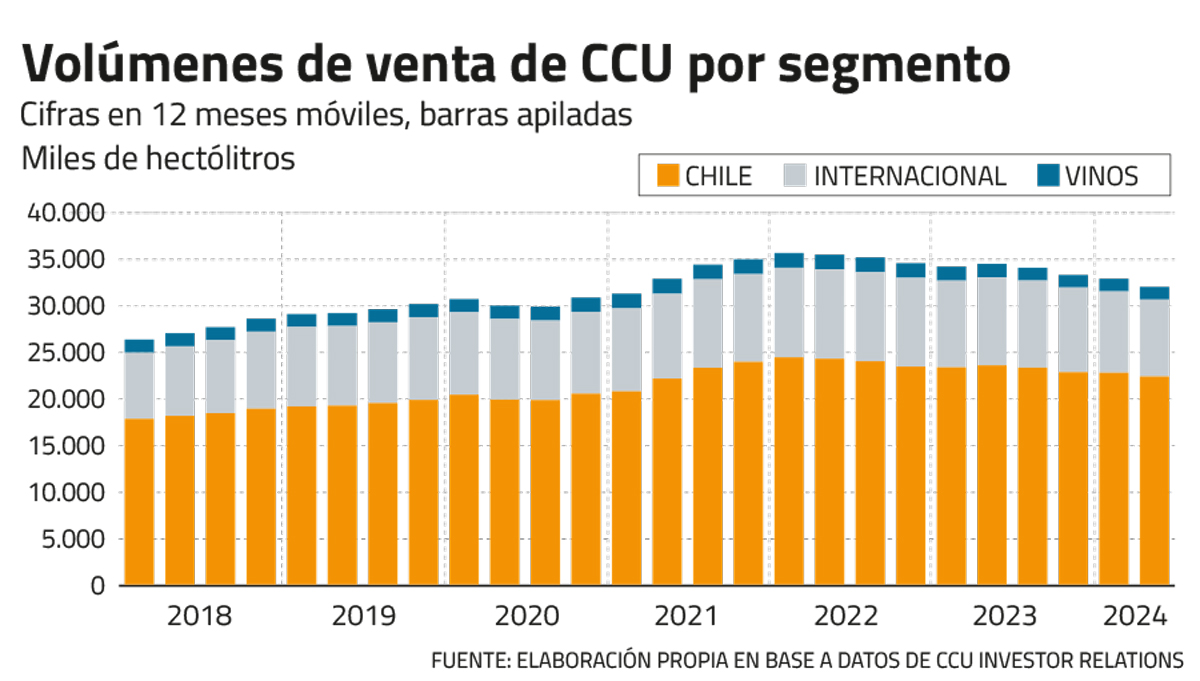

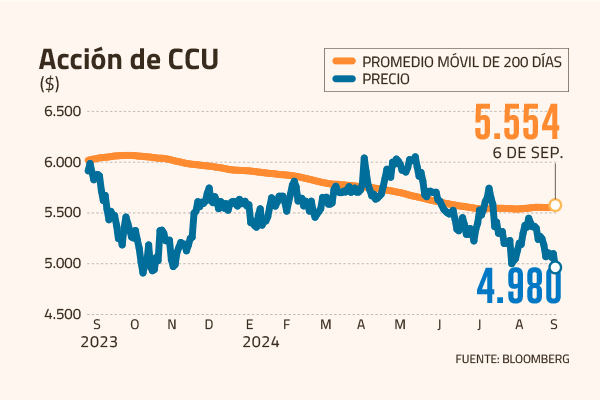

Acumula un descenso de 15% en 12 meses, lo que significa el tercer peor retorno total del S&P IPSA en ese período (donde el índice sube 5,8%), mientras la venta corta por $ 12 mil millones sobre CCU es la segunda mayor en el registro oficial de la bolsa.

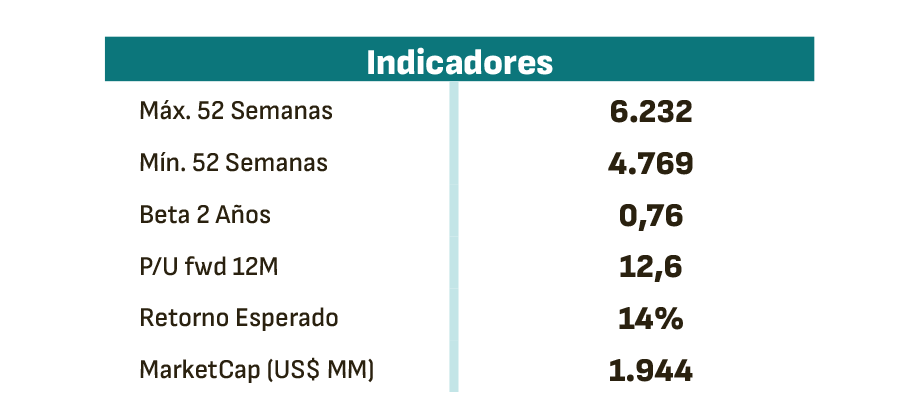

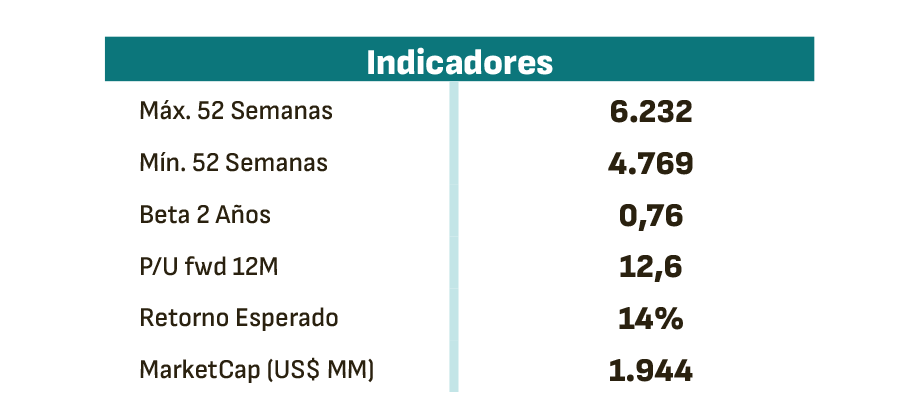

La presión vendedora sobre la firma controlada por el grupo Luksic y Heineken amenaza con llevar a sus acciones a mínimos de dos años, de sufrir nuevas caídas. Ya muestra el precio sobre valor libro respecto de su historia más castigado del IPSA.

Los márgenes se han visto en declive, pero en especial el trimestre a junio marcó un punto de inflexión, con una baja de casi 80% interanual a $ 10 mil millones en el Ebitda, y una pérdida neta de $ 15.900 millones si se excluye el efecto de la venta de una porción de terreno en Chile.

Wall Street al ataque

Los números gatillaron cambios de recomendación por parte de grandes bancos de inversión estadounidenses. JPMorgan bajó la suya a "subponderar" con un Precio Objetivo (PO) de $ 4.200 por acción, y a finales de agosto, Goldman Sachs la redujo a "vender" con un PO de $ 4.895.

"Recortamos nuestras estimaciones de Ebitda para este año y el próximo en 40% y 36% tras una significativa sorpresa a la baja de 70% en la ganancia por acción del segundo trimestre, mientras la visibilidad de las utilidades futuras es baja, dada la volatilidad del tipo de cambio y la debilidad del consumo en Chile y Argentina", fundamentó el equipo de JPMorgan liderado por Lucas Ferreira.

Para Goldman, el diagnóstico se resume principalmente en que el mercado cervecero chileno está cerca de alcanzar la madurez, la competencia se está endureciendo y los costos para CCU debiesen subir.

También hablaron de divisas. "Dada su posición estratégica de no cobertura, creemos que CCU se verá materialmente más presionada por la debilidad del peso chileno que sus principales homólogas en los próximos seis meses", dijeron los analistas Thiago Bortoluci y Nicolas Sussmann.

Oportunidad dieciochera

En medio de este literal frente de mal tiempo -algo que subrayó en su último reporte financiero- CCU está poniendo las fichas en su plan estratégico "HerCCUles" de eficiencias y espera que septiembre dé un bienvenido impulso a los números.

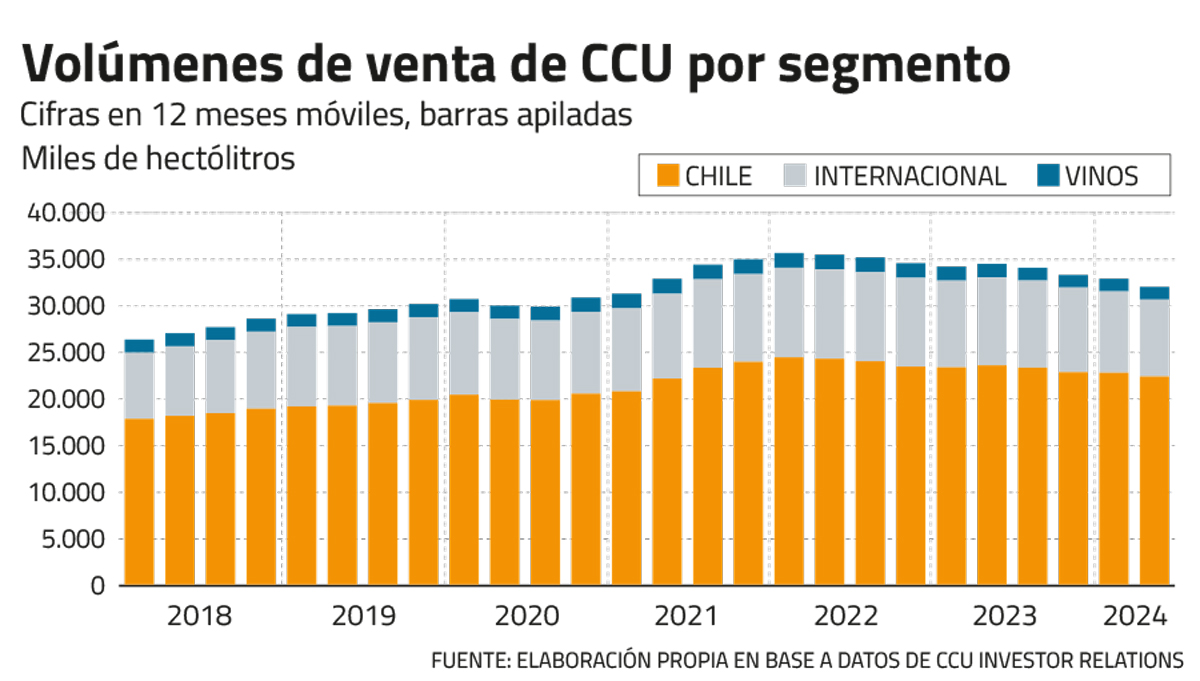

El mes patrio suele contribuir alrededor de 9% a las ventas anuales de la firma dueña de marcas como Cristal y Escudo. Dentro de la alta gerencia de CCU, se prevé que en 2024 la contribución podría llegar a 10% gracias al "mega feriado" de estas Fiestas Patrias.

El analista de bebidas, telecom y TI de Bci Corredor de Bolsa, José Santiago Cruz, dijo a Señal DF que "esperamos un segundo semestre de 2024 y un año 2025 más positivo para CCU, debido a la menor base de comparación, el fenómeno de La Niña que debería reducir las precipitaciones y además un 18 de septiembre más largo que debería ayudar en cierta medida con los volúmenes de ventas en Chile".

A esto añadió que "para el negocio en Argentina, esperamos que mantenga esta tendencia a la baja durante todo 2024, pero con una recuperación gradual para 2025, de la mano con la recuperación del consumo en el país trasandino".

Corredoras como las de Bci y BICE Inversiones están actualmente revisando sus estimaciones de PO sobre la embotelladora. En tanto, LarrainVial mantiene un PO de $ 6.440 y recomendación de "sobreponderar".

"Hacia el futuro, habrá dos catalizadores clave para la empresa. En primer lugar, la reanudación del crecimiento del volumen en Chile, después de cuatro trimestres de volúmenes decrecientes", escribió en un informe la analista de financials & beverages en LarrainVial, Carolina Guerrero.

"Lo segundo es la expansión del margen Ebitda. Los precios actuales de las materias primas están bastante normalizados (tanto como pueden estarlo las materias primas), lo que sugiere que los resultados de la empresa estarán estrechamente relacionados con las fluctuaciones del tipo de cambio", explicó.

Cruz destaca las hazañas de HerCCUles. "El plan ha mostrado su efectividad, especialmente en Chile gracias a las eficiencias operativas que han ayudado a mejorar levemente los márgenes en el país, aún en un escenario desafiante como el del último año. Además, CCU ha logrado mantener la escala del negocio y su cuota de mercado aun con estos recortes presupuestales y la caída en el consumo de bebidas", analizó el ejecutivo de Bci.

Fuentes de CCU indicaron que las mejoras incluyen herramientas de Inteligencia Artificial enfocadas en determinar el portafolio óptimo para cada cliente, y la implementación del chatbot Sophia a través de Whatsapp para atenderlos digitalmente.

Cambios más, cambios menos, siempre "el precio es clave", consignó un alto ejecutivo de la compañía. Y así la administración calienta motores frente a un desafiante entorno macro. Habrá que seguirle el paso a la inflación, anticipó.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok