Si una buena marca fascina, los 26 nombres de Forus S.A. son palancas de alta rentabilidad a ojos de inversionistas y departamentos de estudios.

Forus diseña, comercializa y distribuye calzado, vestuario y accesorios de marcas propias e internacionales. El holding busca combinar las experiencias digitales y presenciales del consumidor. Se autodenomina como una empresa líder del retail "phygital" en Chile, con firmas como Hush Puppies, VANS y Under Armour, y operaciones también en Colombia, Uruguay y Perú.

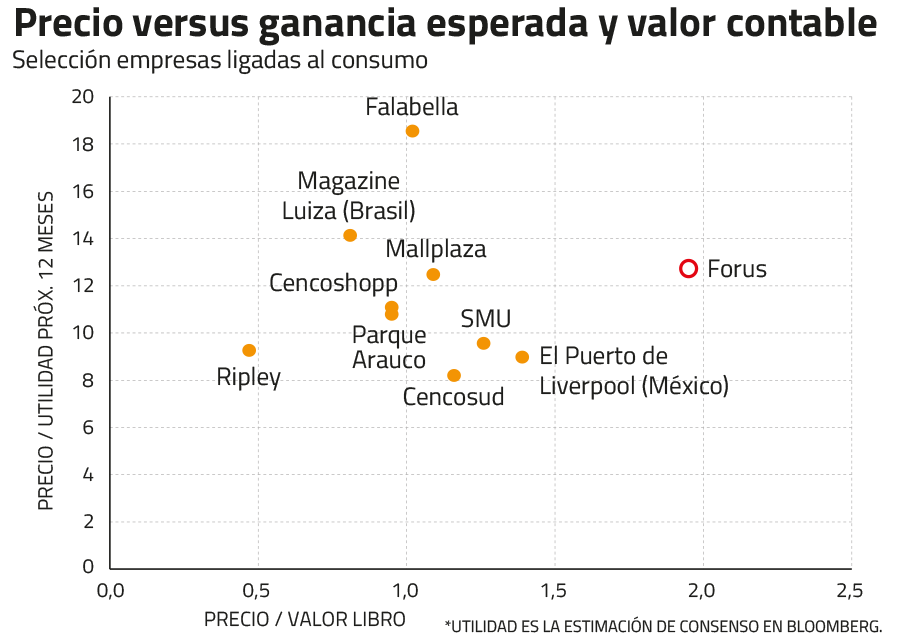

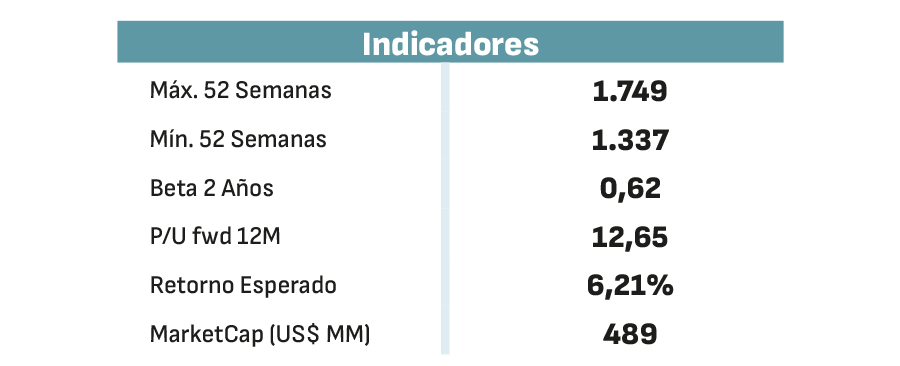

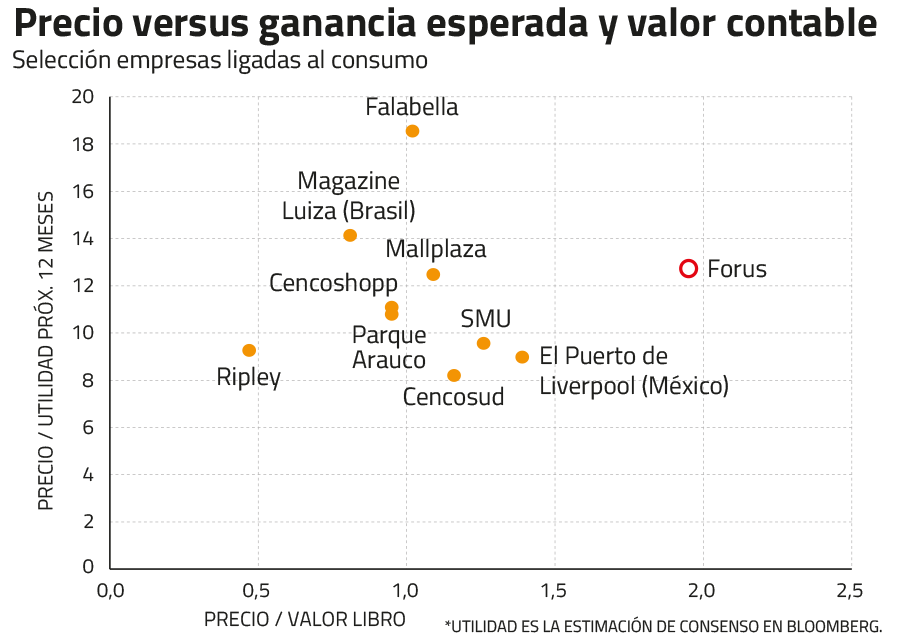

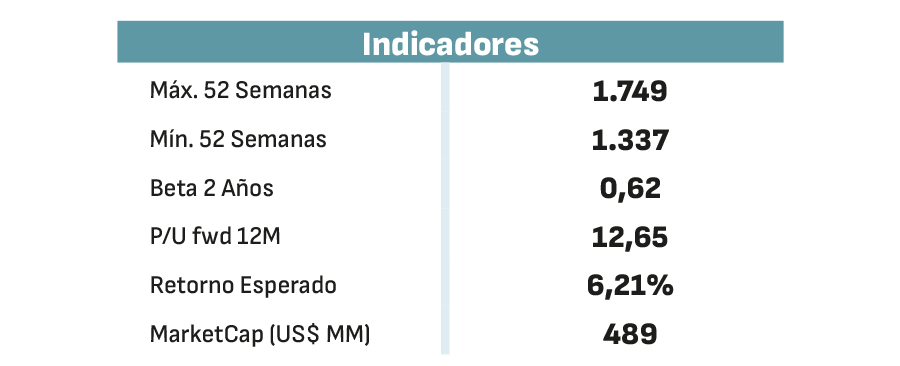

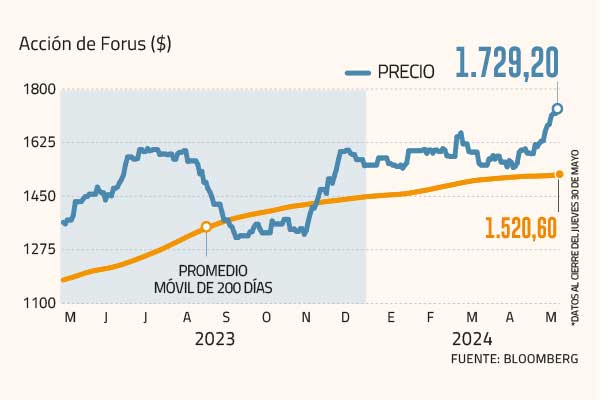

Sus acciones cotizan en máximos desde marzo de 2018 y es el único minorista local cuyo valor de mercado duplica el de su patrimonio neto.

"Este ratio se explicaría por el mejor margen operacional que tiene la empresa, en comparación con otras compañías de retail, y también su sana posición financiera, con una alta caja y baja deuda financiera", dijo a Señal DF el analista de Bci Corredor de Bolsa, Flavio Nicovani.

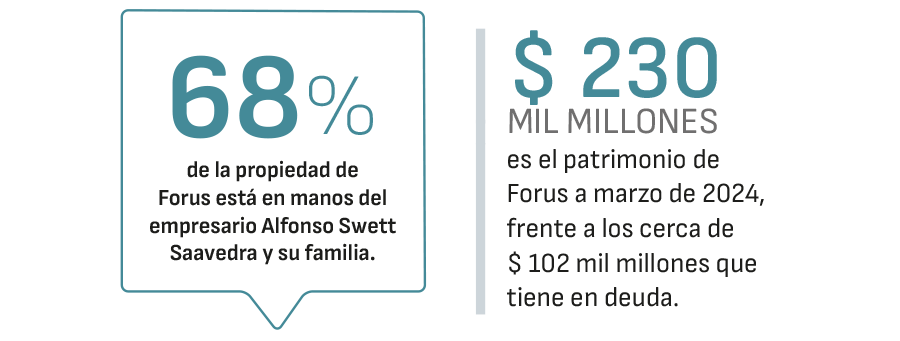

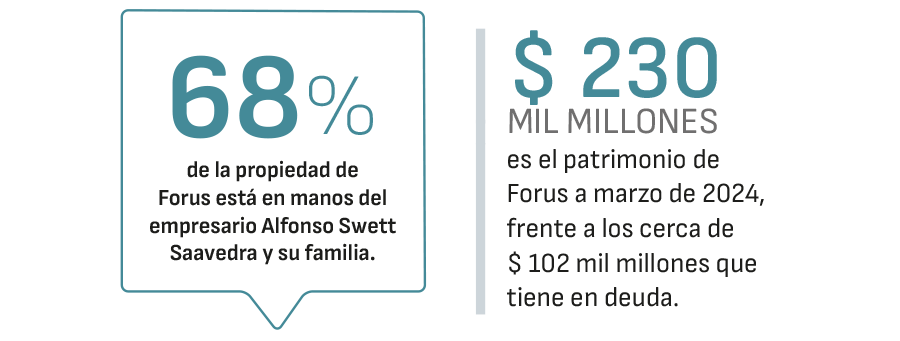

Así es como destaca en la estructura de capital de Forus la preponderancia del patrimonio: $ 230 mil millones, frente a unos $ 102 mil millones de endeudamiento al cierre de marzo.

Quienes "ponen el hombro" son Alfonso Swett Saavedra y su familia, con una participación controladora del 68% principalmente a través de la sociedad Inversiones Costanera.

Márgenes en forma

De acuerdo con Nicovani, el auge de la acción responde a que "Forus ha mantenido buenos márgenes dado al cierre de tiendas que tenían baja rentabilidad, eficientando gastos y mejorando también la experiencia al cliente tanto en las tiendas físicas como en su canal online".

Con todo, la última línea se contrajo en el primer trimestre. Forus vio una caída de 14% interanual en las ganancias ($ 5.262 millones) y de 8% en el Ebitda ($ 12.657 millones). El aumento de 8% en los ingresos por venta ($ 83.407 millones) se diluyó principalmente en los gastos de administración y ventas (GAV).

"Los resultados reflejaron una dinámica de consumo aún difícil en toda la región, pero el segmento DTC (sigla en inglés de 'directo al consumidor') sigue funcionando bien, especialmente los canales digitales. Esperamos que la empresa siga centrándose en la eficiencia y la mejora de la experiencia del cliente, incluyendo la modernización de las tiendas", dijeron los analistas de BTG Pactual, Alonso Aramburu y Luiz Guanais, a través de un informe.

Forus explicó que los GAV jugaron un rol fundamental, destinándose a "mayores gastos de distribución y otras variables asociadas al fuerte crecimiento del canal digital; mayores gastos en remuneraciones y arriendos (apertura de seis tiendas netas en los últimos 12 meses); y mayores gastos asociados a desarrollos tecnológicos enfocados en brindar una mejor experiencia al cliente y mejorar la productividad de nuestras operaciones".

Camino a seguir

El analista senior de LarrainVial, Joel Lederman, observó que "los niveles de consumo en Chile y los tipos de cambio están evolucionando de forma favorable para los márgenes de Forus", y que por ende "es esencial comprender el gasto en los próximos 24 meses para cuantificar correctamente el efecto en el Ebitda y, por lo tanto, en los márgenes".

Anticipó que "el precio de la acción de la empresa dependerá del momento (Ebitda de los próximos 12 meses)", poniendo de relieve que "la posición actual de caja representa aproximadamente el 10% de su capitalización bursátil", y puntualizando que "el primer trimestre suele ser el período de menor generación de efectivo".

LarrainVial recomienda "sobreponderar" el papel con un Precio Objetivo (PO) de $ 1.910, lo que implica un potencial de retorno de 10%. No lejos están los $ 1.900 de BTG Pactual, que recomienda "comprar".

Los analistas de BTG estimaron que "la empresa sigue estando bien posicionada para acelerar el crecimiento operativo una vez que mejore el consumo, probablemente en el segundo semestre de 2024. La solidez de su balance y la mejora de las perspectivas de consumo para el resto del año respaldan nuestro sesgo positivo sobre la acción".

Según sus cálculos, el Ebitda anual de Forus para el ejercicio 2024 debiese ser 5% superior al del año pasado, para luego expandirse otro 5% anual en 2025 y más de 8% en el salto hacia el cierre de 2026.

Si bien Bci recomienda "mantener" la acción con un PO de $ 1.700, Nicovani reveló que "los resultados del primer trimestre sobre las estimaciones de consenso nos podrían llevar a revisar nuestros números, para incorporar una mayor recuperación en el consumo discrecional". Sí considera que los catalizadores ya estarían incorporados en el precio actual del papel.

Nota de crédito

¿Qué hay de la calificación? En abril la agencia calificadora ICR elevó su nota crediticia sobre Forus, pasando de "AA-" a "AA" y conservando su perspectiva "estable".

Aludió a "su fortaleza financiera que ha estado caracterizada, persistentemente, por un performance operacional robusto y por una política financiera conservadora que ha permitido a la compañía utilizar sus excedentes de caja en potenciar sus marcas en cada uno de los países en los que opera, sin que ello signifique un debilitamiento de su liquidez".

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok