Todo indica que el holding brasileño Itaú Unibanco habría sobrepasado los dos tercios en la propiedad de su banco en Chile mediante la Oferta Pública de Adquisición (OPA) de acciones que lanzó hace un mes, de acuerdo a diferentes actores del mercado, quienes confirmaron la venta de aproximadamente 5 millones de acciones.

Si bien la entidad brasileña precisó en el prospecto de la OPA que no existe un porcentaje específico para determinar el éxito de la operación - que podía significar el desembolso de más de US$ 800 millones- en la industria financiera, ejecutivos del sector apuntaron que el objetivo era alcanzar más del 66,6%.

¿La razón? Superando este porcentaje, los brasileños pueden evitar una serie de exigencias legales que establece la Ley de Mercado de Valores en cuanto al manejo de la propiedad de la compañía. Dentro de las liberaciones está la opción de comprar más acciones del banco en el mercado sin requerir a una OPA.

El objetivo de Itaú Unibanco sería que la adhesión de la OPA alcance un 1,04% de las acciones totales de Itaú Chile, pues actualmente los controladores poseen el 65,6% de la propiedad.

Según agentes del mercado, los brasileños ya habrían conseguido una adhesión cercana a las 5 millones de acciones, lo que implica un 2,3% del máximo contemplado en la oferta, con lo que estarían alcanzando un 67,9% del total.

A pesar de ello, algunos inversionistas minoritarios indicaron que no está todo cerrado, ya que los accionistas que vendieron a $ 8.500 sus papeles en la OPA aún tienen el derecho legal de retractarse.

Los plazos de retracción difieren dependiendo de si los vendedores se acogieron a la oferta local o la estadounidense. En el primer caso, pueden arrepentirse hasta el plazo de la oferta o durante su extensión. Mientras que en el segundo caso, el plazo vence el 5 de agosto.

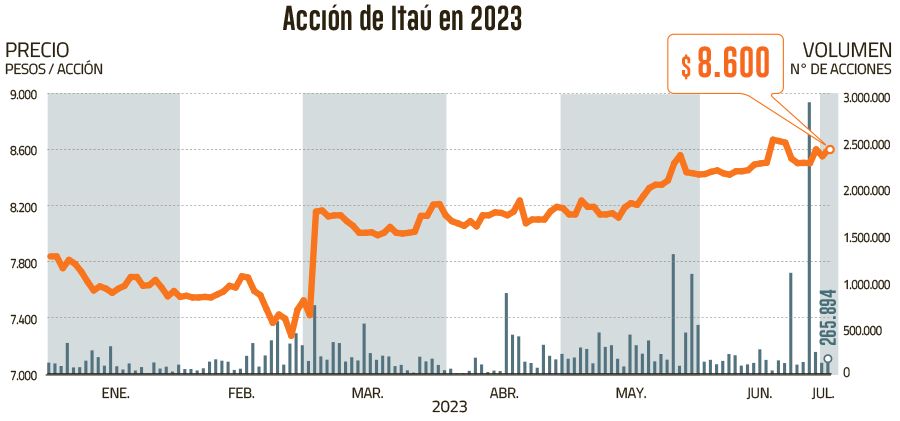

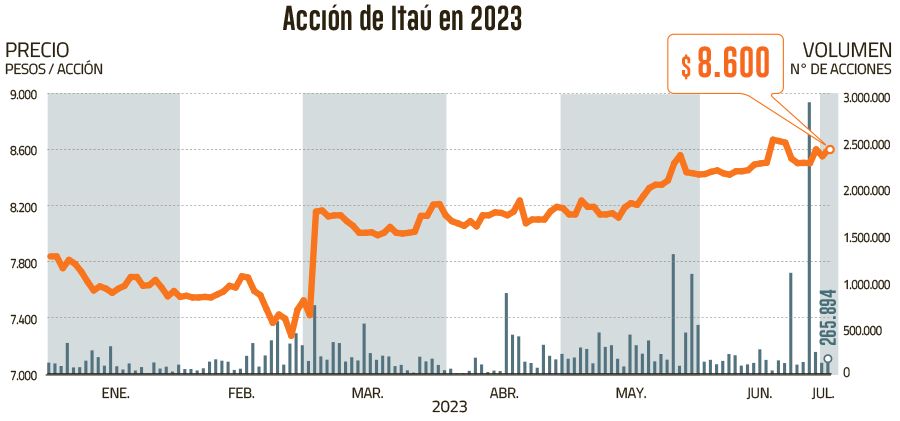

Esto sería clave, ya que la acción del banco alcanzó los $ 8.600 al cierre del martes, por lo que se abre la ventana de retirar la venta y ofrecerla en el mercado, que hoy da un mayor precio que el que ofrece la OPA de Itaú Unibanco.

“La verdad es que el precio de la OPA nos parece bajo, sobre todo con lo que ha subido la bolsa no sólo en Chile, sino también en mercados relevantes como el norteamericano”, dijo el gerente de inversiones de Nevasa, Jorge García.

Volúmenes récord

En el contexto de la OPA, en los últimos días, los inversionistas llegaron a comprar acciones de Itaú en magnitudes históricas.

El jueves 29 de junio, se transaron más de 2,8 millones papeles por un valor equivalente a más de US$ 30 millones, siendo 13 veces mayor que el volumen promedio de este año. El 77% de este monto se negoció en siete paquetes mediados por la corredora de LarrainVial.

Fuentes del mercado señalaron que se trató de una compra de acciones a manos de nuevos inversionistas. La operación tuvo lugar previo a una semana donde los flujos se han visto limitados este lunes y martes debido a que este último día la Bolsa de Nueva York tuvo un receso por el Día de la Independencia.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok