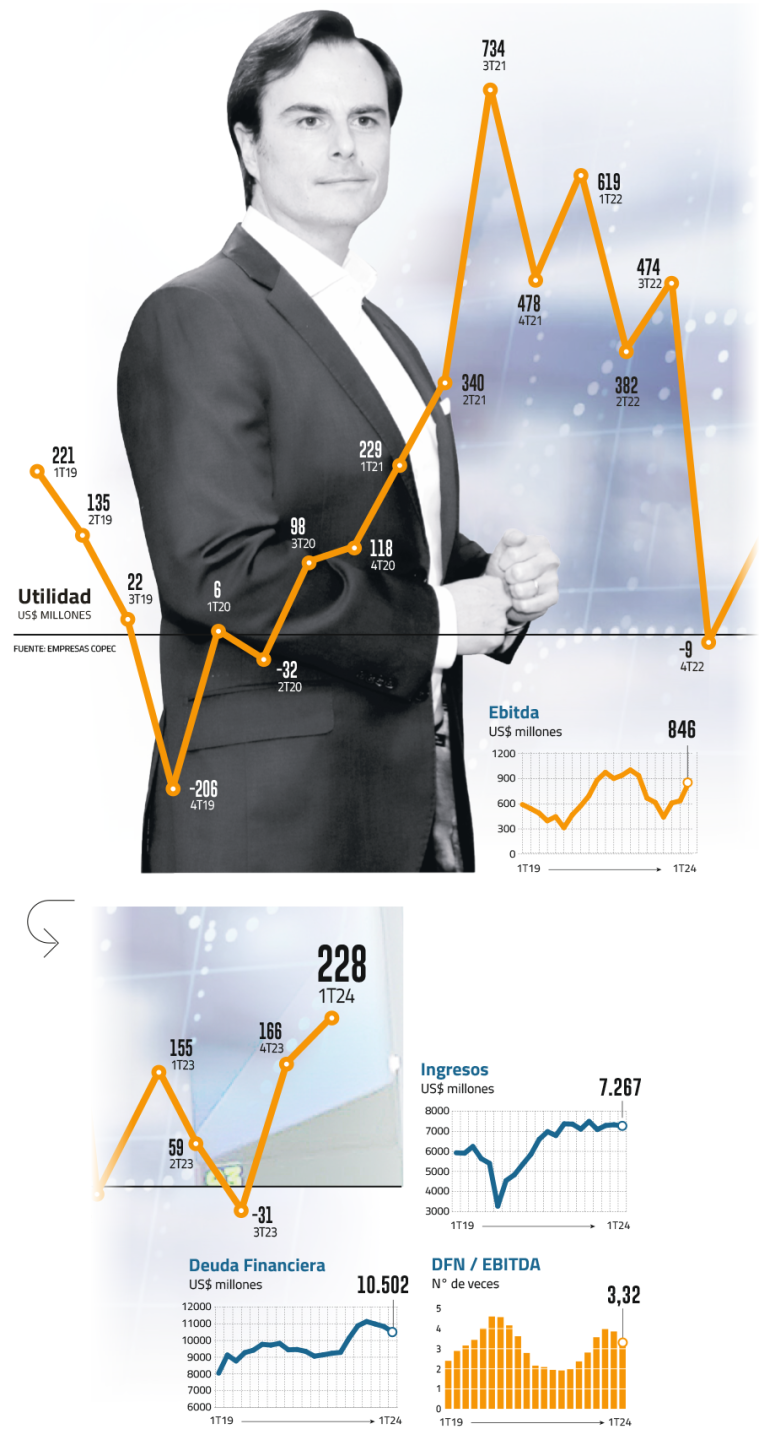

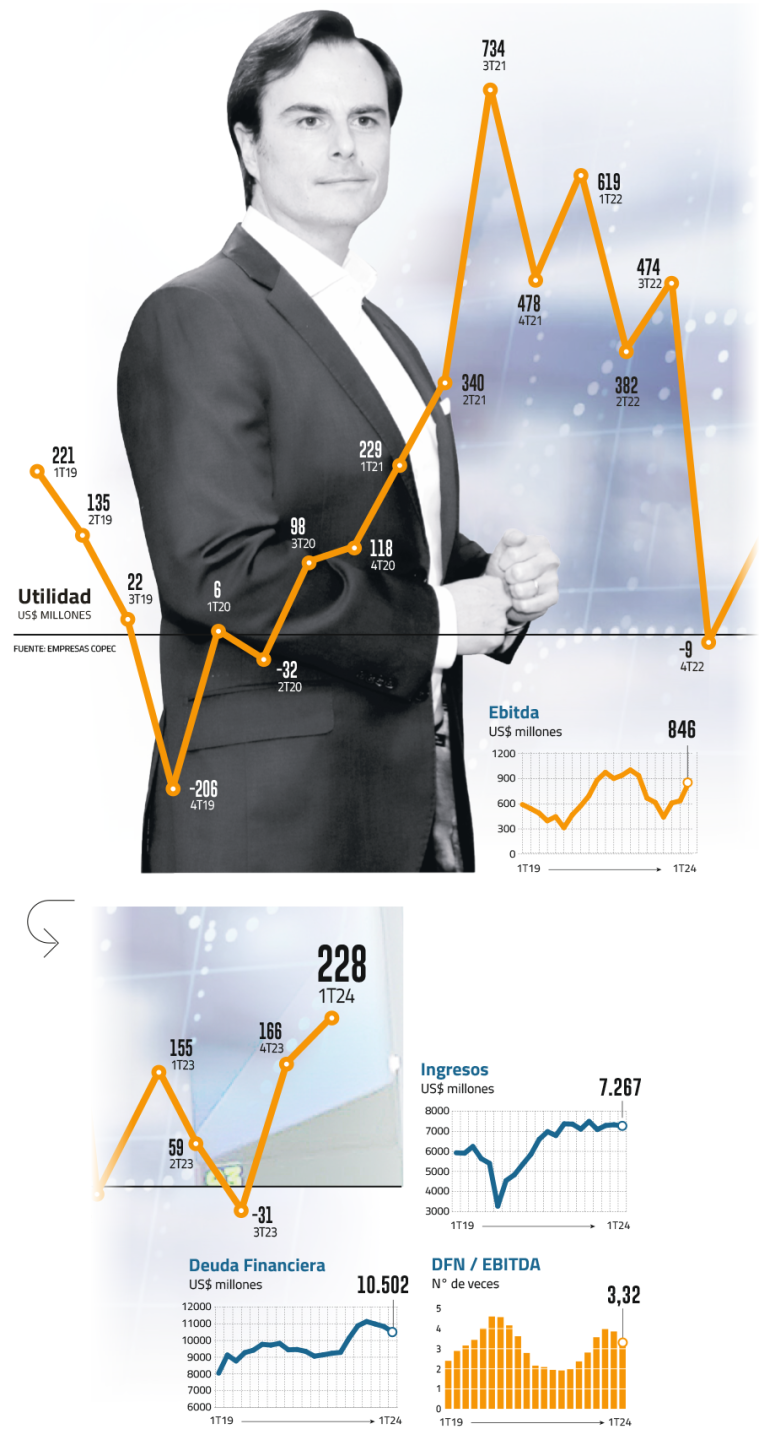

Aterrizó en el área de estudios de Copec hace 27 años. Rodrigo Huidobro (50 años) continúa en su primer trabajo, pero hoy ejerce como gerente de Administración y Finanzas de Empresas Copec, el holding que anotó utilidades por US$ 228 millones el primer trimestre de este año, que tiene presencia productiva en 16 países y cuatro líneas de negocios; forestal, energía, alimentos e inversiones.

A Huidobro, solo un magíster en el MIT lo alejó dos años de la compañía, pero tras egresar de la universidad en EEUU, retornó en 2002. Justo en ese momento Copec se diferencia de Empresas Copec, separando el giro de combustibles y asumiendo la propiedad de las otras firmas adquiridas previamente. Así, Huidobro aterrizó como gerente de estudios del holding y al poco andar le solicitaron crear el área de finanzas. A sus 30 años se convirtió en el primer CFO de Empresas Copec.

Hoy la compañía enfrenta enormes desafíos. En conversación con Señal DF, Huidobro comenta que el reciente estreno de las estaciones de servicio de Aramco, preocupa a una industria altamente competitiva, la cual busca marcar la diferencia en tiendas de conveniencia y nuevos servicios.

Por el lado de la celulosa, Arauco buscará obtener la aprobación de su directorio a fines de año para construir la planta Sucuriú en Brasil por US$ 3 mil millones, que le permitiría a la compañía incrementar en un 50% su capacidad productiva. Una estrategia seguida de cerca por su competidor local CMPC, quien recientemente anunció una inversión aún mayor (US$ 4.570 millones) en el mismo país.

Pero, la carrera profesional de Huidobro no ha estado exenta de retos. En la pandemia fue el encargado de navegar en una estrechez financiera que la compañía no conocía. Comenta que casi todas las líneas de negocio se fueron a piso, los combustibles dejaron de venderse y el precio de la celulosa se desplomó, al mismo tiempo, que debía desembolsar unos US$ 3 mil millones en el proyecto MAPA, el cual incrementó en un 30% la capacidad de producción de celulosa. “Tuvimos el peor de los mundos. Por un lado, la necesidad de seguir financiando un proyecto grande y por otro, la generación de caja se desplomó”, recuerda Huidobro.

El deterioro de los indicadores financieros vino acompañado de una rápida reacción: “Salimos a vender activos”. Primero anunciaron la venta de Sonacol y luego de Metrogas, por su parte Abastible vendía Gasmar y Arauco recaudaba US$ 400 millones vendiendo activos forestales. La estrechez financiera también repercutió a los accionistas, quienes vieron como Empresas Copec redujo al 30% las utilidades a repartir, alejándose de su histórica política del 40%.

Hoy el holding respira con mayor tranquilidad y su posición de mercado no se ha visto alterada. A nivel mundial, la filial Arauco es la tercera empresa de celulosa y la segunda productora de paneles de madera. Copec es la principal empresa de distribución de combustibles en Chile y Colombia, mientras que Abastible es uno de los tres mayores distribuidores de gas licuado en cuatro países de Sudamérica.

Copec y alemana Ineratec firman alianza para impulsar desarrollo de combustibles sintéticos a gran escala en Chile

De la mano con el estilo más conservador de la compañía, Huidobro revela que no están buscando aumentar su participación de mercado, sino que los esfuerzos van orientados a consolidar esas posiciones. Detalla que la estrategia financiera se traduce en buscar retornos atractivos en horizontes largos, invirtiendo en negocios que conocen y donde puedan mantener posiciones de liderazgo.

El desafío de Copec

-¿Qué amenaza representa la llegada de Aramco?

-El consumo de combustible es estable y el negocio también, ya que se mueve de acuerdo al crecimiento económico de cada país. Sin embargo, la llegada de Aramco es un gran desafío, ya que aumenta la competencia en un mercado ya competitivo. Ya hemos enfrentado a grandes multinacionales antes y nos gusta la competencia; estamos acostumbrados a ella.

-¿Dónde va a estar el desafío?

-No lo sabemos porque cada competidor tiene estrategias diferentes. Creemos que Copec tiene una posición competitiva robusta: buenas ubicaciones, buena marca y clientes leales, por lo que deberíamos poder competir bien.

-¿La llegada del nuevo competidor podría incidir en los precios de los combustibles?

-No debería, porque los márgenes ya están muy ajustados. Sin embargo, podría influir en los nuevos servicios y promociones que se ofrezcan, así como en nuevas ubicaciones. Todo eso debemos tenerlo en nuestro radar.

-¿Cuál es la estrategia tras la compra de la cadena de hamburguesas Streat Burger?

-Lo de Streat Burger se da dentro del desafío que está enfrentando Copec con la electromovilidad, que significa un cambio estructural en el negocio de largo plazo.

Aunque el negocio convencional de Copec seguirá creciendo por un tiempo, eventualmente la electromovilidad será mayoritaria. Para prepararse, Copec ha invertido montos moderados, entre US$ 50 millones y US$ 100 millones anuales, para poder liderar en futuros escenarios en movilidad, energía y tiendas de conveniencia.

-¿Por qué los márgenes de las filiales de combustibles son los más bajos de todos los negocios de Empresas Copec?

-Este es un negocio muy competitivo y ahora Aramco representa un desafío adicional. Esto hace que los márgenes sean muy pequeños, alrededor del 3%. Sin embargo, son negocios grandes porque tienen altos niveles de venta. En términos de Ebitda, el sector de energía representa aproximadamente el 40% de nuestro negocio, aunque los márgenes unitarios son muy bajos.

El auge de Arauco

-Arauco pasó de registrar pérdidas de US$ 54 millones a utilidades de US$100 millones. ¿cuáles son las razones de esa mejora?

-A nivel consolidado, la mayor parte de la mejora proviene de Arauco, y dentro de Arauco, la mejora se centra en la celulosa. El año pasado, la celulosa tuvo dos problemas: los precios cayeron fuertemente y al iniciar la planta MAPA a comienzos de año, los primeros meses tuvimos muy poca producción. Esto significó tener todos los costos de poner en marcha la planta sin el beneficio de la producción. Ahora, con la planta funcionando, hemos visto una mejora significativa.

-Actualmente, Arauco concentra su producción en Chile ¿Se mantendrá ese foco?

-Siempre estamos buscando nuevas oportunidades. Chile es un país con excelentes condiciones forestales, pero Arauco también tiene presencia en otros países, y Brasil complementa bien nuestra presencia en Chile. Nuestro principal proyecto potencial es Sucuriú, una planta de celulosa que aumentaría la capacidad de Arauco en un 50%. Aún estamos en las etapas iniciales y no sabemos si se llevará a cabo. La idea es que Arauco lo presente a su directorio hacia fines de este año o principios del próximo. Actualmente, estimamos una inversión de US$ 3 mil millones solo en la parte industrial, pero este número será más definitivo cuando lo presentemos al directorio.

-¿Cuál es la venta de activos más importante que se avecina?

-Se espera una venta de activos que será relevante para Arauco, especialmente para pagar más deuda. A fines del año pasado, Arauco anunció un acuerdo con Klabin por casi US$ 1.200 millones para la venta de plantaciones en Brasil. Gran parte de los fondos obtenidos se destinarán a reducir la deuda, aunque el monto exacto aún está siendo analizado.

-¿Vender activos no sería contrario a su estrategia de crecimiento en Brasil?

-Estas plantaciones en particular están más cerca de las instalaciones de Klabin que de nuestras instalaciones en Mato Grosso, donde planeamos crecer. Por lo tanto, estas plantaciones ya no son tan estratégicas para nosotros y pueden ser más valiosas en manos de un tercero. De todas formas, para este año en particular hay un foco de mayores inversiones en Brasil en preparación para el potencial proyecto Sucuriú, es decir, estamos comprando tierras y plantaciones en zonas preparándonos para la posible planta en Brasil.

-Entendiendo que Arauco está considerando aumentar su capacidad productiva. ¿Cómo proyectan la demanda de celulosa?

-En los mercados de commodities es difícil hacer proyecciones debido a su volatilidad. Sin embargo, la demanda de celulosa tiene fundamentos sólidos. Además de los usos tradicionales como papel de impresión y packaging, se están sumando nuevos productos de absorción e higiene, como pañales para adultos, y alternativas al plástico de un solo uso. En países como India y China, donde la penetración de productos basados en papel es baja, hay un gran potencial de crecimiento.

-¿Cuál es el nivel de exposición de la celulosa al mercado chino?

-China es un mercado crucial para la celulosa, pero este año la influencia de Europa ha sido muy significativa y ha afectado a otros mercados. Dado que estos son commodities, la fortaleza de un mercado puede influir en los precios a nivel mundial. Por lo tanto, aunque los precios en China han subido, en gran medida han sido impulsados por la fortaleza del mercado europeo.

Otras filiales

-Metrogas registró una caída del 3,3% en sus utilidades respecto al primer trimestre del 2023 ¿Cuál es la razón principal?

-En Metrogas tenemos algunas restricciones de acceso a la información. Pero los resultados de Metrogas se vieron afectados por un juicio fallado en su contra el año pasado, lo que resultó en una provisión registrada en dólares. Durante este primer trimestre, el tipo de cambio subió fuertemente en Chile, lo que provocó una pérdida para Metrogas.

-En el caso de Abastible sus utilidades se redujeron en un 70% respecto al mismo periodo del año anterior ¿Cómo ve la realidad operacional de la compañía?

-En términos operacionales, Abastible ha estado normalizando sus utilidades operativas después de un periodo de estrechez debido a los altos precios del propano. Sin embargo, ahora los márgenes se han ido normalizando ya que los precios han bajado.

La caída está relacionada con efectos contables cambiarios. Algunas filiales de Abastible reportan en dólares, y cuando el tipo de cambio sube, la normativa chilena interpreta esto como un aumento de la utilidad tributable, lo que aumenta el monto a pagar de impuestos.

-La pesquera Igemar registró un desplome del 100% en sus ganancias. ¿Qué dificultades está enfrentando?

-La principal dificultad de Igemar proviene del sector pesquero, donde las capturas son difíciles de predecir y varían considerablemente. Además, la industria pesquera en Chile enfrenta regulaciones cada vez más estrictas y cuotas de captura más reducidas, lo que dificulta obtener niveles de rentabilidad adecuados.

-En el caso de Mina Justa hay una reducción a la mitad de las ganancias. Entendiendo que es una nueva línea de negocio, ¿Que pasó y cómo se proyectan?

-Mina Justa está ganando importancia en los estados de resultados de las empresas. Este año, está operando en una zona de la mina con menor ley, lo que significa que se procesa la misma cantidad de mineral pero el contenido de cobre es menor. Esto resulta en una producción más baja y costos unitarios más altos. Sin embargo, el próximo año se espera recuperar los niveles de producción más altos y costos más bajos registrados el año pasado.

Indicadores claves y sus referentes financieros

-¿Tiene algún referente en el mundo de las finanzas?

-Mis primeros referentes fueron en la Universidad Católica, específicamente Nicolás Majluf y Gonzalo Cortázar, quienes me enseñaron los primeros conceptos técnicos y también transmitieron conceptos humanos. Y luego a nivel internacional, fui alumno y ayudante de Stewart Myers en el MIT, así que lo conocí y aprendí de un tipo que tiene una habilidad increíble como consolidador y comunicador de conocimiento.

-¿Cuáles son los indicadores clave que miden la temperatura de una empresa?

-Los indicadores de rentabilidad son fundamentales porque como administrador, tenemos el mandato de buscar alternativas rentables de manera sostenible para satisfacer a los accionistas. También son cruciales los indicadores de endeudamiento, ya que pueden determinar el destino de una compañía. Además, la liquidez es tremendamente relevante para poder reaccionar rápidamente ante sorpresas positivas o negativas. Por otro lado, los indicadores de sostenibilidad son cada vez más importantes debido a las exigencias de los inversionistas.

¿Qué indicadores de afuera sigue?

La tasa de interés es como la variable reina; determina el comportamiento de los mercados de capitales alrededor del mundo, es la tasa de interés que define el costo de endeudamiento, el capital, y define la valoración de tus activos. Para empresas como nosotros, los tipos de cambio son relevantes, pero cuando consolidas finalmente la exposición al tipo de cambio no es tan relevante dado el mix que tenemos nosotros hoy día, porque queda más o menos balanceado. Sin duda que los commodities para nosotros son súper relevantes el precio de la celulosa, del cobre y en menor medida al petróleo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok