¿Qué tan grande es el sistema de pensiones chileno? Es una pregunta que surge cada cierto tiempo, en especial cuando se debate una profunda reforma del sector en el Congreso, que, entre varios aspectos, busca separar la administración de cuentas de las inversiones -ambos negocios en manos de las AFP- por un rol más relevante del Estado.

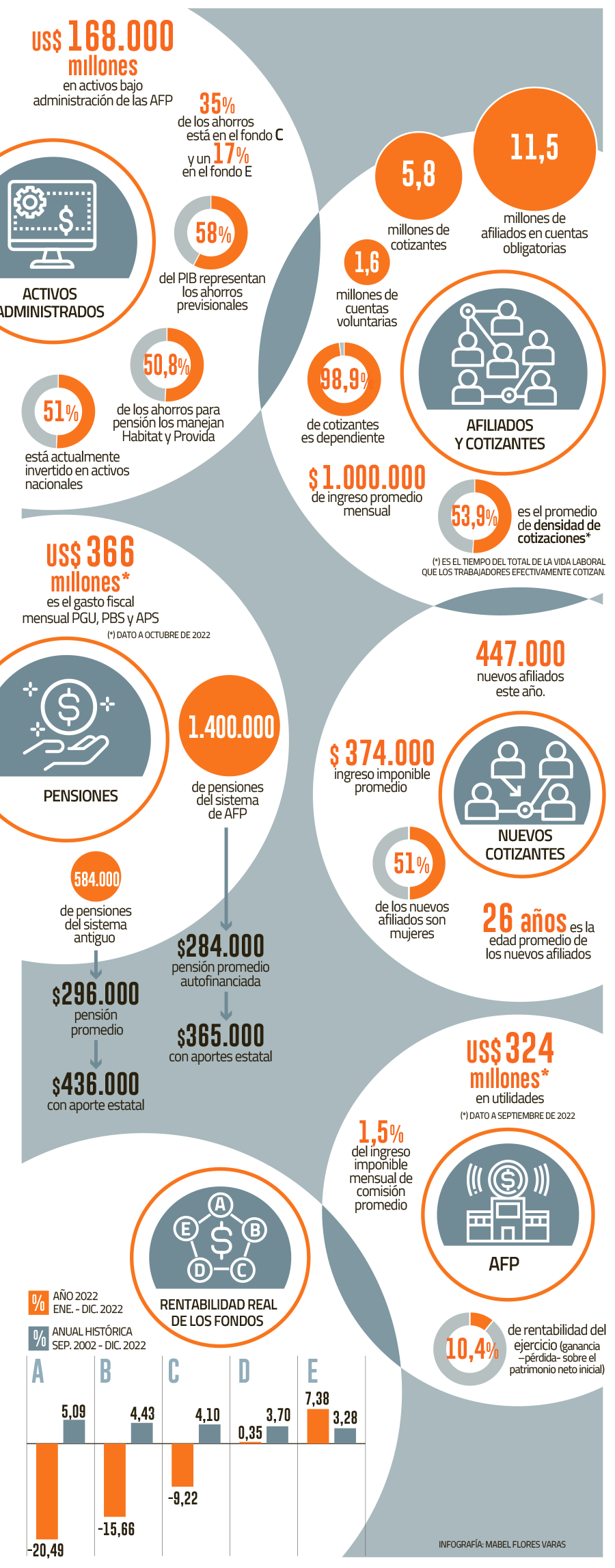

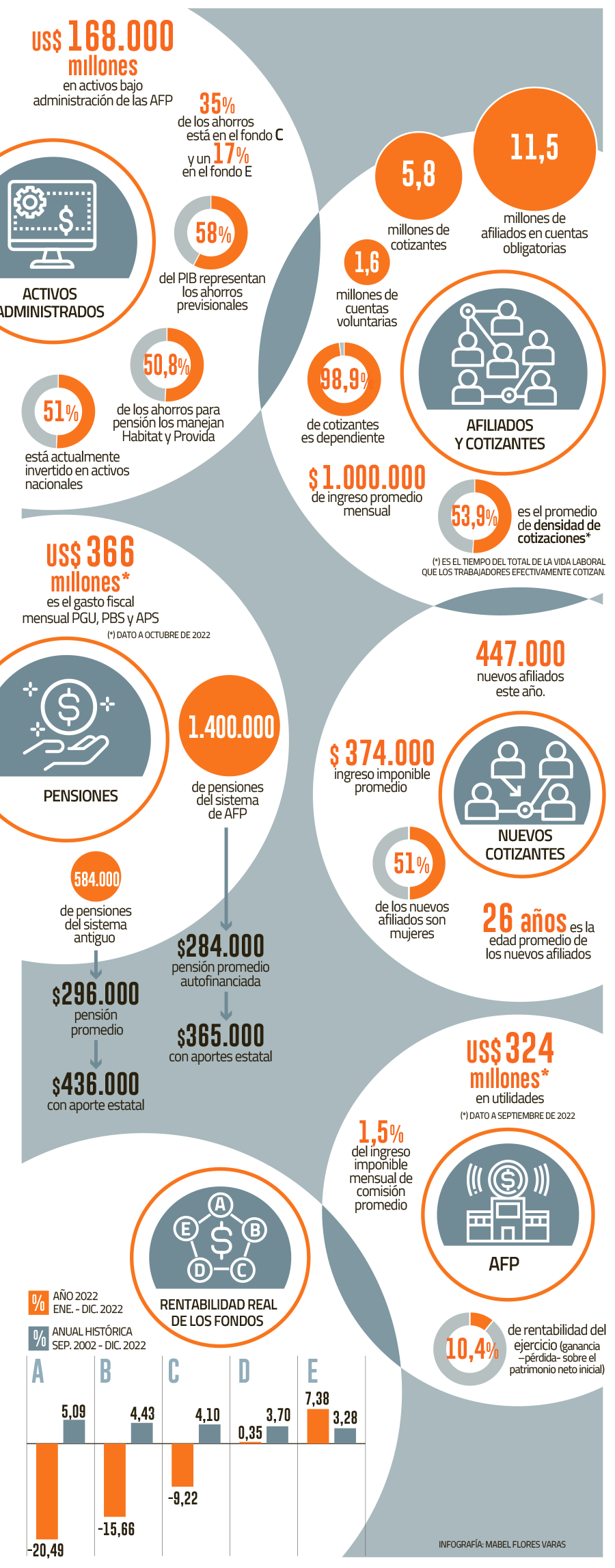

En la actualidad, el sistema administra US$ 168 mil millones, cifra que evidencia un descenso de 5,7% respecto del año pasado, pero que representa el 58% del PIB del país.

De acuerdo a datos de la Superintendencia de Pensiones, a noviembre de este año el 35% de los ahorros para las pensiones estaba acumulado en el fondo de riesgo intermedio, el C. Mientras que el segundo fondo de mayor volumen de activos acumulado es el E, con 17% del total.

Quienes se quedaron en el fondo más conservador (por su baja exposición a acciones), están ad portas de cerrar 2022 con el tercer mejor retorno anual, luego de otras alzas históricas ocurridas en 2009 y 2019.

Pero el grueso de las personas que eligieron el fondo de riesgo intermedio C, corrió la misma suerte de los más expuestos a las volatilidades del año, y cerrarán con una caída de 9,22%. Mientras que los cotizantes que están en los fondos A y B, tuvieron peor suerte con retrocesos de 20,4% y 15,6%, respectivamente, según cálculos de Ciedess al 25 de diciembre.

Las inversiones

En términos de inversiones, un 44% de los fondos están en instrumentos extranjeros, con un 28,9% en renta variable. Mientras que el 51% restante está en activos nacionales, lo que permitió amortiguar en parte las caídas por volatilidad externa. Pero un 48% de estas inversiones es de renta fija, viéndose afectada por el alza de las tasas de interés de mercado, lo que desvalorizó a los activos en las carteras de las AFP.

En el largo plazo, los fondos mantienen retornos positivos, aunque más acotados que en décadas pasadas. El Fondo A avanza 5,32%; el B, 4,59; el C, 4,20%; y los portafolios, D y E ganan 3,75% y 3,30%, respectivamente.

Perfil de afiliados

A la fecha, el sistema cuenta con 11,5 millones de afiliados y 5,8 millones de cotizantes, con ingresos promedio que superan $ 1 millón al mes. Según la Superintendencia de Pensiones, entre mayo de 2021 y abril de este año, 447.994 nuevos afiliados entraron al sistema. De este universo, en promedio tienen 26 años de edad, la mitad son mujeres y ganan $ 374 mil promedio al mes.

Asimismo, un 48,8% del total de cuentas de afiliados está asignada a la estrategia de inversión por defecto, es decir, destinados al fondo que les corresponde según su edad.

En cuanto a la densidad de cotización, a septiembre esta alcanzó un 53,9%, siendo menor en mujeres con un 48,9%.

En tanto, el 98% de los cotizantes son trabajadores dependientes, y los cotizantes independientes totalizaron 525 mil en 2022 a través del descuento en la operación renta.

Lo que administran las AFP

A nivel de administradoras, las AFP Habitat y ProVida concentran el mayor volumen de activos bajo administración con 28,4% y 22,4% del total de ahorros, respectivamente. Le siguen Capital y Cuprum, cada una con 19% del saldo acumulado.

En cuanto a las comisiones, las AFP cobran a los cotizantes por administración de ahorros 1,5% de su ingreso mensual imponible. La AFP más barata es Modelo con 0,58%, ganadora de la última licitación de afiliados; seguida por UNO, con 0,69%. La más cara es ProVida con una comisión de 1,45%

Al cierre de septiembre, las AFP totalizaron ganancias por $ 313.732 millones. La rentabilidad del ejercicio en la mencionada fecha de este año fue de 10,40% como sistema. La AFP con mayor rentabilidad fue UNO con 39,70% y le sigue PlanVital con 32,5%.

Monto de pensiones

Respecto de las jubilaciones, el sistema paga mensualmente alrededor de 1,4 millones de pensiones de AFP y 584 mil de las antiguas cajas de previsión.

En las AFP, la pensión promedio autofinanciada es de $ 284 mil, y sube a $ 365 mil con el Pilar Solidario o la PGU. Las del sistema antiguo promedian $ 296 mil y llegan a $436 mil con aporte del Estado. En promedio, el costo fiscal mensual en PGU, PBS y APS llegó a $ 346.391 millones.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok