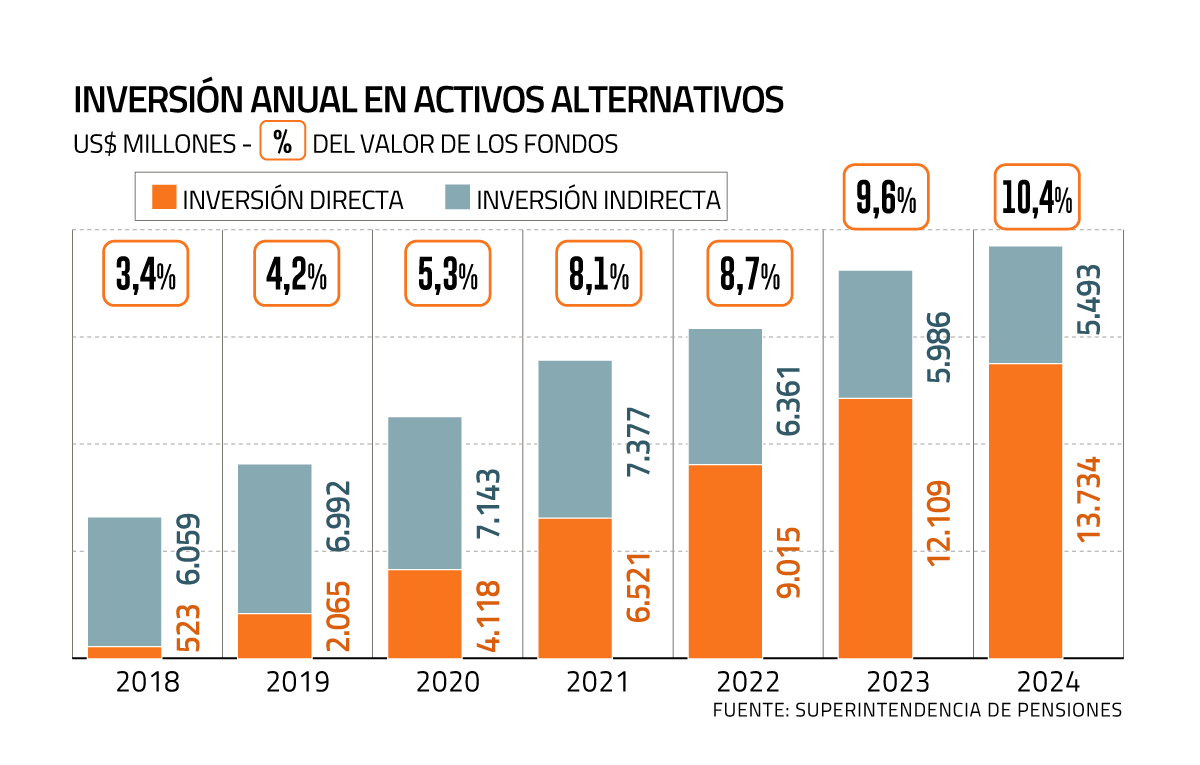

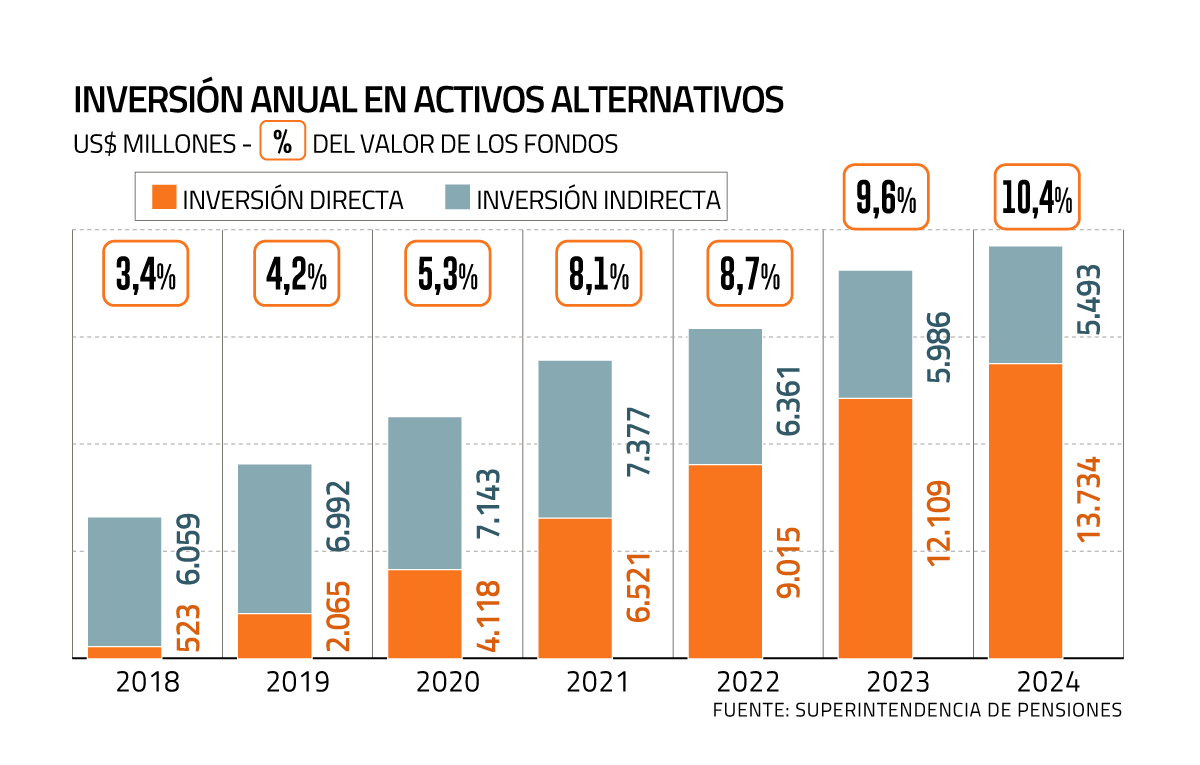

En 2018, el 3,4% de los fondos de pensiones estaban invertidos en alternativos. Actualmente, la cifra asciende a 10,4%, considerando la inversión efectiva como la comprometida, informó el superintendente de Pensiones, Osvaldo Macías, este miércoles en el seminario “Reforma de pensiones y el rol de los activos alternativos”, organizado por Frontal Trust y la Facultad de Economía y Negocios de la Universidad de Chile.

“Hay un aumento sistemático”, dijo el regulador, pero aún lejos del 18,5% de promedio de la OCDE.

En detalle, entre la inversión efectiva y comprometida por las AFP, unos US$ 19.226 millones están en activos alternativos, cifra que en 2018 era de US$ 6.582 millones.

Al cierre de julio, el 92% de la inversión en alternativos estaba en el extranjero (US$ 17.624 millones), mientras que US$ 1.602 millones, equivalentes al 8%, son apuestas locales en alternativos.

“Llama la atención por qué hay tan poca inversión en el país”, cuestionó Macías.

“Cuando uno conversa con otros países vemos que los mexicanos tienen inversiones en concesiones chilenas, los fondos de pensiones colombianos también tienen inversiones en Chile. ¿Por qué no invertir más en el país?”, planteó.

Sobre por qué la inversión local es baja, el regulador reveló que: “Le he preguntado a mucha gente y nadie me da una respuesta convincente”.

Si bien para el superintendente es un tema a analizar en profundidad, se adelantó con una tesis: “Hay un riesgo reputacional que nadie quiere reconocer”, refiriéndose a que es distinto asumir el riesgo en el caso de que, por ejemplo, quiebre una empresa en Chile o en otro país.

En tanto, el presidente de Frontal Trust, Andrés Echeverría, indicó que “el origen de ese tema o problema está en que el régimen de inversiones hace clasificaciones por grandes asset class, renta fija, renta variable, activos alternativos, pero no discrimina para nada, por riesgo”, planteó.

Para el presidente de la Asociación Chilena de Fondos de Inversión (Acafi), Luis Alberto Letelier, el problema es que “cualquier inversión en alternativos a largo plazo inmobiliario, infraestructura y private equity requiere tener buenas expectativas de país”, dijo.

Añadió que “lo que nos pasa en Chile es que hoy hacer proyectos de largo plazo tiene demasiadas incertidumbres de permisología y lo notamos a la hora de nuevas inversiones por parte de fondos de inversión en proyectos”.

En el seminario, el superintendente hizo un llamado al sector privado para recuperar la profundidad del mercado de capitales y criticó: “No ha planteado nada coherente y sistemático”.

Cambios con la reforma

El regulador además dedicó varios minutos de su presentación a explicar los cambios al régimen de inversiones contenidos en el marco de la reforma previsional.

Uno de los más relevantes es el cambio desde los actuales multifondos a fondos generacionales. Pero, además, la modernización del régimen, donde actualmente hay una serie de límites que están establecidos por ley, entre ellos el de activos alternativos.

Macías sostuvo que la reforma propone dejar solo los límites más relevantes en la ley y entregar más facultades al régimen de inversión para establecerlos. De hecho, especificó que con la reforma quedarían solo cuatro límites por ley.

El primero, consiste en el límite máximo para inversiones en instrumentos estatales, el que no podrá ser inferior a 30% ni superior a 80% del valor de los fondos.

En segundo lugar, un mínimo de 50% y un máximo de 80% para la inversión en el extranjero.

El tercero, el régimen deberá fijar límites máximos para la inversión en moneda extranjera sin cobertura cambiaria y definición de cobertura cambiaria, previa autorización del Banco Central.

Por último, consignó que las inversiones de los fondos generacionales en acciones de una sociedad anónima abierta no podrán exceder el 7% del total de las acciones suscritas de dicha sociedad.

Uno de los puntos que ha estado sobre la mesa en la reforma es el fortalecimiento de la Superintendencia de Pensiones, transformándola en un órgano colegiado tipo Comisión para el Mercado Financiero (CMF). Sin cuestionar la medida, Macías mostró su preocupación respecto a la idea: “Sería un profundo error hacer una especie de fusión”, argumentando que ambas instituciones tienen focos muy distintos.

Licitación del stock

La licitación del stock de afiliados fue uno de los temas que también se tomó el seminario. Esto, porque en el mercado se han encendido las alertas respecto de que los traspasos de una AFP a otra podrían afectar las rentabilidades de los fondos.

Macías aseguró que los traspasos se harían intra AFP, sin pasar por el mercado y que prácticamente con todos los instrumentos internacionales se puede hacer, incluso en muchos de los alternativos. En todo caso, recalcó que se establecen cuatro meses desde que se licita hasta que se traspasan los fondos.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok