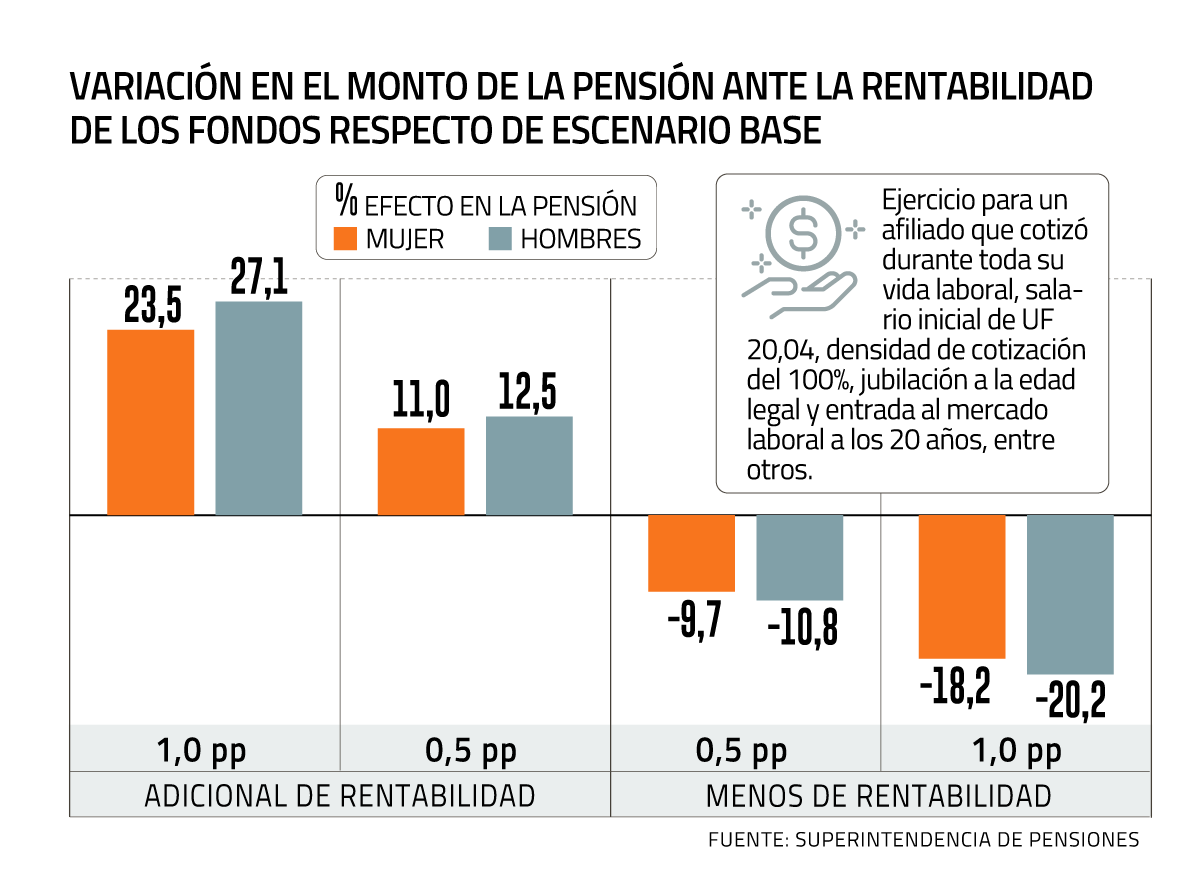

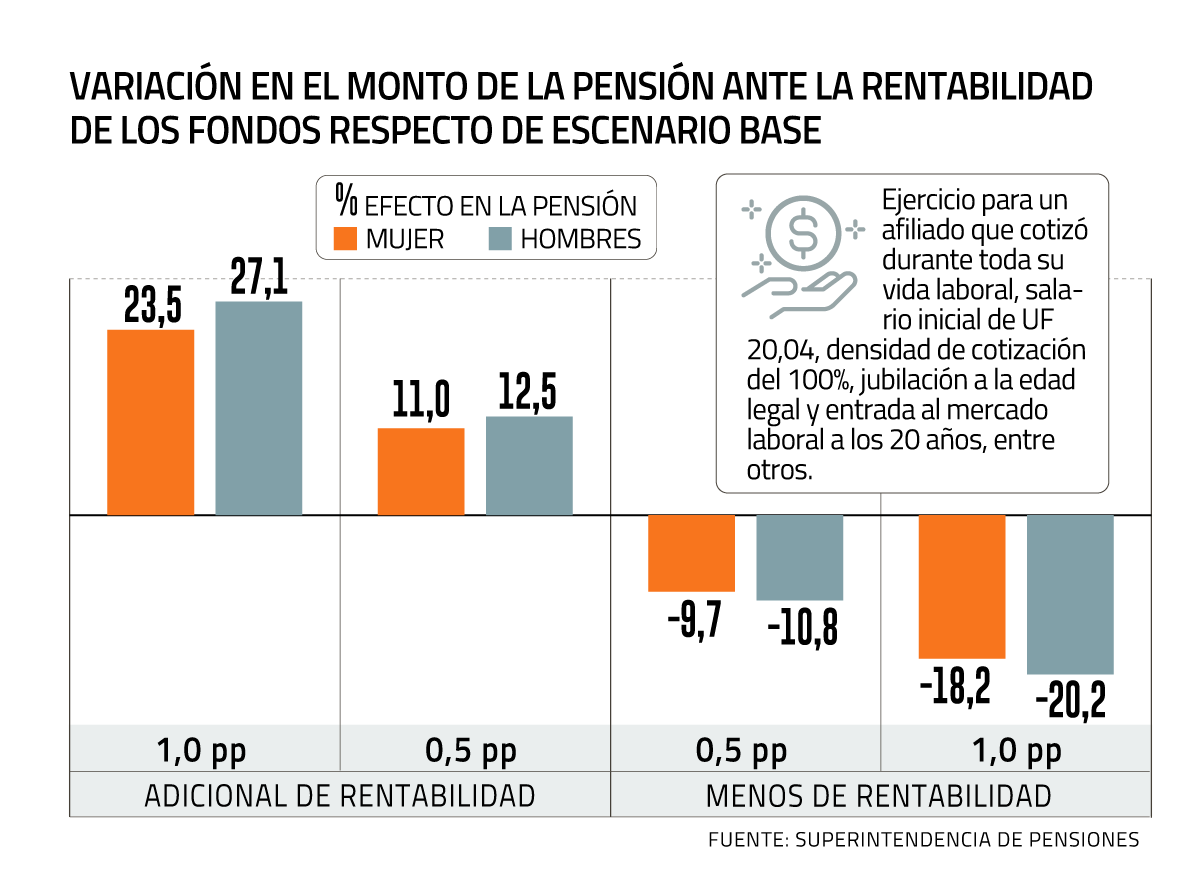

Al hablar de pensiones, una frase que muchos expertos destacan es que un punto más de rentabilidad de los fondos se traduce en un aumento de la pensión de entre 20% y un 25%.

¿Mito o realidad? La afirmación es correcta para un afiliado que cotizó durante toda su vida laboral. Según una estimación de la Superintendencia de Pensiones bajo varios supuestos, un punto más de retorno de los fondos implicaría una pensión 27,1% mayor en los hombres, mientras que en el caso de las mujeres, de 23,5% adicional para una persona que cotizó durante toda su vida laboral.

En tanto, si la rentabilidad fuera 0,5 puntos porcentuales mayores, los incrementos serían de 12,5% y 11,0%, respectivamente.

Los fondos de pensiones tanto a nivel local como en el resto del mundo presentan desafíos importantes en materia de retornos, los que ahora están lejos de los que habían al inicio del sistema.

Ahora bien, si el efecto fuera al revés; vale decir, si la rentabilidad fuera menor, se registrarían mermas por hasta 20% en la pensión.

En detalle, en un escenario de 0,5 puntos porcentuales de menor rentabilidad, el efecto negativo al final de su vida activa para un hombre sería de 10,8% en su jubilación. Mientras, para una mujer sería de 9,7%.

En el caso de que la rentabilidad disminuya en un punto porcentual, el efecto negativo sobre la pensión sería mayor: de 18,2% en una mujer y 20,2% en el hombre.

El superintendente de Pensiones, Osvaldo Macías, explicó en el marco de la discusión de la reforma de pensiones la semana pasada en el Congreso que, en el caso de los hombres, el impacto en la rentabilidad es mayor porque acumula más saldo al haber cotizado más años, tiene mayores sueldos y mejores densidades de cotización.

“De cualquier forma es indiscutible que un punto más de rentabilidad permite mejorar las pensiones entre 23% y 27%”, señaló el regulador.

Para realizar el ejercicio, la Superintendencia consideró una persona (mujer y hombre) con un salario inicial de UF 20,04, que ingresó al mercado laboral a los 20 años, con densidad de cotización del 100% y que se jubila a la edad legal (60 años para mujeres y 65 en hombres).

En detalle, consideró un crecimiento de remuneraciones hasta los 35 años de 4,69%; entre los 35 y 55 años de 2,7% y mayor de 55 años de 2,46%. Además, incorporó una trayectoria de elección de fondo según estrategias por defecto, con rentabilidades de 4,02% para el fondo B; 3,38% para el C y 2,81% para el D.

La directora de Brain Invest, María Eugenia Jiménez, recordó a DF que las personas, por lo general, tienen lagunas previsionales. “Cuando uno deja de imponer por períodos y tiene lagunas, el ahorro se estanca y solo se incrementa por rentabilidad. Pero cuando uno impone todos los meses, va obteniendo mayor ahorro y por lo tanto, mayor rentabilidad”.

Panorama desafiante

La rentabilidad de los fondos, al igual que los aportes, es uno de los elementos cruciales para la jubilación, la que a nivel mundial ha ido cayendo de manera importante en las últimas décadas.

Para el gerente general de Ciedess, Rodrigo Gutiérrez, “un escenario de menores rentabilidades futuras deja en evidencia que el peso de los aportes aumentará en importancia. Por eso la relevancia de realizar cambios que permitan mejorar la rentabilidad de los ahorros”.

En ese contexto, dijo que “la tendencia decreciente a futuro respondería a los márgenes de retornos más acotados que se estiman para las principales clases de activos”.

Fondos generacionales

El Gobierno busca cambiar el esquema de multifondos a uno de 10 fondos generacionales, enfocados en un horizonte de pensión.

Para Jiménez, estos tienen “la ventaja de que, al no permitir cambiarse entre fondos, ese portafolio de inversión va a ser más estable y por lo tanto, debiera tender a tener mejor rentabilidad”.

De acuerdo con Gutiérrez, la medida del Ejecutivo asume que los fondos generacionales permitirán obtener mayores rentabilidades mediante una cartera con instrumentos de mayor duración, en la medida que no exista la necesidad de manejar instrumentos más líquidos para responder a traspasos de fondos (e incluso a retiros previsionales).

“Sin embargo, a priori, no nos parece que haga una diferencia significativa, además de ir en contra del derecho a elegir de las personas (pueden elegir tomar más o menos riesgo según sus preferencias) y de los posibles riesgos en su implementación (traspaso de fondos y su interacción con una eventual licitación de stock de afiliados)”, dijo.

Con todo, añadió que “el verdadero desafío es buscar nuevas alternativas de inversión para enfrentar los rendimientos decrecientes en el largo plazo”. Agregó que le “parece correcto revisar la regulación de los regímenes de inversión, junto con medidas tales como el aumento en límites de activos alternativos y/o incorporar nuevos instrumentos financieros.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok