Finanzas Personales

Central llama a los bancos a revisar su ciberseguridad: "No sólo son responsables ante sus clientes (...) sino que forman parte de un sistema"

Esta mañana, el Banco Central publicó el Informe de Estabilidad Financiera (IEF) correspondiente al segundo semestre 2018 en el que además indicó que la deuda de las empresas llega a 113% del PIB.

Te recomendamos

ARTICULOS RELACIONADOS

LO MÁS LEÍDO

Newsletters

Entre Códigos

Somos Financieras

Laboral & Personas

Innovación y Startups

Fondos de Inversión

Construcción

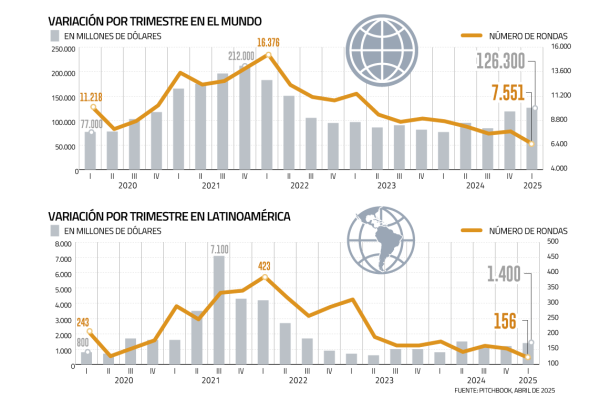

Innovación y Startups

Brechas en inversión privada, en protección de la innovación y de género detectó tercer registro de startups científico tecnológicas

El subsecretario de Ciencia destacó que las EBCT con áreas formales de I+D “se cuadruplicaron” y que el 80% ya ha realizado ventas y adelantó que construirán un directorio público de estas empresas.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok