El grifo del crédito parece encontrarse más abierto para quienes piden recursos a los bancos, en línea con una etapa de mayor actividad económica tras el proceso de desconfinamiento en las principales regiones del país.

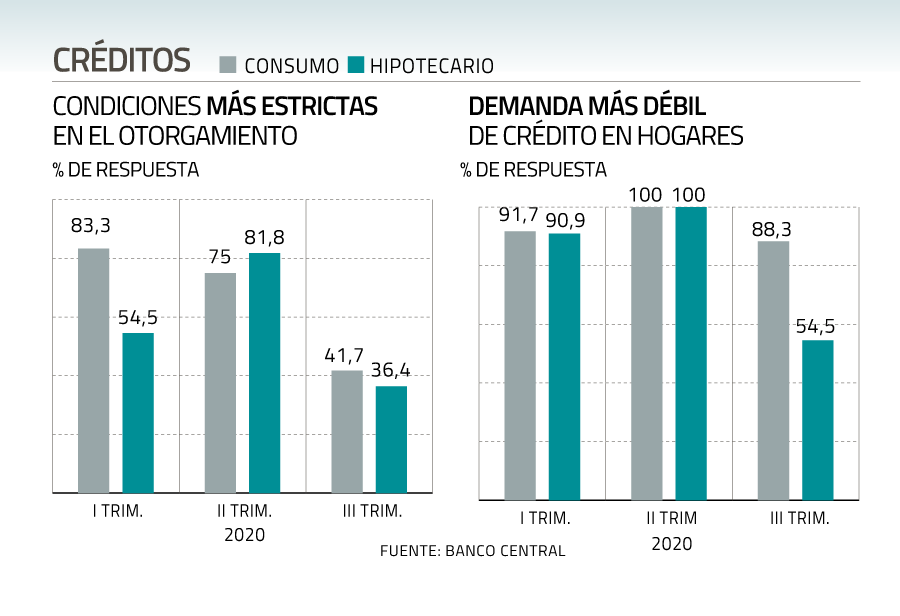

La encuesta sobre Créditos Bancarios publicada ayer por el Banco Central concluyó que las condiciones de otorgamiento de préstamos, en todos los segmentos, se han vuelto menos restrictivas durante el tercer trimestre, en comparación a los anteriores, cuando la crisis del coronavirus obligó a extensas cuarentenas en varias regiones del país.

El mayor salto se observó en el segmento hipotecario, donde los bancos encuestados señalaron que hubo una disminución en las exigencias para el financiamiento de este tipo de colocaciones.

Así, los ejecutivos que indicaron que hay mayores restricciones en estos préstamos pasaron desde un 81,8% (entre abril y junio) a un 36,4% entre julio y septiembre, es decir, una variación de 45,4 puntos porcentuales. El 63,6% restante respondió que no hubo cambios respecto del trimestre anterior.

En créditos de consumo, la fracción de bancos que reportó condiciones más estrictas disminuyó desde 75% a 42%, en el mismo período comparado.

En cuanto a los créditos a empresas, la restricción de los estándares de aprobación de préstamos cayó de 92,9% en junio a 63,4% en septiembre para las grandes firmas, mientras que para las PYME hubo una disminución desde un 81,8% a 45,5%.

Las razones se relacionan con el riesgo

De acuerdo con los ejecutivos que respondieron a la encuesta, el principal factor que explicaron los cambios en las condiciones crediticias está relacionada al riesgo de cartera de los bancos.

“Detrás de estas cifras, probablemente lo que están percibiendo los bancos es que hay mayor número de personas o empresas en condiciones de demandar mayor liquidez y al mismo tiempo con mejores comportamientos de pago. Esto sin duda es positivo de cara a la reactivación económica. Si es que los bancos efectivamente han relajado su política de otorgamiento de crédito, podríamos esperar menores niveles de provisiones”, indicó la analista bancaria de DVA Capital, María Ignacia Gibson.

De acuerdo con cifras de la Comisión para el Mercado Financiero (CMF), a agosto de este año el sistema bancario realizó un gasto de US$ 3.419 millones en provisiones, lo que significó un aumento de 41,7%, respecto del mismo período de 2019. Pese al alza, el incremento fue el más bajo desde febrero pasado.

Desde la Asociación de Bancos e Instituciones Financieras (Abif) advirtieron que las condiciones crediticias todavía no han mejorado del todo.

“El factor que predomina para explicar el cambio en la demanda de créditos de hogares -consumo e hipotecarios- son las condiciones de ingreso y/o empleo de los clientes”, apuntaron. Aunque menos importante que la anterior, otra razón que señalaron los ejecutivos para explicar el relajamiento del acceso al crédito fue una mayor competencia con actores no bancarios y cambios normativos.

Se modera caída en la demanda

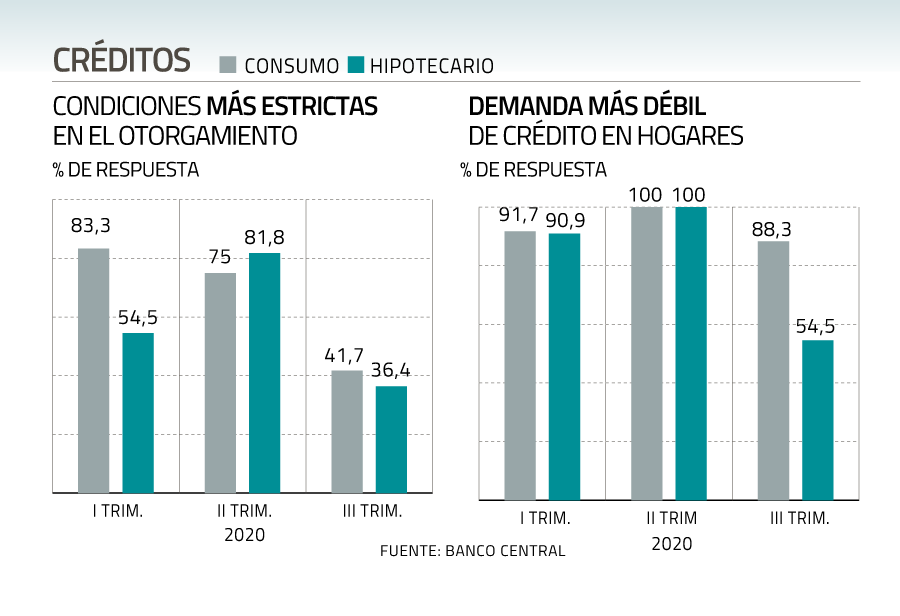

Otro aspecto que reveló la encuesta fue que la caída en la demanda de créditos se moderó durante el trimestre entre julio y septiembre.

Para las carteras hipotecaria y de consumo, un 54,5% y un 83,3% de los bancos, respectivamente, consideraron que el nivel de solicitudes de estos préstamos está más débil, versus el 100% de la medición anterior para ambos segmentos.

Para las inmobiliarias, la demanda de crédito bajó desde 72,7% a un 63,6% en el periodo antes mencionado, mientras que para las constructoras se mantuvo en 63,6%.

“La demanda efectivamente en el margen ha aumentado, pero sigue siendo bastante baja. Lo mismo ocurre con los estándares de aprobación de créditos, los que también han mejorado en el margen, pero siguen siendo negativos. Nuestra estimación es que el punto más bajo de la caída del Producto ya pasó”, explicó el gerente de estudios de la Cámara Chilena de la Construcción, Javier Hurtado.

“En cuanto a la actividad económica, se ha retomado bastante. Por ejemplo, en Santiago ya no hay comunas con cuarentenas, entonces se empieza a ver una mayor demanda, los bancos se dan cuenta que la gente y las empresas, entre ellas las inmobiliarias, tienen más ingresos y empiezan a bajar algunas condiciones”, añadió.

Sin embargo, y considerando solo grandes compañías, un 57,1% de los encuestados consideraron que la demanda está más débil en este sector, versus el 35,7% de la medición de junio.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok