La mañana del lunes el síndico de Rabié, Herman Chadwick, llegó a un acuerdo con el Citi para levantar la prenda que existía sobre algunas acciones con derechos políticos de la distribuidora, las cuales derivaban de deudas adquiridas por los antiguos dueños de la compañía. Esa misma tarde los acreedores de la fallida aprobaron el negocio.

Conocedores del proceso aseguran que el compromiso con el banco rondaría los US$ 16 millones, pero el avenimiento contempla repagar a la entidad financiera cerca del 10%, en un monto variable que dependerá del precio de venta de los activos de Rabié. Con esto, se despeja el camino para la venta de la distribuidora, que está programada para el 29 de agosto.

En todo caso, de no haber llegado a acuerdo, el plan era conseguir que un tribunal dictara una venta con martillo de la compañía, punto al que no fue necesario llegar.

La venta

Las compañías que podrían participar en la licitación de la próxima semana serían poco más de una decena, considerando las bases que se vendieron.

El proceso, liderado por LarrainVial, se inició a fines de abril y durante mayo se definieron los términos de la licitación. La compañía apunta como potenciales compradores a empresas de transporte de carga, de distribución, family offices, fondos de inversión, ex supermercadistas, competidores y empresas intensivas en usos de distribución.

Entre quienes ya han firmado contratos de confidencialidad hay actores locales y extranjeros, hecho que sorprendió a los encargados de la subasta, pues este panorama dista mucho del momento de la quiebra cuando sólo tres compañías buscaron hacerse de la distribuidora.

El factor principal que ha abierto el apetito de varios es que la operación ya está funcionado con números azules, gracias al plan implementado por el síndico.

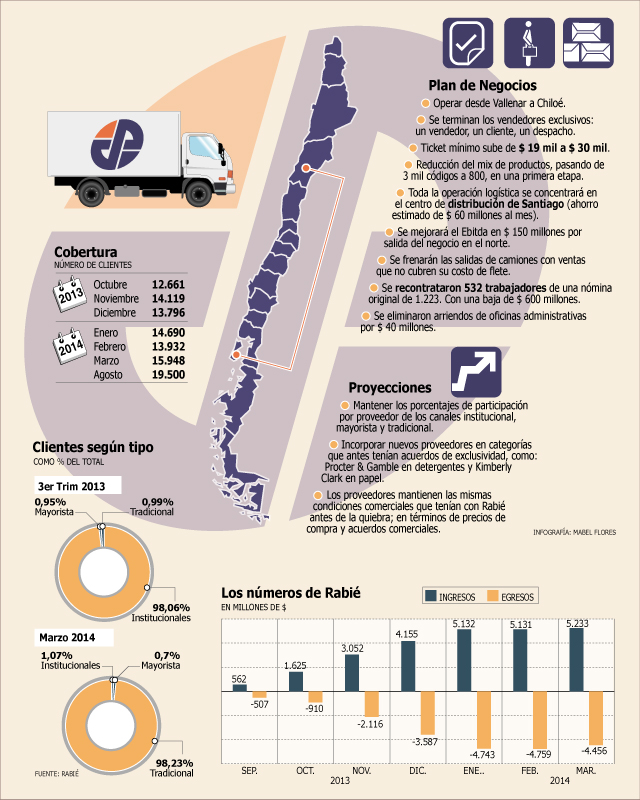

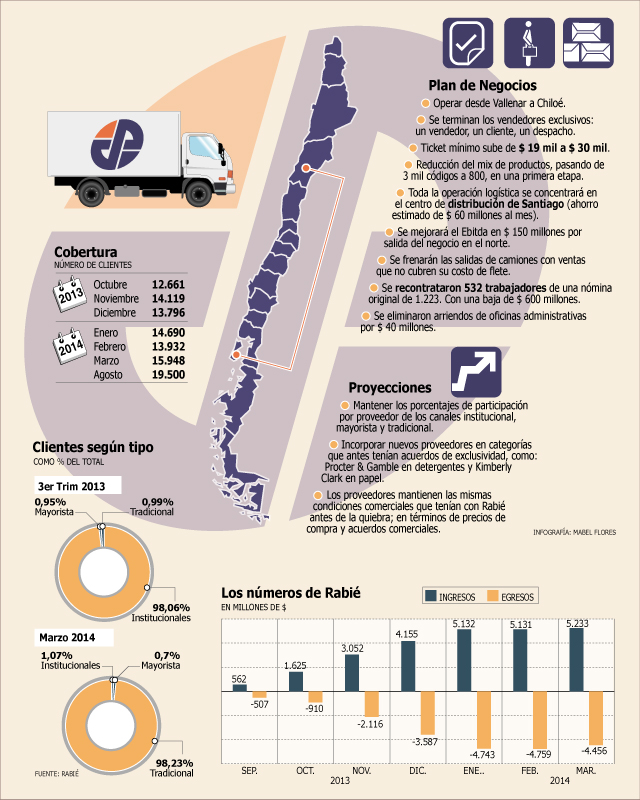

Según cercanos a Rabié, la distribuidora ya alcanzó ventas mensuales por casi $ 5.000 millones y lleva tres meses con Ebitda positivo.

A esto se agrega que hoy la compañía trabaja con más de 19.500 clientes sólo en el canal tradicional, lo que reafirma la posibilidad de que a futuro el nuevo dueño pueda obtener buenos retornos, pues Rabié aún no ha recuperado el canal institucional, que siempre fue su negocio principal.

Otro factor positivo es el upside que le significaría el hecho de tener un dueño que sea sujeto de crédito. Esto permitiría bajar el costo de financiamiento y que los proveedores amplíen sus líneas de crédito, con lo cual podrían recuperar a los institucionales. De esta forma, sin tener que inyectar capital, fácilmente la empresa podría alcanzar ventas por $ 8.000 millones e incluso doblar esta cifra.

A esto se suma que, a pesar del proceso de quiebra, Rabié ha mantenido su participación en torno al 43%, aseguran cercanos.

Además, el síndico ya eliminó todos los factores que afectaban los números y dejó sólo el negocio natural lo que facilitaría la gestión del posible comprador.

Estas decisiones incluyen la devolución al Banco de Chile del centro de distribución de Chillán, lo que permitió eliminar un desembolso mensual de $ 60 millones en arriendo.

El recinto fue adjudicado a Cencosud en un remate liderado por Colliers.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok