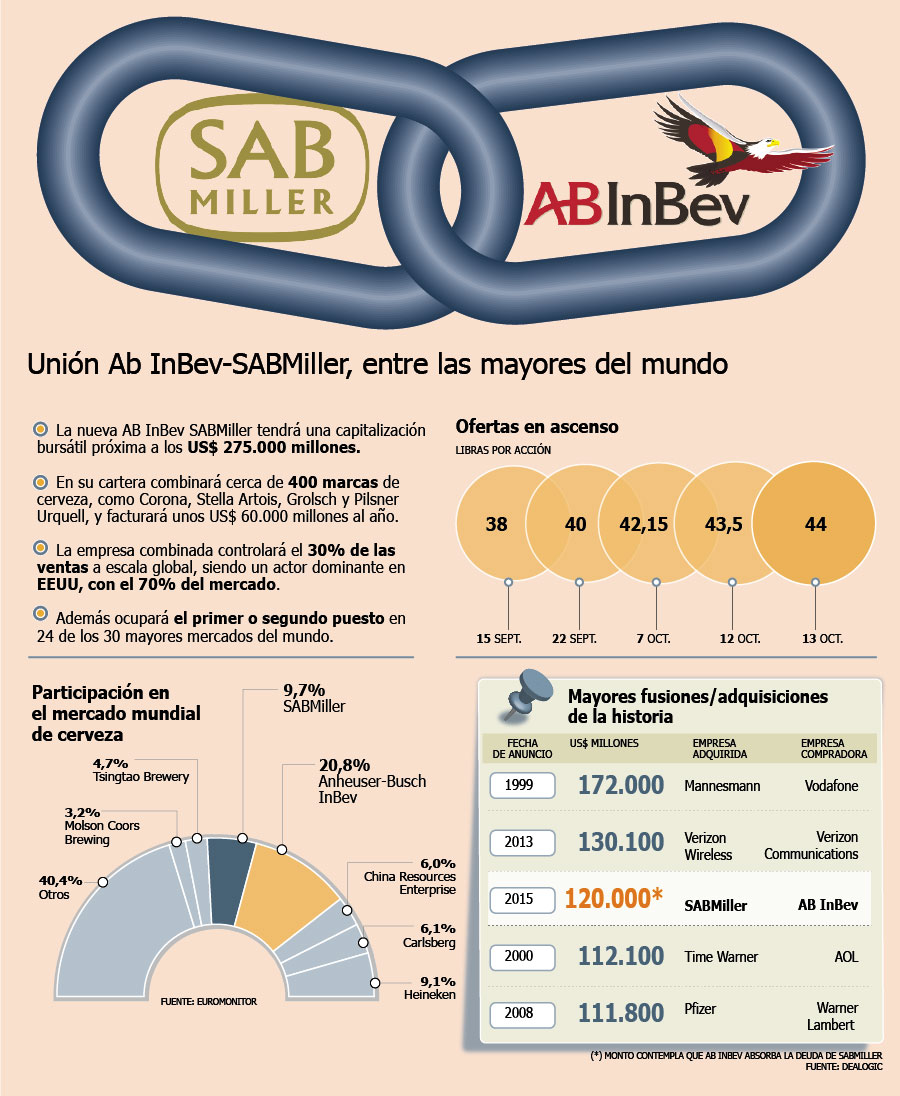

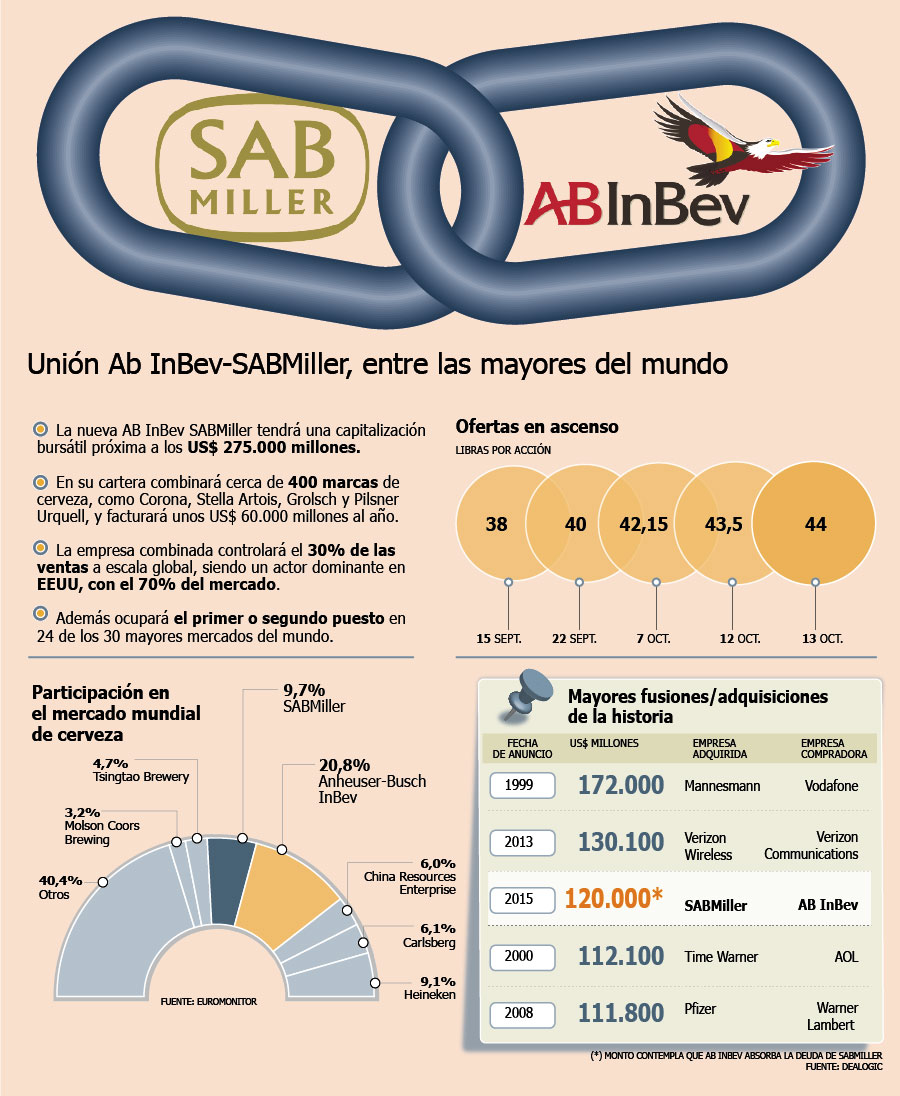

Anheuser-Busch InBev (AB InBev) acordó la mayor adquisición corporativa en la historia de Reino Unido después de proponer pagar US$ 109 mil millones por la británica SABMiller para crear una compañía que vende una de cada tres cervezas de todo el mundo.

El fabricante de Budweiser acordó pagar 44 libras por acción en efectivo, informaron las compañías ayer. SABMiller dijo que su directorio se prepara para recomendar la oferta, con los títulos subiendo hasta 9% a 39,48 libras en Londres. Una OPA exitosa daría a AB InBev marcas de cerveza como Peroni y

Grolsch y el control de cerca de la mitad de las ganancias de la industria.

El acuerdo, que es provisional, concluye semanas de idas y venidas sobre el precio, con SABMiller diciendo que las cuatro propuestas anteriores infravaloraban su negocio.

Después de años de especulación, la persecución de AB InBev de su principal rival fue impulsada por la desaceleración económica de los mercados emergentes de China y Brasil. Para el CEO de AB InBev, Carlos Brito, la combinación coronaría una ola de operaciones por US$ 90 mil millones en la última década que han convertido una cervecera regional en el indiscutible líder mundial.

Hará historia

"SAB hizo un buen trabajo jugando al póker y consiguiendo un precio más alto", dijo a Bloomberg Peter Braendle, que administra cerca de US$ 450 millones en acciones, incluyendo SABMiller y AB InBev, en Zuercher Kantonalbank en Zurich. "ABI hará todo lo que esté a su alcance para hacer de esto un éxito".

La adquisición sería la tercera más grande de la historia y la mayor de Reino Unido, superando la compra de British Gas por parte de la petrolera Royal Dutch Shell por 47 mil millones de libras este año. También sería la mayor transacción de 2015, un año que se ha caracterizado por un elevado número de acuerdos, según datos compilados por Bloomberg.

AB InBev y SABMiller acordaron una extensión de dos semanas a la fecha límite -14 de octubre- para una oferta formal, lo que les da hasta las 17:00 horas de Londres del 28 de octubre para negociar el acuerdo. AB InBev pagaría una cuota de US$ 3 mil millones en caso de no obtener la aprobación de los reguladores y accionistas. La nueva empresa estará registrada en Bélgica.

Los dos mayores accionistas de SABMiller, Altria Group y Bevco, podrán recibir efectivo y acciones por valor de 39,03 libras por acción de sus participaciones, que representan el 41% de la compañía. Asimismo, no podrán vender las acciones durante cinco años, y tendrán el derecho de nombrar directores.

El precio de oferta es 50% por encima del valor de cierre del 14 de septiembre, un día antes de que las especulaciones públicas sobre la adquisición resurgieran.

"Hay tantas cosas que no sabemos. No conocemos los costos, no sabemos qué obtendrán por la venta de activos que van a tener que hacer. Pero si uno hace supuestos razonables, creo que es un precio bastante bueno", dijo a Reuters el analista de Morningstar Phil Gorham.

Obstáculos antimonopolio

En cualquier combinación existen obstáculos antimonopolio significativos, sobre todo en Estados Unidos, donde las empresas tendrían alrededor del 70% del mercado de la cerveza.

Un acuerdo podría resultar en la adquisición por parte de Molson Coors, con sede en Denver, del 58% de participación de SABMiller en su empresa conjunta de Estados Unidos.

Cualquier grupo fusionado tendría que vender sus intereses en China, donde CR Snow, el joint venture de SABMiller con China Resources Enterprise, es el líder del mercado.

También forzaría un cambio más amplio en el sector de las bebidas, porque SABMiller es un gran distribuidor de Coca Cola y AB InBev tiene lazos con su rival PepsiCo.

El analista de bebidas de Bernstein Research Trevor Stirling situó las posibilidades de que el acuerdo se concrete en 80%, con las cuestiones antimonopolio siendo el principal riesgo.

"Existe la posibilidad de que el proceso de due diligence traiga algo desagradable", sostuvo, y añadió que sería poco probable que SABMiller haya aceptado el acercamiento de AB InBev si supiese de un problema importante.

Para Gorham, de Morningstar, los activos restantes, el negocio de cerveza Guinness y el fabricante de bebidas alcohólicas de alta graduación Diageo, parecen especialmente atractivos, con Heineken sonando como un posible comprador.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok