Con más actividad que la que tuvo el sector durante los últimos años, la banca se prepara a registrar varios cambios. Miles de millones de dólares en activos se integrarán al sector, ya sea por compras fuera del país, como por ejemplo la del City National Bank of Florida por parte de BCI, como también por los traspasos de las carteras de colocaciones de las tarjetas de crédito de Paris y Ripley.

Sin embargo, uno de los mayores cambios se producirá por la fusión que CorpBanca e Itaú protagonizarán durante este ejercicio.

La pelea por el podio

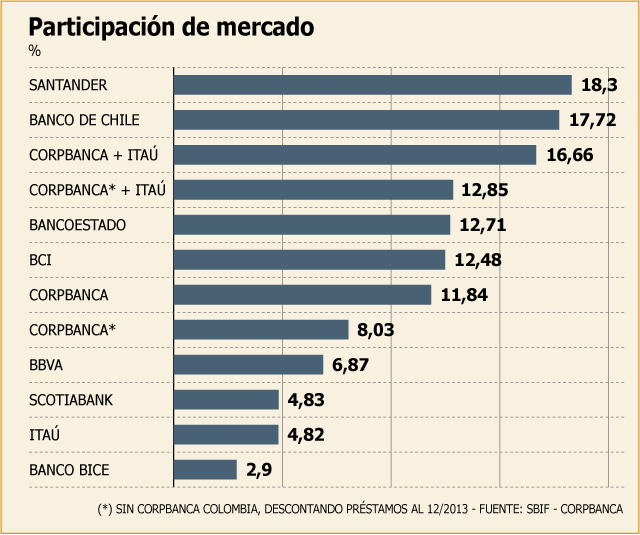

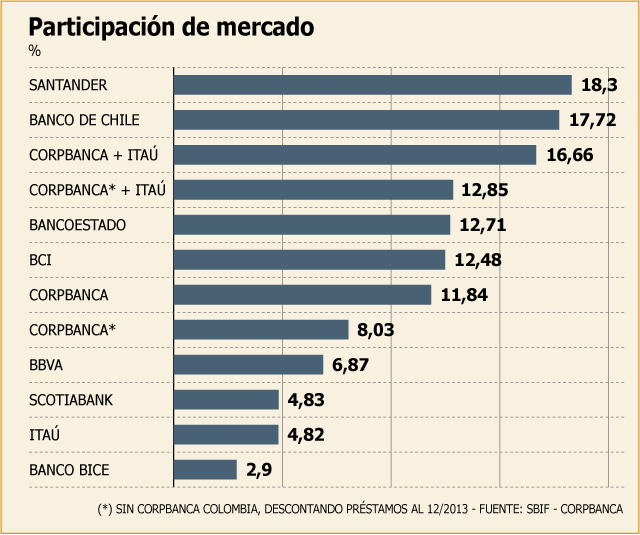

Actualmente, la industria financiera está liderada por Santander, Banco de Chile, BancoEstado y BCI, las mayores cuatro entidades del sistema, que acumulan más del 60% de las colocaciones totales.

No obstante, la unión entre la filial local de Itaú y la institución financiera controlada por la familia Saieh, promete marcar un cambio entre los principales actores del sistema.

Esto, porque si se suman los créditos y préstamos por cobrar, a abril de este año, ambas concentrarían el 16,7% del mercado, cifra que incluye la operación en Colombia.

Entonces si se considera la estimación (o proforma) de los bancos fusionados, atrás se dejaría a BancoEstado y BCI, el tercer y cuarto actor de la industria, respectivamente.

Incluso, si sólo se considera la operación local -descontando las colocaciones cafeteras a diciembre- también ocuparía el tercer lugar.

Con todo, aún no están dichas las últimas palabras. Mientras la SBIF y el Banco Central ya aprobaron la compra del City National Bank of Florida por parte de BCI -firma que le aportaría a la chilena más de US$ 2.500 millones en préstamos, y unos

US$ 4.000 millones en activos- aún restan las autorizaciones de EEUU y España para concretar la compra, lo que le permitiría escalar en cuota de mercado.

Gran ganador: Itaú

Si bien la fusión pareciera ser beneficiosa para las entidades, es Itaú el banco que ha mostrado mayor expansión orgánica durante los últimos meses. Este avance lo tiene al borde de sobrepasar a Scotiabank en participación de mercado: el brasileño concentra el 4,82% y el canadiense el 4,83%.

Utilidades

No sólo en el negocio de créditos avanzaría el nuevo banco CorpBanca-Itaú, sino que también en la última línea. Aunque el banco de Saieh concentra el 7,65% de las utilidades del sistema, e Itaú Chile el 3,37%, la proforma alcanzaría 11,02%, por detrás del BCI que tiene 13,53%.

No obstante, la fusión generaría sinergías por US$ 100 millones anualmente, durante los tres primeros años, lo que al sumarse permitiría aumentar cuatro puntos básicos su participación en las utilidades del sistema.

Los otros

Otro de los cambios en participación de mercado es la decisión que tomó Ripley, cuyo traspaso de la cartera a su banco ya se concretó.

Con esto, la compañía alcanzaría el 3,67% de las colocaciones de consumo, con créditos en este ítem por unos US$ 315 millones.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok