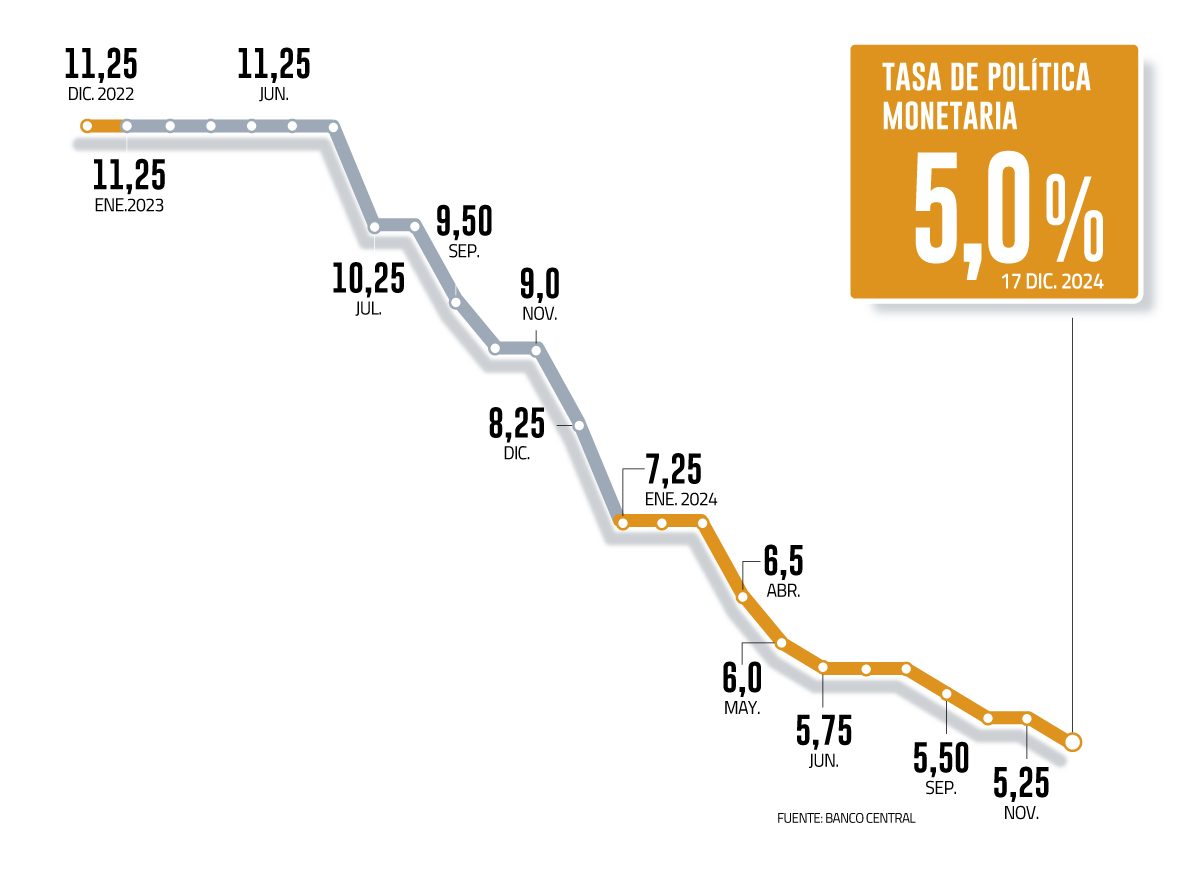

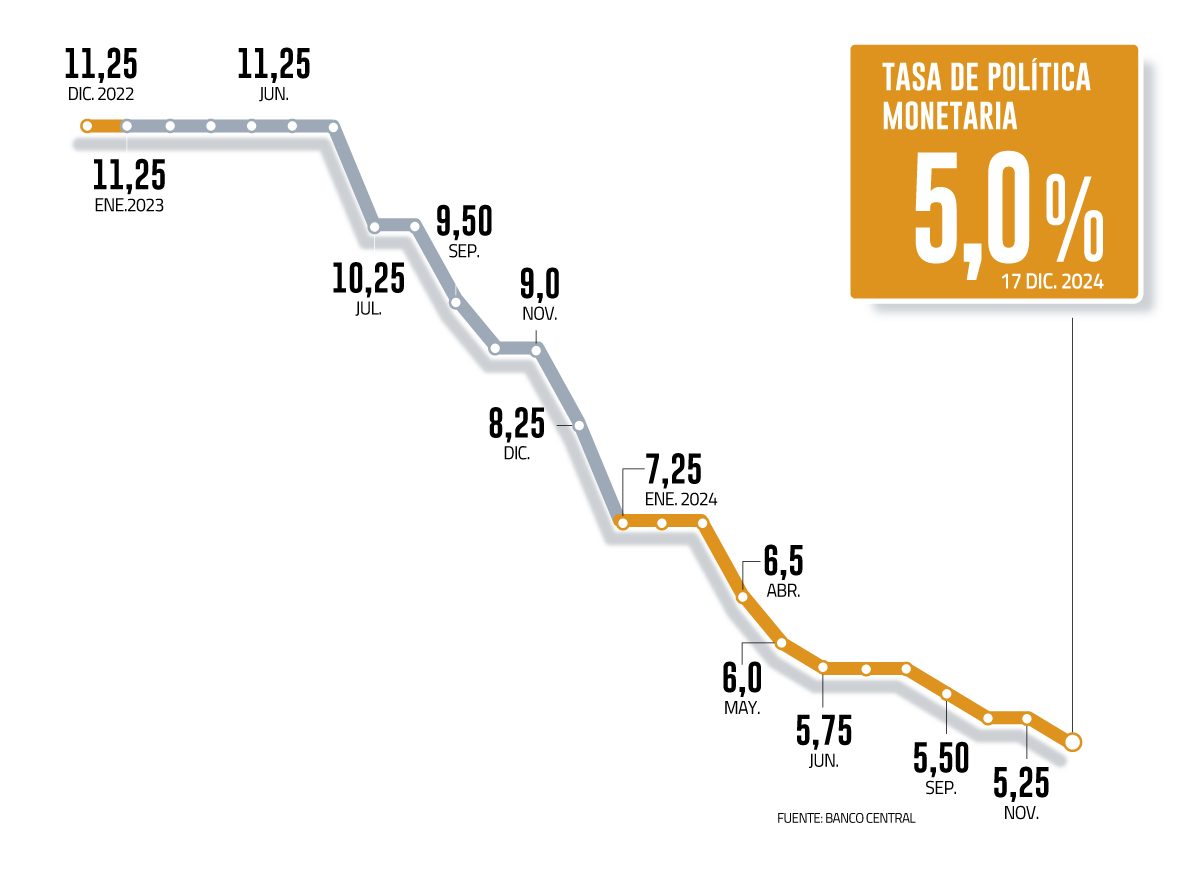

En 2024, el Banco Central comenzó el año con una política monetaria muy expansiva. En la reunión del 30 y 31 de enero, el instituto emisor decidió recortar su Tasa de Política Monetaria (TPM) en 100 puntos base (pb.) e, incluso, el consejero Luis Felipe Cespedes votó por una baja de 125 pb.

En aquella instancia, el comunicado respectivo señaló que “el Consejo considera que la convergencia de la inflación a la meta de 3% se materializaría antes que lo previsto en el IPoM (Informe de Política Monetaria) de diciembre y que la TPM llegaría a su nivel neutral durante la segunda parte de 2024”. El reporte del último mes de 2023 afirmaba que la inflación total convergería a 3% en la segunda mitad de 2024.

“El Banco Central se equivocó durante 2024”, dice el gerente de Estudios de Gemines, Alejandro Fernández, respecto al cambio en el mensaje del banco durante el año.

Pero el escenario tuvo un vuelco con el curso de los meses.

Pese a que en la reuniones de abril y de mayo el Consejo mencionó que el tipo rector “seguirá reduciéndose”, en junio -luego de un recorte de 25 puntos- el comunicado declaraba: “El Consejo estima que, de concretarse los supuestos del escenario central, la TPM habría acumulado durante el primer semestre el grueso de los recortes previstos para este año”.

En julio, el ente autónomo hizo su primera pausa en el ciclo, con la inflación ubicándose sobre 4%.

Pero en septiembre volvieron los recortes (25 pb.), acompañado de un mensaje que afirmaba que “la reducción de la TPM hacia su nivel neutral será algo más rápida que lo previsto en junio”.

En octubre y diciembre el Consejo también optó por bajar el tipo rector en 25 puntos, pero en la última Reunión de Política Monetaria (RPM) del año, la entidad advirtió que “el balance de riesgos para la inflación está sesgado al alza en el corto plazo, lo que releva la necesidad de cautela. Esto significa que el Consejo irá acumulando información respecto de la marcha de la economía para evaluar la oportunidad en que se reducirá la TPM en los próximos trimestres”.

Así, la tasa clave se redujo en 325 puntos durante 2024.

La visión del mercado

“El Banco Central se equivocó durante 2024” en su comunicación, dice enfático el gerente de Estudios de Gemines, Alejandro Fernández. A su juicio, el instituto emisor “bajó la TPM con mucha rapidez asumiendo que la inflación mantendría una rápida desaceleración y convergencia a la meta siguiendo la trayectoria de 2023”.

A su vez, pese al complejo escenario internacional, la depreciación del peso y la mantención de la Tasa de Fondos Federales (FFR, por su sigla en inglés) en EEUU, el emisor perseveró en reducir la TPM y llegó a anunciar que alcanzaría su nivel neutral durante el primer semestre de este año, menciona Fernández.

“Con el paso del tiempo debió asumir la realidad de una inflación que se está acelerando y que puede que no vuelva a la meta en 2026 y debió cambiar su discurso. En la práctica el banco fue detrás de la realidad”, añade el economista de la consultora.

El economista senior de Bci Estudios, Antonio Moncado, en tanto, considera que “hubo algunos desaciertos en la comunicación de política monetaria durante 2024, como una tardía ponderación de riesgos inflacionarios, especialmente desde elementos de oferta, los que finalmente llevaron a retrasar la convergencia inflacionaria, y la innecesaria puntualización sobre la convergencia de la TPM a su nivel neutral, que terminó por elevar la volatilidad en variables de mercado”.

“La evolución del escenario económico terminó por sustentar la eliminación de ese mensaje, lo cual contribuyó al incremento de tasas de mercado”, suma Moncado.

Desde Scotiabank Chile señalaron que la comunicación del emisor “ha sido cambiante, pero también el escenario ha sido particularmente volátil”. Los nuevos shocks que emergieron durante el año, específicamente el alza de tarifas eléctricas y la depreciación de la moneda, en conjunto con nuevos riesgos externos, llevaron a ajustes en proyecciones de inflación y, consecuentemente, de la comunicación, añade el banco de capitales canadienses.

“Lo que sí se puede mejorar es el cambio en la postura desde la decisión de una reunión a otra, donde por ejemplo hubo muchas reuniones consecutivas donde el cambio en la tasa era diferente al del anterior, quizás considerando demasiado lo que estaba pasando con los datos puntuales del mes”, puntualiza el economista jefe de BICE Inversiones, Marco Correa.

Los desafíos para este año

Durante las ocho reuniones agendadas para 2025, siendo la primera entre este lunes y martes, el Banco Central deberá “mantener la credibilidad”, dice Fernández. Para ello, “requiere hacer una pausa, todo lo larga que sea necesario, en los ajustes en la TPM, para evitar verse forzado a subirla más adelante en el año”.

Las encuestas de mercado apuestan por una pausa tanto en esta cita como en las otras previstas para la primera parte de 2025. “Los principales desafíos serán la adecuada ponderación de riesgos externos sobre la inflación y actividad”, menciona Moncado.

“Los grados de incertidumbre sobre los escenarios externos son anormalemente altos y la política monetaria tendrá que ajustarse a la materialización o no de dichos riesgos”, complementan en el área de estudios de Scotiabank.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok