José Luis Sánchez se incorporó a SalfaCorp en 2017, cuando el entonces CFO y hoy gerente general, Jorge Meruane, lo invitó a asumir la gerencia de finanzas de su principal filial. Dos años después, Meruane asumió como CEO, y Sánchez pasó a ocupar su lugar en el área financiera corporativa.

Tras asumir su actual posición, Sánchez se enfrentó a la mayor crisis de su carrera: la pandemia. El freno de las actividades provocó una reducción a la mitad de los ingresos y utilidades de SalfaCorp en 2020. Ante ello, la compañía se vió obligada a implementar profundos ajustes en eficiencias operativas y cambios en la coordinación con sus clientes. "Fueron medidas muy duras, pero nos permitieron adaptarnos y mantener el 75% de nuestras obras en funcionamiento", recuerda el CFO.

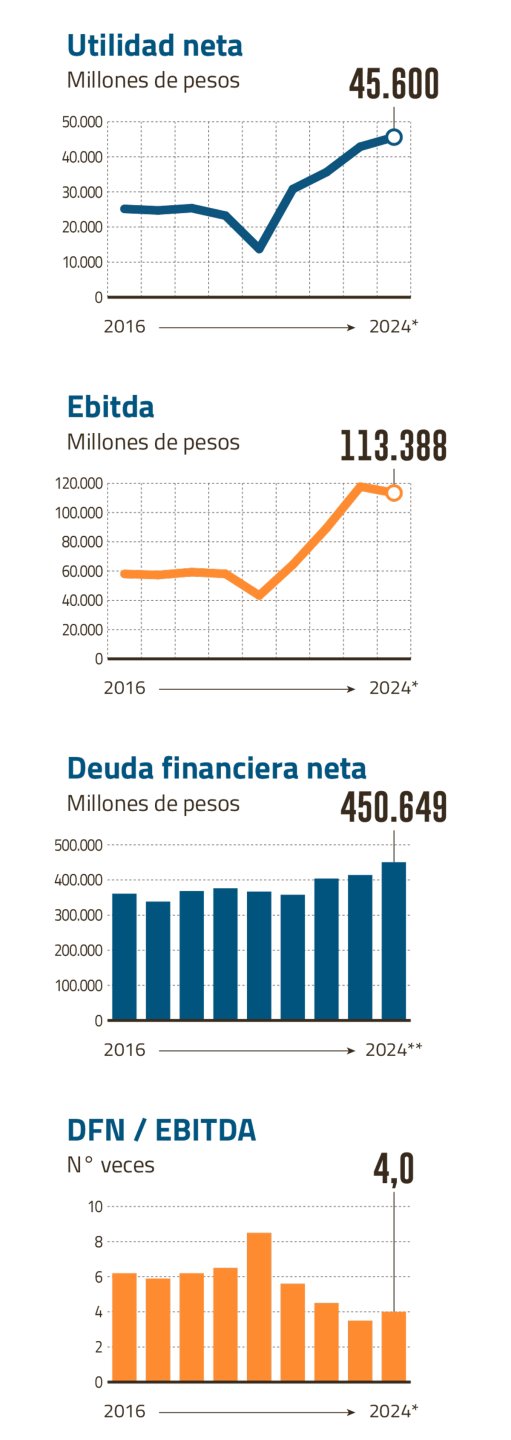

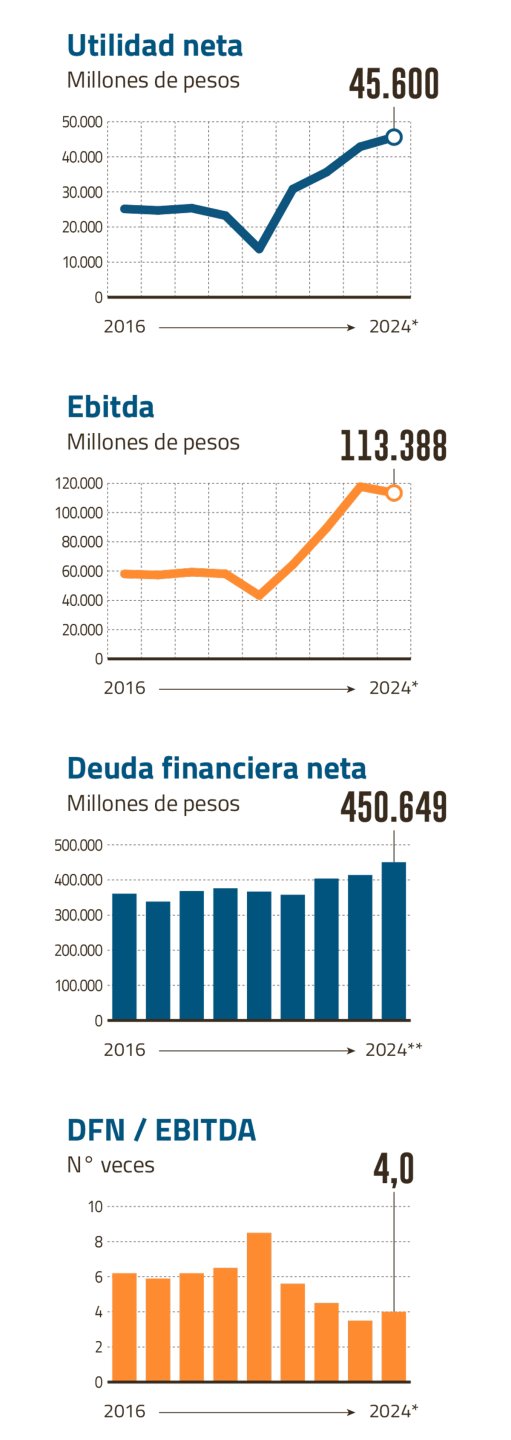

Cuatro años después, el panorama de SalfaCorp ha mejorado significativamente. En los últimos 12 meses, las utilidades alcanzaron los $ 45.600 millones, más del triple de lo registrado en 2020, mientras que los ingresos y el Ebitda también han mostrado una expansión similar.

El crecimiento de la compañía ha tenido lugar en medio de la crisis del sector inmobiliario y de la construcción, una de sus líneas de negocio más emblemáticas. No obstante, la empresa ha logrado superar este difícil escenario gracias a sus negocios vinculados a la industria minera, principalmente impulsados por el negocio de montajes, un rubro en el que lleva años trabajando, pero que se ha intensificado, especialmente tras adjudicarse en 2021, junto a la multinacional Fluor Corp, la licitación de la planta concentradora de Minera Centinela por un total de $ 1.700 mil millones.

En entrevista con Señal DF, el CFO comenta que tras aprobarse a fines de 2023 la fase de construcción de Centinela, el backlog de SalfaCorp llegó a niveles inéditos de $ 2,05 billones (millones de millones), ya que del total, el 37% corresponde a Centinela. A nivel consolidado, el 65% de los proyectos por ejecutar están relacionados con el sector minero, una cifra impulsada por el desarrollo de nuevas líneas de negocio en esa industria. “SalfaCorp se ha ido diversificando en la industria minera, participando no solo en el montaje, sino también en el mantenimiento de plantas y servicios adicionales”, explica Sánchez.

Actualmente, el holding opera a través de tres líneas de negocio: Ingeniería & Construcción, Aconcagua, y Rentas & Desarrollo. La primera, ligada al sector minero, representa el 84% de los ingresos totales, mientras que Aconcagua, enfocada en el negocio inmobiliario tradicional y proyectos DS49, aporta el 16%. El último segmento administra el banco de terrenos y los negocios de renta inmobiliaria; sin embargo, durante el primer semestre registró pérdidas por $ 1.979 millones.

El auge minero

- ¿Cómo proyecta el desempeño para las diversas industrias donde opera SalfaCorp?

- Parte importante de nuestros clientes está en la minería, tanto en proyectos como en servicios, y es un sector que está bastante activo. Nosotros nos vemos muy cercanos al mundo minero. Es por eso que, para el sector de Ingeniería & Construcción, tenemos buenas proyecciones.

Por el lado de la industria inmobiliaria, la situación es un poco más compleja, debido a temas como el acceso al crédito y el contexto macroeconómico global. Sin embargo, SalfaCorp, a través de Aconcagua, tiene una fortaleza importante gracias a la diversificación geográfica y de producto, lo que nos permite bajar cierta exposición al riesgo.

- Los resultados de SalfaCorp vienen en constante crecimiento. ¿Cómo describiría la estrategia financiera que los llevó hasta aquí?

- Nuestra estrategia financiera ha sido siempre mantener una solvencia que nos permita asegurar la liquidez para la operación y las inversiones. Esto está relacionado con un adecuado manejo del flujo de capital de trabajo de cada proyecto y unidad de negocio.

Otro aspecto clave es la estrecha relación que tenemos con nuestra comunidad de inversionistas y acreedores en la banca. Somos muy abiertos y transparentes con la información. Gracias a esta confianza, a finales de 2022 cerramos un aumento de capital en un momento que era bastante complejo.

- SalfaCorp cuenta con más de $ 2,05 billones en proyectos por ejecutar. ¿Cómo describiría la diversificación de proyectos por ejecutar?

- Tenemos un backlog histórico, diversificado y con buenos mandantes. Una parte importante es el contrato de montaje en Centinela, el cual representa el 37% del total. Sin embargo, si desglosas el backlog de ICSA, está bien diversificado en sus distintas líneas de negocio. Además de montajes mineros, están los servicios de mantenciones industriales en la minería, perforaciones en minería subterránea y sondaje minero. Junto a eso, también atendemos a la minería no metálica, como SQM y Albemarle, y la construcción de centros comerciales y bodegas.

- ¿Cuáles son las proyecciones de backlog?

- Vamos a seguir con un foco importante en minería. Por ahora no está en la cartera la construcción de otro proyecto greenfield como Centinela. De todas formas, hay una serie de proyectos en minería relacionados con la mantención de la capacidad productiva, donde tenemos clientes importantes como Codelco, BHP, Teck, etc. Esa área está considerada dentro de nuestro foco de interés.

- Una vez ejecutado Centinela, ¿esperan seguir con un backlog de esa envergadura?

- Todos los proyectos por ejecutar se van consumiendo, y el desafío es ir reponiéndolos. Un proyecto greenfield es algo especial, ya que suelen surgir dos cada 10 años. En ese contexto, cuando entró Centinela, el backlog creció entre $ 700 mil millones y $ 800 mil millones. Por lo tanto, una vez ejecutado, el backlog de ICSA debiese volver a niveles de $ 1.000 mil millones.

- Respecto al Ebitda, ¿cuáles son las proyecciones?

- SalfaCorp pasó de un Ebitda de $ 60 mil millones a superar los $ 110 mil millones. Nos hemos establecido en esos niveles y estamos proyectando cifras similares para los próximos periodos.

La reactivación en emisiones

- ¿Se sienten cómodos con los actuales niveles de deuda?

- Manejamos un nivel de deuda elevado, cercano a los $ 450 mil millones, pero es importante destacar que está bien administrada y tiene un perfil de vencimiento acorde con la generación de caja y de Ebitda de la compañía. Sin embargo, si se analiza la deuda en términos de UF, prácticamente se ha mantenido, a pesar de que la compañía ha incrementado su actividad.

- Al mirar en detalle, la deuda financiera neta aumentó un 8,8% respecto al cierre de 2023. ¿A qué se debe?

- Además del componente UF, hemos aprovechado la disminución de tasas de interés colocando un bono en el mercado local por un total de UF 550.000 y firmando un crédito por un total de UF 965.500. De todas formas, hay que considerar que, desde 2019, la compañía no realizaba emisiones de bonos ni tomaba deuda corporativa. Por eso, recién este año hemos tomado algunas posiciones para asegurar la liquidez y darle un perfil a la deuda de más largo plazo.

- ¿Cómo evolucionarán los niveles de deuda?

- Deberían mantenerse en los niveles actuales. Sin embargo, en la medida en que el mundo inmobiliario y la venta de tierra se activen, eso nos permitirá bajar la deuda, ya que la fuente de pago proviene de la enajenación del activo.

- SalfaCorp no cuenta con emisiones en el mercado internacional. En medio de un mercado local con menor profundidad, ¿hay interés por diversificar geográficamente la estructura de deuda?

- Consideramos que se ha ido activando la fuente de financiamiento a nivel local, pero siempre estamos explorando alternativas en el exterior, aunque por ahora no a través de colocaciones directas.

Variaciones tras el primer semestre

- Las utilidades de la filial más importante, Ingeniería & Construcción, crecieron un 41,8% en el primer semestre. ¿Qué explica el auge del negocio?

- Tuvimos una ganancia bruta similar al 2023, con una venta mayor y márgen levemente inferior. La contribución a la última línea proviene del resultado en negocios conjunto que es la contribución del consorcio con FluorSalfa por la construcción de Centinela.

- A pesar de que la mayoría de los indicadores de rentabilidad han mejorado, el margen bruto de la filial se redujo del 10,9% de 2023 a un 9,4%. ¿A qué se debe?

- En el año 2023, los márgenes de construcción fueron más altos de lo normal, pero eso se debe principalmente a la tipología de los contratos.

- En el caso de Aconcagua, este disminuyó en un 20% sus ganancias. ¿Qué factores explican el deterioro de su última línea?

- Se debe a que el rubro inmobiliario estuvo más bajo que el año anterior, principalmente por niveles de escrituración distintos, lo que repercutió en los márgenes.

- ¿Cómo les ha beneficiado que la inmobiliaria tenga un portafolio diversificado?

- La diversificación geográfica y de producto nos ha traído buenos resultados, especialmente en tiempos de mayor incertidumbre y dificultad en los mercados. La demanda de edificios no se comporta igual que la de casas, y lo que ocurre en Santiago no es igual a la situación de Antofagasta. Por eso, el brazo inmobiliario de Salfacorp está ejecutando una estrategia que se adecúa a las nuevas condiciones del mercado y que define cuáles son los momentos más adecuados para realizar las inversiones.

- Dentro de Aconcagua, también está la ejecución de proyectos para el Estado. ¿Qué ventajas financieras tiene el negocio DS49?

- Es un tipo de contrato de construcción con el Servicio de Vivienda y Urbanización, que representa un volumen importante para la compañía. (...) No tiene mayor ventaja que otro negocio. Es exactamente lo mismo que un contrato de construcción que se paga por hitos de avance.

- Rentas & Desarrollo, el área más pequeña del holding, sigue en números rojos tras anotar pérdidas por $ 1.979 millones. ¿Cuándo esperan volver a reportar cifras positivas?

- Una parte importante de los ingresos reflejados en los estados financieros se asocia a las ventas que realiza el banco de terrenos. Por ende, en la medida en que el mundo inmobiliario se active más, vamos a tener mayor velocidad de venta de nuestro parque de terrenos. Además, se ha ido complementando con inversiones en negocios de renta inmobiliaria, principalmente en renta comercial y en renta industrial a través de bodegaje.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok