“Se nos ha ignorado, ridiculizado, y hemos tenido que luchar durante una década con el escepticismo general. Creo que por fin el mercado se está poniendo al día con los primeros principios que sustentan la tesis que venimos exponiendo”. Fiel a su estilo frontal, David Vélez, el fundador de Nubank, celebró con esas palabras los resultados históricos de la firma dados a conocer el 22 de mayo en un evento realizado en Sao Paulo. Una semana después, vendría otra celebración: su firma se transformó el miércoles en la entidad bancaria más valiosa de Latinoamérica, destronando a Itaú Unibanco. Con este hito, pasó de ser una pequeña firma fintech que daba sus primeros pasos en la capital financiera de Brasil en 2013, a transformarse en el banco de mayor capitalización bursátil de Latinoamérica, al alcanzar los US$ 58.200 millones.

En su salto, se conjugaron varios factores, pero sin duda el olfato de Vélez es parte importante de su éxito: el empresario estaba en el lugar preciso en el minuto correcto.

Regulaciones laxas y capital de riesgo

Vélez entró al mercado brasileño, justo en un minuto en que el Banco Central empezó a flexibilizar las regulaciones para permitir mayor competencia en la industria financiera. Estas promovieron la llegada de nuevos medios de pago, una proliferación de las tarjetas de crédito y mayor innovación tecnológica para reducir el costo de los créditos.

Fue así como la tarjeta de crédito de Nubank -conocida hoy como la tarjeta morada- empezó a crecer. Todo esto apoyado por las grandes espaldas de capitales internacionales.

Vélez llegó a Sao Paulo con una carrera iniciada en fondos riesgosos: fue el encargado de abrir la primera oficina de Sequoia Capital en la capital financiera de Brasil. Y, cuando decidió lanzarse y fundar Nubank, tuvo acceso directo a los ejecutivos que podrían financiarlo. Hoy, entre sus principales inversionistas están Sequoia y Berkshire Hathaway, el holding de inversiones de Warren Buffet, que en 2021 entró al banco de Vélez con US$ 500 millones y que al año siguiente vendió parte de sus acciones de Master Card y Visa para doblar la apuesta e invertir US$ 1.000 millones más en el banco latinoamericano.

“El capital de riesgo que levantó Nubank fue muy grande, gracias a contactos de Vélez en el mercado financiero. Eso le permitió quemar plata para crear mercado de manera rápida, con mucha inversión en tecnología, marketing y regulaciones”, explica el director ejecutivo de Digital Bank, Ramón Heredia,.

El equipo fundador y ejecutivo de Nubank es otro de los secretos de su éxito. Al momento de crear el banco, Vélez se asoció con dos personajes clave: Cristina Junqueira, una ingeniera brasileña con experiencia en la banca de este país y Edward Wible, un ingeniero en ciencias de la computación de Princeton con un MBA en Insead, con quienes comenzaron la aventura de conquistar el mercado brasileño. Y en su proceso de crecimiento es Vélez el que ha ido eligiendo con pinzas a las personas que entran a su firma.

Inteligencia artificial y bancarización

Cuando Nubank entró al mercado, el término fintech apenas era conocido. Nubank encarnó esa palabra para el mercado de Brasil, sobre todo entre aquellas personas que hasta ese minuto habían sido dejadas de lado por la banca tradicional por no ser considerados sujetos de crédito. Cuando el banco digital partió operando en 2013 los niveles de bancarización en Brasil rozaban el 50%; hoy están en 85%. “Brasil tenía una muy baja bancarización, los dueños de los bancos eran más conservadores y no estaban interesados en innovar para conquistar esa parte del mercado. Nubank usó eso para crecer”, detaca el economista de Montblanc Consulting, Felipe Correa.

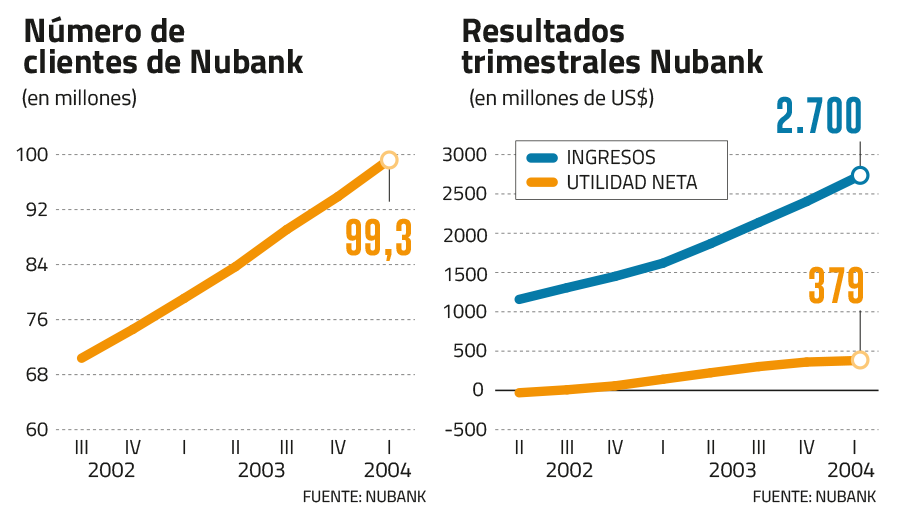

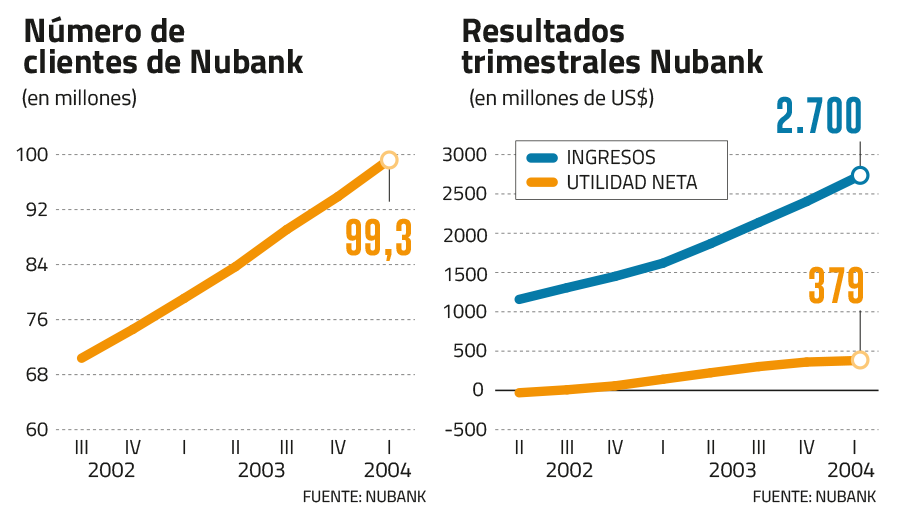

La tecnología y el marketing fueron grandes aliadas para ir conquistando mercado y llegar hasta los 100 millones de clientes en mayo pasado: 92 millones de Brasil, más de 7 millones en México, donde la firma que hoy opera como fintech espera obtener la licencia bancaria, y cerca de 1 millón en Colombia, al que entró en 2021, donde opera como banco desde el año siguiente.

A juicio del director ejecutivo para la industria financiera de Accenture, Nicolás Deino, en ese crecimiento fue clave la oferta de “tarjetas de crédito con límites bajos y aplicaciones móviles muy fáciles de usar”.

Además, la inteligencia artificial ha sido una aliada. A través de los datos y el aprendizaje automático, la firma es capaz de comprender el motivo del contacto de un cliente y dirigirlo a la mejor persona del equipo para atenderlo.

Tasas de tres dígitos

Sin embargo, uno de los puntos que es mirado con cuidado son las altas tasas de interés de los créditos otorgados en Brasil, donde no existe una figura como la tasa máxima convencional y los intereses pueden ser de hasta tres dígitos.

Según expuso un artículo de The Washington Post, publicado en diciembre de 2023, “algunos brasileños enfrentan tasas de interés anual del 455%, un nivel que lleva a muchos al límite de sus capacidades económicas”. Es algo que ha ralentizado su aterrizaje en Colombia, donde sí existe una tasa máxima para los créditos. Una medida que Vélez quiere combatir. En mayo pasado, advirtió que su crecimiento podría ser menor en ese país por la “complejidad regulatoria”. “La regulación de la tasa de usura crea una limitación importantísima en el mercado”, señaló.

Así y todo, su plan es seguir creciendo y conquistando nuevas latitudes. “Estamos en el primer segundo del primer minuto del primer tiempo”, ha adelantado el empresario.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok