El diagnóstico es claro: hay un grave problema de sostenibilidad en la industria de las telecomunicaciones, no solamente en Chile, sino que en el mundo. La misma Comisión Europea a comienzos de año postuló que la fragmentación del sector podría impedir que los operadores alcancen la escala necesaria para invertir en las redes del futuro.

Las cifras lo demuestran. Los montos de las transacciones realizadas por fusiones y adquisiciones (M&A) casi se triplicaron en la primera mitad del año en comparación a 2023, según una reciente publicación de la consultora Bain & Company. En esta se detalla que los acuerdos en el primer semestre han sido liderados por América y Europa (ver gráfico).

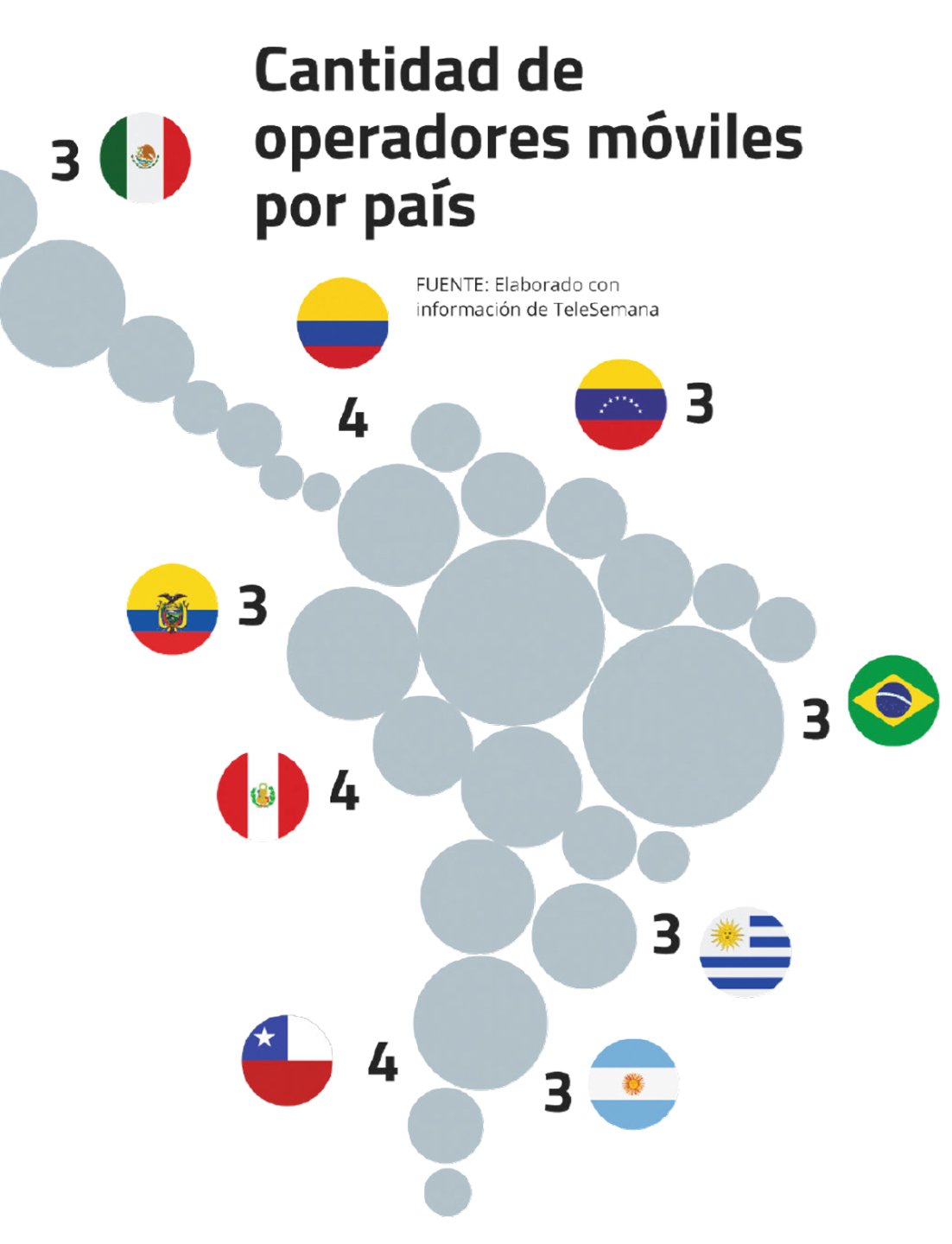

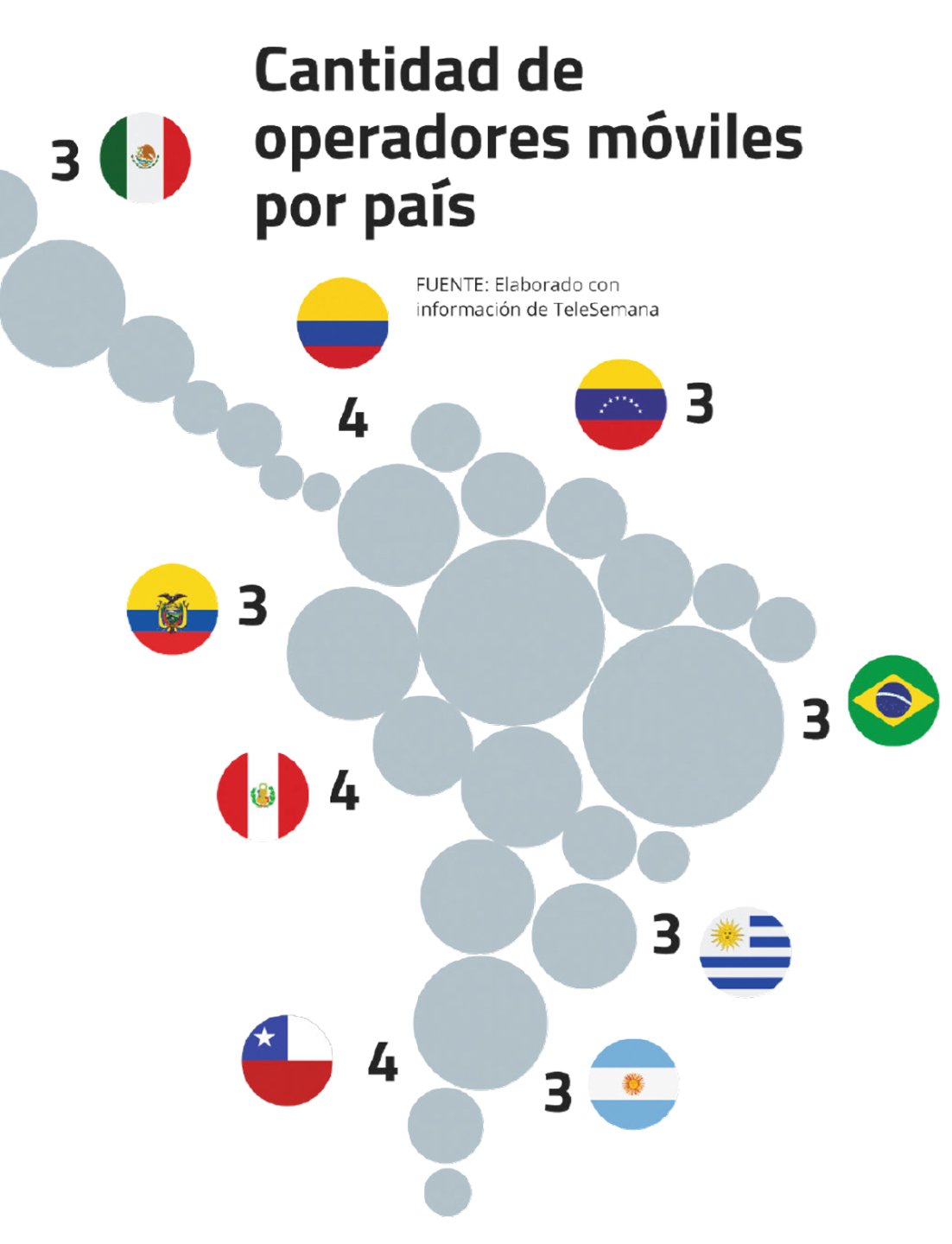

“En mercados competitivos como el de las telecomunicaciones en Latinoamérica, y especialmente en Chile, donde conviven (por ahora) cuatro operadores móviles, la consolidación podría proteger la rentabilidad y los márgenes de los operadores, pues reduce la competencia irracional de precios, lo que beneficia la estructura de capital de las empresas”, señaló el director asociado de calificaciones corporativas de Fitch Ratings, Francisco Mercadal.

Fuentes expertas del sector explican que un factor que presiona a la industria es el avance tecnológico que obliga a recuperar la inversión en períodos cada vez más cortos. Para el momento del 2G, que significó evidentemente una inversión en antenas e infraestructura, se tuvieron aproximadamente 15 años para recuperar la inversión. La evolución al 3G tuvo 8, el 4G unos 6 años y se espera que el 5G sean 5 antes de que aparezca la tecnología 6G. Eso sí, al igual que entre el 3G y 4G hubo un cambio en el modelo de negocio, se espera que el salto al 6G también lo tenga.

Hasta hace un par de años en Chile existían cinco operadores: Entel, Movistar, WOM, Claro y VTR. Los dos últimos se fusionaron, quedando finalmente la mexicana América Móvil a la cabeza de la compañía.

Ahora, un nuevo capítulo se avecina en esta historia con el reciente anuncio de oferta no vinculante por parte de la firma del magnate Carlos Slim y la española Telefónica para explorar una participación conjunta en el proceso de venta de activos de WOM. Compañías que actualmente ya comparten aproximadamente el 70% del mercado latinoamericano, alertó una fuente del sector. Los ojos están puestos en esta situación porque, de quedarse con la empresa de Novator Partners, aumentarían aún más su cuota de mercado en la región.

Los 5 meses de WOM en el Capítulo 11

La empresa que pertenece al fondo de Thor Björgólfsson llegó a Chile hace poco menos de una década con la compra y reconversión de Nextel. Su objetivo era ofrecer planes a un “precio justo”, pero tras una serie de acontecimientos se acogió este año al Capítulo 11 del Código de Quiebras de Estados Unidos.

Desde que se conoció la decisión de los acreedores de mantener el proceso en la Corte de Delaware, no se habían tenido mayores novedades sobre el caso, hasta que apareció esta semana la oferta de las compañías que ya operan en Chile. Ambas en conjunto ya manejan un 38,9% de la cuota de mercado nacional, según las últimas cifras de la Subtel -20,1% Movistar, 17,3% Claro y 1,5% VTR-, mientras que Entel encabeza el listado con una participación del 34,9%.

La fecha límite para que se presenten las ofertas no vinculantes es el próximo lunes 9 de septiembre, mientras que las ofertas vinculantes tienen hasta el 15 de noviembre.

Fuentes de la industria señalan que el interés manifiesto de las compañías por WOM podría abrir el apetito de dos fondos especializados que ya operan en Chile: KKR y Digital Bridge. Además, entre los interesados, como adelantamos hace unas semanas en Señal DF, podrían aparecer fondos de Asia y Arabia Saudita.

Mientras tanto WOM – que mantiene el 25,4% del market share y cuentan con 2.000 colaboradores y 200 tiendas a lo largo de Chile– ha experimentado una serie de cambios durante los últimos cinco meses, lo que podría volverla atractiva para capitales frescos.

El financiamiento por Debtor in Possession (DIP) que obtuvo al ingresar al Capítulo 11 por US$ 210 millones, según cuentan desde la compañía, permitió a la firma reactivar su plan de inversiones y retomar el despliegue de su red 5G con foco en las localidades obligatorias y el proyecto FON (Fibra Óptica Nacional). Donde a la fecha se encuentran recepcionadas y operativas tres de las cinco macrozonas adjudicadas.

Reconocen haber “logrado estabilizar la compañía; ordenar y estructurar procesos administrativos; relanzar la actividad comercial con un nuevo tono de marca; recuperar supply de handsets (suministro de teléfonos) y lo más importante, avanzar positivamente en las negociaciones de deuda con los proveedores locales, alcanzado importantes acuerdos de pago”, dijeron desde WOM.

También tuvieron movimientos en su planta ejecutiva. Desde la llegada de un nuevo CEO, el argentino Martín Vaca, más tarde el arribo de Inés Ostenrieder, actual CFO, y la creación de dos nuevas áreas: la Vicepresidencia de Ventas, Marketing y Operaciones (COO), liderada por Lucas Airaudo y la Vicepresidencia de Nuevos Negocios y Estrategia, liderada por Niklas Lind.

Aunque los ojos del mundo de las telecomunicaciones están puestos en este caso, no es el único. El número de operadores de un mercado competitivo como este en un determinado tiempo, lo fijan las reglas de la oferta y demanda. “Ello dado que esta industria requiere niveles muy altos de inversión, por lo que es una competencia intensa, pero de pocos actores”, aclaró el director de regulación y asuntos corporativos de Entel, Manuel Araya.

Agregó que efectivamente tres es la moda estadística de la cantidad de operadores en el mercado de las telco a nivel mundial (ver infografía), “el cual pareciera asegurar la sostenibilidad financiera del mismo”.

El ajuste de piezas

Ante una transformación industrial y amenazas competitivas emergentes, las empresas de telecomunicaciones en el mundo están recurriendo a fusiones y adquisiciones para sumar nuevas capacidades y hacer evolucionar sus negocios para la próxima era.

“Los movimientos son parte del curso natural de la industria”, reconoció el socio y responsable de Bain & Company Chile, Marcial Rapela. Si bien Latinoamérica no es de los mercados más relevantes, “juega un rol estratégico con miras al crecimiento de los próximos años”, dijo.

Esto porque en términos de proyectos, los gobiernos y empresas locales invierten fuertemente para desarrollar la industria local y eso atrae a empresas que están apostando por nuevas inversiones en la región.

No es primera vez que los operadores locales se interesan en conjunto por la propiedad de su competencia y precisamente dos de ellos se repiten con el caso de WOM: la mexicana América Móvil de Carlos Slim y la española Telefónica.

Hace dos años en Brasil la unidad móvil de la compañía Oi fue adquirida por Claro (América Movil),TIM (Telecom Italia) y Vivo (Telefónica). En dicha oportunidad la venta incluyó la transferencia de los activos de infraestructura y espectro, además de migrar a los clientes de Oi a las nuevas redes. Con esto, TIM ganó 14,5 millones de clientes de Oi mientras que Claro y Vivo, 11,6 millones y 10,5 millones respectivamente.

Por otra parte, hace un par de semanas se dio a conocer que Linzor Capital compró a WIN, el tercer operador de red fija más importante de Perú con una participación del 14,21% que se ubica detrás de la líder que es Telefónica con un 36,19%, y Claro con un 24,43%. El fondo está ligado a los exejecutivos de JPMorgan, Tim Purcell y Carlos Ingham, y cuenta con inversiones en Chile, Perú, Colombia y México. Habían salido de la compañía Mundo hace dos años y ahora está buscando replicar el mismo crecimiento en el proveedor de banda ancha.

Estos casos vienen a engrosar la lista de fusiones y adquisiciones que ha tenido la región durante los últimos años como cuando la multinacional sueca Millicom adquirió las operaciones de Telefónica en Panamá, Costa Rica y Nicaragua en 2019. La estadounidense Liberty Latin America adquirió las operaciones de AT&T en Puerto Rico y las Islas Vírgenes de Estados Unidos en 2020 y también las operaciones de América Móvil en Panamá en 2021. Otro caso es el acuerdo de compartición de red entre Tigo/ColTel en Colombia que se concretó a principios de este año.

Hasta el momento la transacción más grande de 2024 fue un acuerdo de red fija entre los proveedores de fibra Uniti y Windstream que acordaron una fusión por un valor de US$ 13,4 mil millones en Estados Unidos.

Este no es un fenómeno únicamente regional, en Europa se han visto casos como el acuerdo de principio de año de Swisscom para adquirir Vodafone Italia por US$ 8.700 millones y fusionarla con su subsidiaria italiana Fastweb. O el caso de Orange y MásMóvil, dos grandes actores del mercado español que anunciaron en marzo de 2024 una fusión para crear una empresa conjunta que contará con más de 37 millones de líneas de banda ancha y móviles entre su nueva base de clientes.

También desde marzo se sabe que Saudi Telecom Company (STC) – que tiene cerca del 9,9% de las acciones de Telefónica desde el año pasado, un 4,9% de participación directa y un 5% a través de otros instrumentos financieros– y Telefónica, están estudiando por separado la posibilidad de adquirir la española Avatel, que pronto se convertirá en el quinto operador de telecomunicaciones más grande de España.

Nueva era

Después de estos ejemplos surge la pregunta si se está abusando de la estrategia de fusiones y adquisiciones para poder enfrentar su transformación. Sobre este punto el ejecutivo de Bain & Company argumenta que en cualquier industria los M&A permiten hacer frente de mejor manera a diversas problemáticas, desde reducción de costos hasta obtener nuevos fondos para nuevos proyectos.

“Una fusión, lejos de ser algo temible por las empresas y actores del sector, debe verse como una opción real de continuar creciendo y reinvertir donde se necesita, especialmente en tiempos donde el panorama internacional puede parecer inestable”, aclaró.

Y agregó que en la región, ven que a medida que las empresas de telecomunicaciones sigan invirtiendo fuertemente en la expansión de la red de fibra, la densidad de la red móvil y lo que suceda a la 5G, los acuerdos de escala podrían proporcionar inyecciones de efectivo. “Esto es especialmente importante a medida que los servicios de conectividad se convierten en productos básicos, lo que hace que los aumentos de precios sean menos aceptables”.

A nivel general, las empresas de telecomunicaciones en la región han estado realizando desinversiones de sus activos de infraestructura, como torres, para generar una mayor liquidez y así invertir en aquellos ámbitos que el mismo mercado requiere: espectro 5G, IA Generativa, actualización de sus operaciones y desarrollo de servicios innovadores, entre otros.

De hecho, “las principales empresas de telecomunicaciones que han implementado IA generativa a gran escala informan un ahorro de tiempo semanal promedio del 28% en sus operaciones de ventas y marketing, según nuestra encuesta”, recalcó Rapela.

Sin embargo, el ejecutivo de Fitch Ratings da el contrapunto: "las consolidaciones no favorecen a los consumidores ni a las reducciones de precios, por lo que los reguladores tendrán mucho que decir respecto de los procesos de consolidación en la industria”.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok