Vanguard es uno de los principales proveedores de las AFP chilenas en fondos mutuos y ETF en el exterior, por montos en torno al 10% del total de activos fuera de Chile.

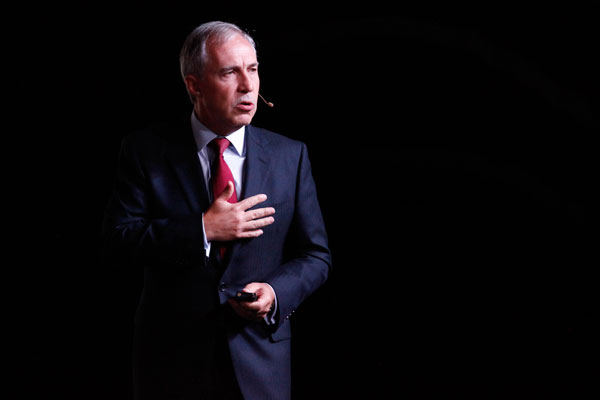

La semana pasada, su director regional, Juan Hernández, estuvo en Chile para revisar las operaciones locales del asset management, entre los mayores a nivel global, con US$ 7,1 billones (millones de millones) en activos bajo administración. Además poseen experiencia en gestión de cuentas en sistemas de pensiones de México, Uruguay y Brasil y el 30% del mercado en fondos de pensión de contribución definida privados en Estados Unidos.

Respecto de un gestor público de inversiones, “la evidencia empírica sobre todos los gobiernos latinoamericanos es que no hemos sido muy eficientes manejando el dinero. Habiendo dicho eso, le doy el beneficio de la duda al Gobierno”.

En entrevista con DF, Hernández abordó los cambios que la reforma propone al modelo previsional. Por ahora, descartó estar analizando un nuevo rol, porque faltan detalles sobre la operativa y convivencia entre la nueva institucionalidad pública y privada que plantea el proyecto.

“No es nuestra intención, ni tampoco creo que estén hoy las reglas claras para tomar una decisión así”, dijo. Lo que más valora es incrementar la cotización del 10% al 16% con cargo al empleador.

- ¿Que le parece que ese 6% vaya a un pilar colectivo nuevo?

- No me parece descabellado considerar que una parte del incremento esté en un fondo de reparto o de solidaridad intergeneracional. Que vaya todo a un sistema de reparto no es la decisión más adecuada. Si el “pilar 1”, de la PGU (Pensión Garantizada Universal) está cumpliendo, entonces, la manera más eficiente de ahorrar es que eso se invierta profesionalmente a través de una cuenta de ahorro individual o de capitalización individual.

- ¿Qué pasa si se elimina el costo por intermediación de fondos?

- Lo más importante no es la comisión de intermediación, es qué rentabilidad yo obtengo neto de comisiones. Las AFP llevan 40 años invirtiendo y tienen capacidades. Invertir en activos internacionales desde Chile, por más que las AFP sean grandes, si lo hacen directo, sería mucho más costoso.

- ¿Convertirlas en solo gestores de inversión será ineficiente?

- No necesariamente. Son dos temas separados.

Si el Estado quiere tomar esa responsabilidad (gestión de cuentas) y hacerlo, ok. Lo único que hay que tener muy en cuenta es que se necesita talento, mucha inversión tecnológica y una curva de aprendizaje. No estoy diciendo que uno sea mejor que el otro, simplemente digo, no lo menospreciemos. Si tú le quitas la posibilidad a estos nuevos administradores de interactuar con el afiliado, limitas mucho la posibilidad de ayudarle a tener una buena jubilación.

- ¿Mantener la gestión de cuentas lo hace más atractivo para ustedes?

- Creo que eso mejoraría la oferta, digamos, por participar. Tendríamos que analizarlo más a fondo.

Nuevo rol estatal

- ¿Qué opina de un gestor público de inversión?

- La evidencia empírica sobre todos los gobiernos latinoamericanos es que no hemos sido muy eficientes manejando el dinero. Habiendo dicho eso, le doy el beneficio de la duda al Gobierno. Creo que el Banco Central lo ha hecho muy bien con las reservas técnicas.

- ¿Y en cuentas individuales?

- En México y Uruguay existen, pero son sociedades anónimas que compiten en iguales condiciones con los privados. Por ejemplo, en México, su tú no eliges una Afore, por default te vas a la que paga mejor retorno neto de comisiones, no al Afore público.

- ¿Qué opina de los fondos generacionales?

- Si estás hablando de un sistema mandatorio que trata de atender las necesidades de toda la población, un fondo generacional, manejado por profesionales es la mejor solución. Si le quieres dar un poco de libertad al afiliado, que sea con ciertas restricciones.

En México no te puedes cambiar a un fondo generacional de mayor riesgo, ni tampoco a una Afore de menor rentabilidad. Es importante que el benchmark lo defina cada gestor, porque si lo define el Gobierno cargará con la responsabilidad fiduciaria y además desincentiva la competencia.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok