Enersis: AFP apuestan por ir a tribunales y cambio en estructura de operación

Para algunos inversionistas, independiente del resultado de los peritajes, la estructura de reorganización debe cambiar.

- T+

- T-

"Si tenemos el convencimiento de que ésta es una operación entre relacionadas (OPR), nuestra obligación es llegar hasta las últimas consecuencias". Así, un alto ejecutivo de una AFP deja en claro cuál será el próximo paso que darán, luego de que la Superintendencia de Valores y Seguros (SVS) mantuviera su pronunciamiento respecto a que la reorganización de Enersis no es una OPR.

Esto luego de que el regulador respondiera a los recursos de reposición presentados por Habitat y Capital, lo que gatilló que los institucionales -y otros minoritarios- aceleren la preparación de recursos que serán ingresados próximamente en la Corte de Apelaciones.

Como resultado de la judicialización, los plazos que están manejando en Enel podrían sufrir un retraso, ya que esperaban tener todo cerrado en el tercer trimestre de 2016.

Sólo aprobarían otra estructura

De momento, las posiciones de los italianos y de los minoritarios se ven completamente opuestas. Mientras cercanos a los primeros señalan que la operación es una y no se va a cambiar, en el otro extremo, los segundos aseguran que si no presentan una nueva estructura, no van a contar con el apoyo de la mayoría de los institucionales. "Este modelo no va a ser aprobado por esta AFP", señaló tajante un alto ejecutivo de una administradora.

La razón, aclara, está en que si se trata de generar mayores eficiencias, hay estructuras mejores y que implican menos conflictos de interés entre los directorios comprometidos que la actual.

Otro argumento está en que el plan presentado por Enel convertirá a Endesa en una compañía que no tendrá crecimiento, independiente de la cantidad de proyectos que hayan sido aprobados por el directorio (ver nota relacionada).

El argumento de la SVS

La respuesta del regulador, encabezado por Carlos Pavez, reiteró que "si bien la fusión propuesta en el marco de la reorganización societaria informada por Enersis es una operación en que intervienen personas relacionadas, a la referida fusión, así como a la reorganización societaria considerada en su conjunto, no les resulta aplicable las disposiciones del Título XVI de la Ley de Sociedades Anónimas, sino sólo las disposiciones que regulan específicamente los acuerdos comprendidos en dicha reorganización societaria".

Por otro lado, la SVS insistió en que el criterio expuesto "no implica una atenuación de las responsabilidades y obligaciones contempladas en la Ley de Sociedades Anónimas para los directores, sino el reconocimiento de los deberes generales de actuación de los mismos".

"En efecto, se reitera que los eventuales conflictos de interés que deba resolver la administración de las sociedades involucradas durante el desarrollo del proceso de reorganización deben sujetarse, como toda actuación del directorio, a la consecución del "interés social", cumpliendo las diversas disposiciones que establece la aplicación de tal principio para los directores. Asimismo, se señala que los directorios de dichas sociedades deberán contar con información suficiente, amplia y oportuna del proceso de reorganización societaria y difundirla adecuada y oportunamente", dice el documento. Además, desde la superintendencia señalaron que van a seguir los pasos siguientes de la operación muy de cerca.

Cabe recordar que el pasado 20 de julio la SVS se pronunció sobre la reestructuración y dijo que a la reorganización societaria anunciada por el holding no le era aplicable la normativa sobre operaciones con partes relacionadas, respuesta que fue mal recibida por algunas AFP.

Descartan irregularidades en platas políticas

Tras casi cinco meses de análisis, las conclusiones de la auditoría interna respecto de las platas políticas fue dada a conocer ayer a los directorios de Enersis, Endesa y Chilectra.

Según señaló Enersis, se revisaron más de 4.000 documentos suscritos entre 2009 y el primer trimestre de 2015, los que involucraban contratos y pagos de honorarios con Personas Expuestas Politicamente (PEP), así como aportes realizados en el marco de la ley de donaciones a la actividad política.

Asimismo, también se dieron a conocer los resultados del informe independiente encargado por el holding al estudio Cariola Diez Pérez-Cotapos, el que fue taxativo: "No se encontró ninguna situación anómala o irregular en ninguna compañía controlada por el Grupo Enersis".

El informe señaló que, en base a los antecedentes de que se dispuso no se encontró evidencia "de pagos a campañas políticas que contravengan la normativa vigente", asi como tampoco de "vulneración de la ley de sociedades anónimas".

La principal conclusión del informe apunto también a un punto sensible para la firma, sosteniendo que "no hay evidencia de responsabilidad penal de la compañía".

A mediados de junio, Endesa reconoció pagos por $549 millones a PEP y sociedades vinculadas al financiamiento de campañas políticas entre 2009 y 2012. De ellos, $276 millones no tenían justificación, y debieron ser rectificados ante el Servicio de Impuestos Internos (SII).

Ayer, en el marco de la presentación de resultados de Enel, el CEO de la Italiana, Francesco Starace, defendió la operación de reorganización indicando que permitiría lograr mayores eficiencias, crearía valor a los accionistas y minimizaría la incertidumbre.

"Evidentemente estamos bajo una transacción entre partes relacionadas"

El presidente de Moneda Asset Management, Pablo Echeverría, criticó la operación de reorganización societaria que quiere llevar adelante la italiana Enel, en Enersis y Endesa. El socio de la administradora señaló que "evidentemente, estamos bajo una transacción entre partes relacionadas".

El ejecutivo hizo sus comentarios durante el seminario "Latinoamérica: ¿Se recuperaran las confianzas?". Al respecto, señaló que en el mercado de capitales "se han destruido confianzas, y hay que decirlo, a veces no por responsabilidad de los gobiernos sino del propio mercado".

Echeverría enfatizó que en la reorganización de Enersis hay confianzas comprometidas, recordando que "hace dos años, el controlador declaró formalmente que Enersis sería su único vehículo de inversión en la región con la exclusión de la ERNC, lo que le permitió realizar un millonario aumento de capital, aportando los minoritarios US$ 2.350 millones en efectivo. Ahora, y habiendo invertido menos de un tercio de los recursos recaudados, el controlador viene a proponer dividir la compañía. Esto destruye la confianza", fustigó.

A nivel general, el socio de Moneda indicó que "hemos visto con profunda preocupación interpretaciones poco claras o ambiguas en transacciones más sofisticadas, en las que hay una sucesión de actos en el tiempo, y que quedarían excluidas de lo que la ley llama 'operaciones' entre partes relacionadas. Ejemplo de lo anterior son las transacciones cuyo único fin es el traspaso de unidades de negocios o activos entre compañías (...) sin considerar el interés social de todos los accionistas".

"Este tipo de transacciones", agregó Echeverría, "al no ser catalogadas como operaciones entre partes relacionadas, disminuye la responsabilidad de los directores y reduce las atribuciones del Comité de Directores, dejando desprotegidos a los accionistas minoritarios".

"Hay una sensación de impunidad"

Esta no fue la única crítica del socio de la administradora, quien levantó la voz señalando que "la justicia aún no resuelve nada en el caso Cascadas.

Ya han pasado casi tres años desde las denuncias realizadas por Moneda y otros institucionales, y casi dos desde que la SVS resolvió formular cargos".

El presidente de Moneda agregó que "estas son las cosas que producen frustración a nivel de accionistas minoritarios".

E incluso fue más allá, indicando que "hay una sensación de impunidad para aquellos que cometen delitos en nuestro mercado. Aunque los casos son aislados, queda la impresión de que quienes construyen y/o financian más extensas redes de protección están mejor guarecidos para hacer de las suyas. Estas son las cosas que hay que corregir, pues destruyen la confianza".

Minoritarios ven que Endesa será la más perjudicada

Para los accionistas minoritarios de Endesa, el peor escenario que manejaban era que la SVS mantuviera su pronunciamiento. Eso sí, tenían claro que era muy poco probable que lo cambiara por los recursos de reposición que presentaron Habitat y Capital.

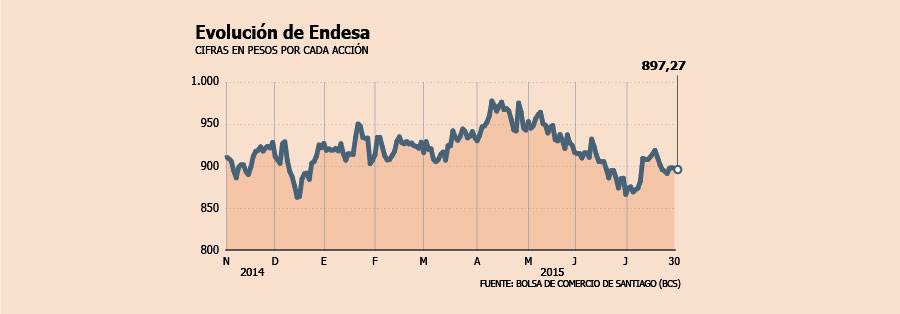

Por ello es que desde que se conoció el primer dictamen del regulador, la acción de la generadora comenzó a bajar en la Bolsa de Comercio, y los institucionales comenzaron a evaluar distintos escenarios para la reorganización. Y el problema está en que, independiente de cuál sea la valorización que arrojen los peritajes, aseguran que de todas formas la gran perjudicada será la compañía.

Esto porque la acción "pasará a tener un rendimiento similar al papel de una sanitaria: plano", afirma un alto ejecutivo de una AFP, quien comenta también que Endesa va a seguir transando con el mismo descuento holding que el actual una vez que concluya el reordenamiento.

Además, señala que esta operación involucra un alto conflicto de interés para los directores de las empresas involucradas, que está lejos de resolverse.

¿De nuevo proyectos?

Uno de los puntos de la propuesta de reorganización que más llamó la atención de los institucionales fue el hecho de que el directorio de Endesa aprobara una cartera de 36 proyectos.

"Aún nos acordamos de lo que decían para el aumento de capital del 2012 (de Enersis), que lo necesitaban para a aprovechar oportunidades "a corto plazo" de fusión y adquisición, y para una cartera de proyectos de generación que podían atraer unos US$16.000 millones. ¿Y que pasó? compraron un porcentaje minoritario en Coelce, y no hubo ningún proyecto", señaló el ejecutivo, agregando que por ello es que no confían en que las iniciativas aprobadas por el directorio se vayan a hacer realidad.