Banca y Salmoneras: alza de provisiones y menor clasificación complican renegociaciones

Durante la próxima semana se espera que se reúnan los presidentes de la Asociación de Bancos y de Salmonchile. Situación financiera actual no afecta a toda la industria.

- T+

- T-

Según varios ejecutivos de la banca, la industria salmonera debe ser una de las más “caras” de provisionar en el mercado, dada su alta probabilidad de caer en impagos.

Esto porque después de las renegociaciones en masa que ocurrieron durante la crisis del virus ISA, además de la caída que sufrieron los precios internacionales, lo cierto es que la mayoría de éstas no lograron dar vuelta sus balances y volver al punto de equilibrio. Si a esto se le suma el nuevo foco de ISA en las pisciculturas de Invermar y la posibilidad de contagio, el escenario empeora.

Es por ello que las gestiones para lograr nuevas líneas de crédito para asegurar, por lo menos, la disponibilidad de capital de trabajo (que incluso considera el alimento para los peces), pasaron de ser individuales a incluir a la asociación gremial.

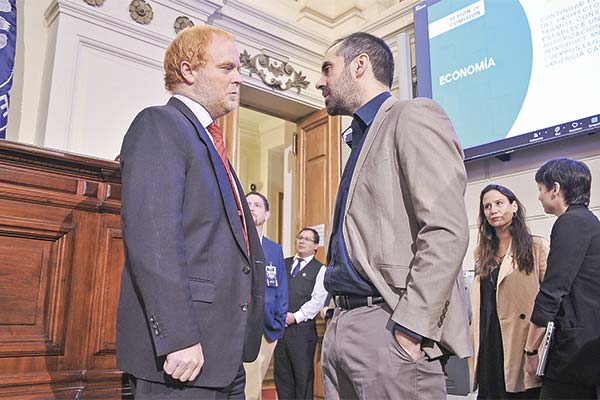

De esta forma, el presidente de SalmonChile, Felipe Sandoval, solicitó una reunión con su par en la banca, Jorge Awad, para analizar fórmulas que ayuden a descomprimir la crítica situación financiera por la que atraviesan varias compañías de tamaño mediano. La cita se espera que se realice durante la próxima semana.

Eso sí, varios directores de ese sector señalan su extrañeza de que se ejerza una acción a nivel gremial, cuando los problemas financieros no están en todas las compañías.

Y a pesar de que la industria financiera ya accedió una vez a ampliar los plazos para vencimientos y las tasas de interés, lo cierto es que esta vez su disponibilidad es distinta.

La razones son principalmente dos: la norma de provisiones establecida en el capítulo B-1 de Normas Contables de la Superintendencia de Bancos e Instituciones Financieras (SBIF), y una eventual caída en la clasificación de la cartera.

Cuenta regresiva

El escenario es complejo: se aproximan vencimientos para las compañías, y en la banca ya auguran incumplimientos. De hecho, esa sería la razón principal del timing de la reunión entre la banca y este sector. Pero no va a ser fácil.

El gerente de banca empresas de una entidad, señala que no están disponibles para entregar más financiamiento, que las compañías deben inyectar más capital, y que muchos bancos estarían dispuestos a entregar más recursos sólo en la medida que entreguen más acciones en prenda y que acepten un mayor costo del crédito.

A esto se suma que luego de las renegociaciones por la crisis ocurrida entre 2007-2008, la banca dejó a las compañías salmoneras en categoría subestándar, es decir por debajo de las mejores clasificaciones crediticias. Ello, implica que incluso en la mejor nota dentro de esta categoría (B1), la provisión mínima que deben realizar las entidades es de 13,87%.

Además, según la normativa de la SBIF, cuando se trate de deudores sujetos a evaluación individual – es decir las grandes compañías- deben considerarse en la cartera deteriorada todos los créditos de los deudores clasificados en alguna de las categorías de la “Cartera en Incumplimiento”, así como en las categorías B3 y B4 de la “Cartera Subestándar”.

Por ello, si rebajan la nota de una compañía desde B1 a B3, o B4 - tras una renegociación-, inmediatamente deberán cambiar el crédito a la categoría de cartera deteriorada, lo que implica además una provisión de al menos 32,17%.

La consolidación pendiente

Mientras el mercado aún espera que se concrete la consolidación de la industria salmonera, lo cierto es que, según altos ejecutivos del sector, ésta podría producirse durante el año en curso.

Esto porque mientras en el país se da este escenario, en el otro extremo el desempeño que han tenido las empresas noruegas ha sido por sobre el esperado, lo que se ha visto graficado en el alza del precio de sus acciones.

Invermar

Si bien hace ya un tiempo que la compañía controlada por los Montanaria buscan un socio que inyecte capital a la sociedad, finalmente Invermar debió contratar a "un asesor externo de alto prestigio para buscar nuevos socios y/o formas de financiamiento".

Y a pesar de que se esperaba que los resultados para el primer trimestre de 2014 fueran azules, el brote de ISA que fue detectado este año cambiaron la proyección para el presente ejercicio, ya se esperaba un Ebitda "muy fuerte".

PescaChile

A pesar de que el problema financiero del holding se origina en su matriz en España, Pescanova, por el mayor fraude detectado en Europa, lo cierto es que finalmente tiene un efecto en las acreencias que mantiene su filial local.

Según estimaciones de los acreedores, el total de deuda del grupo en Chile es de unos US$ 133 millones, y se espera que la venta de Nova Austral y Nova Austral alcance a pagar la deuda.