Mark Mobius, gurú por excelencia de los mercados emergentes y gestor estrella de Franklin Templeton, visitó la semana pasada Madrid, con un traje azul índigo y una corbata demasiado discreta para lo que acostumbra, en medio de su road show por Europa.

En su línea, derrochó optimismo sobre el futuro de los mercados en desarrollo –donde gestiona más de US$ 45.000 millones–, mostrando especial entusiasmo por África. Tanto es así que reconoció que «si sólo pudiese invertir en una región del mundo, con un horizonte temporal de cinco años, sería África, un mercado virgen que llegará a superar en crecimiento a Asia».

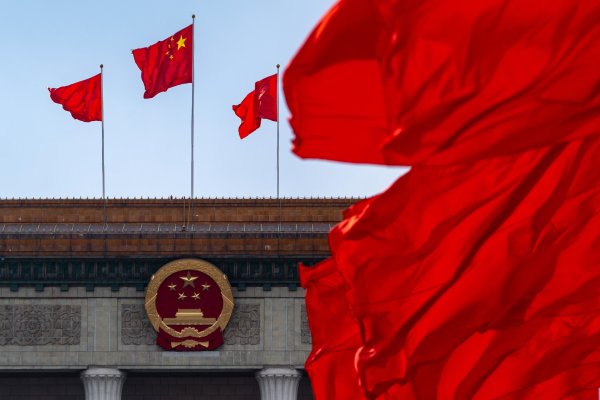

Pero de momento, el gigante asiático es una mina de oportunidades para Mobius, del que apunta que «cada vez es más y más una sociedad capitalista». Subraya que, aunque crece a tasas del 7%, frente al 10% de hace años, la base sobre la que avanza es mayor. «Cuando crecía al 10% añadía 844.000 millones de dólares a la economía en términos de PIB. En 2013, su economía avanzó un 7,7% y sumó más, US$ 986.000 millones».

Dicho esto, augura que «en cinco años China superará a EEUU como primera potencia, aunque según cómo se calcule el PIB, ya se podría decir que adelanta a EEUU».

La pérdida de hegemonía de EEUU no le preocupa. «No me importaría vivir en un mundo dominado por China. Al contrario de la imagen que se tiene del país, los chinos hacen lo que quieren hasta que llega la prohibición explícita de algo». Entre los factores que le hacen confiar en el crecimiento sostenible del país subraya, el incesante aumento de la masa monetaria, el auge de importaciones y exportaciones y la importante necesidad de inversión en infraestructuras.

Sobre el mercado inmobiliario, explica que «los precios siguen subiendo –y no fruto de la especulación–, el rimo de ventas se sostiene y la migración de las zonas rurales a las ciudades está al alza». Resta importancia al shadow banking (banca en la sombra), al considerar que representa una pequeña parte del PIB.

En un encuentro con Expansión, Mobius reconoció que una tercera parte de su patrimonio personal está en mercados emergentes. «Invierto casi todo en los fondos de Bolsa que yo gestiono (Asian Growth y Frontiers) y una pequeña porción en deuda emergente, a través de Templeton Global Bond, que administra mi colega Hasenstab».

Otra tercera parte está en liquidez, porque «me falta tiempo para encontrar inversiones, pese a que lo más tonto que puede hacer un inversor es tener el dinero en cash». Y junto a su patrimonio financiero, muestra gran aprecio por la inversión inmobiliaria, a la que destina otra tercera parte de su capital. Cuenta con propiedades en Chile, Sudáfrica, Dubái, Malasia, Tailandia, Filipinas, Japón, Hong Kong y Singapur, enumera.

Pese a que en el último año los activos emergentes han quitado el sueño a muchos inversores, Mobius esgrime una única razón para confiar en estos mercados: «los números». Aunque advierte de que «la volatilidad se elevará en los próximos meses».

Señala que, desde finales de la década de los 80, el crecimiento de las Bolsas emergentes bate de lejos al del resto de mercados, y que, tomando como referencia periodos de un año, en siete de cada 10 ocasiones, los países en desarrollo superan a los occidentales. Asegura que «las acciones emergentes cotizan baratas, a un PER (relación precio beneficio por acción) de 10 veces, frente a 14,8 veces del resto del mundo».

En la misma línea, «los beneficios por acción (BPA) de los valores emergentes se sitúan en el 11,4%, frente al 9,4%de desarrollados». Ello, a pesar de que «la economía es global y no puede decirse si los países emergentes influyen más a los occidentales o viceversa, aunque ciertos países Frontera sí son más independientes».

Apunta que «un buen reparto sería destinar la tercera parte del patrimonio a activos emergentes, ya que es la porción de capitalización que representan estos mercados a nivel global». Dentro de esta asignación de activos, invertiría algo menos de la mitad en Asia, y el resto a partes iguales entre Europa del Este, África y Latinoamérica. «A medio plazo, estos mercados rentarán a tasas de más de dos dígitos».

El experto asegura que la Bolsa es un activo atractivo, en el que se encuentran «gangas» y asegura que «una subida de tipos no tiene por qué hacer caer las acciones. No hay una correlación directa y sí muchos otros factores que afectan». Además, «cuando todo el dinero que se ha impreso llegue a la economía habrá inflación. Y en ese momento, será mejor estar en renta variable».

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok