Latam: tensión entre ley chilena y de EEUU será eje del debate por reorganización

La aerolínea presentó una fórmula que combina la opción de derecho preferente de los actuales accionistas con el pago de las acreencias. Esto podría ser discutido en la corte de EEUU.

- T+

- T-

Pese a que Latam Airlines presentó su plan de reorganización hace sólo cuatro días, ya se anticipan los principales puntos de discusión que enfrentarán a deudores contra acreedores. Y es que, para cumplir con la regulación chilena y la norteamericana, la aerolínea diseñó una estrategia que intenta resolver dos desafíos bajo una misma fórmula.

Esto, para intentar compatibilizar los derechos de los acreedores que se están dando en el proceso ante la Corte de Quiebras en Nueva York, con el de los accionistas, bajo las leyes nacionales.

El punto en discusión no es primera vez que sale a relucir en este caso. Ha sido incluido en el debate reiteradamente y es lo que, según conocedores del caso, retrasó las negociaciones para llegar ante el Juez James L. Garrity con una propuesta para salir del Capítulo 11, como la que se planteó el viernes.

La primera vez que se abordó el tema había sido cuando se discutió respecto del mecanismo del crédito Deudor en Posesión (DIP), en que se le otorgaron US$ 2.450 millones a la compañía para seguir operando durante este proceso.

Te puede interesar: Acción de la aerolínea pierde casi el 50% de su valor tras presentar propuesta de reestructuración

Ahí, los deudores y el Comité de Acreedores sin Garantías debatieron sobre la primacía de la legislación chilena -que contempla el derecho de suscripción preferente a propietarios en torno a la emisión de nuevas acciones-, por sobre la ley americana, que establece que los accionistas no pueden obtener pagos a menos de que a los acreedores sin garantías se les liquiden totalmente sus deudas.

Ahora, el debate volverá a tomar relevancia de cara al análisis que realizará el juez del caso.

Latam Airlines presentó en su declaración de divulgación -documento que sirve para dar a conocer las condiciones más relevantes del plan-, un diseño para inyectar US$ 10.456 millones, a través de la conversión de deuda en acciones y con recursos frescos.

Esto último será entregado tanto por los acreedores como por actuales accionistas, quienes pondrán suscribir un aumento de capital por US$ 800 millones y, además, el tramo B de los bonos convertibles, que permite en cuatro años llevar ese financiamiento a títulos de la aerolínea, manteniendo parte relevante de la propiedad.

Sería este último punto el que algunos acreedores podrían intentar echar abajo en las próximas semanas. Esto, tomando en cuenta que si bien la firma logró un respaldo de más de 70% de la deuda en la fórmula -con 12 fondos, donde el más importante es Sixth Street Partners-, queda una parte pendiente.

Los puntos en tensión

La fórmula propuesta permite que el 33% de la compañía futura se mantenga en manos de los actuales accionistas. De este porcentaje, hasta un 27% puede ser suscrito por los mayoritarios, donde están el Grupo Cueto, Qatar Airways y Delta Air Lines. Si bien la familia Eblen apoyará el proceso con sus votos en la junta de accionistas que deberá realizarse para materializar todo esto, no tiene comprometido recursos como el resto.

Así, este mecanismo cumple con la legislación chilena que le da la opción a todos los accionistas de no diluirse sustancialmente. En nuestro país, si un propietario inyecta recursos a su compañía durante su proceso de reorganización se interpreta como una señal positiva, porque transmite confianza a los acreedores sobre las expectativas de recuperación.

Pero la segunda parte en discusión es cómo convive eso con la ley de EEUU. Según detalló Isaac Stevens, abogado chileno asociado de Armstrong Teasdale LLP en EEUU, el debate será “interesante”, dado que podría dar lugar a un escenario en que los accionistas queden en una mejor posición que los acreedores sin garantías, un aspecto que -señaló- en principio es “repudiado” por la legislación americana.

Sin embargo, el exjefe del área de cumplimiento de mercado de la Superintendencia de Valores y Seguros (SVS), Hugo Caneo, dijo que la regla de prioridad absoluta no es desconocida en Chile. “Se debe tener presente que ese aumento de capital es una fuente de financiamiento para la sociedad y que no afecta el derecho de los acreedores, dado que la ley (chilena) privilegia el pago a los acreedores, pues los accionistas reciben los beneficios provenientes del pago de dividendos (cuando hay utilidades) o mediante la venta de las acciones en el mercado secundario”, comentó el experto.

Además, explicó que es importante distinguir entre el tratamiento al capital, que queda pospuesto al pago preferente de los créditos que existan contra el emisor. “En el caso de que los accionistas se enfrenten a un aumento de capital, la ley de sociedades anónimas establece un derecho preferente de suscripción de acciones, para efectos de prevenir la dilución, pero los que no quieren ver disminuida dicha participación concurrirán pagando las acciones que les permita conservar dicho porcentaje”, apuntó.

La agenda de la compañía

aérea para salir del Capítulo 11

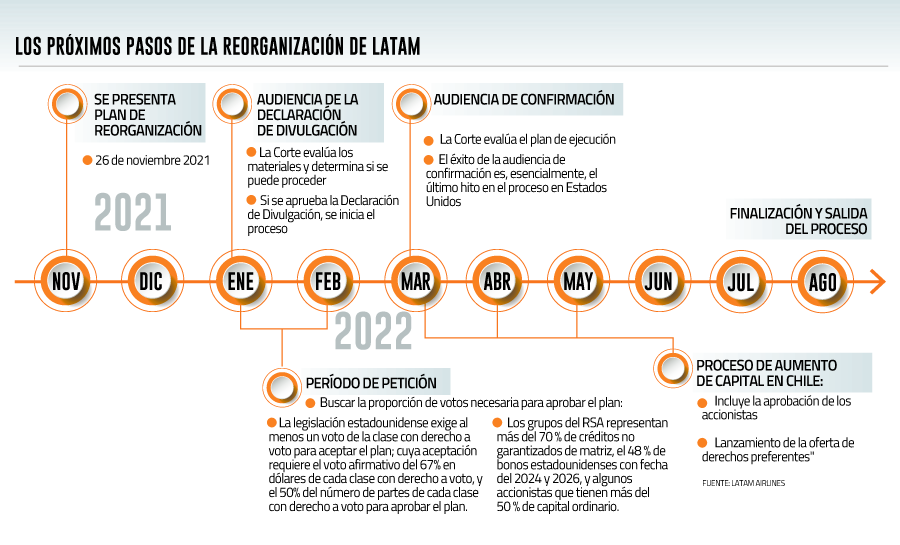

El viernes 26 de noviembre de 2021 Latam Airlines presentó su plan de reorganización, luego de cuatro meses de prórroga. Ese mismo día vencía su período de exclusividad, pero consiguió extenderlo hasta marzo, blindándose de cualquier otra propuesta que compita contra su fórmula.

El próximo hito está previsto para el 27 de enero de 2022, fecha en que se celebrará la audiencia de la Declaración de Divulgación en la que la Corte deberá evaluar los documentos introducidos ante el despacho del Juez James L. Garrity y determinar si se puede proceder al resto del procedimiento estipulado en la Ley de Quiebras.

En el caso de tener el visto bueno, en marzo se realizaría la sesión de confirmación, en donde Garrity evalúa el plan. Si resulta exitoso es, esencialmente, el último paso en el proceso en Estados Unidos.

Mientras eso ocurre, será entre enero y febrero cuando Latam Airlines deberá solicitar los votos de los acreedores. El plan propuesto se aprueba con un quórum mínimo de 66% de cada clase con derecho a voto. Una vez logrado, deberá llamar a junta de accionistas para contar con la autorización de los actuales propietarios.

Tras esto, desde Latam han indicado que entre marzo y mayo se realizaría un proceso de aumento de capital en Chile, con la aprobación de los accionistas y que incluye el lanzamiento de la oferta de derechos preferentes.

Eso sería por unos US$ 800 millones mediante la emisión de acciones ordinarias, que se abrirá a todos los accionistas y que estará totalmente respaldada por las partes que participan en el acuerdo de reorganización.

Según la agenda, será entonces -a partir de mayo- cuando finalmente se pueda decir que la compañía de bandera chilena finalmente logró salir del Capítulo 11. Solo después de eso podría cambiar el directorio de la firma, donde cuatro integrantes serían de los accionistas y cinco de los acreedores.