Tras dos meses de intensas negociaciones, CorpGroup e Itaú se encuentran próximos a anunciar una de las mayores operaciones de la industria bancaria local, que producto de la fusión entre CorpBanca e Itaú -que concentran 11% y 7% de las colocaciones locales respectivamente-, dará vida a un nuevo banco regional, el cual mantendrá la marca Itaú.

En una operación que se ha estimado que bordearía los US$ 7 mil millones, el nuevo banco, que tendrá colocaciones totales por

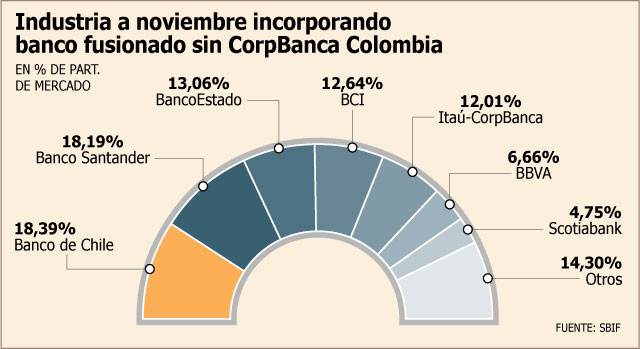

$ 13.593.721 millones en Chile, será el cuarto actor del mercado local, siguiendo muy de cerca al BCI.

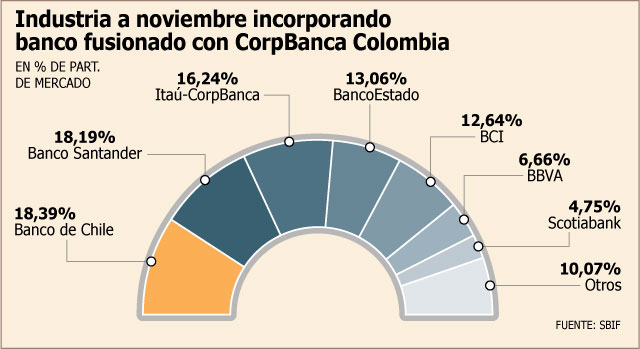

Ahora, si se considera las operaciones en Colombia, el nuevo Itaú alcanzaría una participación de 16,8%, porcentaje que lo posicionaría en el tercer lugar.

La clave: el pacto de accionistas

El grueso de las negociaciones se concentró en los últimos días en determinar cómo se estructurará el control de esta nueva entidad. Si bien, fusionarán las operaciones de Itaú Chile y CorpBanca, los controladores de ambos bancos decidieron ejercer el control creando una nueva entidad que sería dueña de un 60% del banco resultante de esta operación.

Esta nueva sociedad también controlará las operaciones en Colombia, en donde se fusionará CorpBanca Colombia, Helm Bank y las operaciones corporativas de Itaú.

Finalmente, el acuerdo entre los brasileños y Saieh implicaría que Itaú Unibanco y CorpGroup aporten los activos a la sociedad que ejercerá el control, sellando su unión mediante un pacto de accionistas. Dentro de este acuerdo, serían los brasileños los controladores con un 50,1% y el grupo Saieh se quedará con un 49,9%.

Este proceso se llevaría a cabo mediante canje de acciones. Pero para esto, Itaú deberá realizar un aumento de capital de US$ 650 millones aproximadamente.

Por último, en el transcurso de la jornada de ayer quedó descartado que habrá una OPA. De hecho, hace unos días el socio de Philippi, Yrarrázaval, Pulido & Brunner, Juan Francisco Gutiérrez, explicó que “la fusión local (independiente de Colombia) no conlleva OPA. La Ley de Mercado de Valores, que regula la OPA, excluye de la obligación de lanzar OPA a aquellos casos en que una sociedad anónima abierta pasa a tener un nuevo controlador como resultado de una fusión”.

El co-control

Desde el comienzo de las negociaciones trascendió que lo que más preocupaba a Saieh era qué injerencia podría tener sobre la nueva entidad. En un principio se habló del co-control, luego de una participación accionaria relevante. Pero no sólo la propiedad accionaria era una de las variables clave, sino el peso que tendría en las decisiones de administración.

De acuerdo a fuentes de Corpgroup, este ha sido sin duda el punto más gravitante de la negociación y también el elemento que finalmente inclinó la balanza a favor de Itaú, que entregaba mayores y mejores garantías a Saieh que BBVA.

Así, la primera línea de la nueva entidad reflejaría cómo quedaron conformadas las fuerzas. La mesa del banco fusionado estaría dominada -en términos de cantidad de miembros- por los directores de Itaú, seguidos por los de Saieh y de los independientes. Pese a ello, la presidencia sería asumida por Jorge Andrés Saieh -actual presidente de CorpBanca-, quien estará acompañado por Ricardo Marino en la vicepresidencia. El segundo director nombrado por Saieh será Fernando Massú.

En cuanto a la administración, a la cabeza quedará la mano derecha del banco brasileño en Chile, Boris Buvinic, quien es reconocido por haber liderado muy bien el traspaso de Bank Boston a Itaú. De hecho, fue él quien se quedó liderando el banco.

El resto de las gerencias y la modalidad que se utilice para nombrar a quiénes integrarán la nueva entidad no está definido.

Exigencias a enfrentar

El nuevo y más grande Itaú consolidará un 12% de las operaciones bancarias locales y dentro de sus objetivos está consagrarse como una entidad global, replicando el modelo de negocios desarrollado en Brasil no sólo en Chile y Colombia, sino también creciendo orgánica e inorgánicamente en Perú y Centroamérica.

No obstante, antes de que la nueva entidad vea la luz esta operación deberá ser autorizada por la Superintendencia de Bancos, previo informe del Consejo del Banco Central.

Si bien el superintendente de Bancos, Raphael Bergoeing, ha manifestado buena disposición ante la operación, también ha sido claro al señalar que si la participación de mercado de la nueva entidad supera el 15% se gatillan exigencias adicionales y que la eventual fusión debiera generar economías de escalas que tendrían que reflejarse en mejoras a sus clientes.

“La preocupación del regulador es sobre el efecto sistémico que esto puede tener. Pero, no hay que olvidar, que estas economías de escalas que generan los bancos a través de un mayor tamaño, tienen que reflejarse en un mejoramiento de las condiciones para los clientes. Para que esta ventaja además se produzca, tiene que venir acompañada de competencia, pero eso es más difícil de conseguir cuando hay mayor concentración. Ahí hay un rol de la regulación, de generar un contexto que la favorezca, que sigan entrando bancos (…) Pero además tenemos la institucionalidad en Chile de la FNE y TDLC, que se hace cargo de esto”, dijo Bergoeing en una entrevista.

En esa oportunidad explicó que cualquier fusión requiere la aprobación de la SBIF. “La legislación contempla la exigencia de capital adicional cuando la fusión concentra una participación de mercado superior al 15% y 20% de las colocaciones. Y por tanto tenemos atribuciones para exigir más capital si es necesario”, indicó en esa oportunidad.

Efectos en la competencia

Como toda operación que involucre la participación de actores relevantes de una industria, el pasado 10 de diciembre, la Fiscalía Nacional Económica (FNE) instruyó una investigación a raíz de la información que publicaba la prensa respecto de una posible fusión de CorpBanca con los interesados que en ese momento se barajaban: BBVA, BCI e Itaú.

La Fiscalía argumentó que recabaría antecedentes para analizar los posibles riesgos que esta operación podría implicar. Fernando Massu, gerente general de CorpBanca, entregó antecedentes al organismo, procedimiento que también había completado el gigante brasileño.

Si bien la FNE aún no se pronuncia, fuentes entendidas explican que la entidad visaría la operación, pero exigiría a la nueva estructura vender o cerrar en torno a 40 sucursales.

Sinergias

El mayor desafío que enfrenta una fusión es generar sinergias en el área de recursos humanos. Según cifras de la SBIF, hoy CorpBanca tiene 3.497 empleados -considerando al personal de las casas matrices, sucursales, cajas auxiliares y oficinas de apoyo- a lo largo del país; Itaú en cambio tiene 2.466. Al fusionarse ambos bancos quedarán con casi 6.000 empleados, 25% menos de los que totaliza BCI.

En una oportunidad, el gerente de la división empresas de CorpBanca, Óscar Cerda, comentó en una reunión privada con su equipo que los impactos sobre las áreas comerciales apuntan a casos como el suyo: “Hay dos no más, uno u otro. O tal vez algún gerente de área. Pero yo he pasado las tres fusiones y he quedado”.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok