Gasto público crecería más de 30% tras nuevas ayudas y abre debate sobre el margen para más deuda

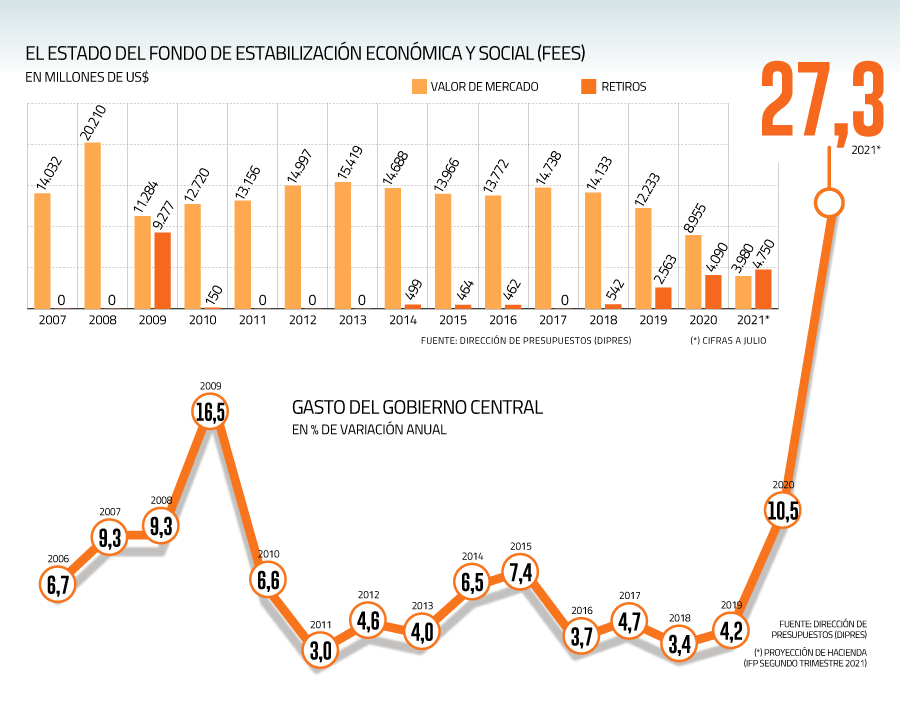

Departamentos de estudios advierten por el restringido espacio para seguir girando recursos desde el fondo soberano, al que le restan menos de US$ 4.000 millones.

- T+

- T-

El mercado comienza a sacar cuentas del impacto en las arcas fiscales de la extensión del Ingreso Familiar de Emergencia (IFE) y la creación de un subsidio a los empleos formales, anuncios que implicarán casi US$ 7.000 millones en recursos.

Hacienda informó que US$ 1.000 millones provendrán del mayor crecimiento económico; reasignaciones por US$ 1.500 millones en la partida del Sence; US$ 1.500 millones no ejecutados el primer semestre por las restricciones sanitarias; y US$ 3.000 millones girados desde el Fondo de Estabilización Económica y Social (FEES) y el uso de otros activos del Tesoro Público.

Los analistas coinciden en que los nuevos compromisos sociales dejarán atrás el histórico crecimiento de 27,3% del gasto previsto por Hacienda y la Dirección de Presupuestos (Dipres) el mes pasado, llevándolo a superar el 30% este período, con Scotiabank incluso anticipando un avance de 34% y la directora del CEF de la U. de los Andes, Cecilia Cifuentes, un 35%.

El economista de Santander, Fabián Sepúlveda, puntualiza que dado que hay reasignaciones, el nuevo gasto adicional sería cerca de US$ 4.000 millones, lo que llevaría al aparato estatal a expandirse 32% este año y al déficit fiscal a ascender a 8% del PIB, sobre el 7,1% que prevé Hacienda.

Similar cálculo tiene el economista jefe de Coopeuch, Felipe Ramírez, quien de todas maneras no ve espacio para poner aún más en riesgo la clasificación de riesgo del país: “Chile se ubica en una buena posición financiera en relación con países de clasificación similar”.

El académico de la U. de Chile, Alejandro Alarcón, señala que un alza del gasto de 30% pondrá presión al déficit, el que llegaría a 10 puntos del Producto a diciembre.

El aumento algo por debajo del 33% que prevé el economista jefe de BTG Pactual Chile, Pablo Cruz, da cuenta de una dinámica de gasto que preocupa hacia adelante, ante la “falta de contención” en el Parlamento a legislar “malas políticas públicas”, apuntando a los nuevos retiros de fondos previsionales, el que define como una “suerte de clientelismo para conseguir popularidad de cara a las elecciones de noviembre”.

Estirando el chicle

Lo anterior, además, se da en un escenario en que el uso del fondo soberano comienza a estrecharse. A julio, Hacienda había girado US$ 4.750 millones del FEES, reduciéndolo a un mínimo histórico de US$ 3.980 millones. Y eso que aún restan retiros adicionales por US$ 1.447 millones en lo que falta del año, por lo que el instrumento se “secaría” aún más.

“En el mediano plazo, los niveles de deuda aún son razonables, por lo que puede seguir habiendo emisiones pero éstas irán presionando las tasas, especialmente en un contexto de menor demanda de activos por parte de las AFP”, señala Sepúlveda.

En Scotiabank incluso señalan que “ya no quedarían recursos en el FEES luego de esta extensión del IFE”, por lo que el Ejecutivo debería solicitar autorización al Congreso para aumentar el techo de endeudamiento este año: “Esto generaría una presión adicional sobre las tasas de interés y sobre el costo de endeudamiento de personas y empresas”.

Tesis con la que coincide la economista senior de LyD, Macarena García, quien apunta a -que después de esta medida- “ya no quedarán activos financieros para disponer en futuras emergencias o para financiar futuros déficits. Todo tendría que ser financiado con deuda o con mayores reasignaciones”.

“Esta no es una buena manera de enfrentar las mayores necesidades de recursos, ya que la tasa de crecimiento de la deuda se está aproximando a la tasa de interés que paga esa deuda”, advierte Alarcón.

Para Cifuentes, dado que las estimaciones de crecimiento de tendencia se han ido ajustando a la baja, “el espacio de gasto adicional es muy reducido y es bastante probable que dentro de los próximos dos años veamos nuevos downgrades de la clasificación soberana”.

El gerente de Macroeconomía de Inversiones Security, César Guzmán, argumenta que la capacidad de mayor endeudamiento es relativa, ya que depende de que los acreedores confíen en la capacidad de pago del Estado chileno. “El punto es que entre más deuda, más retorno exigen (tasa mayor). Ello va de la mano con la clasificación de riesgo, la que seguirá deteriorándose a medida que la deuda siga aumentando”, recalca.