Bci revela que plan de negocios con Walmart retrocedió dos años por la crisis

La filial Servicios Financieros que opera la tarjeta Bci Líder Mastercard y Presto ha sufrido el impacto de la pandemia y la crisis social. Se destinaron $ 58.179 millones en provisiones.

- T+

- T-

A medida que las empresas van publicando sus estados financieros al primer semestre de este 2020, se dan a conocer los efectos que ha tenido la crisis en sus negocios.

Ayer fue el turno de Bci, que en conferencia con analistas, analizó sus resultados de la primera mitad de este año, donde obtuvo una utilidad de $ 159.110 millones, un 31,2% inferior al mismo período de 2019. Asimismo, las provisiones para cubrir impagos de sus clientes tuvieron un incremento de 66,3%, al anotar $ 322.734 millones.

En la instancia, también reveló el impacto que ha tenido la pandemia y la crisis social del año pasado en Servicios Financieros, filial que maneja los negocios de las tarjetas de crédito Bci Líder Mastercard y Presto, que fue comprado en 2018 a Walmart.

El CFO del banco ligado a la familia Yarur, José Luis Ibaibarriaga, ambas crisis postergaron en dos años el plan de negocios de dicha filial.

“Servicios Financieros es parte de nuestra estrategia en el ecosistema de pagos. Creemos que es un activo estratégico que tenemos. Fue afectado por la crisis de octubre y luego por la pandemia. Sin embargo, creemos fuertemente que será un activo estratégico para nosotros en el futuro. Lo que ha pasado es que el caso del negocio ha tenido un retraso de unos dos años. Antes de octubre los resultados eran buenos, pero este tipo de cosas pasan y estamos bien preparados para apoyarlos”, dijo Ibaibarriaga.

Crece el gasto en provisiones

Las cifras demuestran el impacto de ambos eventos en la filial. En los primeros seis meses del año, el resultado operacional del negocio anotó una pérdida de $ 5.327 millones, versus los $ 9.139 millones que se ganaron durante el mismo período de 2019.

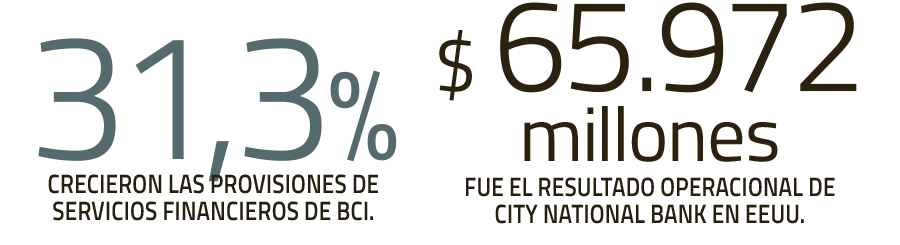

Por su parte, el gasto en provisiones por riesgo de créditos fue de $ 58.179 millones al primer semestre de 2020, un 31,3% más que los $ 44.278 millones a junio del año pasado.

Medidas: controlar los costos y baja en saldos El gerente de Finanzas de Bci indicó a los analistas que en Servicios Financieros están tomando medidas paliar los efectos negativos tanto de la pandemia como de la crisis social de 2019.

“En términos del futuro, creemos que este será un año complicado, pero están tomando medidas para recaudar, para controlar los costos y será algo que vamos a rentabilizar el próximo año”, indicó.

Lo anterior coincide con el informe financiero de los resultados del banco al primer semestre, en el que se señala que Servicios Financieros continuó fortaleciendo sus canales de pago, como las sucursales de Bci, alternativas digitales y las cajas en Walmart.

El canal online aumentó su participación en la recaudación en el período, alcanzando un 43% del total.

“Finalmente, debido al monitoreo de las políticas crediticias, los saldos contingentes de algunos clientes fueron revisados y ajustados a la baja, lo que significó la liberación de provisiones adicionales”, dice el reporte.

Consultados, desde Bci indicaron que “nuestro objetivo es poner al cliente en el centro de cada una de las decisiones, especialmente en este período de pandemia. Por ello, hemos tomado varias medidas de ayuda para ellos, entre las que se encuentra el apoyo concreto a través de la flexibilización de las políticas de crédito. Con esto, los clientes de Servicios Financieros han podido refinanciar o renegociar sus deudas con tres meses de gracia con cero pago”.

La situación de esta filial del banco no es aislada en la industria financiera asociada al retail. Varias firmas del rubro están tomando medidas para mejorar sus canales de recaudación, los que se vieron fuertemente afectados por los mencionados eventos, en especial por el cierre de las sucursales físicas debido a las cuarentenas.

Negocio en EEUU

Otro punto tratado por Bci con los analistas de la plaza fue el negocio que mantiene en Estados Unidos, a través del City National Bank (CNB). A junio de este año, las operaciones en dicho país tuvieron un resultado operacional de $ 65.972 millones, un 16,27% inferior a lo alcanzado en el mismo periodo del año pasado.

Las provisiones por riesgo de crédito también se incrementaron con fuerza. De acuerdo con lo informado por el banco, la cifra de estas reservas fue de $ 37.295 millones al primer semestre, 1.156% más que los $ 2.967 que se mantenían durante los primeros seis meses del ejercicio anterior.

Según explicaron desde la entidad, el aumento “está impulsado sustancialmente por el impacto del deterioro de las condiciones económicas y no refleja las pérdidas sufridas hasta la fecha”.