Tras drásticas caídas en fondos más riesgosos, ¿conviene postergar la jubilación?

Ante el impacto del coronavirus en los mercados, economistas y AFP piden a los afiliados mantener una mirada de largo plazo.

- T+

- T-

Hace apenas tres meses, se detectaron en China los primeros casos del coronavirus Covid-19, enfermedad que rápidamente se fue expandiendo hasta el punto de ser declarada oficialmente como pandemia. El virus de origen chino no sólo ha provocado la muerte de miles de personas sino que también ha afectado la normalidad de la sociedad, el funcionamiento de los colegios, los trabajos y especialmente a la economía.

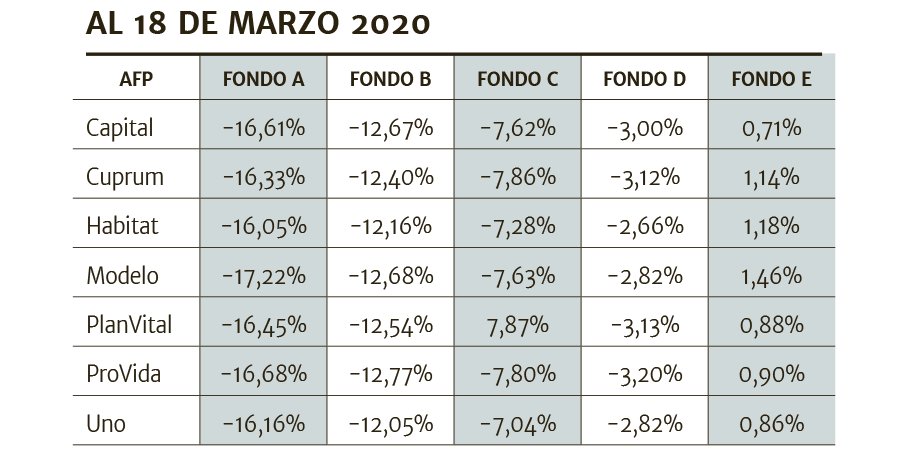

Bajo este contexto, los fondos de pensiones han sufrido los efectos financieros de la enfermedad. El más afectado ha sido el fondo A, el más riesgoso, cuya rentabilidad real cayó 16,43% en promedio, según cifras hasta el 18 de marzo, de acuerdo a datos de la Superintendencia de Pensiones y el centro de estudios Ciedess.

Los fondos B, C y D, retrocedieron 12,52%, 7,62% y 3%, respectivamente en promedio. El fondo E, el más conservador, también sufrió con los impactos pero en menor medida, al registrar una rentabilidad real de 1,04% en el mismo período.

Afiliados, y sobre todo cotizantes que están por jubilarse, han mostrado su preocupación debido a las pérdidas monetarias que han registrado y que inciden directamente en el monto de pensión que pueden obtener.

El exsuperintendente de Pensiones, Alejandro Ferreiro, advierte que es difícil hacer un pronóstico, ya que "es una crisis que se ha estado desenvolviendo muy drásticamente, es impredecible y simultánea. No sabemos cuándose tocará fondo ni cuándo comenzará a recuperarse".

Ferreiro explica que hasta ahora esto está afectando más a los instrumentos accionarios que a los de deuda. "Por tanto, las personas que están pensando en jubilarse y que están en los fondos D o E, todavía han visto rentabilidades positivas. Para ellos es todavía posible pensionarse sin soportar pérdidas significativas", dice.

El abogado recuerda además que para la crisis subprime en 2008, el fondo A cayó un 40% y al año siguiente, se recuperó en gran medida.

De todas formas, advierte que las personas que están en los fondos más riesgosos (A, B y C) deben mantener la calma. "No es el momento de cambiarse de fondo, si lo hacen, van a registrar las pérdidas en que ya han incurrido sus fondos. Por lo tanto, podrían perder la recuperación cuando ocurra", dice. Aún así, indica "cualquier recomendación hoy corre el riesgo de quedar superada por los hechos, porque estamos frente a un escenario incierto".

Desde el centro de estudios Ciedess, detallan que tanto los cotizantes como los afiliados a las AFP se verán afectados. "Los próximos al retiro enfrentarán un escenario con tasas de interés más bajas para el cálculo de pensiones, lo que se traduce en una menor pensión". Recomiendan, en lo posible, postergar el momento del retiro.

El economista Andras Uthoff y asesor previsional de la oposición, sostiene que es difícil predecir los niveles a los cuales se recuperarán los fondos. "No sabemos cuándo se estabilizará la economía y menos que dinámica tomará después de la pandemia", reconoce.

Hoy, dice, se ve "con claridad la debilidad que muchos hemos denunciado del sistema de pensiones chileno, en tanto todo la pérdida es asumida por los afilados, sin haber tenido jamás un beneficio tangible por sus ahorro mantenidos en un corralito".

AFP llaman a no cambiarse de fondo

Desde PlanVital insisten en que cuando se trata de ahorro previsional, "las decisiones de inversión deben tener una mirada de largo plazo y las decisiones no pueden tomarse de manera apresurada". Asimismo, subrayan, la elección del fondo de pensiones debe basarse en el horizonte de inversión del afiliado, de manera que aquellos que están más prontos a jubilar opten por los fondos de menor riesgo, como es el fondo E.

El economista jefe y estratega de Principal para América Latina, Valentín Carril, mantiene una visión similar y su llamado es a no tomar medidas apresuradas que en estos momentos sólo provocarán que las pérdidas se hagan efectivas.

"Nadie conoce el futuro pero la evidencia histórica es que de ocho crisis financieras en los últimos 50 años, los mercados se han recuperado. El plazo más largo de recuperación fue de 24 meses, con ocasión del "lunes negro" de 1987", precisa el ejecutivo.

Desde ProVida destacan que en el pasado los multifondos han mostrado la capacidad de recuperarse en el largo plazo "de crisis iguales o peores a la que nos enfrentamos en estas semanas".

La AFP ligada a MetLife remarca que a pesar que el impacto de la crisis ha sido significativo, especialmente en los de más riesgo, "el aumento de la diversificación ha permitido que la caída no sea de la misma magnitud que la han sufrido las principales bolsas; el IPSA en Chile ha caído más de un 30%, mientras que el fondo A en el año ha caído cerca de 16%", destaca.