La osada jugada de Julio Ponce contra Pablo Echeverría y los ataques a la labor de la SVS

Lejos de ir calmándose, la polémica por el caso Cascadas sigue escalando.

- T+

- T-

Lejos de ir calmándose, la polémica por el caso Cascadas sigue escalando. Tras la filtración de los descargos la semana pasada quedó claro que los cuatro imputados decidieron pasar con todo a la ofensiva. Especialmente confrontacional fue la estrategia del equipo legal de Julio Ponce Lerou, el accionista controlador de SQM, que atribuyó la investigación de la Superintendencia de Valores y Seguros a una maniobra orquestada por Pablo Echeverría, el presidente de Moneda, uno de los accionistas minoritarios de las sociedades cascadas. Según esta presentación, Echeverría estaría detrás del reporte anónimo que gatilló la investigación de la SVS. Y la defensa de Julio Ponce va aún más lejos al señalar que durante una reunión con el ejecutivo, este lo amenazó con entregar el reporte a la fiscalía si no accedía a modificar la estructura de las sociedades para darle el control de SQM.

Pero la ofensiva de los acusados va más allá y apuntan sus dardos directamente contra el regulador, al que acusan de haber realizado una investigación poco rigurosa. Los imputados aseguran que la autoridad cometió errores garrafales en su definición de precios de mercado, y de haber sustentado su caso sobre categorías jurídicas que no existen en el derecho local. Además, acusan al organismo de desconocer cómo operan las empresas en el mundo real y haber montado una investigación sobre una especie de “laboratorio”. Uno a uno van atacando los 6 principales pilares de la formulación de cargos.

Por J. Catrón / C. Cristino / K. Caniupán / M. Villena / I. Rojas

Al más puro estilo de un thriller sobre intrigas en el mundo financiero que podría fácilmente haber salido de la imaginación de John Grisham. Así comienza el documento en que la defensa de Julio Ponce Lerou presenta los descargos del accionista controlador de SQM.

Los dardos apuntan contra el presidente de Moneda, Pablo Echeverría, quien habría presionado a Ponce para que aceptara fusionar Norte Grande, Oro Blanco y Pampa Calichera "para hacer una ganancia de capital millonaria (...), pero más importante, para intentar obtener el control de SQM".

Según la presentación, a comienzos de 2012, un grupo liderado por este ejecutivo "elaboró un documento anónimo que describía una serie de operaciones que, en opinión de quienes lo redactaron, habrían sido irregulares".

En marzo de ese año, Raimundo Valenzuela Lang, socio de Consorcio Financiero y miembro del directorio de Moneda, habría entregado el documento anónimo a Pablo Guerrero Valenzuela, abogado de Ponce, pero que además ocupaba un asiento en el directorio de Moneda.

Una tensa reunión

A los pocos días de haber recibido el documento, Echeverría pidió una entrevista con Ponce, al que citó en sus oficinas. En ese encuentro, el presidente de Moneda habría insistido con sus amenazas de que recurriría a la Superintendencia y a todas las instancias necesarias para obtener la fusión y "le hizo presente que detrás de él habían personas muy influyentes".

Según la defensa de Julio Ponce, existen testigos de esta conversación. Ponce dejó constancia además de este encuentro en las actas del directorio de Norte Grande, Oro Blanco y Pampa Calichera, el 9 de agosto. El registro dice así: "Hace aproximadamente seis meses, el señor Pablo Echeverría se contactó con el suscrito, para transmitirme su personal percepción respecto de determinadas operaciones que esta sociedad habría realizado legítimamente durante el ejercicio 2011. En su particular opinión, las referidas operaciones habrían sido realizadas en perjuicio de los accionistas minoritarios.

En su exposición, el señor Echeverría agregó que en virtud de lo anterior, efectuaría una denuncia a la SVS, con el fin de que dicha entidad inicie una investigación y aplique las sanciones que fuese del caso. Sin embargo, me manifestó también que estaría dispuesto a no formular denuncia alguna, en la medida que en mi calidad de presidente de ambas compañías tomara la iniciativa de fusionar Sociedad de Inversiones Oro Blanco con Sociedad de Inversiones Pampa Calichera".

La SVS entra en escena

Según la defensa de Julio Ponce, poco tiempo después, Pablo Echeverría habría cumplido su amenaza y Moneda recurrió a la Superintendencia.

Pero incluso después de ello, las presiones del ejecutivo para que se hiciera la fusión habrían continuado "bajo la amenaza de que nuestro representado sería sancionado por esta Superintendencia y por otras instancias".

Por esta razón, para los abogados de Julio Ponce, detrás de la investigación no hay más que una pugna económica que se está apoyando en la autoridad regulatoria para conseguir sus fines.

El argumento de Ponce plantea así un duro cuestionamiento a la labor de la SVS. Según la presentación de los descargos, el organismo tomó partido por una de las partes. "Este procedimiento sancionatorio ha sido un ejemplo de la falta de imparcialidad que proscribe nuestro ordenamiento jurídico".

Un denominador común dentro de los descargos que Ponce, Guzmán, Contesse Fica y Motta presentaron a la SVS tras la formulación de cargos en su contra, es que desconocen la existencia del "esquema" concertado para realizar operaciones bursátiles.

La estrategia no es casual, ya que esta es la pieza central sobre la cual se sustenta todo el argumento presentado por el regulador en su formulaciones de cargos.

En el caso de Aldo Motta, gerente general de varias de las sociedades cascada, el ejecutivo se defiende asegurando que "jamás me he concertado ni he sido parte de algún acuerdo destinado a crear oportunidades de negocios para las Sociedades Instrumentales, Relacionadas o Vinculadas, en perjuicio del interés social de las Sociedades Cascada".

En el documento legal, Motta niega además "haber utilizado y haber sido parte en algún esquema concertado engañoso o fraudulento (...) que tuviera por objeto representar una realidad distinta a la verdadera y con ello obtener algún provecho personal o para las Sociedades Relacionadas, Vinculadas e Instrumentales en perjuicio del mercado".

Por su parte, el gerente general de Potasios, Patricio Contesse Fica, afirma en sus descargos al regulador que "no he formado parte ni tengo conocimiento de ningún 'esquema', ni menos de uno como el que se presume en el Oficio Reservado Nº636".

El ejecutivo agrega que dicho esquema identificado por la SVS se habría formado "con mucha anterioridad a la fecha en la que asumí el cargo, 15 de septiembre de 2011, y en él habrían participado una diversidad de personas jurídicas y naturales con las que no tengo ningún vinculo y que en muchos casos ni siquiera conozco".

Relaciones personales

En un punto en que insisten varios de los aludidos, es que la superintendencia establece su tesis de un esquema, sobre la base sólo de las relaciones personales que existían entre ellos. En el documento presentado al regulador acusan que la SVS en lugar de calificar las conductas para efectos de formular cargos en base al propio mérito de las mismas, "enjuicia la relación personal, de confianza y amistad que vincularía a las personas que se les formulan cargos".

Contesse, por ejemplo, denuncia que se le vincule al esquema sólo por ser hijo de Patricio Contesse González, gerente general de SQM y un hombre cercano a Ponce. La paradoja, dice el ejecutivo, es que su padre no aparece como formando parte del mismo esquema.

Por su parte, la defensa de Roberto Guzmán, afirma que no es posible establecer su participación en el esquema sobre la base "de una relación de confianza con el Sr. Julio Ponce".

Desconocimiento del mercado

Para derrumbar la tesis de la SVS, el equipo legal de Julio Ponce apunta a los remates de lotes. Según la autoridad, el esquema habría realizado sus operaciones a través del remate en lotes indivisibles y con un tiempo de difusión de 20 horas. Se habría actuado así para evitar la participación de otros inversionistas. Pero el equipo legal del presidente de SQM subraya que las propias AFP y Moneda "realizaron remates con una difusión incluso menor a los remates cuestionados en los cargos".

De este modo, afirma, a menos que considere que Moneda y las AFP forman parte de la teoría del esquema, la SVS "tendrá que reflexionar y echar pie atrás, porque resulta inequívoco que los precios de mercado que ocupa para evaluar las operaciones cuestionadas lisa y llanamente no tienen asidero ni en la realidad ni en una aproximación técnico económica".

En este punto, la defensa de Ponce hace una de las críticas más duras al regulador, al que acusa de desconocer cómo funciona el mercado. Esto, porque el solo hecho de que los remates se hubieran realizado en lotes indivisibles, no impide la participación de otros inversionistas. En estos casos, explica, las corredoras reúnen a grupos de inversionistas, que compran en conjunto el paquete, y una vez adquirido, es distribuido entre todos. "Lo anterior importa un desconocimiento total del mercado bursátil", acusa.

La SVS individualizó cuatro tipo de sociedades que conformaban el "esquema" que cuestionó en la formulación de cargos.

Además de las Sociedades Cascada (Norte Grande, Oro Blanco, Pampa Calichera, Potasios y Nitratos); identifica las Sociedades Relacionadas, que estarían ligadas a Julio Ponce Lerou; las Sociedades Vinculadas, en cuya propiedad participan personas cercanas a Ponce, como Roberto Guzmán; y las Sociedades Instrumentales, con algún "vínculo y/o patrón transaccional" con las categorías anteriores.

Pero en sus descargos, los abogados de Ponce advierten que "esta nomenclatura sólo tiene cabida en el redactor de los cargos, y hace su debut en el derecho chileno. Se trata de una clasificación tendenciosa cuyo único objeto es jugar un rol en la teoría del 'esquema' elaborada por la SVS. Estas nomenclaturas tendenciosas ciertamente no corresponden a una autoridad que debe, por mandato legal, desarrollar una investigación y conducir un procedimiento racional y justo".

La defensa de Roberto Guzmán, cuyas entidades Inversiones del Parque, Inversiones Silvestre y Inversiones Jaipur fueron definidas por el regulador como sociedades vinculadas, puntualiza que "de la simple lectura de los cargos a fin de sustentar el alambicado esquema creado para dar forma a las imputaciones formuladas en autos, la SVS optó por una singular y arbitraria nomenclatura", excluyendo de estas categoría "a los llamados inversionistas institucionales y a terceros a los que lisa y llanamente nunca identificó a lo largo de todo el extenso oficio".

"Al efectuar la improcedente distinción enunciada, la SVS incurrió en arbitraria discriminación en perjuicio de nuestro representado, toda vez que, de acuerdo al tenor de los propios cargos formulados por vuestro servicio, existen otros actores del mercado que habrían desplegado idéntico comportamiento bursátil".

Por esto, su equipo legal postula que "para intentar soslayar el trato diverso que da a situaciones iguales, la SVS pretende forzadamente distinguir entre lo que denomina sociedades vinculadas y lo que llama sociedades instrumentales, y silenciar completamente la intervención de inversionistas institucionales y terceros. Todo ello, sin delimitar de un modo claro los criterios que sustentan tan arbitraria distinción".

Cosa de semántica

La defensa de Guzmán señala además que la distinción entre estas sociedades "no tiene justificación alguna, no pudiendo observarse, más allá de la diferenciación semántica que efectúa vuestro servicio al respecto, diferencias sustanciales entre las operaciones efectuadas por cada uno de los tipos de sociedades identificadas por la SVS. Ello, toda vez que la intervención de estas sociedades instrumentales –al igual que el de los inversionistas institucionales y terceros– responden al mismo parámetro de conducta que el Sr. Superintendente hoy reprocha a nuestro representado".

Además, puntualiza que "vuestro servicio en lugar de calificar las conductas para efectos de formular cargos en base al propio mérito de las mismas, opta por enjuiciar la relación personal, de confianza y amistad que vincula a las personas que se le formulan cargos", indican los descargos de Guzmán.

Sin conocimiento

En tanto, Patricio Contesse Fica indicó que "tomé conocimiento de la existencia de dichas sociedades en el proceso de inducción que efectué luego de haber aceptado la gerencia general de Potasios (...) No tengo ni he tenido conocimiento alguno de la existencia de dichas sociedades, de quiénes serían sus controladores, representantes legales o apoderados, ni menos de las actividades que realizarían o de aspectos relacionados con su administración".

En la formulación de cargos de la SVS, una de las tesis que se plantean es que debido al esquema del caso Cascadas, se habrían llevado a cabo operaciones con acciones de Oro Blanco, Calichera A y SQM-B, "a precios que, en la generalidad, pueden ser entendidos bajo mercado".

Frente a este punto, todos los implicados señalan que dichas operaciones se habrían hecho a precio de mercado, poniendo en tela de juicio el análisis del regulador.

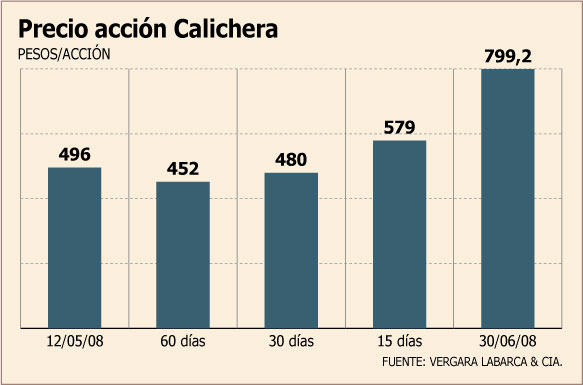

En este punto, el más drástico en sus descargos es Julio Ponce, quien señala que "el referente de precio de modo que utiliza la teoría del esquema no resiste análisis económico".

Y agrega que se trataría de un "error técnico de proporciones", poniendo en entre dicho la forma en que la SVS calcula el "precio de mercado".

"La tesis no tiene ningún fundamento, es un error manifiesto... según los cargos, para la autoridad el precio de mercado es el promedio ponderado de los últimos 15, 30 y 60 días bursátiles previos a la operación. Esto es simplemente una aberración desde el punto de vista económico", agrega Julio Ponce.

Tesis que también plantea Roberto Guzmán, quien señala que el mecanismo utilizado no es valido para determinar el precio de mercado de una acción.

"El mecanismo de análisis utilizado por la SVS resulta insuficiente para señalar que una transacción no se realiza a precio de mercado porque ignora que las acciones varían en su precio, que dicha volatilidad es mayor tratándose de acciones holding y más aún, que dicha volatilidad puede ser ocasionada por la venta de paquetes accionarios grandes", dice Guzmán.

A lo cual agrega que dadas las características de las sociedades cascada, definiéndolas como "acciones de holding, dependientes de un subyacente asociado a un commodity volátil y que se transan en un mercado bursátil que muestra una fuerte variabilidad en sus precios", no sería posible determinar que el precio se encuentra fuera de mercado.

Según el análisis de su defensa, "se trata simplemente de una variación acotada que resulta consistente con la que se observa en el mercado bursátil para un 25% de las acciones IPSA".

Y a esto agrega que las acciones de las sociedades cascada presentan una mayor variabilidad en sus precios que el resto.

Por su parte, en el caso de Aldo Motta, así como en el de Patricio Contesse Fica, atribuyen a que las operaciones sí se habrían realizado a precio de mercado, por el simple hecho de haberse realizado a través de intermediarios de valores, bajo el esquema en que normalmente opera la bolsa.

"Porque las compras y ventas de acciones se hicieron en la Bolsa de Comercio de Santiago, por intermedio de corredor de bolsa, lo que impide absolutamente conocer ex ante la identidad de las partes que participan y materializan la operación, y por ende, su calificación como operación con parte relacionada es errónea", señala Aldo Motta.

Mientras, que Contesse explica cada una de las operaciones que se le cuestionan, aludiendo a precios anteriores y posteriores a éstas, para señalar que sí se realizaron a precio de mercado.

Uno de esos ejemplos, es en relación a la compra de acciones SQM-A en octubre de 2011. "Potasios compró dichas acciones a un valor promedio de $29.000 por acción. Sin embargo, ya en septiembre de 2012 el precio de dicha acción alcanzó hasta los $30.100. (...)Dicha circunstancia no sólo confirma que la compra fue conveniente para Potasios, sino además, que no puede entenderse que la misma Potasios pagó un precio superior al de mercado" señala Contesse, quien agrega, además, que los cargos de la SVS estarían influenciados por la caída en las acciones de las cascadas tras el fin del cartel del potasio.

En su investigación y posterior formulación de cargos, la Superintendencia de Valores y seguros apunta a que la serie de operaciones cuestionadas habrían afectado la transparencia del mercado bursátil en cuanto a la modalidad (remates accionarios) y a las condiciones en que se realizaron las transacciones. Asimismo, detectó una eventual afectación del mercado de valores por medio de una manipulación bursátil y una alteración artificiosa de precios de papeles.

No obstante, Ponce, Guzmán Lyon, Contesse Fica y Motta, desestiman las acusaciones del regulador, aduciendo desde una serie de decisiones de mercado, hasta desconocimiento de la normativa por parte de la Superintendencia.

Al respecto, los descargos de Julio Ponce sostienen que la autoridad no escribió ninguna sola palabra acerca de la crisis mundial más severa de los últimos años. "Como la teoría del esquema no se sustenta en los hechos reales, la Superintendencia optó por excluir de su análisis a una crisis financiera que explica casi la totalidad de las operaciones que cuestiona".

Lo anterior, según su relato, le quita, por sí solo, todo y cualquier mérito a la investigación que hizo el regulador, basados en que los remates habrían aprobados por la propia entidad.

"Los remates en un solo lote no tienen por objeto restringir la competencia. En relación a esta materia, la SVS, una vez más, deja en evidencia que no conoce cómo funciona el mercado en la realidad. Porque el hecho de que un remate se realice en un solo lote no restringe la participación de todos los que pudieren estar interesados en el mismo, toda vez que las acciones no deben necesariamente ser adjudicadas a un sólo inversionista. Muy por el contrario, este tipo de remates permite que las acciones sean adjudicadas a grupos de inversionistas que son reclutados por los corredores de bolsa que abren libros de órdenes", explican los descargos de Ponce.

Desconoce atribuciones del regulador

Por su parte, a través de sus abogados, Roberto Guzmán Lyon explica que en materia de publicidad y divulgación, las operaciones cuestionadas "cumplieron plenamente con la regulación vigente y, en concreto, se comprobó que los distintos actores del mercado pudieron participar de ellas, al tiempo que en muchas operaciones las sociedades de nuestro representado no intervinieron como las principales inversionistas, participando terceros e inversionistas institucionales".

Sobre la manipulación bursátil, su defensa plantea que Guzmán no pudo haber participado "porque el tipo infraccional tiene aplicación exclusivamente respecto de los intermediarios de valores" y porque "en el presente caso quedó en evidencia que no medió ningún engaño respecto de ninguna de las contrapartes en las transacciones (requisito normativo del tipo penal) y, en consecuencia, cada contraparte actuó libre y soberanamente en cada una de las operaciones.

En cuanto a la acusación de manipulación artificiosa de precios, sus abogados apuntan a que las operaciones que se cuestionan desde esta óptica "no pudieron –ni siquiera potencialmente- tener la aptitud de alterar los precios de mercado, en razón de su escasa entidad (monto) y número (participación de mercado)".

Por su parte, para la defensa de Aldo Motta los fundamentos en que se basan los cargos que le son imputados omiten dar cuenta acerca del real funcionamiento del mercado de oferta pública de valores, "invisibilizando e ignorando una vez más un aspecto central en el mismo, el rol de los corredores de bolsa en la materialización de las operaciones cuestionadas, así como el cumplimiento estricto de toda la exigente y extensa reglamentación bursátil, lo cual descarta que haya me sido posible operar concertadamente con tercero alguno".

Agrega que cada operación de financiamiento tuvo su propia razón de negocios y que "no se trata de decisiones negligentes o descuidadas como lo intenta proponer la SVS, sino de gestiones de financiamiento tendientes a disminuir el costo financiero de los créditos tomados por las Sociedades Cascadas en su globalidad".

En tanto, Contesse Fica apunta a que la legislación actual no obliga a las sociedades anónimas abiertas a consultar al regulador todas sus dudas jurídicas.

"Todas las operaciones que efectué, tanto de financiamiento como de adquisición de acciones SQM, se realizaron en condiciones que no sólo fueron de mercado, sino que también eran convenientes para la compañía", plantea el ejecutivo en el documento.

En lo que respecta a la acusación de que el esquema planteado por la SVS se generó en desmedro del bien social de las cascadas, es otro de los puntos que los formulados refutan, siendo Aldo Motta quien más se extiende al respecto, bajo la tesis de perseguir un bien social como holding, en donde había momentos en que algunas hacían "sacrificios" en favor de otras.

"El interés social grupal se manifiesta en la búsqueda del máximo beneficio conjunto, aunque no necesariamente para todos los miembros ni para todos los miembros por igual, el cual debe ser concebido como un interés consciente de su necesaria coordinación con el interés individual de las empresas que constituyen el grupo, de forma tal que si la sociedad ejecuta un acto contrario a su interés social inmediato a favor del interés del grupo, está en realidad persiguiendo su interés social propio en medida en que puede razonablemente atender una contrapartida por este sacrificio", señala Motta en sus descargos.

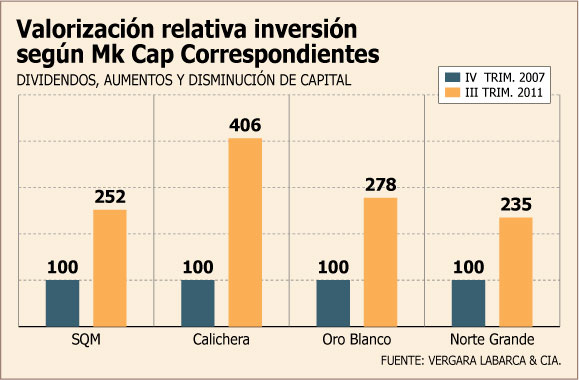

A ello, agrega que dicho modelo "económico de control" era de conocimiento público en el mercado. "Es la estructura que ha permitido exitosamente a todos los accionistas de cualquiera de las capas integradas al modelo, aumentar el valor de su inversión a lo largo del tiempo, haciéndola altamente rentable para todo ellos", remata.

A su vez asegura que todos los accionistas se han visto beneficiados por este modelo de negocios, accionistas que han obtenido "importantísimos dividendos(...) todos los que han comprado o vendido acciones de cualquiera de las sociedades cascada sabían de la existencia de este modelo de control y del interés social final de todas ellas", dice Motta .

A su vez, justifica los préstamos que se habrían efectuado entre las mismas sociedades cascada.

Mientras que otro punto relevante en esta materia y que es transversal a quienes desempeñaron cargos de director o ejecutivos en las sociedades, tiene lugar con señalar que todas las operaciones buscaron siempre aumentar la participación de las sociedades cascada en SQM, ya sea de forma directa o indirecta, debido a que ese era el propósito fundamental de dichas compañías, por ende consistía en el interés social de cada una de ellas.

Al respecto, Patricio Contesse Ficca señala que "el señor Julio Ponce me señaló que el objetivo principal de Potasios era invertir directa e indirectamente en SQM".

Razón por la cual habría llevado a cabo las compras de acciones de SQM-A y Pampa Calichera, que se le cuestionan a él en específico. "La compra de 5 millones de acciones de SQM-A fue claramente conveniente para Potasios, pues se trataba de una oportunidad para invertir directamente en Soquimich, cumpliendo así el mandato de los accionistas (...)Tras adquirir dichas acciones los ingresos de Potasios por concepto de dividendos aumentarían de aproximadamente US$ 13,6 millones a US$ 18,8 millones".

Por su parte, Julio Ponce al referirse a si las operaciones si hicieron en beneficio de sus intereses antes que los de las sociedades, su defensa hace referencia a los aumentos de capital y explica que éste "siempre asumió más riesgos que los terceros, tanto por los montos invertidos como por el volumen de deuda que contrajo, nuestro representado obtuvo menos retornos por sus inversiones que un accionistas minoritario que hubiese concurrido a los aumentos de capital y mantenido su inversión durante el periodo investigado".

Mientras, Roberto Guzmán, a quien se le atribuye haber obtenido beneficio en sus sociedades, señala que "no fue posible observar hechos que den cuenta de una compensación entre aquellas sociedades que la SVS denomina –por sí y ante sí- como vinculadas (de propiedad de nuestro representado) hacia las sociedades relacionadas a Ponce".

Si SVS revisa mérito de decisiones de directorio sería un coadministrador

La competencia, el mérito, oportunidad y razonabilidad económica de las operaciones y si éstas contribuyen o no a satisfacer el interés social de las sociedades, "no es una cuestión que pueda revisar la SVS", indica en los descargos Aldo Motta Camp.

Al respecto, argumenta que estos aspectos son parte de la libertad de apreciación con que cada director ejerce su función y que si la SVS revisa estas decisiones "ello supondría que debe colocarse en la posición del Directorio de la compañía y decidir en su reemplazo, lo que echa por tierra la idea de que la administración de la compañía es propia del Directorio".

Así, Motta indica que si se acepta esto, "importaría caer en el absurdo que las decisiones de administración exclusivas del Directorio, podrían ser revisadas en su mérito por la autoridad fiscalizadora, transformándose en un verdadero coadministrador de la compañía (...) Todo un absurdo que no es consistente con las prácticas anteriores del organismo fiscalizador, en que expresamente se ha abstenido de revisar decisiones de negocios tomadas en el seno del Directorio", citando algunas resoluciones, entre ellas, las con motivo del Caso La Polar.

Además, Motta postula que no es efectivo que las operaciones cuestionadas no cumplieran las exigencias del Título XVI de la LSA, porque "si no se sabe quién es o quien será la contraparte de la SA abierta en la operación es imposible exigir que el Directorio, directores o gerentes cumplan con las exigencias dispuestas (...) menos todavía que asuman responsabilidad por el incumplimiento de estos deberes. A lo imposible nadie está obligado".

"De este modo es un grave error, inexcusable para la SVS, calificar de operación con parte relacionada, aquella compra o venta de acciones que se ejecutó por intermedio de corredor en un mercado bursátil cumpliendo estrictamente con todas las normas legales y reglamentarias que regulan el funcionamiento de la BCS", indica.

Agrega que "no es válido argumentar que es posible hacer esa calificación ex post (...) porque no se le puede pedir al Directorio ni a los directores o gerentes que en base a una mera suposición o adivinanza, vayan a declarar un interés que no existe al momento de acordar la operación, pero que podría llegar a existir una vez que la operación se concrete. Un absurdo completo".

"Validar un argumento así, implicaría introducir una incertidumbre infinita en la cadena de responsabilidad de Directorios, directores, gerente y ejecutivos".

"Lo que solo puede y debe hacer la SVS es revisar, no el mérito de la decisión, sino que el procedimiento", apunta.